新股前瞻︱现金流吃紧 国际友联租赁拟持40亿应收赴港上市

近日,国际友联融资租赁有限公司(下称国际友联租赁)向港交所递表上市,拟在香港主板上市,信达国际为独家保荐人。

国际友联租赁是一家非国有的融资租赁公司,总部位于北京,从事提供融资租赁及咨询服务,客户主要集中在医疗保健、航空及公共基础设施行业。该公司经营历史较短,2014年才开始融资租赁业务。

智通财经APP了解到,国际友联融资租赁的业务模式为售后回租及直接融资租赁。售后回租,简单来说就是客户将资产出售给国际友联融资租赁,之后国际友联融资租赁再将资产回租给客户,供其使用。在这一过程中,国际友联融资租赁收取定期租金。

公司大部分收入来自售后回租交易。2015、2016、2017财年及2018年8个月,售后回租交易收益分别占融资租赁总收益约89%、85.3%、80.8%及86.1%。

据智通财经APP了解,目前国内融资租赁业务大多采取售后回租模式,但实际上,在这种模式中,很多企业实际开展的是通道业务,即银行负责项目筛选,融资租赁公司以售后回租的形式向承租人发放一笔融资,从而形成应收租金,融资租赁公司用这笔应收租金再向银行做保理融资(一般是无追索权的)或其他应收账款类融资,纯粹提供资质的通道。随着2018年以来资管新规的发布,融资租赁企业目前大量存在的通道业务将有所压缩。

在直接融资租赁中,国际友联融资租赁首先按照客户指示,根据协议购买设备,再将设备出租给客户使用,租期届满时向客户转移设备所有权。这部分收益占融资租赁总收入比重较低,2018年8个月仅为13.9%。

应收款项接近总资产规模

整体业绩方面,2015财年至2016财年,公司经历了快速增长,收益同比增加106.1%至3亿元人民币(单位下同),2016至2017财年增长放缓,收益同比增加2.6%至3.09亿元。2018年首8个月,收益为2.41亿元,同比增加21.2%;纯利2940万元,同比增加12.5%。

在融资租赁行业,融资成本往往是最大的成本组成部分。2015-2017年,该公司融资成本分别为7016.7万元、1.72亿元、2.04亿元,分别占总收入比重为48.06%、57.25%、66.07%。期内,融资成本的增速高于收入增速。

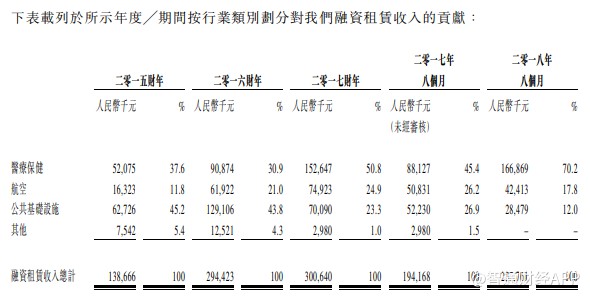

按行业划分,医疗保健融资租赁收入占比呈逐年大幅上升的趋势,2015年为37.6%,2018年8月上升至70.2%,公共基础设施融资租赁收入则相反,占比逐年下降。目前,航空和公共基础设施分别占17.8%、12%。

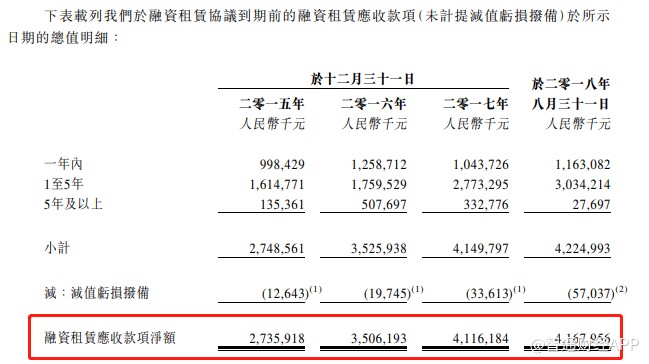

值得注意的是,国际友联融资租赁账上有大量的应收款项。过往记录期内,国际友联融资租赁应收款项分别为27.36亿元、35.06亿元、41.16亿元和41.68亿元。于2018年8月31日,应收款项占总资产93%,这些应收款项超过70%来自医疗保健行业融资租赁。

2015-2017年,国际友联融资租赁经营活动现金净额均为负,2018年8个月首次转正。公司称,融资租赁业务扩张,导致融资租赁应收款项增加,从而使得经营活动现金出现净流出。由于业务性质,当融资租赁组合的增长快于客户的融资租赁还款增长时,公司的经营活动所用现金净额为负。

负债率100%

智通财经APP此前提及,融资租赁属于资金密集型行业,低成本高杠杆是获取高收益的关键,负债成本是这个行业的核心竞争力。例如中银航空租赁(02588)的低负债成本优势在长期持股中具有优势,毕竟其背后的大金主是中国银行。

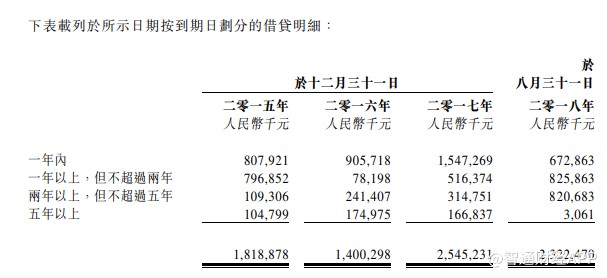

但国际友联融资租赁没有强大的金主支持,经营活动产生的现金流也远远不足以覆盖经营开支,业务运营资金只能依靠金融机构(如银行)及其他机构的借贷、应付关联公司款项及资产抵押证券。招股书显示,截至2018年8月31日,该公司借贷、应付关联公司款项及资产抵押证券高达33.14亿元。

国际友联融资租赁资产负债率高于同行,2017年中银航空租赁负债率为76%,中国飞机租赁为90%左右,而国际友联融资租赁负债率一直维持在100%。

高负债率造成的影响是,大部分经营所得现金流需要用于偿还贷款及利息,及应对行业变动作出规划的灵活度很弱。

招股书显示,于2018年8月31日,公司流动负债约为14.03亿元,流动资产14.17亿元,其中银行结余2.21亿元,可见短期债务压力巨大。

结语

综合来看,投资国际友联融资租赁面临几大风险:首先,应收款项过大,存在较高的坏账风险,尤其是在当前市场融资紧张的环境下,债务违约频繁上演,部分地区多家融资租赁平台已被爆逾期,若没有良好现金流支撑,必然存在较大信用风险隐患。

其次,国际友联融资租赁的资金来源不稳定,资金成本也较高,目前尚未偿还贷款余额的利率大约在5.9%-8.4%范围内,而中银航空租赁借款成本的年利率介于2.4%-2.9%,且国际友联融资租赁负债率高,未来业务扩张的难度大。

此外,从市场份额及过去的业绩表现来看,国际友联租赁的竞争力不强。根据灼识咨询报告,按尚未偿还结余计算,该公司占中国外资租赁市场约0.2%的市场份额,占整体融资租赁市场约0.1%的市场份额,在主要创收的中国医疗器械融资租赁市场,其市场份额也仅为1.1%。

在融资压力下,国际友联融资租赁赴港上市,通过直接融资渠道募集资金无可非议,但投资者认不认可又是另一回事了,毕竟在香港市场壳股、仙股、僵尸股并不少见。

扫码下载智通APP

扫码下载智通APP