美油库存告急 WTI原油即将迎来牛市?

据智通财经APP了解,近期有分析师预测,由于原油过度超卖,沙特等主要产油国纷纷减产并削减对美出口,以及美国自身页岩油产量见顶等因素,美国石油库存很可能面临萎缩,WTI油价将有望重现2016-2017年的技术形态,在2019年走出一波反弹,并冲击80美元/桶的点位。

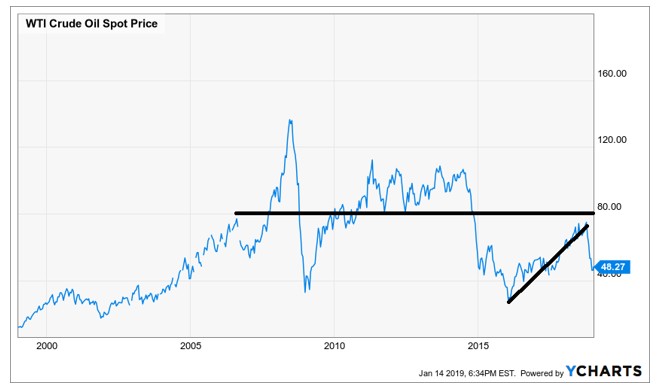

2016年初,分析师判断因OPEC导致石油供应过剩,油价已接近底部,并预测油价将在几年内回升到每桶80-100美元的水平。

判断的逻辑是,深海钻探和油砂开采等慢周期生产活动的缩减将是永久性的。这将导致“石油峰值周期”的出现,从而令石油能够在电动汽车普及之前一直维持供需平衡。

在2017年10月,当时的技术走势已预示油价将到达每桶80美元。

到2018年4月,预期实现,油价上升到了接近每桶80美元。

从2018年5月到2018年10月,WTI油价在60-70美元区间交投,期间曾一度到达每桶76.40美元的年中高点,布伦特原油亦在10月4日达到86.07美元的高点。

WTI原油在2016年初触底反弹,期间一路稳步上升,直至最近才开始向下回落。

如上图所示,从长周期来看WTI原油一直围绕着每桶80美元的价格上下波动,因此它很可能会再次向80美元的点位发起冲击。

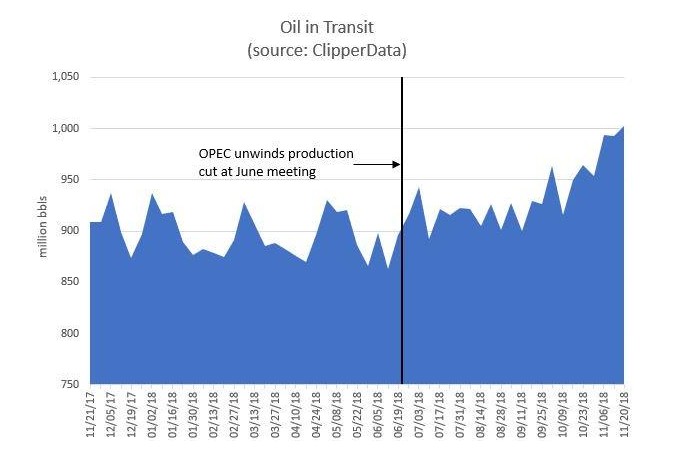

特朗普政策反复 放松对伊制裁

原油价格近期的急剧下跌并非由美国原油产量增加引起。“ROPEC”(俄罗斯加OPEC成员国)为应对美国对伊朗制裁,大幅增加原油产量。然而,就在沙特阿拉伯和俄罗斯的原油产量均已升至破纪录水平之时,他们却被特朗普政府对伊朗原油远超预期的宽免态度打了个措手不及。另外,“ROPEC”原油出口量自6月份解除减产以来也在不断增加。

在特朗普宣布对伊朗原油制裁予以宽免后,油价便在11-12月份一路下泻。

避险情绪升温 市场持币观望

美国页岩油产量创出历史新高,达11.4兆桶。尽管这并非油价下跌的主因,但确实也起到了推波助澜的作用。

而更主要的原因,则是投资者近期大多采取防御策略,纷纷提高现金资产的持有比例,包括石油在内的风险资产缺少现金流入,导致价格承压。

由此可见,页岩油产量及ROPEC产量达到峰值、夏季需求结束以及缺乏资金流入等因素共同导致了油价的一路下滑,目前较10月份的近2年高点已跌去约40%。

沙特与俄罗斯予以还击

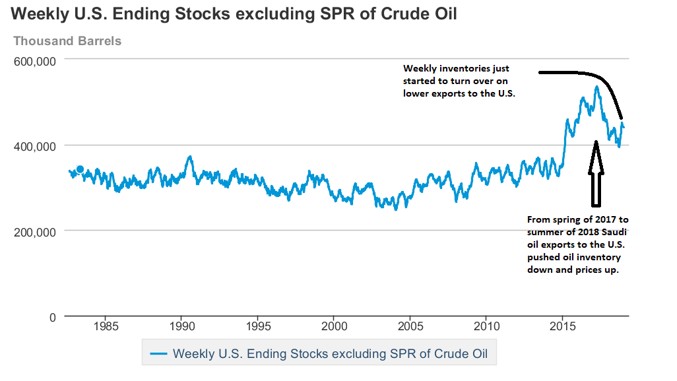

ROPEC在一个多月前宣布减产120万桶,美国期油价格则自圣诞节以来一路上扬,这表明减产的市场影响正在逐渐发酵。不过,市场矛盾情绪仍存,部分投资者依然对石油需求下跌有所担忧。在最近,沙特阿拉伯采取了积极行动,削减对美国和其他主要市场的原油出口,这种策略在过去曾起到过提振油价的作用。

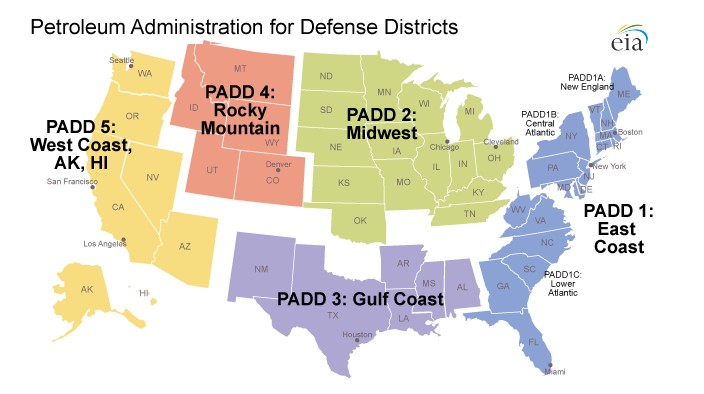

沙特削减对美原油出口所造成的影响不容小视:沙特在美国亚瑟港拥有全美最大的炼油厂,每天的炼油量可达30万桶。

亚瑟港位于墨西哥湾区(PADD3),该区贡献了美国的大部分石油储备。目前沙特向墨西哥湾区的运油量十分有限,也就是说,沙特将基本上仅使用其现有在美库存来进行炼油,这足以导致美国石油库存每月减少约900万桶。

如果沙特最终将对美原油出口削减到2017年10月的水平(近十年最低),那么油价将如当年一样出现一波可观的上涨。

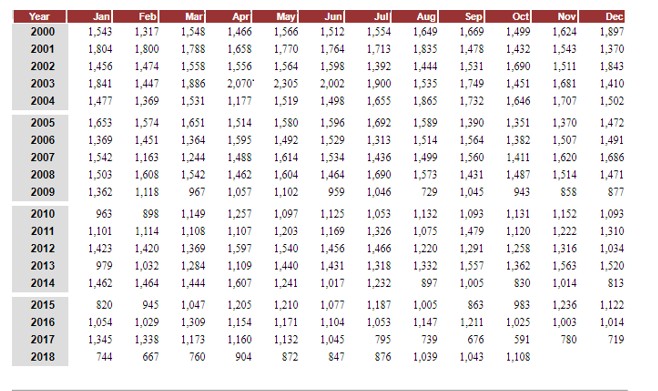

美国从沙特进口的原油和石化产品统计(千桶/天):

俄罗斯对美国的影响则没有那么直接。随着俄罗斯资本支出的减少,其产油量也会随着时间的推移而略有下降,从而影响全球石油边际价格。俄罗斯在这里更像是个搭便车的,但这至少也算是为油价止跌做出了贡献。

特鲁多的复仇

除了沙特阿拉伯,削减对美石油出口的“另一只靴子”也在悄然落地。加拿大此前宣布减少对美原油出口32.5万桶/天,这意味着美国原油库存量每月将再减少多900万桶。

加拿大在2019年夏天之前增加对美出口的可能性较小,因为总理贾斯汀·特鲁多不存在任何帮助特朗普总统降低美国国内油价的动机,他只会做他认为对加拿大有益的事情:特朗普会搞“美国优先”,特鲁多也会搞“加拿大优先”。

到今年夏季,美国原油库存量可能会因沙特和加拿大削减对美原油出口而减少约1亿桶。这将使原油库存量骤降至近40年来的低谷,远低于5年均线水平。

页岩油产量上半年有望饱和

很多人认为美国页岩油可以缓解石油供应紧张,但事实并非如此。

美国炼油厂长期以来主要用加拿大高硫油和沙特中质油。因此,页岩油产量即使大幅增加,主要也是对美国的出口油构成影响,对其国内馏分油则影响不大,目前库存的馏分轻质油足以满足美国本土整整一年的用油需求。

根据环评报告,美国页岩油增量很可能会在2019年上半年陷入停滞,全球石油定价因此将不会受到美国的产量边际增长的影响。

当前二叠纪岩层仍未覆盖有足够的输油管道,预计要到2019年下半年才能完全实现更大规模的管道铺设。

另外,页岩油油井当前的产量水平,并未达到当年石油公司为寻求贷款融资而奔走于各大金融机构时所许诺的数字。

现如今融资机会逐渐减少、融资成本越发高昂,因此只有那些财力雄厚、能提供足够资本来支撑石油生产活动的企业,才有可能左右得到美国的石油产量。

以上提到的种种先决条件,共同导致了美国石油产量的增长停滞(除非输油能力增加),从而带动油价上升。

石油需求端继续扩张

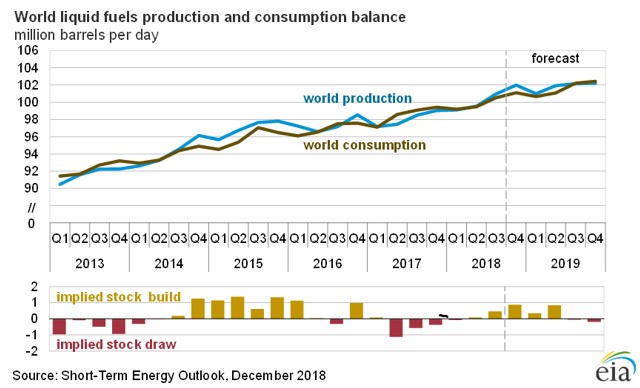

以下为燃料油供需走势图

这种刚性需求长远来看不会出现太大的变动,短期内若有波动,波幅亦不过100-200万桶。

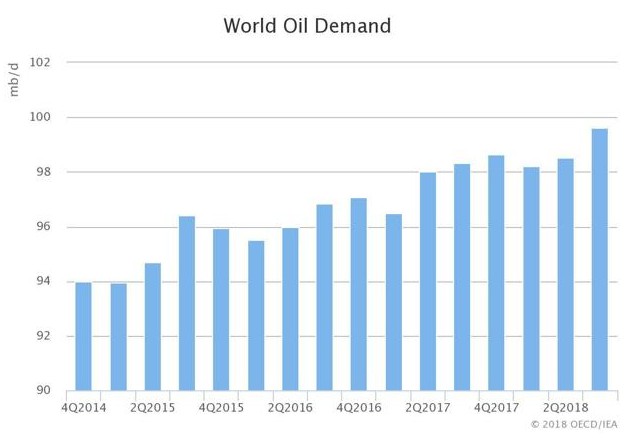

国际能源协会(IEA)已将2019年的石油需求增速从最初的170万桶/天下调至130万桶/天。

增速仍为正数,说明增长仍在持续。

当前价格已经充分反映了最坏情况将有可能出现的市场判断。但假如最坏情况没有出现呢?

一些交易员可能会说中国的经济状况是一个定时炸弹,假如引爆,那就会出现“比最坏情况还坏”的情况。这的确有可能发生,因为中国进出口最近确实出现了一点下滑,这是一个关键的影响因素。假如中美贸易问题继续得不到改善,那么由此引致的进一步经济衰退将极有可能使油价再次探底,甚至出现断崖式下跌。

中国是影响油价的一个不确定因素。虽然市场预测2019年中国石油需求将再次增长(其石油主要是用于增加自身储备),但增幅料将较上年有所下滑。而且,中国目前正在积极发展电动公共汽车和小型运载工具市场。

中国石油需求的上涨主要有两个原因。首先,中国正通过减费降税、更灵活的货币政策和促进国内消费来刺激经济。其次,达成贸易协议符合中美两国利益。

但假如中美双方未能达成贸易协议,且美联储并不像其之前所说的那样“保持耐心”,那么经济就有可能要面临衰退。这两种情况发生的可能性较小,但如果发生,我们必须做好应对准备。

假如中美能够在某程度上达成协议,再加上认为美联储至少会暂停加息的市场共识,那么一旦美国进口减少导致库存开始萎缩,油价将迎来强势反弹。

扫码下载智通APP

扫码下载智通APP