工业企业利润周期平均为3年零2个月,见底要多久?

本文节选自中银国际,作者: 许蔚然、陈乐天。原题《工业企业利润见底一般要多久?——A股大势·85》。

摘要

工业企业利润周期平均为3年零2个月,见底比见顶更漫长。历史上来看,2000年至今,共经历了5轮完整的周期,分别是:1999年12月~2002年3月;2002年4月~2005年5月;2005年6月~2009年2月;2009年3月~2012年2月;2012年3月~2015年12月,历时分别为:3年零1个月、3年零8个月、2年零11个月和3年零9个月。每个周期中,利润增速上行阶段都较短,下行阶段都较长,上行阶段平均占整个周期的27%,下行阶段平均占整个周期的(73%)。

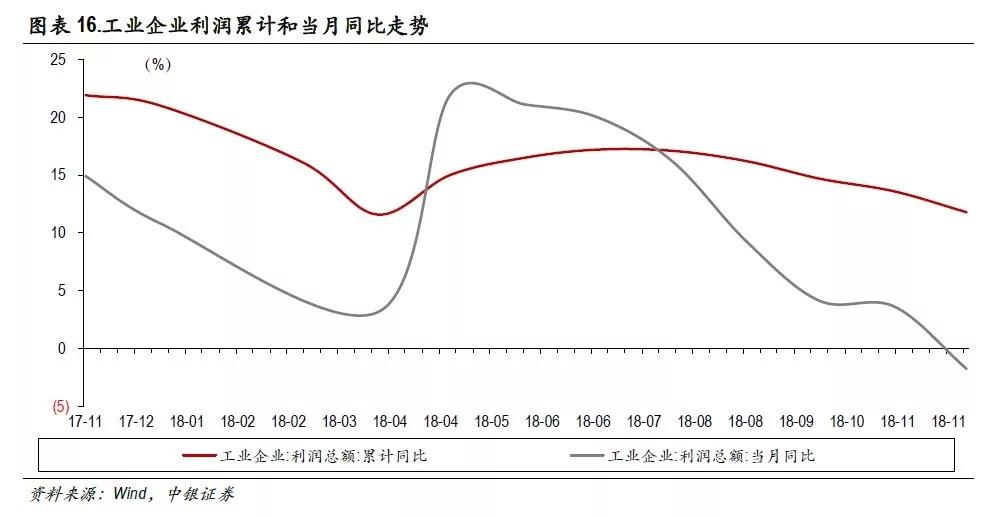

本轮工业企业利润周期长度已接近历史均值。最近的这一轮利润复苏始于2016年1月,截至2018年11月,已有2年零10个月,接近历史上工业企业利润周期的平均值(3年零2个月),利润增速在2017年2月见顶后逐步回落,上行阶段共13个月,如果仅按历史规律,即下行阶段平均为上行阶段时长的2.7倍来估算下行阶段时长,那么这一轮利润增速下滑阶段将达35个月,从2018年11月往后,还将有12个月左右的利润下滑,即工业企业利润触底将在2019年11月见到。

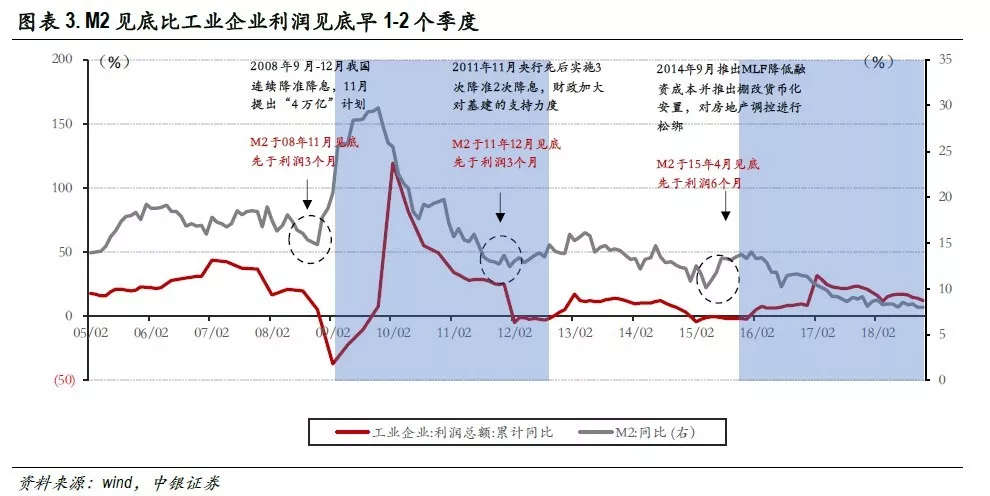

M2滞后货币政策1-2个季度,领先工业企业利润1-2季度。M2是工业企业利润的先行指标,和工业企业利润的走势具有较高的相似性,但领先于工业企业利润数据,我们简单回顾历史上3 次较大的货币政策放松时期,即2008 年、2012 年以及2015 年:1)2008 年:2008年11月M2企稳,M2滞后于货币政策约3个月,利润数据滞后M2 约3 个月;2)2011年:2015年11月M2企稳,M2滞后于货币政策约2个月,利润增速滞后M2 增速4 个月;3)2015 年:2015 年4 月M2 增速企稳反弹,M2滞后于货币政策约7月,利润增速滞后M2增速6个月。

当前 “宽信用+稳货币”政策传导到M2的时滞要比历史3次宽松更长。2018年以来,虽然货币政策边际放松,但宽松阶段仍在初期,以定向支持实体经济融资为主要目的,宽松程度不及上述三次。2019年的政策基调依然是 “稳健的货币政策”,因此,宽货币向宽信用的传到还有待时日,根据上文,这一时滞为1-2个季度。货币政策转为“宽信用+稳货币”已有近两个季度,但考虑到宽松程度并不如前三次,所以此次M2见底的时间或将超过平均时滞(1-2个季度),如果说M2能够在2019年1季度内见底,那么工业企业利润数据有望在二季度到三季度之间企稳。

一周重要变化:11月工业利润总额同比增速创16年新低。市场重要变化:市场表现不佳,资金面弱势,场内杠杆小幅下降,融资余额环比下降0.33%,北上资金由净流出转为净流入。当周市场换手率小幅上升至1.29%,涨跌停比例小幅下降至2.32。宏观重要变化:工业企业利润 11月同比增速由正转负至1.8%,创16年以来新低;秦港煤炭库存继续下滑

风险提示:经济超预期下滑,货币政策传导不达预期。

正文

工业企业平均利润周期3-4年,见底比见顶漫长

2018 年12 月27 日,国家统计局发布:1-11 月全国规模以上工业企业实现累计利润同比增长11.8%,比1-10 月下降1.8 个百分点,11 月当月同比下降1.8%,前值为 3.6%,当月同比是近3年来的首次负值,且显著低于预期和前值,反应了经济基本面的下行压力持续加大。

历史上来看,从2000年至今,共经历了5轮完整的周期,分别是:

1999年12月~2002年3月,历时2年零4个月;

2002年4月~2005年5月,历时3年零1个月;

2005年6月~2009年2月,历时3年零8个月;

2009年3月~2012年2月,历时2年零11个月;

2012年3月~2015年12月,历时3年零9个月。

这五次利润周期,每次平均时长为3年零4个月,最长的一次为2012-2015年(3年零9个月),这五次周期中,利润增速向上的阶段(底部→顶部)在周期中的时长占比较短,平均为27%,最长的一次为2005年(45%),利润增速向下的的阶段(顶部→底部)则更为漫长,在周期中的时长占比较长,平均为73%,见底阶段的时间跨度为见顶阶段的2.7倍。

最近的这一轮利润复苏始于2016年1月,截至2018年11月,已经历了2年零10个月,接近历史上工业企业利润周期的平均值(3年零2个月),利润增速已在2017年2月见顶后逐步回落,从底部到顶部共用了13个月,如果按照历史上见底平均为见顶时间2.7倍来估算的话,这一轮利润增速下滑阶段将达35个月,从2018年11月往后,还将有12个月左右的利润下滑,即工业企业利润触底将在2019年11月见到。

M2滞后货币政策1-2个季度,领先工业企业利润1-2季度

M2是工业企业利润的先行指标。M2和工业企业利润的走势具有较高的相似性,但工业企业利润数据更为滞后,我们简单回顾历史上3 次较大的货币政策放松时期,即2008 年、2012 年以及2015 年。

1)2008 年:我国货币政策和财政政策从9月开始呈现双宽松, 10 月-12 月我国连续降准降息,并于11月提出“4 万亿”投资计划,从数据表现上看,2008年11月M2企稳,M2滞后于货币政策约3个月,利润数据滞后M2 约3 个月企稳。

2)2011 年-2012 年:2011 年11月,央行结束了到2012 年5月,央行先后实施3 次降准2 次降息,财政加大对基建的支持力度,2015年11月M2企稳,M2滞后于货币政策约2个月,利润增速滞后M2 增速4 个月左右逐步企稳反弹。

3)2015 年:为维稳经济增速,2015 年央行连续降准降息,同时15 年推出棚改货币化安置并对房地产调控进行松绑,数据上看,2015 年4 月M2 增速企稳反弹,M2滞后于货币政策约7月,利润增速滞后M2增速6个月左右企稳反弹。

与上述3 次宽松不同的是,2018年以来,虽然货币政策边际放松,但宽松阶段仍在初期,以定向支持实体经济融资为主要目的,宽松程度尚不及上述三次。

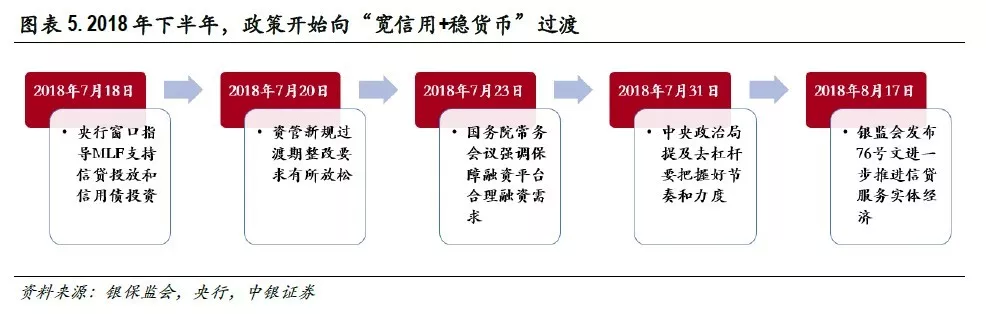

2018年上半年,在经历了2017一整年的去杠杆之后,货币政策边际有所宽松(加大净投放、定向降准等),但仍为“宽货币+紧信用”,以配合实体经济融资需求结构性转移为目的,防止货币政策与监管双双趋紧而伤及实体经济合理融资需求。5 月,在前期去杠杆政策影响下,实体经济再融资压力加大叠加到期量大,违约大规模爆发,令市场陷入对信用收缩负向循环的担忧。货币政策方面,年初以来央行对流动性整体较为呵护,有助于实体经济融资需求的结构性转移。

步入2018年下半年,货币政策与监管政策为“宽信用+稳货币”:在结构性去杠杆不变的大方向下,“宽信用”政策多以定向方式推出。例如,对存量资管产品整改及非标约束的边际放松,主要目的在于减少对实体融资及对资本市场的压力。而对地方政府利用地方国企加隐形杠杆的做法仍监管较严,此外,在政策边际放松的同时,地产调控政策仍未全面放松。

所以尽管下半年以来,政策对宽信用的推动意图较为明确,但2019年的政策基调依然是 “稳健的货币政策”,这意味着 “货币宽松”程度将低于2014-2016年,除非2019年出现全球或者局部性危机或者类危机,类似2014-2016年的“稳健略偏宽松的货币政策”方可能重现,同时经历过14-16年宽松带来的问题后,央行对于货币政策的选择也会更加谨慎。

因此,宽货币向宽信用的传到还有待时日,根据上文的历史经验,这一时滞为1-2个季度。当前,货币政策转为“宽信用+稳货币”已有近两个季度,但宽松程度并不如前三次,所以M2见底的时间或将超过平均时滞(1-2个季度),如果说M2能够在2019年1季度内见底,那么工业企业利润数据有望在二季度到三季度之间企稳。

市场重要变化:市场表现不佳,资金面弱势

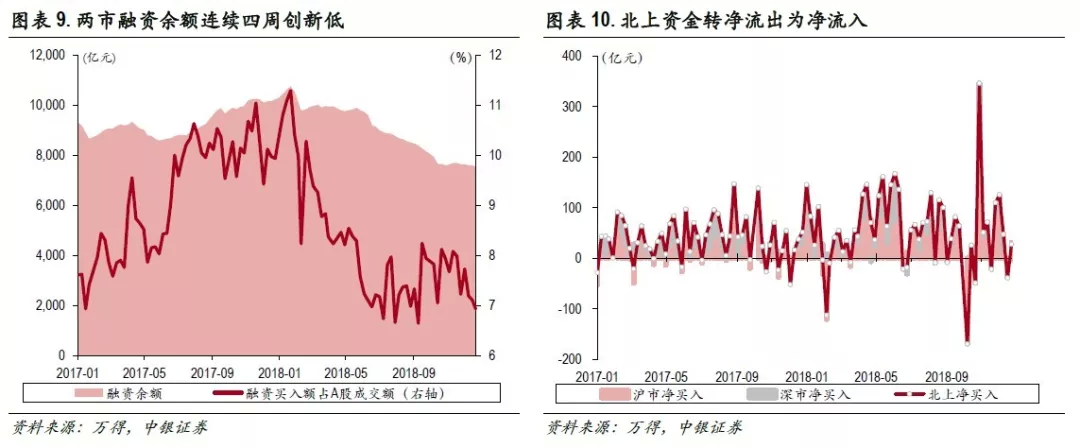

场内杠杆小幅下降,融资余额环比下降0.33%。场内杠杆资金方面,截至12月27日,两市融资余额来到了7551.79亿元,前值7576.54亿元,环比(-0.33%)。全周市场表现疲弱,两融重仓股表现不佳。融资买入成交额占全市场成交占比为6.93%,环比(-0.17%)。

北上资金由净流出转为净流入。上周陆股通合计净流入27.63亿元(前值-39.11亿元),海外资金转为净流入。分市场来看,沪股通净流入,深股通净流出。具体地,沪股通净流入31.35亿元(前值-13.85亿元);深股通净流入-3.72亿元(前值-25.26亿元)。

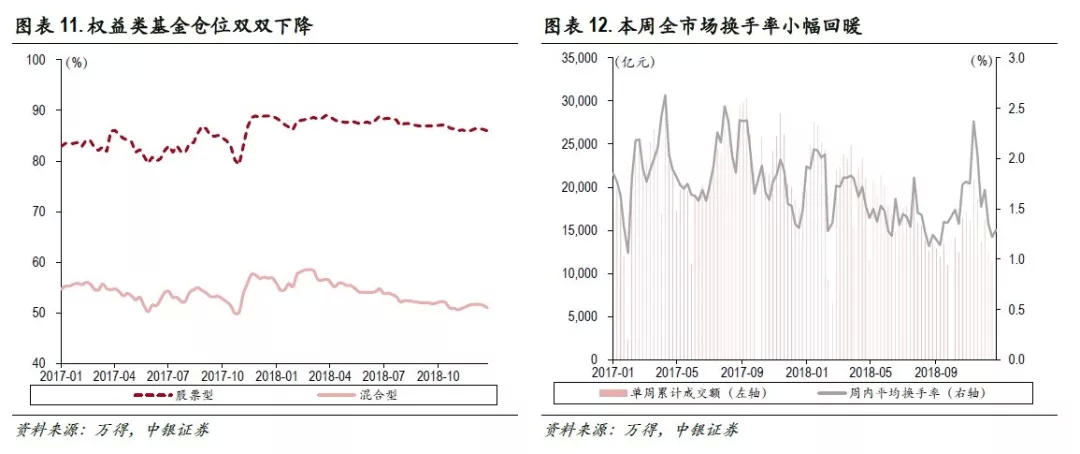

股票型基金与混合型基金仓位双降。机构仓位方面,本周权益型基金仓位随着市场的萎靡双双下降。具体地,股票型基金最新仓位85.99%(环比-0.26%);混合型基金最新仓位51.03%(环比-0.47%)。本周股票市场呈现下跌行情,机构投资者仓位小幅回落。

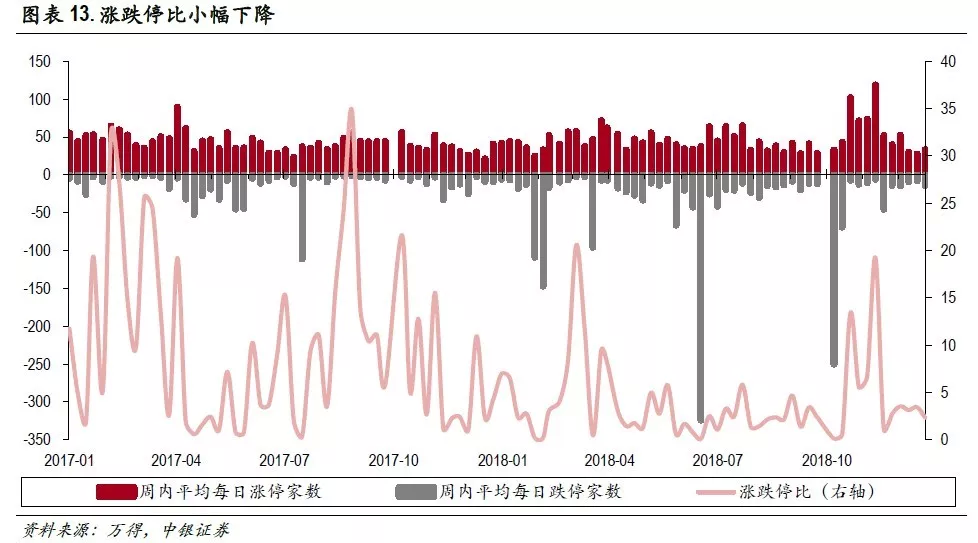

当周市场换手率小幅上升至1.29%,涨跌停比例小幅下降至2.32。本周市场成交情况活跃度小幅回升。市场单周累计成交额12220.37亿元(前值11517.76亿元),环比(6.1%);全市场自由流通换手率小幅回落,上升至1.29%(前值1.22%),环比0.07个百分点。打板情绪方面,涨跌停比例小幅下滑。全周市场涨跌停比上涨至2.32(前值3.45),变化了-1.13,全周涨停家数2倍于跌停家数。

宏观重要变化:11月工业利润总额同比增速创新低

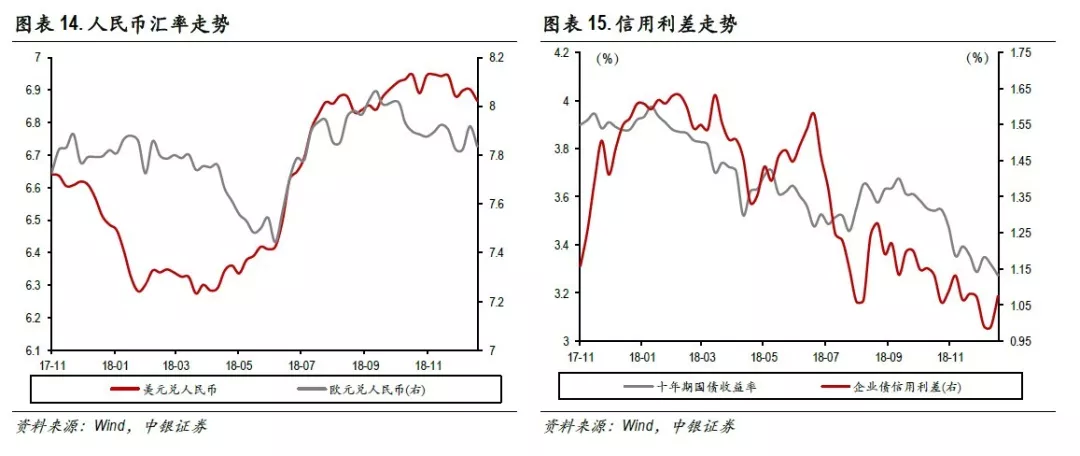

本周,人民币兑美元汇率报6.87,较上一周调升0.5%,兑欧元报7.83,调升1%。十年期国债收益率下跌4.6个BP,报3.27。信用利差走扩8.5个BP。1-11月份,全国规模以上工业企业实现利润总额同比增长11.8%,增速比1-10月份放缓1.8个百分点;其中,11月份当月实现利润总额5947.5亿元,同比增速由正转负至1.8%,创16年以来新低。

行业重要变化:秦港煤炭库存继续下滑

上游能源方面,原油价格本周下调6%,EIA全美库存上周减少0.1%,煤炭现货价格跌0.9%,电厂耗煤大幅下跌0.7%,秦港库存跌5.3%;中游材料方面,铜价回落1.1%,金价调升1.4%,新能源有所反弹,钢铁价格小幅下跌0.5%,水泥价格指数基本持平前值,价格维持在高位,玻璃短期价格调降,化工品价格整体回落。

风险提示

经济超预期下滑,货币政策传导效果不达预期。

扫码下载智通APP

扫码下载智通APP