低估值的地产股,明年是否还有投资机会?

本文来源于雪球网,作者“董翔”。

一、回顾2018年

在今年1月末的《宏观角度看地产》(一)中(简称《一》),我重点归纳、分析了利率对地产的影响。对行业的核心观点是,2017年去杠杆导致的全年利率单边提升,必将对2018年房地产的现金流产生重大不利影响,这和当时由调控放松预期、跟随港股补涨所引发的A股地产股大涨是矛盾的。事实证明,当时调控没有放松,去杠杆的压力逐渐显现。那一轮行情错误成分居多。

在今年7月末的《宏观角度看地产》(二)中,我的核心观点不太明确,有些停留在利率下行,行业还会OK的思维里,有些忽略了已经出现的力度更大的地产调控。事实证明,我的观点过于乐观,行业开始快速下行。

二、对未来半年的看法

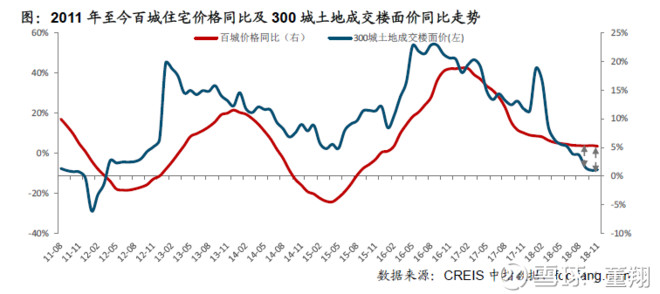

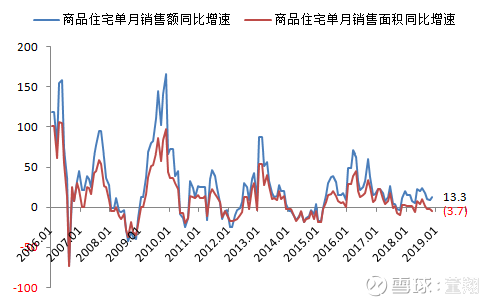

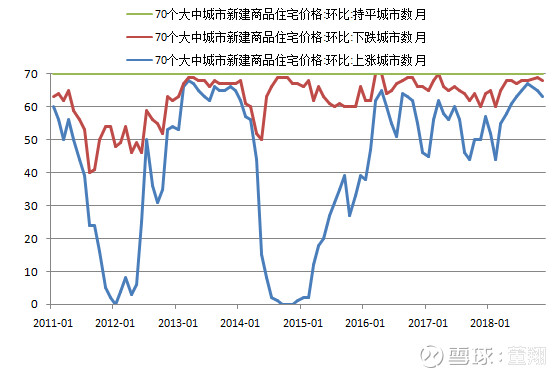

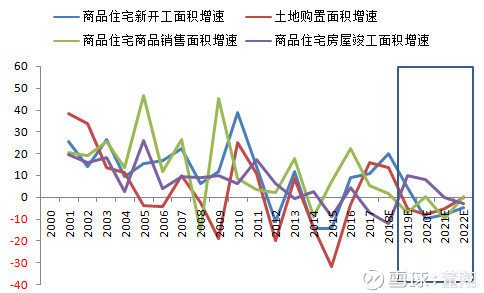

首先,让我换一个角度看待地产周期,就是用供求关系,而非《一》中所说的利率。如果我简单的把需求用销售面积增速来代表,供给用开工面积增速代表,因为开工几乎意味未来6个月到一年就要推盘,那么销售面积增速低于开工面积增速,就代表“供大于求”,价格应该有下滑压力。

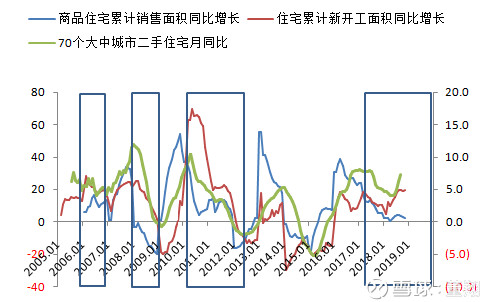

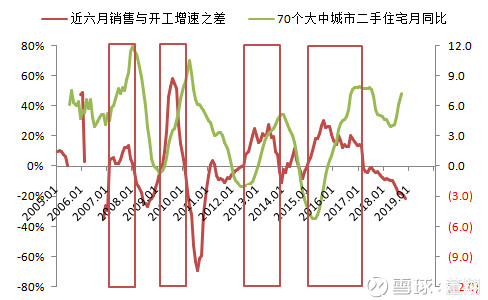

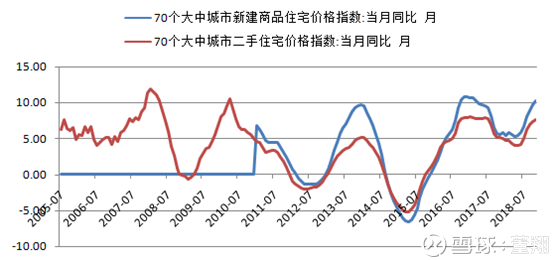

推论是比较准确的。下图中,数据来自统计局,房价用70个大中城市的二手房,因为二手房的数据链更长,而新房与二手房完全同步。蓝框是“供大于求”的情况,房价增速在下降。为了防止累计增速的问题,我用最近六个月销售与开工面积同比增速之差的口径,就是第二幅图。红框里面换成“供不应求”的情况,基本对应房价上涨。

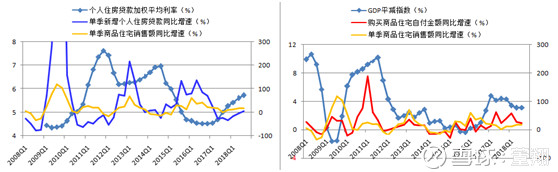

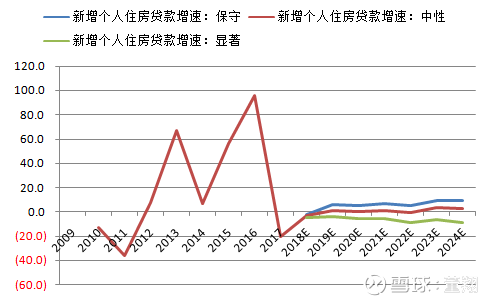

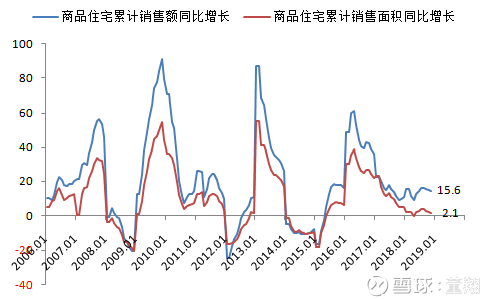

这两幅所印证的道理是清晰的,我们可以据此来推测未来的情况。先看未来半年的需求。在《一》中,我把住宅销售额分为两部分,一个是住房贷款,一个是自付。分别进行了归因,住房贷款根据购房信贷政策,尤其是房贷利率。自付部分根据房价预期,当时用GDP平减指数代表。

除了房价是涨是跌,未来收入增长预期显然也很重要,用GDP实际增速代表。因此,自付部分,我改用GDP平减指数+GDP实际增速,也就是GDP名义增速代替。可以确定,未来半年,名义GDP增速会回落,意味自付意愿和能力也会降低。

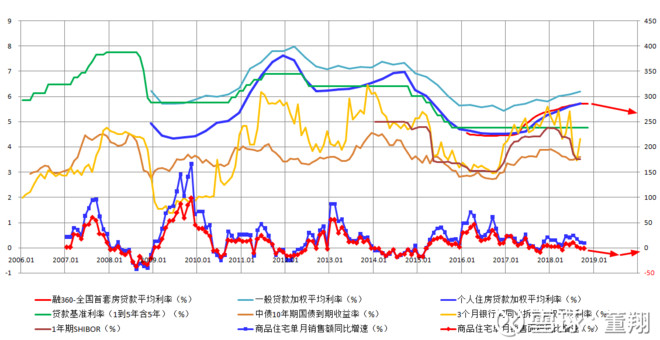

需求的变量主要在贷款利率。也可以明确的说,明年房贷利率将有所降低,这是我在《二》中提出的,当时预测房贷利率在8月见顶,因为从货币利率到贷款利率传导一般在两到三个季度,但实际上拖到了10月和11月。实际上,贷款利率不仅是一种资金成本传导,连同首付比例、购房资质、人才引进政策等等,背后是政府意志。

也就是说,未来半年,需求中自付部分受制于经济下滑是明确向下的,但贷款的因素是向上的,孰轻孰重?我想,考虑到自付权重更大,未来半年还是需求降低的趋势,这其实也结合更长一些因素的考虑,稍后做分析。

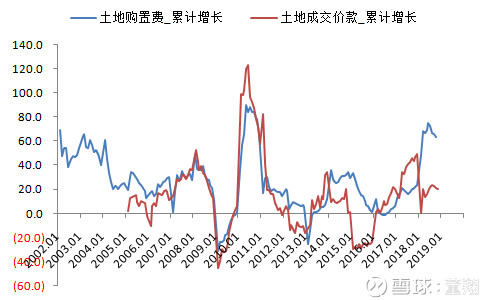

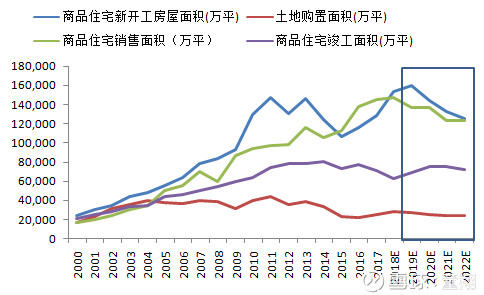

再来看供给,就是未来的推盘量,也就是今天的新开工面积增速,这个和土地购置、企业资金情况是直接关联的。今年前11个月住宅新开工面积增长19%,又考虑到当前房企融资还是偏紧而2019年债务到期更多,房企还是会保持尽快开工,因为开工了才能有银行贷款和售房回款,所以明年上半年的新盘供给只会进一步增加。

这样,对于2019年上半年的情况,我们可以初步判断:

1、住房供给增大。

2、需求的自付部分减弱,贷款部分依赖政策放松,需求整体倾向于回落。

3、供求关系趋于恶化,房价有下行压力,价格下行对需求有压制。

4、变量是地产调控政策放松的速度和力度,尤其是限购和限贷政策。

三、更长期的看法

最想说的是,我认为之前把利率当成最核心的要素,恐怕要不适用于未来了。在《一》中,我总结过一个小观点:政府通过利率,主要指房贷利率,改变居民信用的购买力,改变需求进而改变房价,而房价预期的变化进一步改变居民自付意愿。但这有个前提条件,就是居民有足够的购买力,即居民杠杆不太高、购房人口有、经济也不错。

通俗地说,老百姓有钱,降利率,需求就起来了;老百姓负债累累,降利率,需求未必起的来,起来也很弱。这个虽然没有历史数据佐证,但显然更符合常识。

1、居民杠杆率的角度

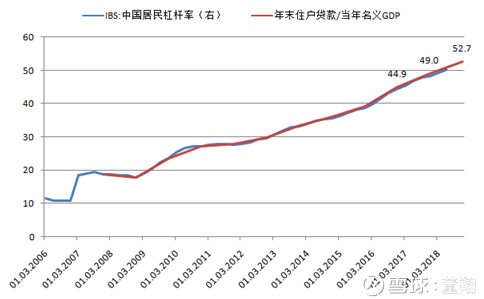

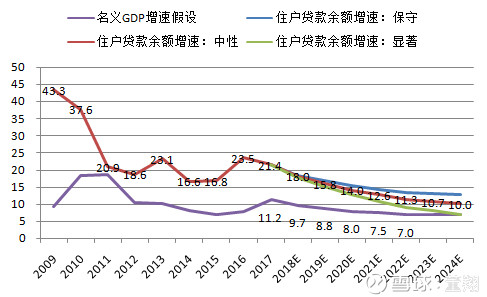

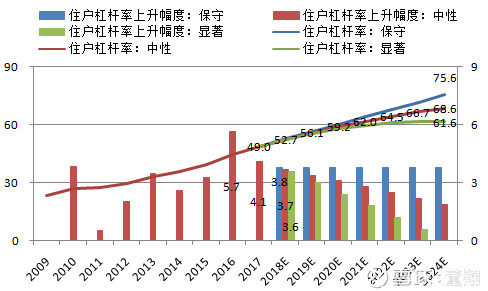

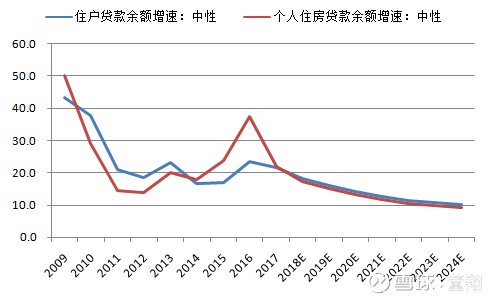

2017年,房贷占住户部门总贷款的54%,是居民加杠杆的主力。根据今年前十一个月的住户部门贷款余额和今年名义GDP的预测值,我粗略估计今年居民部门杠杆率提升幅度在3.7个百分点,比去年同期略有降低,但依旧较快(此算法基本等同BIS的居民杠杆率)。在一个中性假设下,也就是中国居民杠杆率从2017年的49%,在2025年提升到70%,意味可能追上缓慢下滑的美国。从人民银行公布的更公平的衡量方法“偿债比率”来说,即债务本金与利息之和与住户部门可支配收入的比值,中国已经超越美国,并且正在快速追赶剩余几个发达国家。

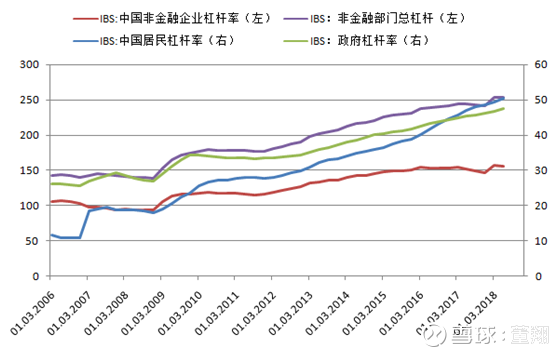

从国内角度讲,总杠杆已处于世界最前列,几乎没有提升空间。若要保持非金融部门总杠杆不再提升,政府杠杆每年提升2个点,居民杠杆每年提升3个点,那么意味企业杠杆每年降低5个点,这在经济下行期将给企业造成更大压力。居民在2018年加杠杆的速度还是太快了。

与此同时,我们看到买房已经对其他消费形成了挤压。乘用车、家电、手机都出现了负增长。若政府为稳增长进一步加大房贷释放力度,则其他消费就得收缩,对提振总需求来说,得不偿失。住房作为居民最大的支出,难以独立于大势。

居民加杠杆的速度放缓意味着新增住户贷款和新增房贷将几乎零增长。行业销售额的增速可能在零增长附近,销售面积负增长将会常见。房价涨幅和杠杆增加速度呈明显正相关,房价涨幅将大概率不可逆的回落。

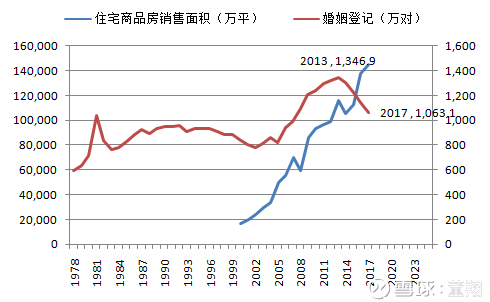

2、从购房人口的角度

潜在购房人口的总量已多年下滑。20-49岁购房人口,在2012年见顶,至今已减少4000多万人。对应首套房需求的结婚登记对数,在2013年见顶,至今回落300多万对。考虑到新生儿数量在1987年近2600万人见顶,一直回落到2003年的1600万人,那么2013年1300多万对新婚夫妇,可能会从现在的1000万对进一步减少到800万对。中国当前平均结婚年龄是26岁,有延长趋势,那么结婚数回落的底部可能还低于800万对,大概在2030年后。统计局公布,2016年人均建筑面积40.8平。和美国的人均住房面积为67平比有相当大的差距,但超过英国和法国分别为35.4平方米和35.2平方米,而日本和韩国不到20平。城镇化率的年提升幅度也有小幅下滑。总量看,需求中枢在下移。

3、棚改的影响

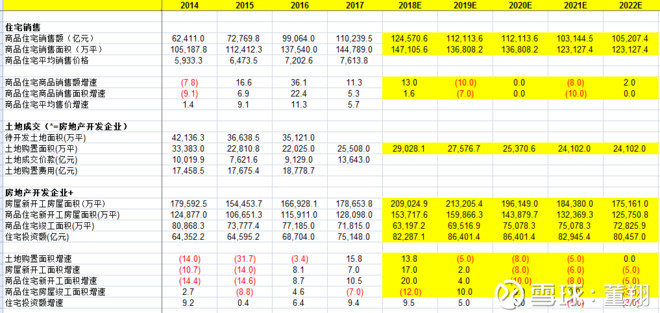

棚改货币化安置对住房销售的贡献,根据一些研究机构的计算,2017年棚改货币化创造的销售面积大概占当年全国商品房销售面积的13%-18%,三四线占比更高。可参考任泽平先生以及其他机构的研究。2019-2020年,随着货币化安置比例下降及棚改的结束,行业恐怕再也回不到今年的行业体量。

4、房价的角度

这块有大量的研究,基本能达成中国房价过高的事实,省略。在这里只是指出,本轮房价没有出现全国性的同比下滑,并不合理。

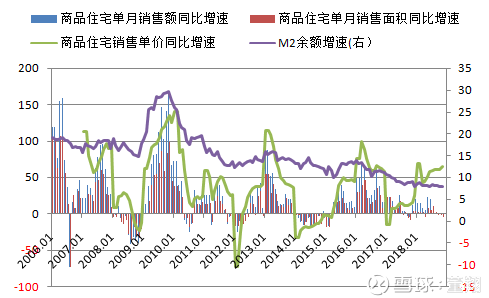

5、货币的角度

一个简单的模型,即每年新增货币如果刚好等于每年新增商品和服务(GDP)的交换所需,资产价格会保持平稳。如果每年新增货币明显多于GDP增速,则冗余的货币将会进入资产池,推高资产价格,在我国主要是房产而不是股市。货币增速已然系统性下移,而销售额和房价好像表现的很坚挺,尤其房价。这可能和这两年的高地价相关,但长期不会有大的出入,销售压力将会传导到地价,并反过来引导房价下移。

6、对未来几年的预测

结合居民杠杆率升高、购房人口减少、棚改减弱、高房价、货币增速降低的影响,如果未来不出极强的刺激,预计2018年全国商品房和商品住宅的销售面积大顶很可能已经创出来了。上述结论意味着几点:

(1)、行业的周期特征将更加明显,即本轮行业销售增速的底部不应该高于之前几轮周期底部,房价出现全国性的下降是合理预期。结合上文分析,预计在2019年全年,行业销售面积会出现5%-10%的下滑,新房价格出现低个位数的下滑,销售额下行10%左右。若考虑推盘同比增加,去化率将低于今年下半年水平。伴随政策的放松,2019年下半年到2020年,行业增速有反弹,但棚改彻底结束后的2021年,行业将再次出现明显下滑。

2、2019年新开工面积将会回落,但最终会有低个位数增长。2018年购地面积和金额大幅增加,行业杠杆率处于高位,意味行业最少在今年上半年还在补库存。2019年,需求回落、债务到期较多,房企的现金流将偏紧,总体延续2018年下半年的快周转、去库存战略。2020年,购地大幅放缓的影响显现,新开工面积将明显负增长。

三、总结

1、2019年上半年,房地产市场供给将增大,需求伴随经济下行而回落,但调控政策放松将提振需求,总体上供求关系趋于恶化。伴随政策的放松,预计2019年下半年会有所企稳。

2、居民杠杆率大幅提升、房价高企导致居民购买力降低,购房年龄人口持续回落,棚改退出,货币增速持续降低,意味2018年恐怕是销售面积的大顶。未来,行业周期属性应更加明显,本轮周期销售面积增速还没出现百分之十几的单月同比下滑,全国房价还未出现类似前几轮的同比下滑,这与货币收缩及其他耐用消费品表现出来的弱势不符,但地产恐怕难以独立于大势。行业还没有在更低的价格上达成供求平衡。

3、如果继续按照利率来看地产周期,恐怕将不再准确。因为钱少了、人少了、政策创造的需求少了、房价更贵了,再降利率,甚至以后限贷、限购的逐渐打开,恐怕也难以激起大幅的反弹。正如中国经济,负债驱动的增长总是受制于负债率的天花板的。这一轮和前几轮不太一样。

4、从投资角度讲,在行业进一步出清前,即便有低估值的保护,即便有政策的逐渐放松,难以见到趋势性的机会,股价在向下的基本面和向上的政策面中波动。水落才能石出,更好的机会还需耐心等待。

最后用我在之前文章中常用的一幅图来说明观点。

扫码下载智通APP

扫码下载智通APP