中泰宏观:降息无用,降准可期

本文转自微信公号“梁中华宏观研究”,作者:中泰宏观首席分析师 梁中华

当前货币、融资均降至低位的情况下,经济下行压力加大。近期市场对于央行降低基准利率的预期也有所上升,那么降息真的能起到稳定货币和融资、托底经济的作用吗?我们认为降息本身的作用并不大。

摘要

1、基准利率已“力不从心”。早在2013年我国贷款利率基本就实现了市场化,当前商业银行运作的市场化程度更高,市场上实际的贷款利率水平是银行基于成本、收益和风险定价的结果。例如2014-2015年央行连续降息后,较基准利率上浮的贷款占比反而大幅提升,基准利率对市场利率的影响有限。

2、融资主体“缺位”是关键。低利率并不必然会促发货币和信用创造,信用要扩张,要有加杠杆的主体才行。过去的十多年里,我国的房地产销售和货币指标高度相关,房地产周期启动,整个经济信用和货币创造的“机器”才开始运转。而房地产销售是否好转,利率高低只是一方面,还要看房地产调控是否会放松。我们认为依靠房地产强刺激拉动中国经济的时代已经终结,即使降息了,谁来融资加杠杆呢?这的确是一个问题。

3、融资下降主因不在钱“贵”。2017年我国融资利率水平普遍上升,但是社融增速依然从2016年的12.8%回升至13.4%。而今年以来社融增速大幅下行,主要在于非标融资渠道的封堵。非标的监管在2013-2014年也发生过,当时也导致了非标融资的萎缩。在经济下行后,金融监管再度放松,非标融资才见底回升。当前资管新规等金融监管持续,意味着融资和货币增速会逐步向经济增速收敛,仅仅靠降息对融资的提振作用也会非常有限。

4、降息无用,降准可期。与预期降息相比,我们认为降准则是未来的趋势。当前外汇占款逐步下降的情况下,降准是必然选择,且降准可以减轻银行负债端的成本压力,增加银行表内贷款对实体经济的支持。预计元旦、春节前都将是降准的可能时点。面对当前融资和货币增速的下行压力,疏通货币政策传导机制和合理的信用创造渠道才是关键。但随着融资需求的回落,未来即使不降基准利率,市场利率水平下降的可能性也在提高。

1 基准利率已“力不从心”

我们认为降息作用没那么大的第一个原因,是基准利率对市场贷款利率的影响是相对有限的。

早在2013年我国贷款利率基本就实现了市场化。2013年7月,中国人民银行取消金融机构贷款利率0.7倍的下限,由金融机构根据商业原则自主确定贷款利率水平;同时取消票据贴现利率管制,对农村信用社贷款利率不再设立上限。这意味着贷款利率市场化的水平已经较高,当前基准贷款利率影响比较大的是居民住房贷款,而其它贷款利率主要是银行按照市场化原则进行定价。

在这种情况下,降低贷款基准利率难以明显降低企业的贷款成本。基准利率本身就是行政管制的资金价格,属于一定历史阶段的临时手段,但当前商业银行运作的市场化程度更高,市场上实际的贷款利率水平是银行基于成本、收益和风险定价的结果。

例如在2014-2015年,央行也连续降低基准贷款利率,尽管市场利率也有所下降,但这种利率下行更多不是政策利率下降的影响,而是融资需求转弱带来的市场利率下行。我们发现在14-15年央行降息后,较基准利率上浮50%以上的贷款占比是大幅提升的,也就是说对于真正融资成本较高的那部分贷款,利率并没有明显下降,说明在利率市场化后,基准利率对市场利率的影响是有限的。

2 融资主体“缺位”是关键

降息作用不大的第二个原因,是当前市场上加杠杆的主体缺乏。

从历史经验来看,降息降准等宽松的货币政策仅仅是一方面,并不必然会提升货币和融资指标。这主要是因为低利率并不必然会促发货币和信用创造,像08年全球金融危机后的很多年里,美国、欧洲、日本等经济体实行超级宽松的货币政策,并没有创造出太多信用,也没有很快看到经济的反弹。反而中央银行发行的基础货币大量淤积在金融体系内部,更多以超额存款准备金的形式存在。

信用和货币要扩张,要有加杠杆的主体才行。过去的十多年里,我国的房地产销售和货币指标高度相关,而且房地产销售增速甚至略微领先于货币增速。也就是说房地产销售好转了,货币和融资增速才会起来。其实很容易理解,房地产销售好转,居民加杠杆开始,房地产投资增速也会回升,房地产等周期性行业的企业融资才会增加,整个经济信用和货币创造的“机器”才开始运转。

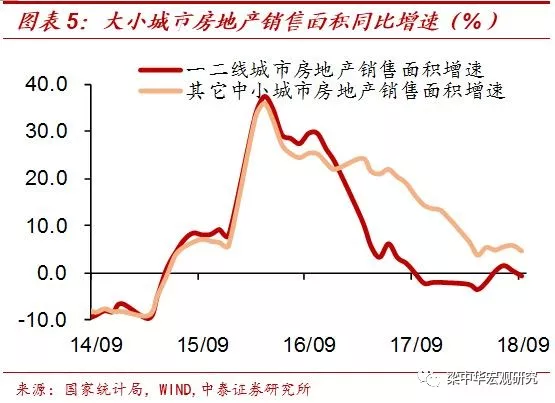

而房地产销售是否好转,利率高低只是一方面,还要看房地产调控是否会放松。例如近两年尽管房贷利率处于低位,并没有抬升很多,但一二线城市的限购限贷、较高首付比例的限制等调控政策,依然导致大城市房地产销售市场明显降温,信用和货币创造活动放缓。所以关键因素不是利率是否要降,而是房地产调控是否要放松,即使利率降了,房地产调控不放松的话,房地产销售也很难回升,社融要反弹也很难。

我们在之前的专题中已经详细分析过我国房地产市场的结构分化问题。小城市房地产市场过去几年一直在刺激,房价已经飙升至高位,风险提高,所以今年下半年以来棚改货币化安置政策已经在转向,未来政策趋于收紧。大城市房地产调控存在边际上放松的可能性,但难以回到2016年之前强刺激的模式。且整体来说一二线城市的房地产销售面积占比只有30%左右,很难支撑整个房地产市场的销售和投资。

所以依靠房地产强刺激拉动中国经济的时代已经终结,这也意味着房地产对我国货币和信用创造的拉动作用会越来越弱。另一方面,地方政府融资平台债务也已经很庞大,即使降息了,谁来融资加杠杆呢?这的确是一个问题。

3 融资下降主因不在钱“贵”

降息作用不大的第三个原因,是本轮我国社融增速的下滑,主要并不是因为利率的抬升。例如2017年我国融资利率水平普遍上升,但是社融增速依然从2016年的12.8%回升至13.4%。

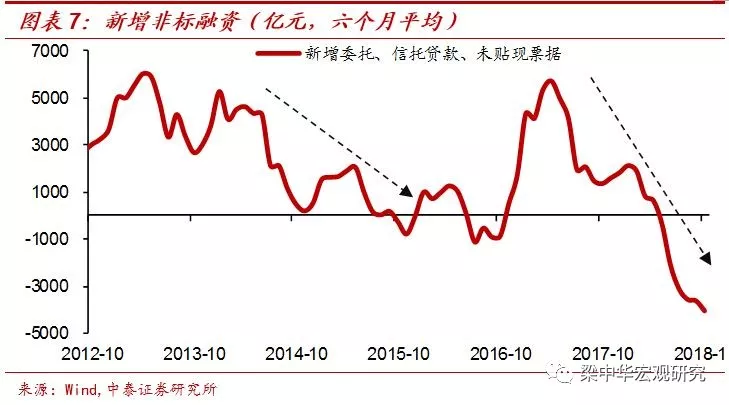

而今年以来社融增速大幅下行,主要在于非标融资渠道的封堵。过去几年我国信用创造渠道主要有两条:一是商业银行利用表内和理财资金直接发放贷款、购买债券,创造信用货币;另一条是商业银行将钱给非银行类金融机构,通过非银机构投放信用,这一过程中非银机构更多是一个规避监管的通道功能。

今年以来,随着各类金融监管政策的落地实施,非标、通道业务均被限制,银行通过非银机构创造货币的渠道被堵,例如主要统计非标投资的金融机构股权及其他投资存量从年初的23.3万亿下降至当前的20万亿,萎缩了3万多亿,而社融中的非标融资也在持续萎缩。

萎缩的非标融资绝大部分难以直接回归银行表内贷款,例如房地产、地方融资平台从银行获取贷款受到诸多限制。而表外融资渠道阻断以后,企业面临的再融资风险上升,金融机构风险偏好也随之下降,导致整体社融增速回落。

也就是说本轮融资下行主要不是因为钱变“贵”了,而是企业的部分融资渠道被彻底阻断了。

其实非标的监管在2013-2014年也发生过,当时也导致了非标融资的萎缩。在经济出现下行压力后,券商资管、基金子公司等非标融资的“新口子”被打开,金融监管再度放松后,非标融资才见底回升。

所以当前要提升融资和货币,归根到底还是要不要继续为非标融资开新路的问题。如果开新路,资金会通过非银机构继续向房地产和融资平台流动,整个经济的系统性风险会进一步上升。从目前政策变动情况来看,资管新规的大方向依然未变,反映政策长期规范金融业、防范风险的决心依然存在。做长期正确的事情,短期会有阵痛,融资和货币增速会有压力,但对长期经济和金融业的发展都是好事情。

金融监管持续,意味着融资和货币增速会逐步向经济增速收敛,仅仅靠降息对融资的提振作用也会非常有限。

4 降息无用,降准可期

总结来说,在利率市场化程度较高的情况下,降息的作用并没有那么大,房地产调控、金融监管,以及它们所影响的对于经济和金融的预期,才是决定融资和货币增长的关键。

与预期降息相比,我们认为降准则是未来的趋势。一方面,我国存款准备金率偏高,在外汇占款持续高增的时候,提高存款准备金率是控制整体经济流动性的重要手段。而当前外汇占款逐步下降的情况下,下调存款准备金率也是必然的选择。

另一方面,降准可以减轻银行负债端的成本压力,增加银行表内贷款对实体经济的支持。在利率市场化程度提高的背景下,通过准备金率、公开市场等操作影响金融市场的利率水平,进而影响金融机构对实体的利率,将成为货币政策新的传导机制。预计元旦、春节前都将是降准的可能时点。

面对当前融资和货币增速的下行压力,疏通货币政策传导机制和合理的信用创造渠道才是关键。但随着融资需求的回落,未来即使不降基准利率,市场利率水平下降的可能性也在提高。

风险提示:贸易摩擦;经济下行;汇率风险

扫码下载智通APP

扫码下载智通APP