新股速递 | 创梦天地(01119),携手腾讯开辟线下新天地?

本文由“华盛证券”供稿,作者为“麻瓜交易员”,金钊亦对本文有贡献。文中观点不代表智通财经观点。

一、招股信息速览

资料来源:Wind,华盛证券

募资用途:所得款项净额7.82亿元(以发行价中位数计算),38%用于进一步扩大公司的游戏组合;24%为公司于上游或游戏相关行业的策略性收购提供资金;23%加强公司的研发能力及加强公司的技术知识;9%用于营运资本及其他一般公司用途;6%用于扩展公司的线下娱乐服务。

二、核心观点

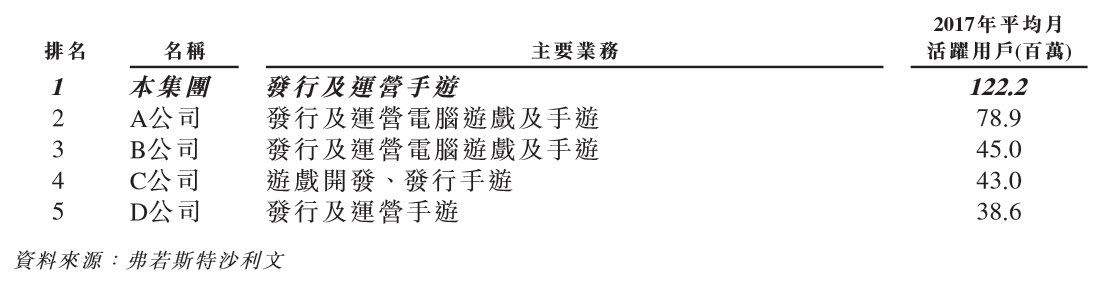

1、创梦天地作为国内最大的独立手游发行商以及中国手游市场的第五大参与者,代理发行多款全球知名休闲手游,积累1.3亿量级活跃用户。通过精细化运营,公司较好延长了这些休闲手游的生命周期。并在庞大用户基础上,以较低获客成本拓展到RPG类手游,实现了与手游巨头的差异化竞争。

2、从产业链角度看,手游产业可分为研发→发行→分发渠道三大环节,创梦天地所处的发行环节正面临两大不利因素。一是审批中止减少了新品手游的供给,供需逆转将造成行业话语权向上游转移;二是渠道联运趋势下,中游竞争压力加剧。积极因素在于从ARPU看,行业长期增长空间尚存。

3、与腾讯的诸多合作之中,线下部分是最大亮点。与腾讯合作打造的泛娱乐综合体“好时光影游社”具备稀缺性,但是我们认为其作为一个刚刚起步的新业态,在效率改进、业务整合、合作深度三方面均还有提升空间。

4、财务方面,新品《梦幻花园》成功接力带动收入增长,但版号暂停可能导致内容提供商收益分成提升并压制毛利率。公司预估市值对应市盈率(TTM)23~30X,相较于同行业的估值来看,属于合理范围。加之基石投资者索尼、京东以及大股东腾讯、普思资本、赌王家族带来的光环效应,我们认为短线或存在一定炒作空间。

三、公司定位

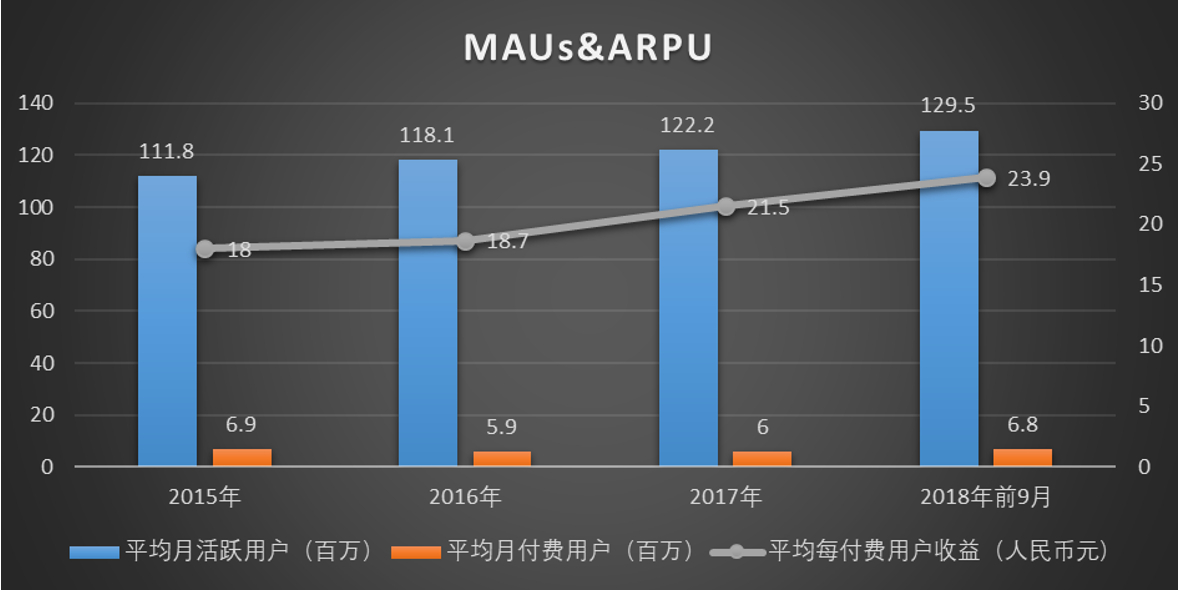

独立手游发行商龙头,以发行海外精品手游著称,拥有庞大活跃用户基础。创梦天地成立于2011年,位于中国深圳,成功推出了《水果忍者》、《地铁跑酷》、《神庙逃亡2》、《纪念碑谷》、《梦幻花园》等全球知名休闲手游。凭借这些低成本获取流量的头部游戏,公司得以在竞争激烈的手游市场立足。根据Frost&Sullivan,公司2018年前九个月的平均月活跃用户达1.295亿,是国内最大的独立手游发行商。同时按收入计算,创梦天地是中国手游市场的第五大参与者。

资料来源:招股书,华盛证券

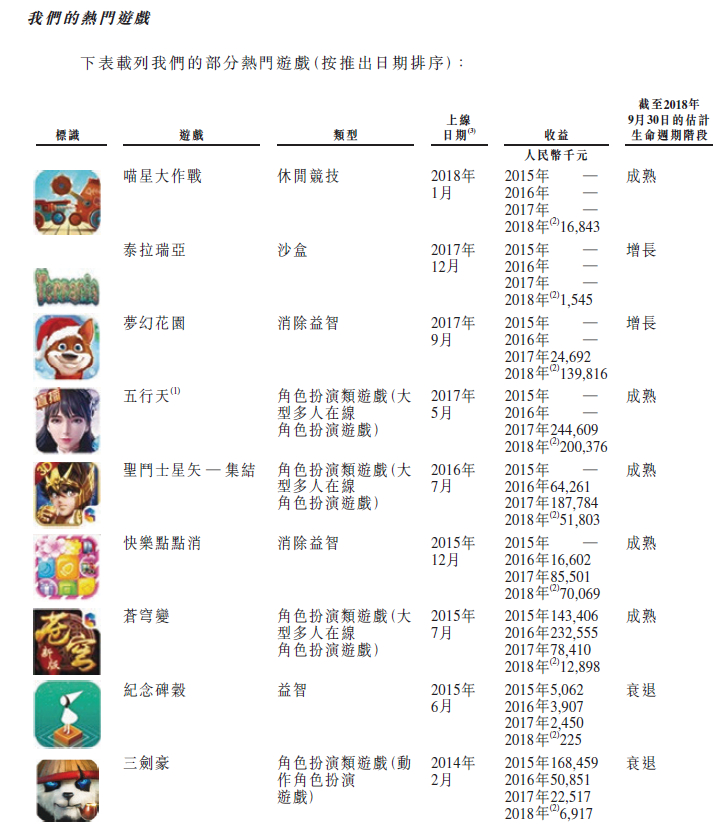

游戏产品以第三方授权为主自研为辅,整体品质较高且生命周期长。目前,公司共运营游戏产品组合56款,其中40款第三方授权游戏及16款自研游戏。区别于其他发行商的地方在于,公司通常可获取游戏开发商授权使用游戏源代码,从而可以将所授权游戏更好本土化,也有利于后续持续的精细化运营。比如,2013年发行的地铁跑酷已发展成80多个成功的主题版本。

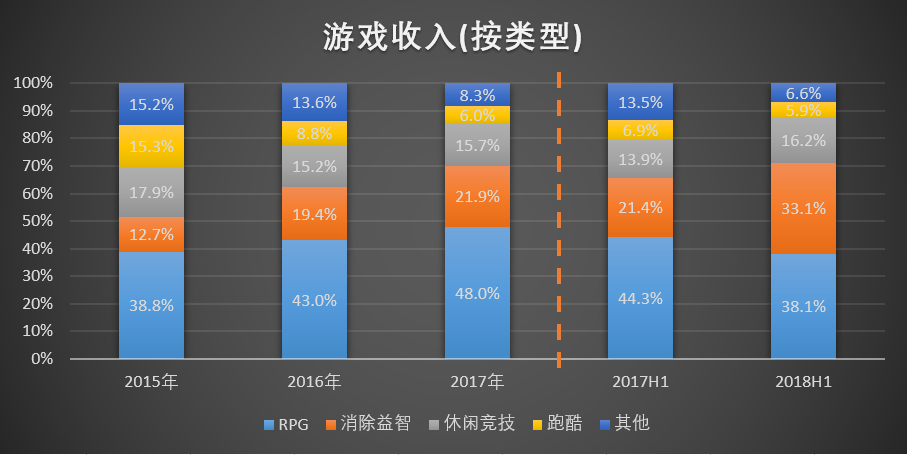

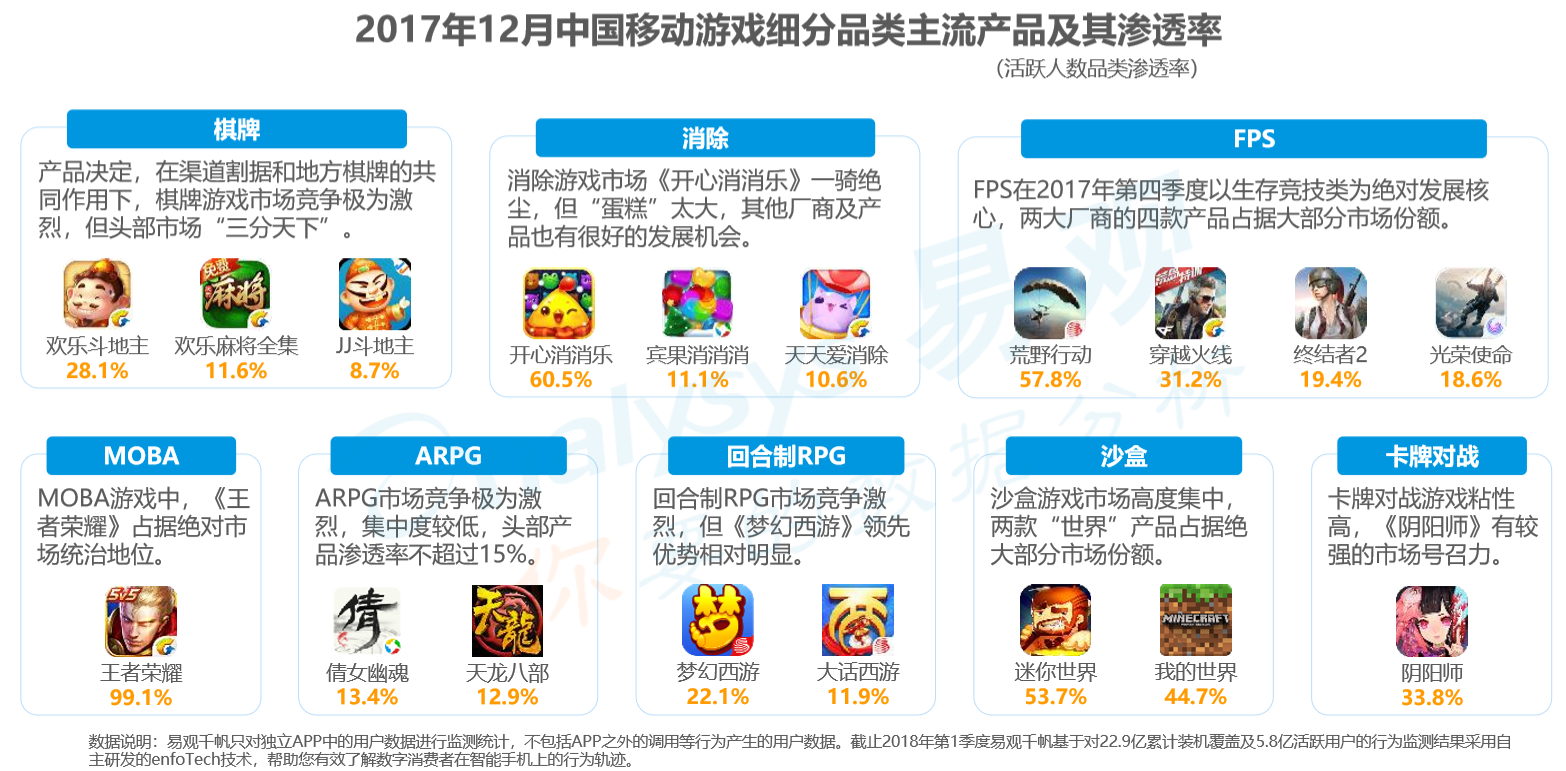

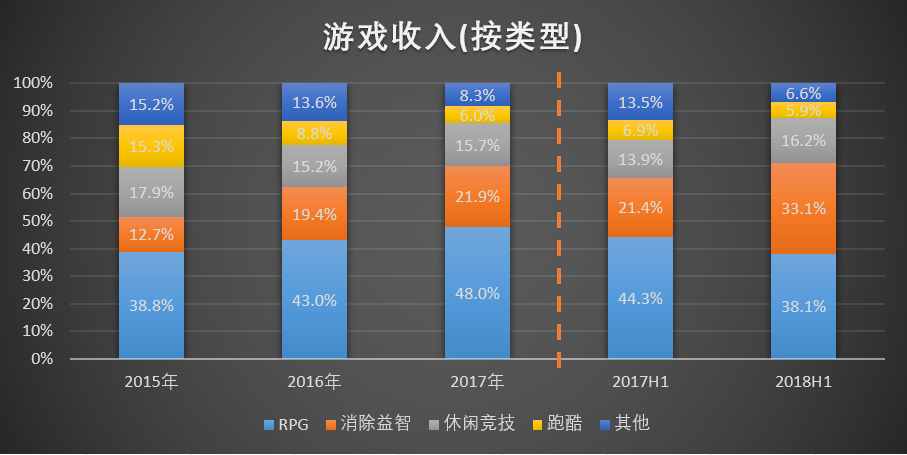

游戏类型上轻度和中重度手游并举,抓住手游用户迁移趋势,与腾讯网易存在差异化。为了提高利润率,公司从授权游戏的源代码二次开发走向自研。在试水自研休闲游戏失败后,成功抓住了用户迁移RPG手游的趋势。截至2017年12月31日,RPG手游和休闲类手游(包括三消、休闲竞技、跑酷)分别占营收的48%和44%。RPG和休闲类手游是腾讯网易垄断优势最不明显的品类(相较于MOBA、FPS等),因而创梦天地得以避开手游巨头的正面竞争。

资料来源:招股书,华盛证券

腾讯是创梦天地最大机构股东,创梦天地是腾讯唯一投资的手游发行公司,两者在业务上有着密切联系。腾讯是公司的第一大机构股东,持股比例20.65%,而公司则是腾讯在中国投资的唯一一家手游发行商。公司与腾讯在多个领域都有密切合作,包与阅文集团合作开发IP、与广点通打通数据、与腾讯云联手发布对独立游戏的支持计划,以及最具想象力的——与腾讯合作开设线下娱乐体验店“好时光影游社”(腾讯视频独家授权),可视为腾讯新文创战略在线下的落脚点。但是在公司最核心发行业务上,腾讯与其属于竞争关系。

四、行业分析

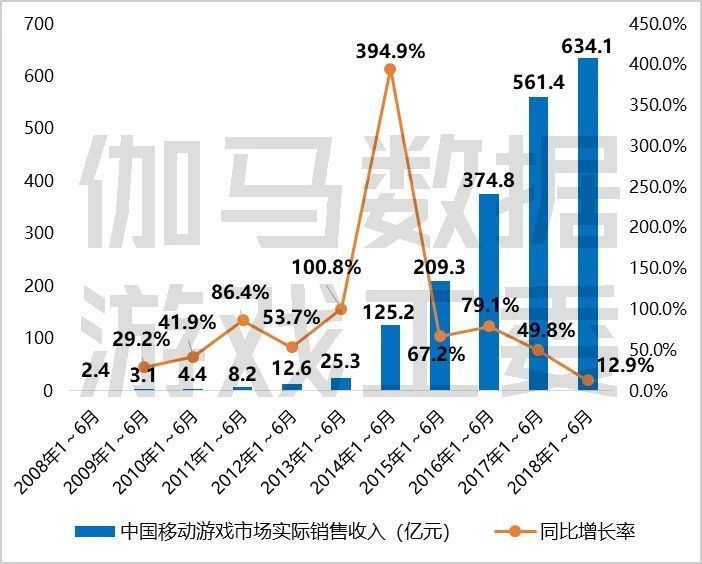

2018H1手游市场增速放缓明显,但从ARPU看长期增长空间尚存。根据伽马数据,2018年1-6月,中国移动游戏市场实际销售收入634.1亿元,同比增长12.9%,增速明显放缓。背后原因主要由于监管机构职能调整,4月开始国产游戏版号审批通道彻底关闭以及6月开始国产游戏运营备案入口关闭。政策变动对于手游市场短期造成了扰动但长期看国内手游ARPU仍有较大增长空间(中国 62.4 vs 平均 173.4),弗若斯特沙利文预计手游市场未来五年的复合增速为35.8%。

资料来源:伽马数据,华盛证券

资料来源:招股书,华盛证券

研发环节的集中度很高,发行环节的集中度更高,腾讯占绝对统治地位。目前,手游的研发和发行环节都呈现寡头垄断的格局。根据伽马数据,2018Q1,腾讯网易作为研发商在市场中的份额分别为43%、22%,而作为发行商在市场中的份额则分别为56%、23%,腾讯不仅在研发端占了大头,更在发行端代理了更多的头部手游产品,这使得发行环节市场集中度整体高于研发环节。同时审批中止也在加速行业洗牌,大厂由于储备丰富抗风险能力较强,中小厂商则在寒冬中煎熬。

来源:伽马数据,华盛证券

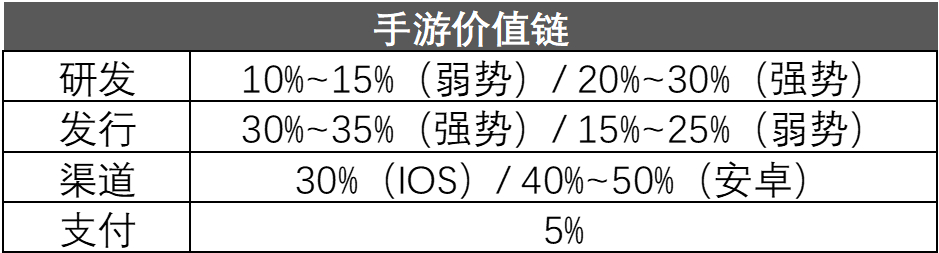

研发与发行的供需逆转,行业话语权向上游转移。从产业链角度看,手游产业可分为研发→发行→分发渠道三大环节,现在情况是,最靠近用户的分发渠道环节获得了最大的利润分成,而研发商和发行商则视其强势程度瓜分剩下的部分。伴随着残酷的竞争,中小研发商被淘汰且大型研发商向腾讯靠拢,上游洗牌会向中游传导,供给下滑会使得中小发行商面临巧妇难为无米之炊的困境。

资料来源:游戏葡萄,华盛证券

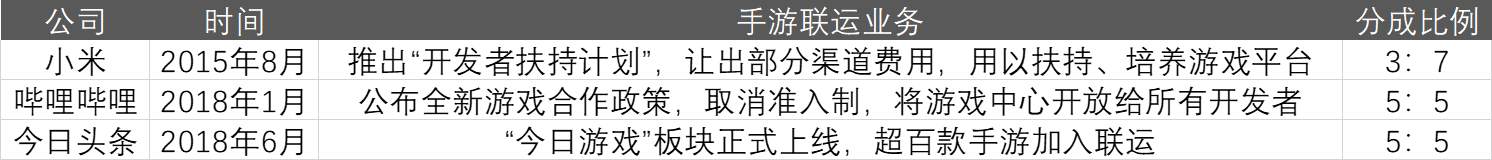

渠道联运趋势显著,独立手游发行商的地位受到威胁,因而绑定上游优质内容是行业竞争的关键。随着行业成熟度的提升,诸如小米、B站、今日头条等自带用户的渠道凭借天然的优势,逐步渗透到发行环节,从而对独立手游发行商形成了巨大压力。所以对于独立手游发行商而言,向上游拓展形成研运一体化,与优质游戏产品绑定(业务衍生或投资入股)是主要出路。

资料来源:新浪财经,华盛证券

不同手游品类的竞争格局差距也很大:MOBA、FPS已非常集中,消除、沙盒、卡牌相对集中;RPG、棋牌相对分散。基于用户渗透率角度,在MOBA、 FPS游戏的带动下,竞技游戏已经成长为手游的核心市场之一,但整体的移动游戏用户仍分布在以棋牌、消除及其他休闲模拟类游戏为代表的轻量游戏市场。随着流量成本压力增大以及手游玩家更加成熟,RPG游戏因LTV高且适合买量,将是中小发行商当下及未来重点关注的品类。

资料来源:易观,华盛证券

五、业务分析

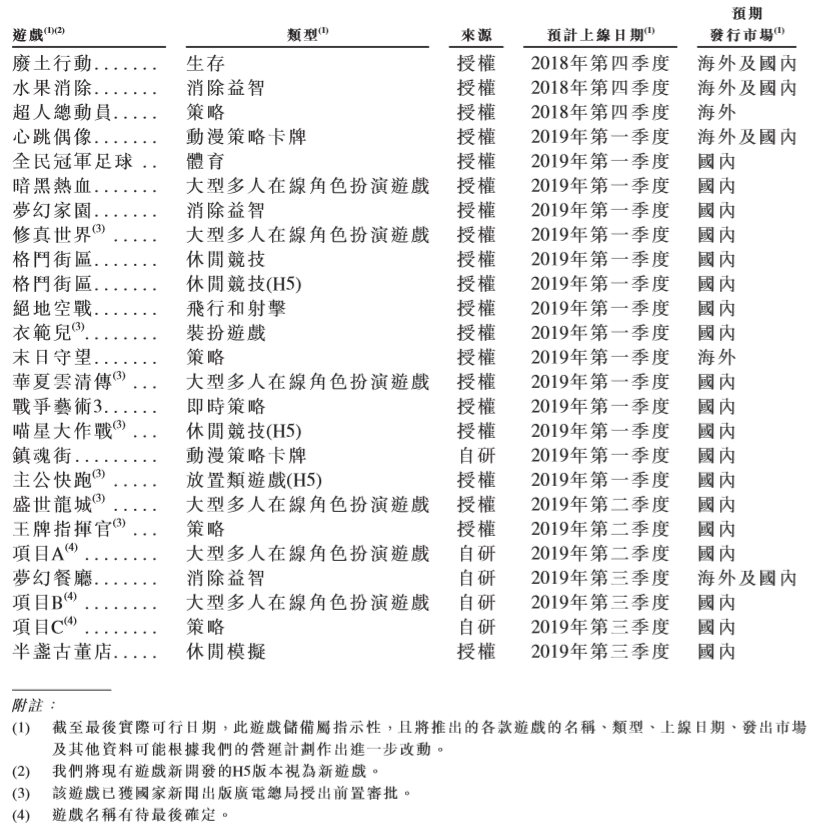

(1)现有产品、产品储备以及优质内容获取

现有游戏产品梳理:创梦天地发行并经营第三方授权游戏以及自研的游戏,主要方向为角色扮演类游戏、消除益智游戏、休闲竞技游戏及跑酷游戏。截至最后实际可行日期,公司运营56款游戏,按来源分,包括40款第三方授权游戏及16款自研游戏(2017年,自研游戏的平均MAU达35.2百万);按类型分,包括14款RPG游戏(+5款)、 8款消除益智游戏(-4款)、12款休闲竞技游戏(-1款)、7款跑酷游戏及15款其他类型游戏(+1款)。

资料来源:招股书,华盛证券

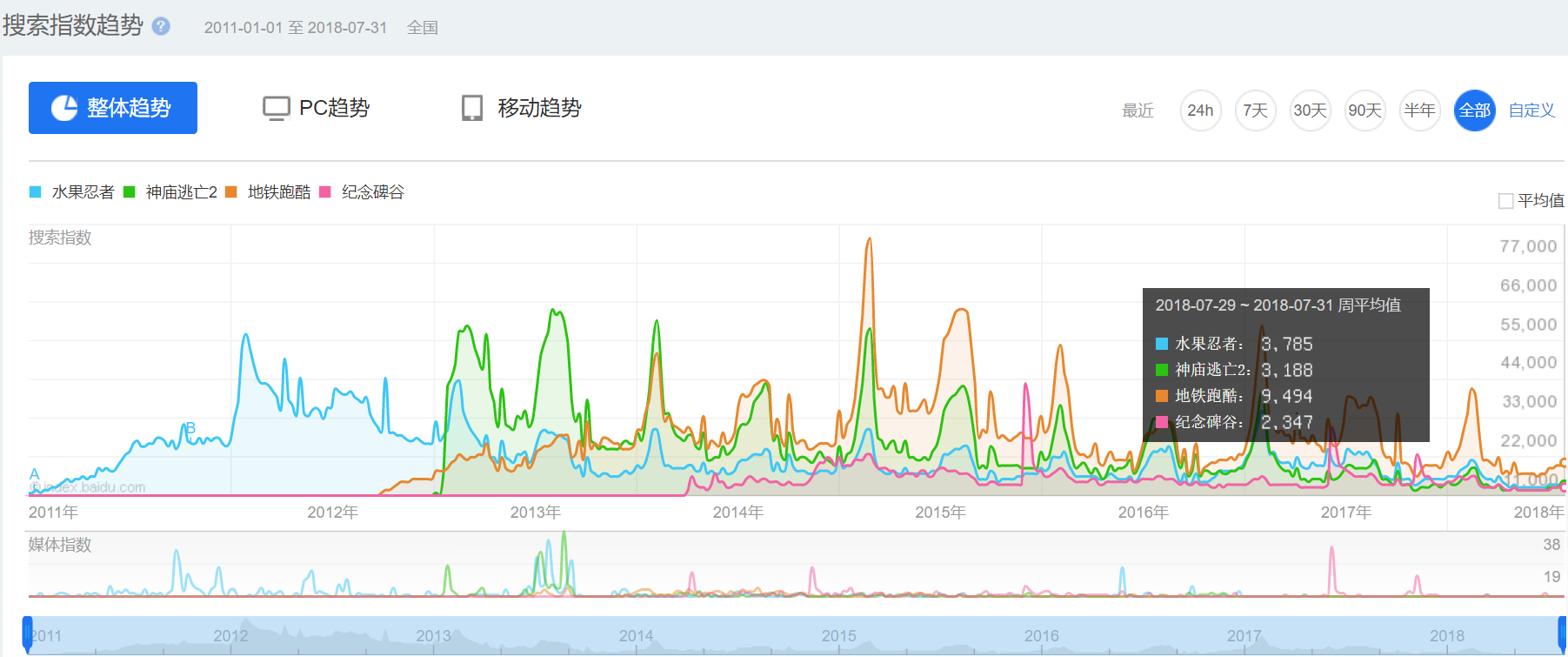

代理海外休闲精品,二次开发实现本土化和长效运营。最早,创梦天地通过代理风靡全球的海外精品游戏为公司打下根基,第一款代理游戏《水果忍者》进入中国市场4年实现近3亿下载量。树立标杆示范效应后,公司又接连拿下《神庙逃亡2》、《地铁跑酷》、《纪念碑谷》等海外休闲精品手游,这些游戏为创梦天地带来巨量的用户规模和数据。值得注意的是,公司往往能够拿到修改源代码的授权,使其在本土化过程中拥有更大的自主权以实现长效运营。

资料来源:百度指数,华盛证券

但是需要留意的是:

1、2016年底,《水果忍者》研发商Halfbrick与乐逗游戏于授权到期后停止续约,其给出的理由是乐逗游戏在数据与信息方面不够公开透明。

2、《纪念碑谷2》的代理发行被腾讯游戏拿下,由于付费习惯和盗版问题,乐逗游戏代理的《纪念碑谷》在安卓渠道没有实现很好的推广,最终导致安卓渠道贡献营收仅5%。

3、《神庙逃亡2》、《泰拉瑞亚》TAPTAP评分4.6/10、3.7/10,口碑非常差的原因在于不合理的商业化对游戏本身造成了伤害。

以上几点反映的问题是:1、在手游发行环节中,腾讯凭借其庞大流量入口的优势将会越来越吸引海外顶级手游研发商合作,创梦天地将要直面腾讯的竞争。2、休闲类手游有着庞大用户群,但商业化潜力天然不足,如果强行进行氪金改造就会造成用户流失。创梦天地需要在这方面进行艰难的权衡,而这也正是创梦天地要向重氪的RPG游戏转型的原因。

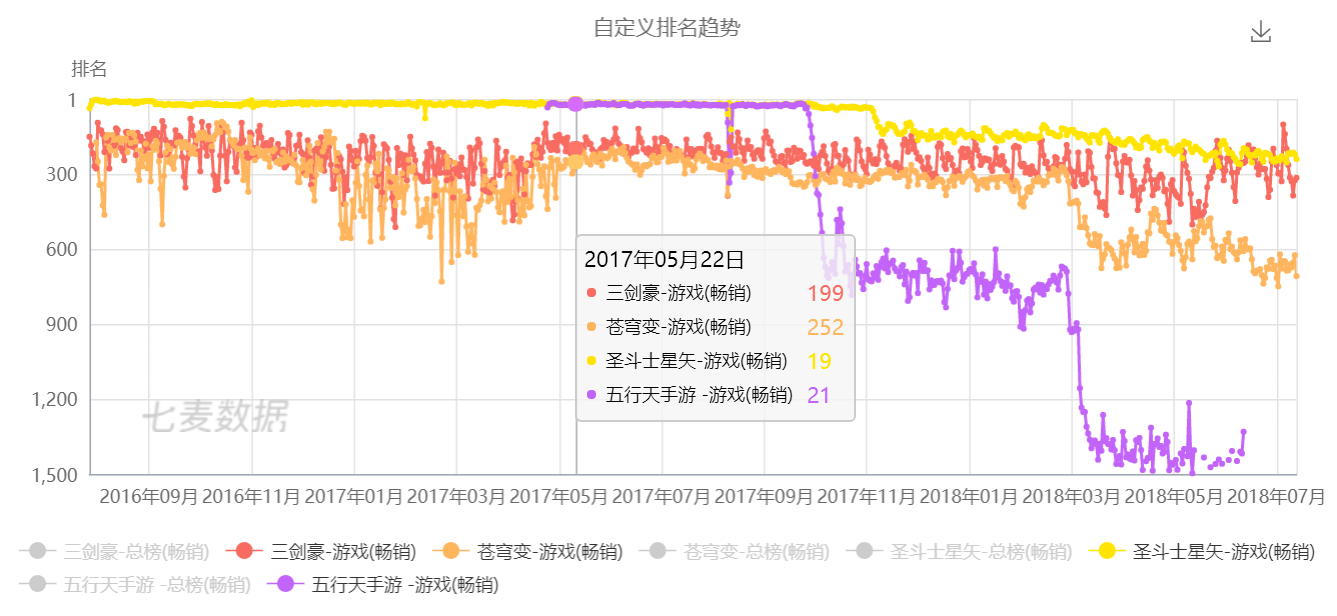

资料来源:七麦数据,华盛证券

授权RPG表现稳定,自研RPG重点看2019Q2~Q3。创梦天地截至目前所推出的几款RPG手游中,三款授权手游表现出了比较好的持久力,而自研的五行天手游在推出3个月、6个月之后下载量大幅下降,反映公司在自研方面的实力还有待观察。储备方面,截至最后实际可行日期,创梦天地手游储备数量达25款游戏(+12),预期将于2018年及2019年上线。重点关注将于2019年第二、第三季度上线的三款自研RPG。

资料来源:招股书,华盛证券

通过投资绑定了优质CP以夯实发行业务。前面行业分析重提到的获取上游优质内容是行业竞争的关键,目前创梦天地拥有中国顶尖的足球游戏开发商拱顶石2%股权、中国顶尖的卡牌手游开发商蓝鲸时代5%股权。但一方面是投资的体量比较小,另一方面未涉足国外优质CP,这些也都显露了中小发行商在向上游延展时的无力,不过创梦天地优势之处在于背靠腾讯,具备更多延展的可能,下面将具体说明。

(2)公司业务与腾讯业务间的关联合作

腾讯是创梦天地最大机构股东,创梦天地是腾讯唯一投资的手游发行公司,两者在业务上有着密切联系。从招股书所披露的关联交易即可见一斑——他们间的合作协议包括好时光影游社合作协议、微众银行合作框架协议、支付服务框架协议、产品及服务购买框架协议、版权合作框架协议、广告合作框架协议、游戏合作框架协议。这些关联业务按重要性从高到低排序如下:

1、线下合作:于2017年9月与腾讯共同开设好时光影游社(一个提供数字娱乐服务的线下体验店品牌)

2、业务合作:通过腾讯发行游戏/授权腾讯发行游戏/接受腾讯研发需求等等业务上的合作

3、版权合作:与阅文集团成立合资公司,根据其拥有的知识产权开发游戏及其他数字娱乐内容

4、广告合作:与广点通的合作打通数据,加深了对用户的理解,极大地提升了广告的ROI

5、云服务:采用腾讯云的服务,且与腾讯云联手发布对独立游戏的支持计划

6、支付:使用腾讯集团的支付渠道

线下合作最具想象空间?目前来看,腾讯线下的布局主要还是“新零售”方向。而在“泛娱乐”方向,腾讯所做的尝试除了“全民K歌”线下自助店以及腾讯电竞与超竞互娱合作打造电竞综合体外,就唯独仅有与创梦天地合作的这个集私人影院、手游、电竞、直播、IP衍生品于一体的泛娱乐综合体——“好时光影游社”。合作具体是指:腾讯授予创梦天地独家权限使用腾讯视频商标并允许使用腾讯视频内容而创梦天地负责线下门店的实际经营。这里有三个问题:

首先,把“泛娱乐”带到线下,能否发挥“新零售”一样有效率的提升?——“新零售”的关键在于用互联网的方式方法去重构人、货、场景间的关系,通过供应链整合和技术创新带来效率提升。但对于线下泛娱乐综合体而言,“货”为数字内容,一定程度上讲与线下场景是割裂的;而且数字内容的体验具备排他性,不像货品之间还能连带出售;还有就是线下的“货”相比线上具备体验性和即得性,而线下的“游戏”并无特殊之处。

其次,“线下泛娱乐综合体”该以什么样的业态呈现,各部分能否相互促进?——按照互联网的流量思维,目前的“线下泛娱乐综合体”将常见线下娱乐形式统统整合到一起,希望能达到相互引流带量的效果,但实际上这样做的效果还有待观察,因为这些不同的娱乐形式之间很难达到1+1>2的效果,比如消费者想去私人影院看电影,那去的地方有没有手游吧对消费者而言实际是没有多大影响的。

最后,腾讯能给这家线下泛娱乐综合体带来多大的竞争优势?——具体来说,腾讯参与这件事的部门是腾讯视频,而腾讯视频对于这个线下娱乐综合体的贡献又似乎仅仅是给私人影院区贡献了一些内容。这么看的话,虽然“好时光”带着腾讯之名,但实际并没有什么特别之处。诚然腾讯坐拥庞大的线上文娱帝国,但是大部分数字内容其实并不适合线下分发,所以“泛娱乐综合体”的故事吸引力恐怕要打个折扣了。

不过 “好时光”是一个刚刚起步的新业态,未来随着新店的铺开,业态上一定还会有迭代进步的空间。据悉,2018年创梦天地计划新增4家直营旗舰店和50个加盟店。其中直营店面积达到1500-2000平方米,较首家旗舰店会有较大提升。所以 “好时光”身上仍具备的一定的可能性,重点看与腾讯间的合作能否进一步深化,获得更多腾讯系资源。

至于其他方面的合作,这里限于篇幅不再展开,几个值得留意的点分别是:一、即便腾讯与创梦展开的各式各样的合作,但在核心手游发行业务上,他们还是明显的竞争关系;二、广告方面,2017年创梦与腾讯社交广告平台展开合作,创梦通过休闲游戏覆盖的1.247亿MAUs或是腾讯最看重的地方;三、版权方面的合作可以缓解公司在手游研发端的短板。

六、财务分析

资料来源:招股书,华盛证券

资料来源:招股书,华盛证券

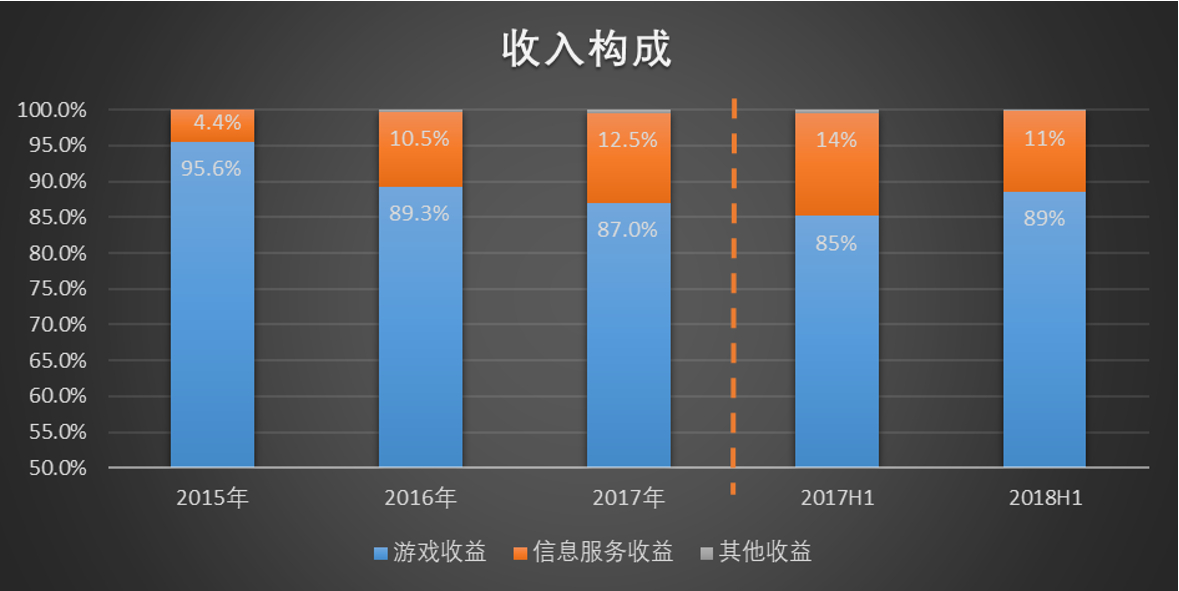

2015-2017年,公司实现营业收入15.66、14.80、17.63亿元,三年复合增速6%,低于手游行业整体增速,但2018H1增速恢复明显。业务构成上,创梦天地共有三块业务——

(1)游戏收益:公司发布并运营第三方授权游戏及自研游戏,并从游戏内的虚拟物品销售获利

(2)信息服务收益:主要指游戏内投放的广告业务(展示付费或点击付费)

(3)其他收益:基金管理费和好时光影游社产生的收益

三者中,游戏收益一直约占总收益的近九成,是为最核心业务,2016年游戏业务的下滑也拖累了整体业务增长。如果具体拆分用户数量和单用户付费来看的话,可以发现单用户付费一直处于平稳增长态势,付费用户在2016年有所下滑,而2017年基本持平。至于用户下滑的主要原因公司解释是合作的若干支付渠道于2016年开始采取更加严格的措施,因而抑制了用户的付款行为。

资料来源:招股书,华盛证券

我们认为更深入的原因或在于公司传统强势的休闲类手游越来越多的走到了生命周期的尾部。比如跑酷手游的营收占比已从15年的15%下降到17年的6%。根据弗若斯特沙利文的数据,创梦天地的神庙逃亡系列及地铁跑酷系列,按平均月活跃用户计,2017年仍在中国跑酷游戏中分别排名第一及第三——公司在跑酷类手游的领先地位依然稳固。但面对跑酷类手游整体的下滑,即便公司已经尽力去延长了这些游戏的生命周期,但终究还是敌不过行业规律。

公司能做的只有尽力在其他品类上发力。这一方面体现为公司向RPG类的重度类手游发力,其占比已由2015年的38.8%提升至48%;另一方面,公司在消除益智类手游上,成功打造爆品《梦幻花园》2018H1贡献收入1.4亿,很好弥补了其他手游衰退后的缺口(地铁跑酷收入由2015年的0.95亿下降到2018H1的0.21亿;神庙逃亡由2015年的0.73亿下降到2018H1的0.12亿)。

资料来源:招股书,华盛证券

继续看其他两项业务:信息服务收益增长较快,从2015年占比4.4%上升到了2017年的12.5%。游戏内广告位增加是该项业务快速增长的原因。公司的一大优势在于通过代理海外精品休闲游戏积累的1.3亿MAUs,在与腾讯广点通合作后,公司能通过广告业务更好对休闲游戏进行变现。不过这块业务存在较明显的天花板,受制于创梦天地休闲类手游活跃用户数以及他们的日均使用时长。前者正在保持艰难的增长而后者受到短视频等诸多新兴娱乐形式的冲击。

其他收益部分占比一直相当之小(2018H1占比未0.2%),可见好时光影游社尚未进入爆发期,仍需要保持观察。

资料来源:招股书,华盛证券

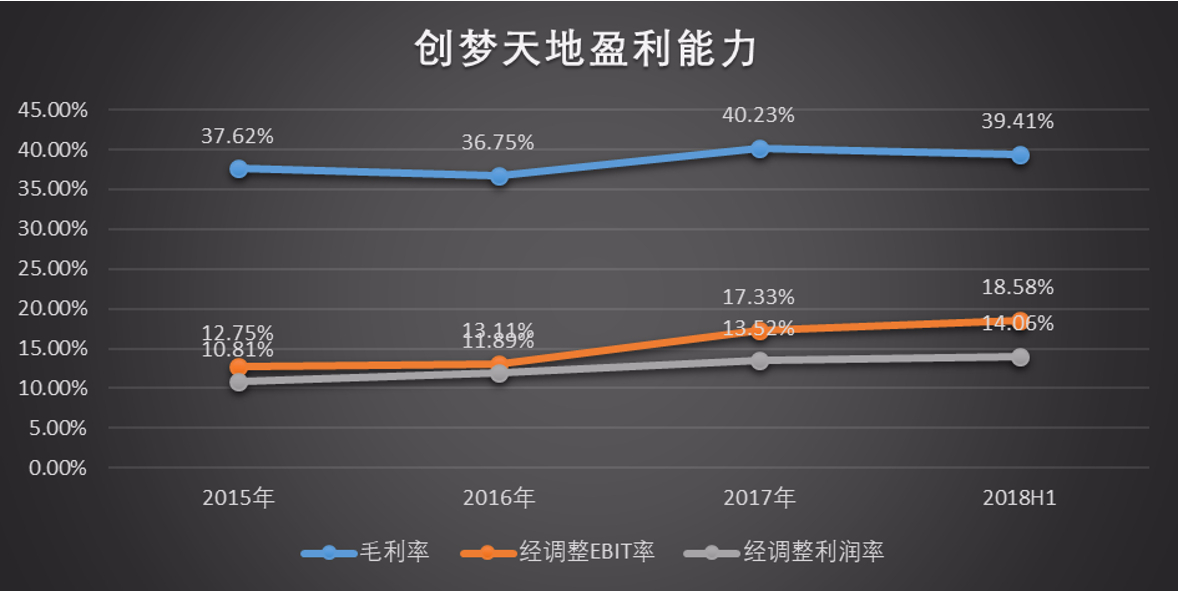

盈利能力方面,创梦天地毛利率保持在38%左右,基本稳定。其收益成本中,渠道成本和内容提供商收益分成分别占总收入的45.6%和9.3%(2018H1)。基于前文手游价值链的讨论,我们认为目前创梦天地属于较为强势的发行方。但是随着版号暂停带来的上游进一步洗牌,发行方在行业中的议价能力可能出现下滑。

费用端:销售及营销开支、一般及行政开支、研发开支分别占总收入的12.2%、9.4%、5.1%(2018H1)。其中波动较大的为一般及行政开支,2016年占比一度达到16.9,主要是由于私有化带来的股份酬金开支变动造成的一次性影响。所以未来观察的重点仍应放在销售及营销开支上,如果未来公司在用户基数较大的休闲类手游上未能取得理想的进展,那么创梦基于产品组合交叉销售实现低成本获客的优势将会被削弱,由此造成营销费用增长。

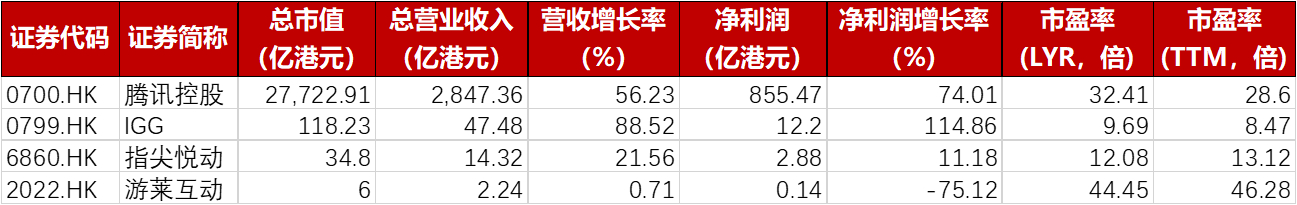

七、估值及申购策略

招股价介于6至7.8港元,预估市值76至99亿港元。以2017年经调整净利润2.38亿元(折合2.68亿港元)计算,对应市盈率(LYR)28~37X;以最近四个季度的净利润2.89亿元(折合3.26亿港元)计算,对应市盈率(TTM)23~30X,相较于同行业的估值来看,属于合理范围。

资料来源:Wind,华盛证券

基石投资者方面,Sony Corporation及京东全资附属公司分别认购500万美元所购买的发售股份数目。索尼作为全球第二大游戏公司,本次是其第一次参加港股IPO,光环效应不容忽视。再加之原本的腾讯、普思资本、赌王家族等大股东背景,我们认为创梦天地具备一定的炒作价值。

综上来看,公司虽然市值偏大,但是估值相对合理、股东背景豪华、加之近日市况回暖,所以短线或存在一定炒作空间。而创梦天地的长线价值将取决于其后续与腾讯合作的深度,尤其是线下合作的进展情况。

扫码下载智通APP

扫码下载智通APP