中泰国际:保险板块业绩、估值和配置多重因素驱动,建议超配

本文来自“策略思考”,作者为徐博、颜招骏,本文观点不代表智通财经观点。

摘要

截至11月23日,MSCI全球股票指数、发达市场、新兴市场股票指数在延续弱势震荡走势,按周分别下跌为2.67%、2.79%和1.74%。发达经济体在近一个月表现弱于新兴经济体。相对发达市场,超配新兴市场是我们当前的策略建议。一方面,美国一枝独秀支撑发达市场指数的格局将逐步转变。另一方面,新兴经济体虽然在2018年面临了资本回流美国和短期汇率下跌的负面影响,但MSCI新兴市场指数成分公司在2018和2019年仍将分别实现约10%的年度增长。新兴市场指数在盈利持续增长的基本面支撑下,经历了2018年年初至今15%以上的跌幅,当前估值吸引力较为明显。我们分别选取10年及5年MSCI 新兴市场指数即时市盈率做了估值区间分析,按五年数据,当前新型经济市场指数的Z-Score为-1.69%,叠加2019年盈利约10%的增长下,未来有较大修复的空间。同期,中国主题相关指数在局部反弹后重新进入疲弱走势。在离岸市场,按行业来看,地产指数反弹明显,7日上涨达3.84%,按月涨幅达到15.86%。这主要是受益于降准后房地产信贷略有放松,多个一二线城市的房贷利率出现回调,同时市场预期中央对房产市场的调控进入边际放松期。在2019年行业配置策略方面,基于多重积极因素,中泰国际建议超配保险板块。

正文

负面影响出清,保险行业景气度上行

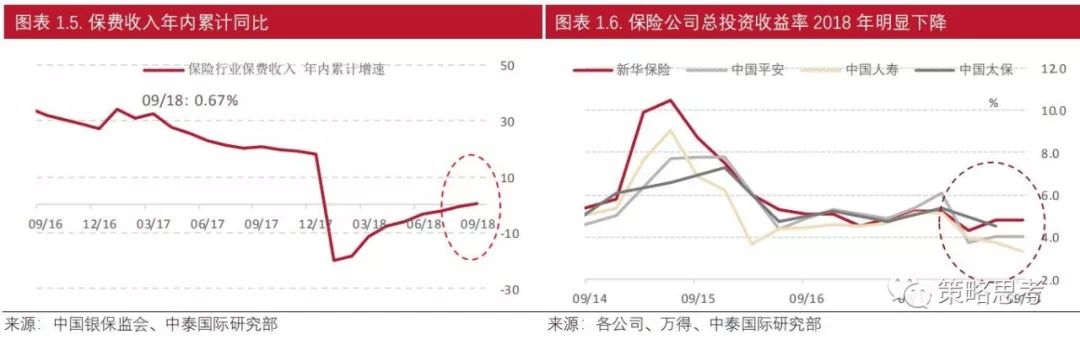

在2018年,保险行业受制于多重负面因素,行业景气度受到明显打压。一是金融严监管、去杠杆背景下,2017年134号文对投连险严格限制,保险回归保障性本源的过程中,2018年行业保费收入出现收缩,2018年前9个月保费增速为-2%。二是2018年债券长端利率较年初明显下行,在当年形成较大短期投资波动损失。三是2018 年权益市场震荡及下行明显、分红降低,投资收益率及收益出现下滑。不过,以上行业负面影响因素已逐步出清,我们相信,保险行业景气度将在2019年确定性上升。一是严监管的负面效应初步出清。在充足保障性需求的带动下,寿险保费有望在2018年四季度大幅改善。二是监管为险资资金运用增加空间。银保监会已进一步允许保险资产管理公司设立专项产品。三是中国无风险长端利率在2019年已缺乏下行空间,短期收益波动在2019年将较2018年取得正收益。四是2019年股权市场下行空间已较为有限,表现将大概率好于2018年,投资收益及收益率都将出现触底反弹。

业绩、估值和配置需求确保,行业实现超额收益

按静态P/EV比较,目前保险股整体估值在跌至近10年底部后,已出现触底回升。按绝对倍数比较,除中国平安(02318 )的P/EV处于1.48倍的相对行业高水平外,其他内险股处于1倍P/EV以下。根据近期和可见未来各主要公司的保费收入情况和主要估值驱动因素,在低基数、产品结构完善价值率提升、年金险销售环境预期好转、权益市场回暖等情况下,我们预计2019年上市险企EV 增长将实现 12% 左右的增长,NBV 可能实现 10% 左右的增长。进一步,在行业配置的角度,由于2018年保险板块表现输于大盘指数,但实际业绩好于指数,并且2019年内险股内生动力较强且受外部贸易摩擦损害较低,中泰国际看好中国内地保险板块在2019年相对大盘指数的超额收益机会。根据风险收益配比,从策略配置的角度,我们看好中国太保(02601 )、中国平安(02318 )和新华保险(01336 )。

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

(编辑:朱姝琳)

扫码下载智通APP

扫码下载智通APP