家临江:港股为什么就炒不起来创投概念?

“为了更好发挥上海等地区在对外开放中的重要作用…,将在上海证券交易所设立科创板并试点注册制,支持上海国际金融中心和科技创新中心建设,不断完善资本市场基础制度”。这是国策,也是现阶段A股炒作的核心题材!

几乎交易所,证监会、各大券商、机构等等很多事情都开始围绕这件大事做准备。根据上交所相关官员表示科创板将争取在明年上半年“见到成效”。

据智通财经APP获悉,港交所行政总裁李小加认为,上海推出科创板可以有“一石三鸟”的效果。

第一,在一个新增的板块上尝试注册制改革,减少对存量IPO的影响,容易获得市场认可与接受;第二,对科创企业先行尝试,可直接落实决策层对创新企业发展的政策支持;第三,明确向市场提示注册制及创新企业发行的双重风险,力争对个人投资者进行良好的预期管理。

按照一般的逻辑分析,在科创板提出初期部分相关标的,如科技创新类企业及业务涉及创投领域的企业易受到市场的阶段性关注(这点上老A关注度高得有点儿过份)。券商及相关金融机构也有望受益于科创板成立带来的增量业务贡献。

中长期来看,科创板成立将为更多高新技术企业提供投融资支持,如果部分制度突破也通过科创板的先行试点未来进一步推广至其他板块,也将推进中国整体资本市场的改革与开放。

所以A股市场的炒作也是没错的,先炒预期嘛。就是哪些上市公司先前投了N多的科创企业,不分青红皂白的一顿爆炒,有事儿没事儿都拉出来溜了一圈。于是市北高新(600604.SH)是13个涨停板后才开板,股价短短3周不到时间就翻了3倍有余;鲁信创投(600783.SH)、弘业股份(600128.SZ)、民丰特纸(600235.SH)也是短期大涨三倍;大众公用(600635.SH)、九鼎投资(600053.SH)等涨幅超一倍…….这一波A股的疯狂足以让游资在年底前收益不菲。

奇怪的是,同是在港股上市的大众公用(01635.HK)也是互联互通标的股,但是在香港股价只跟随轻微波动,每天只有区区300万港元成交,可以说根本就没人搭理的地步。这一波A股炒上去了,AH的差价却拉大到了50%以上。似乎A股的“投资者们”已经忘记了他还有个港股正在一边凉快着呢..........这到底是港股的理性呢?还是港股的悲哀?

要说港股有没有A股类似的创投企业,那可还真小看了香港市场了。就论全中国现阶段最大的几家创投企业,有几个比得上腾讯(00700.HK)和阿里巴巴(BABA.US)?

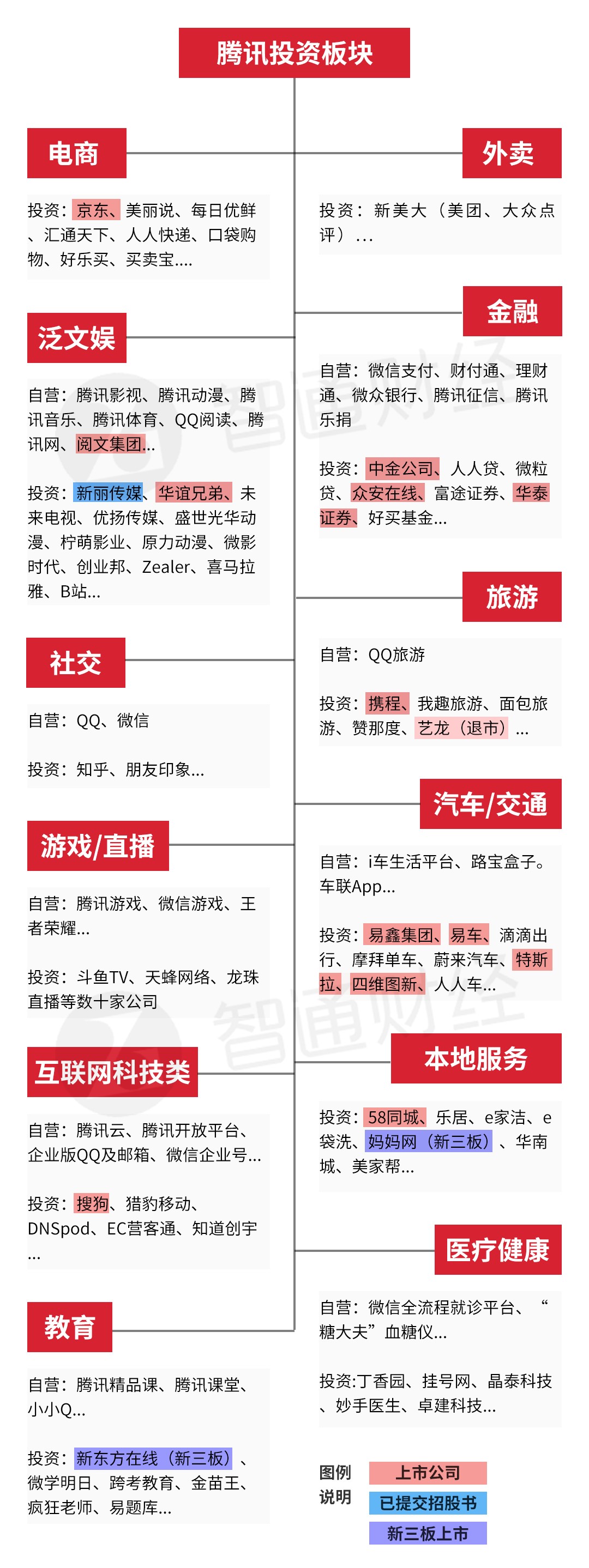

伯恩斯坦研究公司的数据显示,仅2017年腾讯就投资了80多家公司,超出阿里巴巴的投资交易数量1倍,后者则在去年参与了约40笔的投资交易。IT桔子2017年末的一份统计显示,腾讯在 2017 年投资事件数量超过了 120 起,投资活跃度秒杀绝大部分一线投资机构。

相关数据的统计显示,自2017年起至2018年3月14日,腾讯的对外投资总额为2653亿元,阿里的对外投资金额则为1864亿元。

说得不好听点,只要是沾上“独角兽”腥味的成长性企业,几乎都有互联网巨头的影子。腾讯近期财报也显示其投资板块资产,从2017年Q4的2718亿元增加到了3228亿元,一个季度内增长510亿元。非上市企业累计投资则较2017年末增长36.8%,为723.1亿元。

不过企鹅的股价已经从高位下来调整,进入技术型熊市是不争的事实。毕竟美国那几大科技类企业这段时间的市值都已经蒸发超过了8000亿美元,更何况中国的巨头,况且国内的游资是扛不动这类庞然大物的。

法国巴黎银行(BNP Paribas)的分析师就认为,目前在大陆与香港股市互联互通机制中——该机制让中国投资者得以交易公司的股票——腾讯的股票是被抛售最多的。这意味着腾讯要受到反复无常的中国投资者的影响,他们通常在买卖方面动作格外快,这意味着好的时候会更好——糟的时候会更糟。

那么港股其他的创投系列呢?笔者给您列举以下实打实的港股创投:

联想控股(03396.HK)

联想旗下的弘毅投资在创投圈赫赫有名,同样为联想系背景的投资公司,目前共管理五期美元基金、两期人民币基金和一期人民币夹层基金,总投资资金规模超过460亿元人民币。未发现与A股上市公司有合作投资。

光大控股(00165.HK)

在智通财经APP的光大控股半年业绩实录中,光大控股就曾表示,目前光大控股有几个板块在高科技领域当中,一个是光际资本,主要是进行大型科技企业并购的。第二个是光大与分众传媒,合资的众银基金,主要围绕消费升级,高科技企业。第三个是光控华登,一个半导体基金。今年上半年还新增了一个平台,光控海银,围绕美国早期高科技,实际上过去已经投了很多项目。还有中国以色列高科技投资基金。大概这几个平台做高科技投资。

整体投资情况还是很满意的,光大大概在三年前开始布局科技领域的投资,选择的合作伙伴都是行业内最强的。国内投资有60多家,海外投资大概有20多家,共80多家企业。

复星国际(00656.HK)

中国最大母婴社区平台宝宝树马上将在港交所挂牌了,该企业就曾获复星、阿里投资。据智通财经APP的了解,半年业绩会上,复兴说科创投入今年上半年到了40亿,复兴对外一直有一个目标,拿出利润总额的30%左右。

小米集团-W(01810.HK)

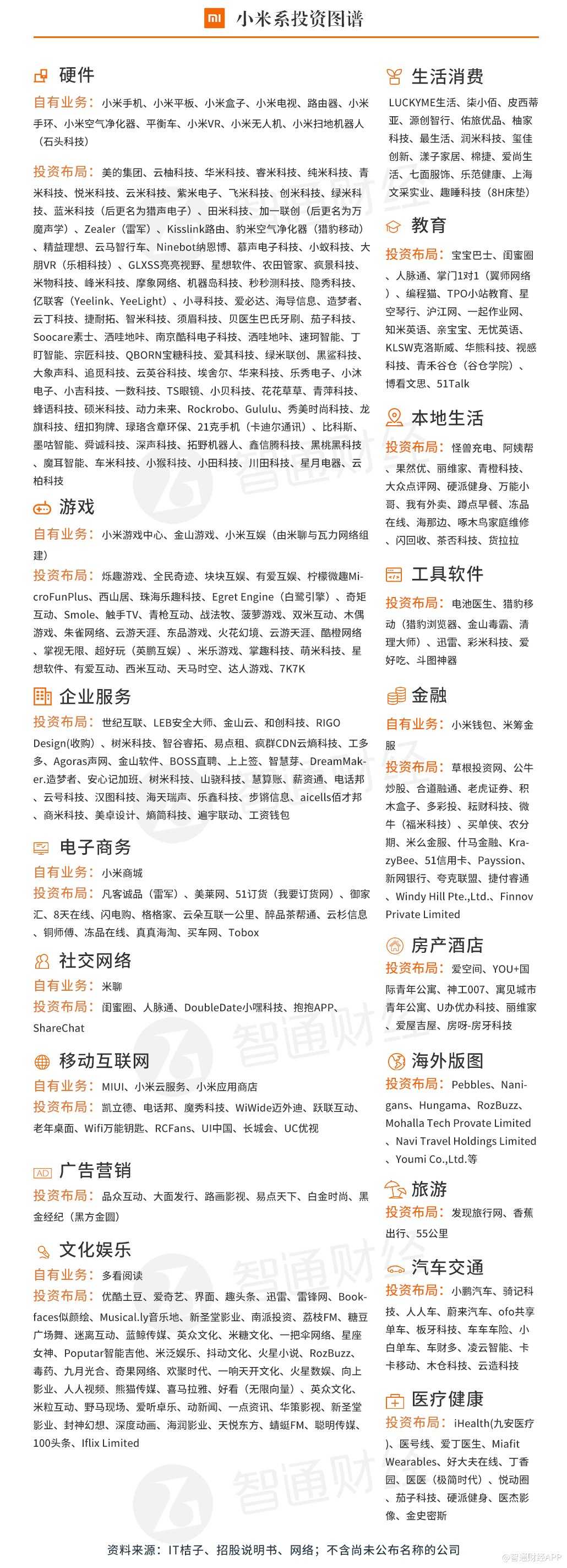

小米构建的生态链模式具有强大的协同效应,随着生态链内产品种类扩大和品牌形象深入人心,小米的用户数量及用户粘性也会大大增强,而这又会促进互联网服务的增长。

据智通财经APP不完全统计,如果加上顺为资本及雷军个人的投资,小米系投资的公司接近400家,覆盖智能硬件、生活消费用品、教育、游戏、社交网络、文化娱乐、医疗健康、汽车交通、金融等领域。

云峰金融(00376.HK)

“蛇吞象”的云锋金融在注入万通保险亚洲的同时,最近还入股况客成为第二大股东。当然,上市公司的兄弟企业云峰基金在创投圈比较有名。

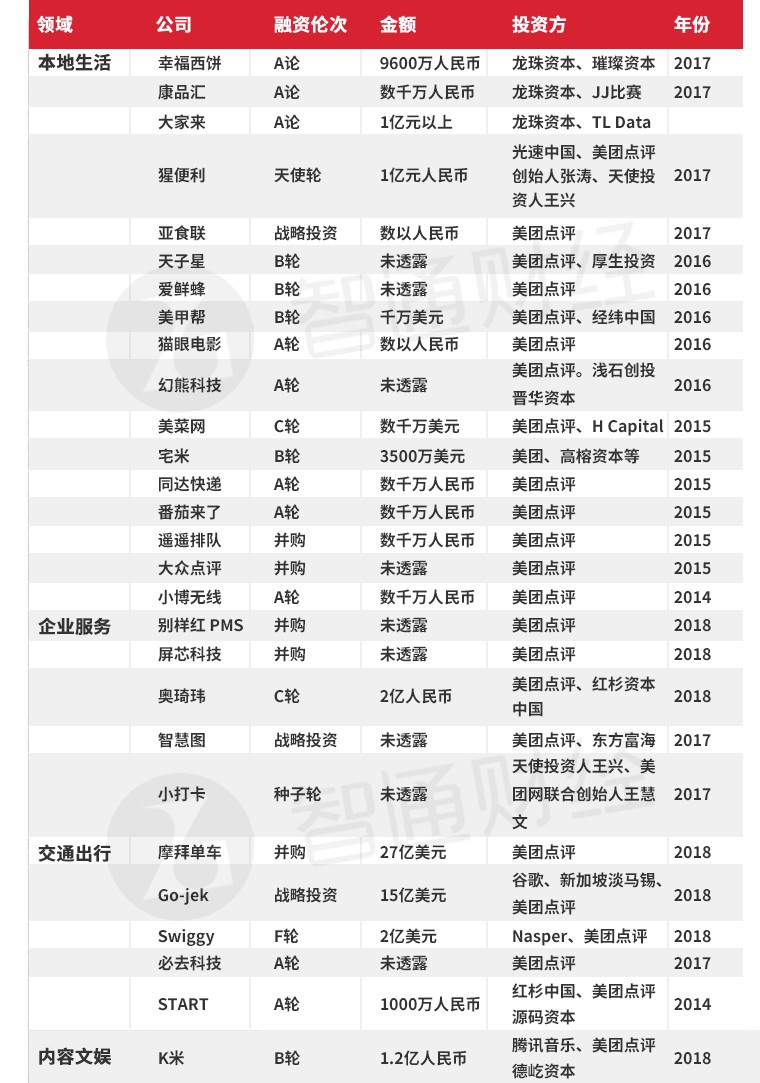

美团点评-W(03690.HK)

八年来,美团从千团大战杀出血路,到外卖烧钱大战占据优势,再到战略布局新零售、大出行领域,不难看出王兴的野心。从美团近4年的对外的投资、并购,便可见一斑。8年来,美团无时无刻不在加强“地面部队”的建设,包括其中的每一次投资、并购。

以上这类在港股的创投企业,在国内轰轰烈烈的“科创板”风暴中,港股的股价并没有多大的反应,其背后的原因不言而喻,毕竟港股现阶段还处于整体熊市。

但有一点你得明白,在香港市场挂牌的企业,能拿的出真金白银来做创投的内资公司,普遍都是实打实的在做实体。比起香港本地那些VC和玩资本游戏的公司,要真实得多。

不过,腾讯这样的巨头公司对风险投资的热衷,已经引起了部分VC的警惕。而且成功的几率也并不太高。他们认为,巨头“PE化”甚至“VC化”,有可能使得中国的创投生态逐步向韩国、日本的模式发展,而大公司垄断的结构并不利于创业产业本身发展。

《财经》的报道曾一语道破创投的艰辛:摩拜的股东在接受采访时称,他们曾希望摩拜可以走滴滴的道路,即在巨头博弈中找到自己的生存空间,但最终失败了。

有圈内俗语道:与其担心腾讯没有梦想,不如去担心一下,创业者们在得到钱后会不会变得没有梦想。所以,即便是做了创投,能成功的上下游也有很长一段路要走。

港股的创投板块炒不起来,其根本原因还在于港股根本就没有这类概念炒作的土壤存在。

智通财经APP曾询问过香港本地机构,得到的回答是值得投资者思考的:

1、 卖方对创投企业不出报告,因为研究所一般都是套用模型的;

2、 盈利没法预测。创投企业退出项目时间连机构自身都不清楚,又如何估值呢?

现实得有点可怕的港股,对故事的逻辑性再强大都不感冒了。恐怕大部分时间都只在意每年那点儿分红派息吧。

免责申明:文章只提供股友讨论,不得构成投资建议,笔者不持有上述任何港股。股市有风险,投资需谨慎!

扫码下载智通APP

扫码下载智通APP