特朗普的民粹,意大利学不来

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成具体投资建议。

云锋导读

意大利新上台的民粹主义政府近期就预算案持续与欧盟博弈。

今天,意大利对欧盟摊牌,决定不予削减预算支出、坚持赤字目标,仅在GDP增速预测上做小幅让步。

这意味着,意大利政府的预算赤字将逐渐偏离目标,挑战欧盟的统一财政纪律。看似平静的市场背后,民粹主义浪潮来袭,欧洲波动在前。

注定来临的预算赤字之争

欧盟是主权国家的联盟,而财政纪律是欧盟赖以维系的重要基石之一。2010-2013年间的欧债危机,更凸显了财政约束的重要性。然而,危机之后的意大利人并不买“财政纪律”的帐,赤字之争从今年3月大选,五星运动和北方联盟党上台后,就种下了根。

在10月15日意大利内阁通过的2019财年预算草案中,意大利将赤字占GDP目标提高至2.4%,而4月份时赤字目标仅为0.8%。

欧盟不满意其赤字目标不仅没有降低,还大幅提高,拒绝了意大利2019财年预算草案。但意大利政府则认为,“鉴于国内生产总值迟迟恢复不到经济危机前的水平以及意大利社会最弱势阶层极其糟糕的经济状况,政府不得不做出的艰难但必要的决定”。果然,再次出台的预算案就赤字仍无任何让步。

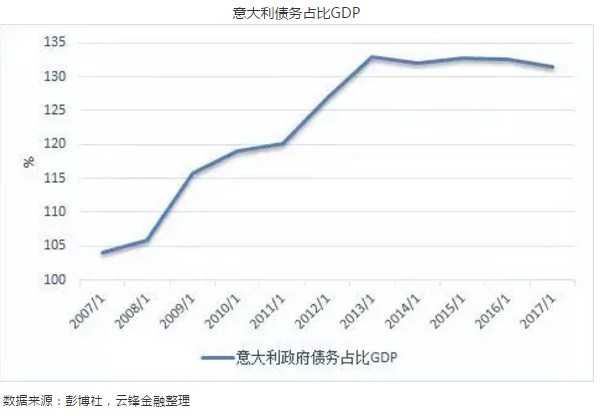

2.4%的预算赤字看似不高,但更致命的是高企的国债。意大利国债高达2.3万亿欧元,占GDP比重高达132%,在欧元区仅仅低于希腊。如果赤字不能及时降低,债务也将继续膨胀。

民粹主义开福利支票毫不手软

提高的政府支出将用于何处?五星运动和北方联盟这两个民粹主义政党组成的意大利右翼联合政府开始兑现竞选时许下的承诺。

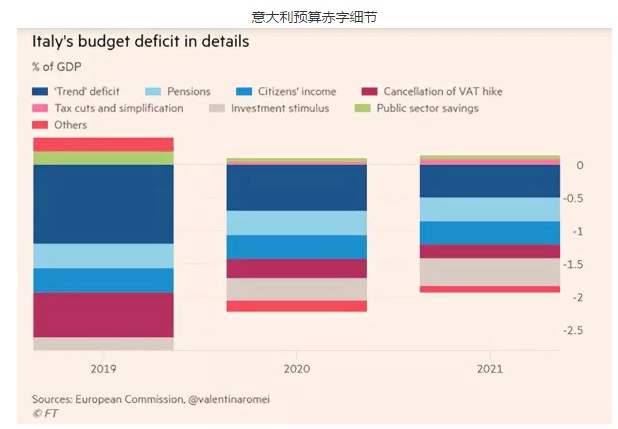

可以看到,对赤字影响最大的,除了原有的趋势性赤字外,是养老金改革、贫困人口福利支出、以及减税这三项。

首先,意大利政府想要将降低退休年龄。降低退休年龄意味扩大养老金支出。意大利副总理,北方联盟党魁萨尔维尼表示,提前退休法案将创造约40万个就业机会。Really? 老人退休年轻人补,失业率就降低了?没有真正的生产力提升,无异于“朝三暮四”。难怪主流经济学家表示看不懂民粹主义经济学。

“没有证据表明降低退休年龄就会促进青年就业。”——意大利央行和国家养老机构INPS负责人Tito Boeri

“降低意大利退休年龄的预算提案无助于促进经济增长,反而会降低经济增长,因为它将缩减劳动年龄人口,其成本将主要落在年轻人身上”。——Mauro Pisu,经合组织(OECD)高级经济学家

其次,意大利政府打算用90亿欧元来支援和提高意大利650万贫困人口的生活。这也是民粹主义惯用大招,短期有助于消费增长,但没有解决供给方问题。

最后,这次预算草案还提出不再上调增值税率、减少一些小企业的税收,以及豁免一些应缴未缴税款。从构成看,仍然是增值税相关的支出为主,而企业税相关的刺激力度较小。

相同的民粹主义,不同的经济增长

“All fiscal stimuli are not created equal”.

从表面看,意大利的民粹主义与特朗普有几分相似——都有强大的反建制民意基础,都强调财政刺激政策。然而,意大利的情况与美国有显著不同。

一是财政刺激重点不同。特朗普政策重在减税,而且是减少企业所得税,属于“供给侧改革”。企业留存利润和资本支出增加,带动就业和消费,是一个良性循环。纵观意大利预算案,则重在扩大福利支出,企业减税仅占很小部分。这样的预算结构,想要达到五星党首、意大利副总理之一迪·迈耶提出的提振增长、减少负债的目标,恐怕会南辕北辙。

“我们相信,通过扩大预算,我们可以大大减少公共债务”。——迪·迈耶

二是两国经济驱动力不同。意大利的根源问题在于缺乏增长内生动力。美国在科技创新方面的领先优势明显,而意大利在基础教育、劳动力素质和科研等方面滞后较多,产业竞争力难言强劲。意大利2018年第三季度的GDP增速季度环比为0,为2014年底至今最差季度表现。此次意大利预算案也将2019年的GDP增速调低到了比较现实的1.5%。有了增长,债务可以逐步消化;没有增长,债务则会越压越重。

三是两国债务约束不同。首先,美国的国债是避险资产,意大利的国债是风险资产。美国作为储备货币发行国、坐拥全球最深资本市场,享受欧洲美元的回流。美国的财政政策不是没有约束,但意大利面临的债务约束要“硬”很多。其次,美国国债投资者结构分散,意大利国债则大量由本国银行持有,事关银行体系的稳定。

据意大利银行(Bank of Italy)的最新数据,截至今年7月,意大利银行业持有国债的28.3%。前段时间,穆迪将意大利国债评级降到BBB-,垃圾债的上一级。一旦意大利国债被评为垃圾债券,欧央行将无法通过量化宽松政策购买意大利国债;同时,持有意大利国债的银行则会因为这部分债券不能再作为抵押品,而不能再从欧元系统中获得资金。好在目前意大利主权信用评级展望稳定,近期尚无降至垃圾级的风险。

“意大利将国家的银行风险和主权债务风险连接在一起并陷入了恶性循环”。—— 法国IESEG管理学院经济研究主管 Eric Dor

意大利上岸,抑或欧盟下水

2012年希腊引起的欧债危机历历在目,意大利是否会步后尘?我们认为风险烈度没那么高,但影响可能持续而深远。

烈度较小,因为意大利基本面远好于希腊。彼时希腊赤字占比GDP超过12%,远超欧盟上限3%。意大利预算占GDP比例低于3%,不含利息支出的基本财政余额为盈余。此外,希腊债务危机时,欧元区内部协调机制运作不畅。目前,欧央行则有了量化宽松等多种武器库,当能防范系统性危机。

影响持续,是因为没有容易的解决之路。意大利是欧元区第三大经济体,脱离欧元区和脱离欧盟都是两个区域组织不可承受之重。这场拉锯战的最终走向很可能是欧盟的妥协。毕竟夹在美国贸易挑衅、英国脱欧、德国老大哥政局不稳、出口紧张的情形之中,欧盟确实经不起意大利的意外。但规则持续被挑战,欧盟的“主流经济学”也不会轻易放弃。下一个节点是11月21日,欧盟可能将原定明年春天进行的对意大利的金融评估提前,以迫使意大利在预算上做出让步。双方博弈和纠缠的过程不会容易。

“欧盟需要意大利,意大利也需要欧盟”。——欧盟委员会主席容克

影响深远,则是指民粹主义政党登堂入室。意大利是欧盟的一份子,意大利政党对于欧盟决议也有话语权。2019年5月,欧盟议会将进行大选,此次的5星运动和北方联盟等民粹主义政党可能冲出意大利进入欧盟议会,获得更多席位。那里,他们将与其他国家的民粹主义政党汇合:法国勒庞领导的民族阵线,德国的另类选择党等等。欧盟议会中虽然仍将是中右翼占多数,但民粹主义政党势力将抬头;他们若形成共识,甚至可能影响欧盟重要决策。

市场会如何?

最后,让我们看看市场。今年三月大选以来,意大利与德国的国债利差走阔一倍——目前意大利十年国债收益率3.52%,德国十年国债收益率0.392%,利差约313个基点。这个水平低于此前2012年欧债危机期间,近期没有因预算案的反复而进一步放宽,但也很难明显收窄。

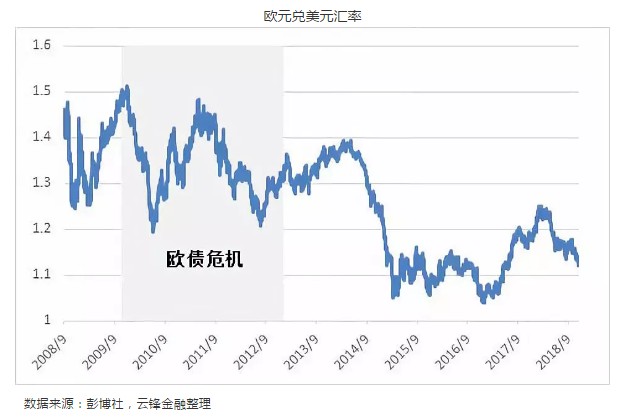

基于上文的分析,意大利债务预计不会发酵成为全面的欧债危机;但这个问题将持续。尤其是,在美国经济增长步入下半程、欧洲经济普遍出现放缓、我国经济难有实质提振的环境下,意大利的经济增长很难有表现。缺乏经济增长,亟需的结构性改革就更难进行,透支的债务和赤字仍会积重难返。回首欧债危机,对未来半年左右的欧洲金融市场会有所启示:彼时,欧债跌、欧股跌、欧元兑美元汇率波动下跌。

而今看似平静的市场背后,民粹主义浪潮来袭,欧洲波动或许在所难免。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP