香港电讯(06823)何以领导香港电讯市场?

本文来自东方证券,本文作者为崔原硕,本文观点不代表智通财经观点。

摘要

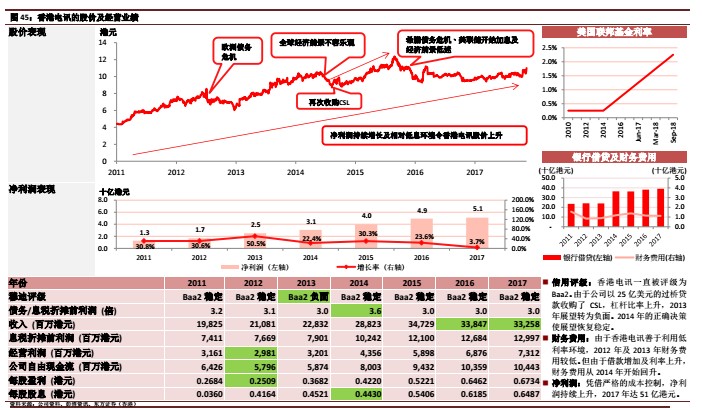

香港电讯-SS(06823)在10月大市连跌数日、恒指下挫10%的环境下表现强劲,其股价强势再次证明其韧性。作为一家拥有近一个世纪历史的公司,香港电讯已发展成为一流的电讯服务运营商,目前在固网、流动通讯服务及宽频领域处于市场领先地位。香港电讯在香港提供独特的四重奏体验。预计流动及宽频市场的价格战结束将对香港电讯产生积极影响。首予买入评级,目标价12.80港元,上升空间为19%。

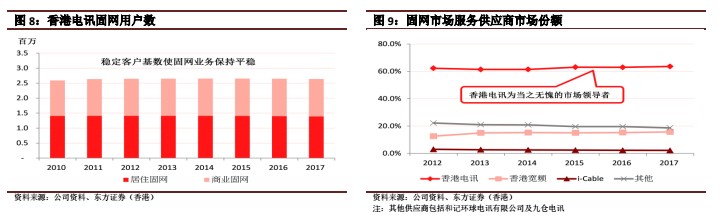

香港电讯为本地固网市场领导者。尽管香港开放了其固网市场,但香港电讯仍在2010年至2017年间以逾60%的市场份额占据固网市场领导者的地位。香港电讯在用户管理上经营有方,其在家居固网服务中引入eye多媒体产品,在商业固网服务中引入 One Communications综合通讯服务项目。2010年至2017年,香港电讯固网用户数保持稳定,维持在约260万人。

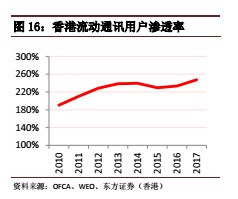

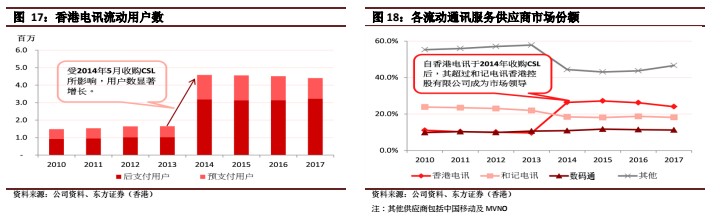

香港电讯在重新收购CSL后成为香港地区排名第一的流动通讯服务商。香港电讯赶超和记电讯香港控股有限公司(HTHKH),成为香港排名第一的流动通讯服务商。其2017年市场份额达24%。香港电讯在重新收购CSL后其2014年及2015年流动通讯收入分别提升165%及60%,并开始实行多品牌策略,通过旗下的1010、CSL及Sun Mobile全面覆盖香港流动通讯市场。

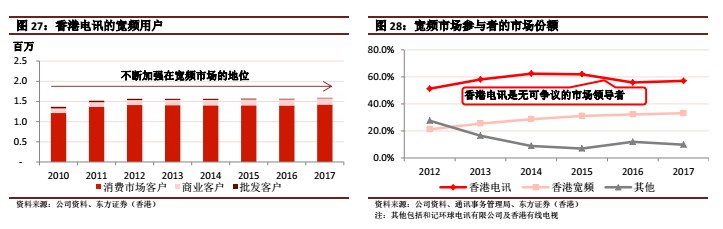

香港电讯为香港宽频市场的领先玩家。2012年至2017年间,香港电讯宽频市场所占市场份额维持在50%-60%间。宽频用户总数呈上升趋势,愈来愈多的客户开始转向光纤宽频服务。这有助于推动宽频收入增幅。宽频收入在2010年至2017年间保持稳定增长,并于2017年达到52亿港元。

流动通讯及宽频市场价格战结束。我们发现香港电讯受流动通讯市场价格战的影响,流动通讯用户数有所减少,而其宽频用户数则保持稳定。然而,价格战结束预计将对香港电讯产生积极影响。在手机销售的推动下,我们预计其2018年收入将增长 5.5%,2019年及2020年收入将增长1.5%。

风险因素。电讯产业竞争全面展开、利率增长、新技术引进、其他业务板块亏损及负债比率高。

首予“买入”评级。我们依据DCF估值模型将目标股价设定为12.80港元, 目标股价隐含FY18预测市盈率17.9倍,FY18预测市净率2.4倍。采用参数包括加权平均资本成本5.5%和永续增长率 1.0%。

正文

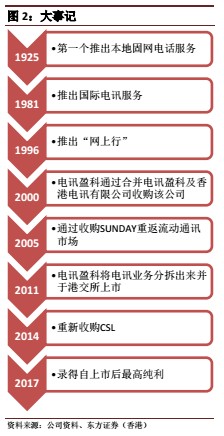

香港首屈一指的电讯服务供应商

香港电讯-SS 成立时间可追溯至1925年。香港电讯作为香港领先的电讯服务供应商已有逾90年的历史。目前,其为香港固网市场、流动通讯市场、宽频市场的市场领导者。2011年电讯盈科将电讯业务分拆出来设立香港电讯信托,其同年于港交所上市。

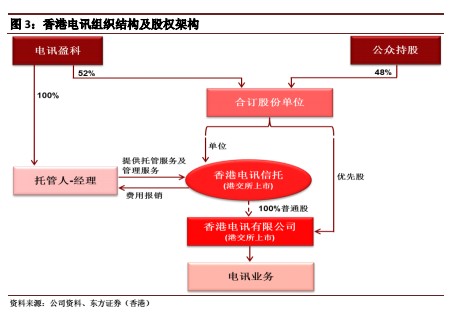

电讯盈科仍未香港电讯的主要股东

电讯盈科在经历分拆上市后,其仍为香港电讯的主要股东,持股比例达52%。香港电讯管理有限公司(托管人-经理)为电讯盈科的全资附属公司。后电讯盈科分拆电讯业务以商业信托形式上市。

股东认购“股份合订单位”

香港电讯信托及香港电讯有限公司共同发行“股份合订单位”。每一个“股份合订单位”包括香港电讯信托一个单位;与单位“挂钩”的一股本公司特定普通股的实益权益,由作为法定拥有人的托管人-经理(以作为香港电讯信托托管人-经理身份)持有;以及“合订”至单位的一股本公司特定优先股。

香港电讯各业务板块充满活力

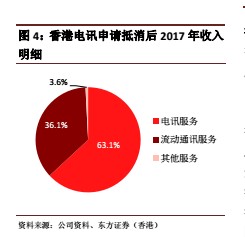

香港电讯拥有三大核心商业分部

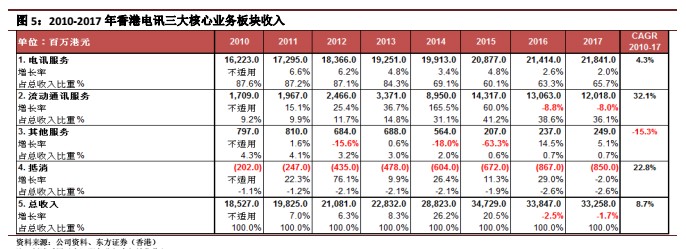

香港电讯三大商业分部包括电讯服务、流动通讯服务及其他服务。抵消仅适用于电讯服务分部内部销售收入。电讯业务分部为香港电讯收入贡献最大的板块。其在2010年至2017年取得稳定增幅,年均复合增长率达4.3%。2014年香港电讯重新收购CSL,受此影响,其2014年及2015年流动通讯业务收入分别增长165.5%及 60%。

受手机销售下降所影响,2016年及2017年流动通讯业务收入录得降幅。2014年12月香港电讯出售中盈优创全部实际权益,其他业务分部收入于2014年及2015年录得降幅。然而,受“拍住赏”品牌服务所影响,其收入开始回升。

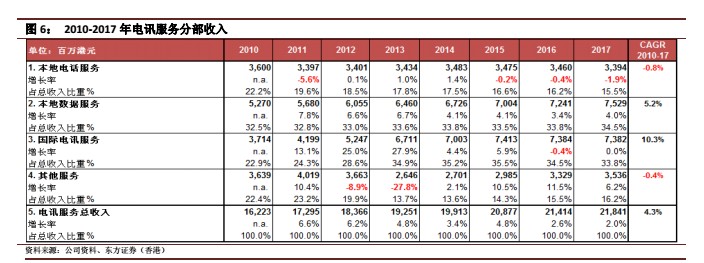

香港电讯服务业务由四个分部组成

香港电讯服务业务由本地电话服务、本地数据服务、国际电讯服务及其他 服务四个分布所组成。其中,国际电讯服务收入2010年至2017年年均复合增长率达10.3%。香港电讯于2012年在非洲及欧洲从Vodacom手上收购了Gateway,致使国际电讯服务收入激增。本地数据服务包括宽频服务及本地数据服务,其于2010年至2017年间录得持续增幅。本地数据服务对电讯服务业务的收入贡献最大,其2017收入占电讯服务业务总收入比重达34.5%。

香港电讯为固网市场的领导者

香港电讯为香港固网市场的市场领导者

香港于1995年开放电讯市场前,香港电讯为香港地区唯一的固网电讯运营商。自固网市场开放后,竞争加剧,但香港电讯仍以逾60%的市场份额于2010年至2017年领跑香港固网市场。其市场份额为排名第二的香港宽频的四倍之多。

香港电讯固网用户基数稳定

香港电讯固网用户总数于2017年达到260万人(2010-2017 年均复合增长率:0.3%)。在商业电话线服务推动下固网用户数录得增长,同期年均复合增长率达0.8%。商业电话线用户数占固网用户数比重从2010年的 45.7%升至47.3%。随着香港电讯推出One Communications服务,以及近来推出的HKT Smartline 及HKT Enterprise Cloud,商业电话线用户数录得增幅。

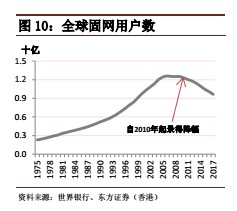

香港电讯于居住固网板块推出了eye多媒体产品。如今,年轻一代愈来愈倾向以流动通讯服务替代固网服务,这使得居住固网用户数增幅微有下降,2010年至2017年其年均复合增长率为0.2%。尽管自2010年起全球固网用户数呈下降趋势,但我们观察到香港电讯仍在致力运营其固网业务。

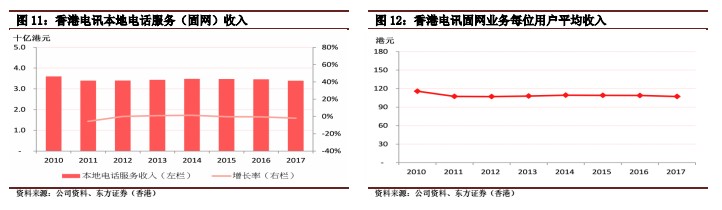

固网收入于近几年录得轻微降幅

在过去几年间固网每位用户平均收入保持稳定。但2015年至2017年间,受固网用户数(主要为2015年至2017年居住固网用户数)小幅下滑所影响,固网收入取得轻微下滑。

香港电讯不断创新发展固网业务

香港电讯不断拓宽固网业务新版块

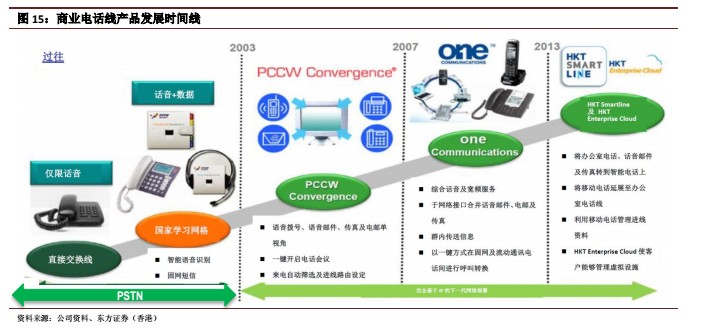

香港电讯在固网业务板块不断推出新产品,使固网业务保持最先进水平,以满足住宅及商业固网市场的需求。在住宅固网业务板块,香港电讯推出eye系列多媒体产品。

2013年,香港电讯推出第一代eye系列多媒体产品。时下最新的eye系列产品为eye3,其所推出的时间为2013年。

在商业固网业务板块,香港电讯不断拓展推出各类不同产品。2003年, 公司首次推出PCCW Convergence。公司最新产品包括HKT Smartline及HKT Enterprise Cloud,其所推出的时间为2013年。

香港电讯目前为香港地区排名第一的流动通讯服务供应商

香港电讯在重新收购 CSL 后成为排名第一的流动通讯服务供应商

从 1983 年设立 CSL 开始算起,香港电讯为香港地区第一家流动通讯服务供应商。2002 年,香港电讯将 CSL 出售给 Telstra 以削减债务。2005 年,香港电讯收购 SUNDAY,并通过再品牌策略推出 PCCW Mobile,重新进入流动通讯市场。2014 年 5 月,香港电讯重新收购 CSL。

重新收购 CSL 对香港电讯产生积极影响。是次收购使流动通讯用户数大幅提升177.2%,从 2013 年的 170 万人升至 2014 年的 460 万人。香港流动通讯市场竞争积累,此次重新收购 CSL 也使香港电讯成为该市场排名第一的流动通讯服务供应商。香港电讯以其高渗透率于 2014 年赶超和记电讯香港控股有限公司。其在流动通讯市场的市场份额从 2013 年的 9.6%升至 2014 年的 26.4%,并于2017 年达到 24.0%。

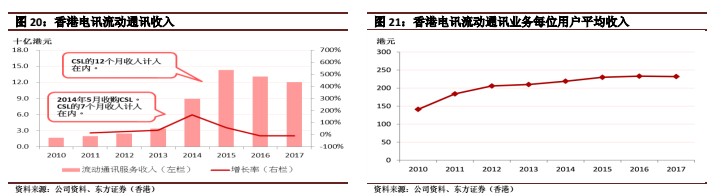

重新收购 CSL 后流动通讯服务收入录得显著增幅

自香港电讯于 2014 年 5 月收购 CSL 后,其将 CSL 的 7 个月收入计入其中, 这使得流动通讯服务板块收入于 2014 年增长 165%,录得显著增幅。2015 年受惠于 CSL 的全年收入计入,香港电讯流动通讯服务板块收入进一步增长60%。其中,70%-80%收入来自流动通讯服务,其余则来自手机销售。70-80%的流动通讯服务收入来自流动数据,其余则来自 IDD/漫游及话音服务。

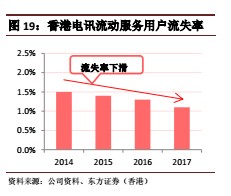

每名客户平均消费额提升及低顾客流失率

香港电讯每名客户平均消费额正处于上升趋势。其从 2010 年的 141 港元升至2017 年的232 港元,而顾客流失率则从2014 年的1.5%降至2017 年的1.1%。

这主要得益于香港电讯不断推出创新产品, 吸引用户。譬如, 其推出RoamSave、Ultimate Mobility、香港号码可享受的无限电话服务、流动数据rollover 功能、“拍住赏”、Club 会员优惠及 Moov 音乐库等产品。

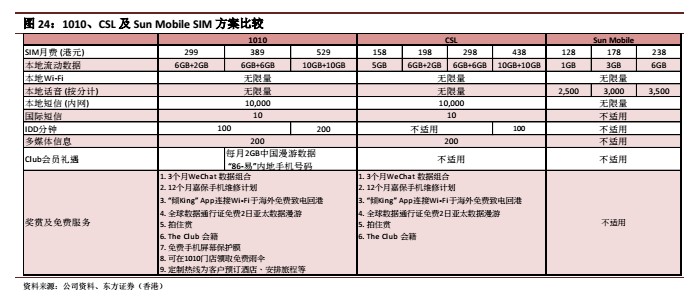

香港电讯流动通讯服务采用多品牌策略

香港电讯就其流动通讯业务推出多品牌策略香港电讯于 2014 年 5 月重新收购 CSL 后推出多品牌策略。香港电讯旗下品牌包括1010、CSL 及 Sun Mobile。在多品牌策略推动下,香港电讯业务得以全面覆盖香港市场。

1010 专注于优质市场

1010 品牌设立于 1993 年,为 CSL 旗下的卓越品牌。其标价为 CSL 旗下三个品牌。

CSL 专注于重要的大众市场

One2Free 品牌设立于 1996 年,其在香港电讯重新收购 CSL 后经历再品牌, 纳入 CSL 旗下。CSL 数据服务价格较 1010 贵,服务优惠力度较 1010 弱,而服务全面程度则超过 Sun Mobile。

Sun Mobile专注于提供大众可负担的服务

2014 年香港电讯收购 CSL 成立 CSL New World Mobility Limited,为香港电讯同电讯数码合营企业,再品牌化后推出Sun Mobile。

Sun Mobile以用户可负担的最低价格为其提供基本服务方案,该方案无其他优惠或综合服务附加。

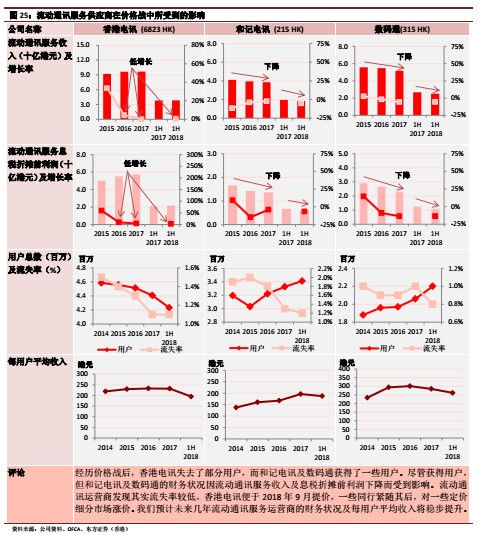

价格战尾声对流动通讯服务供应商产生积极影响

流动通讯服务市场价格战接近尾声

过去几年,流动通讯运营商的财务状况普遍受到价格战的负面影响。然而, 香港电讯于 2018 年 9 月公布的新价格计划提高了价格,这是过去两年来首次出现价格升势,标志着价格战的结束。像数码通这样的其他流动通讯运营商今年也通过深化细分产品摆脱了价格战。我们预计价格战的结束最有可能对流动通讯运营商 2019 财年的财务产生积极影响。我们认为其对2018 财年的影响有限,因为价格上涨在 2018 年三季度末才公布。

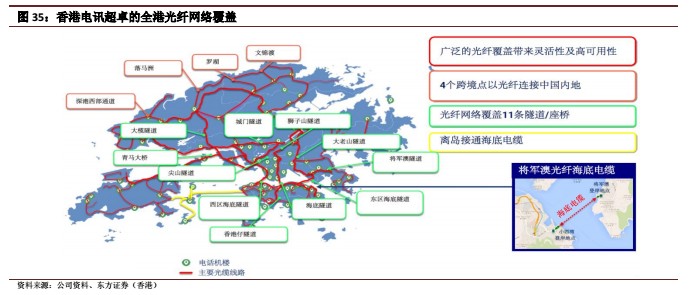

香港电讯是宽频市场的领导者

尽管 1995 年香港固网电讯服务市场自由化,开放宽频市场全面竞争,但香港电讯始终在香港宽频市场保持领先地位。2012-2017 年,香港电讯在香港宽频市场享有 50%-60%份额。2012-2017 年,其市场份额比最大的竞争对手香港宽频高出 20%-30%。由于香港宽频宣布将重心由用户增长转向收入增长, 我们认为香港电讯在香港宽频市场的领航地位将不会受到挑战。

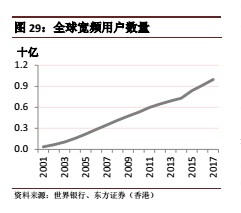

香港电讯的宽频用户数量持续攀升,与全球趋势一致

2017 年香港电讯的宽频用户总数达 160 万,2010-2017 年的复合年增长率为2.2%。2010-2017 年消费市场客户占香港电讯宽频用户总数约 90%,并在此期间以 2.3%的复合年增长率增长,2017 年用户数达 140 万。2010-2017 年商业客户增长速度更快,复合年增长率为 4.3%,2017 年用户数达 15.4 万。凭借坚实的品牌形象、强大的网络及有竞争力的定价,香港电讯成功吸引了越来越多的宽频用户。

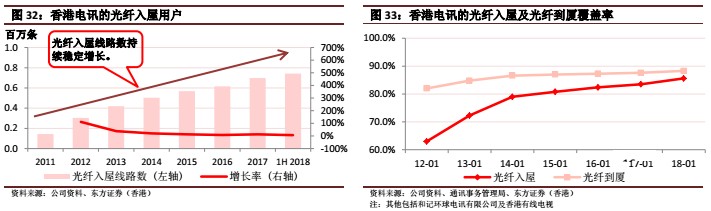

香港电讯的宽频收入保持强劲增长

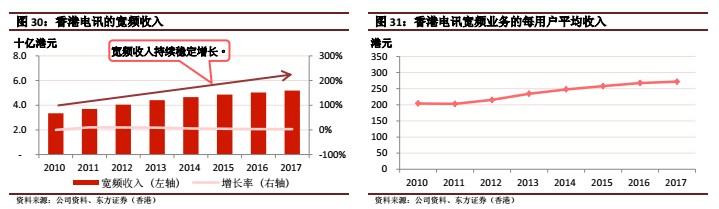

2017 年香港电讯的宽频收入达 52 亿港元,2010-2017 年的复合年增长率为6.5%。作为本地数据服务收入的一部分,香港电讯的宽频收入占 2010-2017年本地数据服务收入的 60%-70%。宽频用户数量增加以及更多客户转用光纤入屋(FTTH)带动宽频收入增长。该等因素有助推动每用户平均收入由 2010年的 204 港元不断上升至 2017 年的 272 港元。

香港电讯的光纤用户及覆盖范围正在上升

2017 年香港电讯的 FTTH 客户达 69.8 万,2011-2017 年的复合年增长率为30.1%,由 2011 年的 14.4 万增长至 2017 年的 69.8 万,增加了 55.4 万。FTTH的渗透率(占香港电讯宽频线路总数的比例)由 2011 年的 9.5%上升至 2017 年的 43.9%,表明香港电讯的客户愿意升级至速度更快且价格更高的 FTTH 计划。

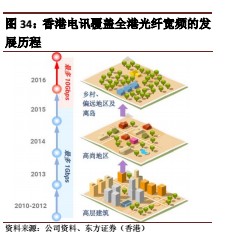

FTTH 及光纤到厦(FTTB)在香港的覆盖率接近 100%

2012-2017 年,香港电讯的 FTTH 及 FTTB 覆盖范围不断扩大。覆盖范围首先集中在高层建筑,然后扩大至高尚地区,现在正尝试覆盖乡村、偏远地区及 离岛。根据香港电讯,可能较难实现 100%的覆盖率。就尚未覆盖部分,6% 是可寻址乡村地区,余下部分是偏远地区及离岛,可由包括无线在内的其他 高速服务覆盖。

光缆相比铜缆有更多优点

使用铜缆的 ADSL 及 VDSL 正逐渐被光缆取代,因为光纤传输速度快,容量大,衰减少,不受电磁干扰,提供更高的安全性且不易损坏。

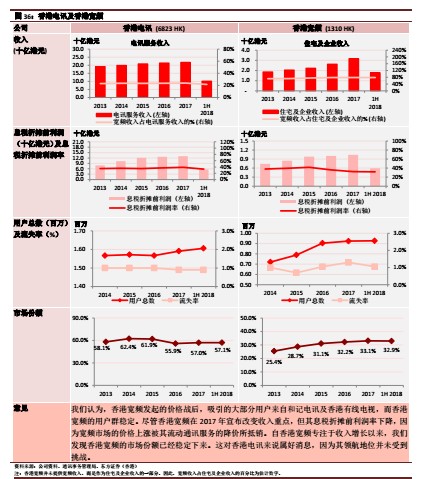

宽频市场价格战结束,局面利好香港电讯

香港宽频由专注用户增长转变为收入增长

作为香港电讯在宽频市场的最大竞争对手,香港宽频表示从 2017 财年开始, 将其发展重点由用户增长转为收入增长。此后,香港宽频对其宽频服务提价。因此,香港电讯与香港宽频之间的价格差距已经缩小。这对香港电讯来说属利好消息,因为其领航地位未受到挑战,市场份额也保持稳定。

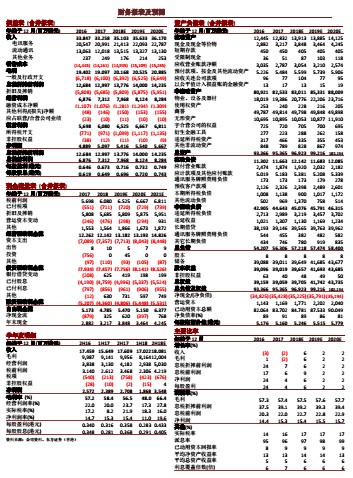

收入稳定,净利润前景向好

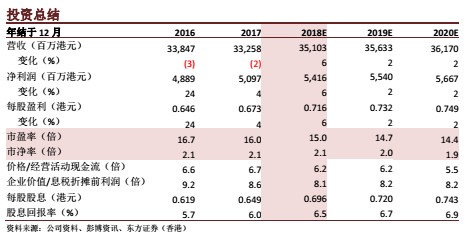

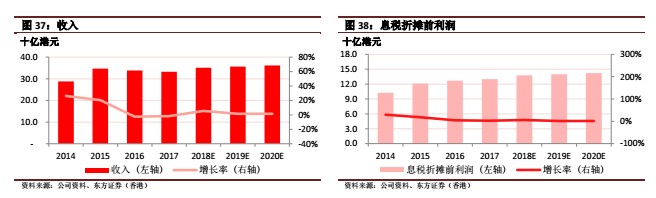

预计收入将稳定增长

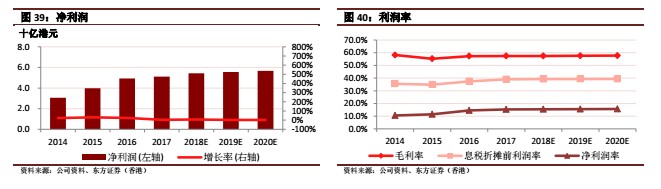

由于 2014 年 5 月收购 CSL,2014 年及 2015 年收入分别增长 26.2%及 20.5%。由于手机销售下滑,2016 年及 2017 年收入分别下降 2.5%及 1.7%。估计手机销售增长 60.6%,预计 2018 年收入将增长 5.5%。料手机销售将在 2019年及 2020 年减缓及下降,但将被电讯服务(TSS)的收入增长所抵销。价格战的结果也将支持收入增长,将导致 2019 年及 2020 年的收入预测稳定增长1.5%。预测期内的收入增长将快于销售成本的增长。因此,预计毛利率将由2017 年的 57.4%不断提升至 2020 年的 57.7%。

息税折摊前利润率保持稳定

自 2014 年 5 月通过整合基站、网络等收购 CSL 以来,香港电讯实现了巨大的成本协同效应。因此,2016 年及 2017 年的一般管理费用分别下降了 5.2% 及9.2%,导致息税折摊前利润率由2015 年的34.8%上升至2017 年的39.1%。由于 2016 年及 2017 年全面吸纳成本协同效应,预计一般行政费用将于预测期内上升,但由于香港电讯尽可能发挥成本效益,一般行政费用上升幅度较小。因此,预计 2020 年息税折摊前利润率将保持稳定,稳步上升至 39.4%。

香港电讯有良好的净利润记录

香港电讯不仅在过去几年持续产生净利润,而且净利润由 2014 年的 30 亿港元不断增长至 2017 年的 51 亿港元,显示出广阔的前景。料预测期的预计收入增长将保持过往趋势,我们预计到 2020 年净利润将进一步增长至 57 亿港元。预计净利润率也将由 2014 年的 10.6%上升至 2020 年的 15.7%。

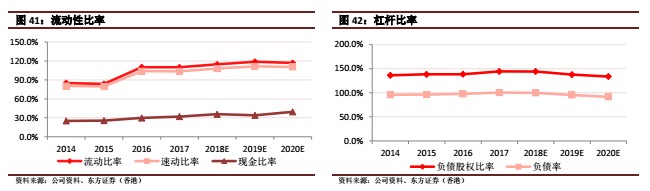

流动性及杠杆比率正在改善,派息率较高

杠杆比率,尤其是负债率相对较高,但预计会有所改善

2014-2017 年,负债股权比率及负债率一直呈小幅增长态势。负债率相对较高。然而,由于香港电讯在预测期内并无任何特定融资需求,我们预计这两 个比率将在2018-2020年期间有所改善。此外,长期保持 100%的银行借款, 表明公司即时偿债压力较小,公司的财务结构正在改善。

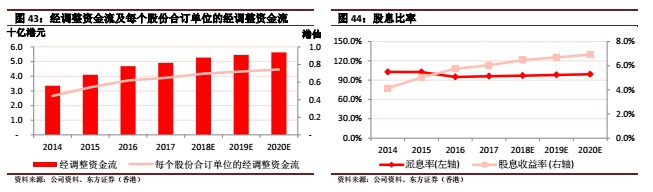

香港电讯将100%的经调整资金流(AFF)作为股息分配

经调整资金流被称为香港电讯的自由现金流或净现金流入。经调整资金流及每个股份合订单位的经调整资金流在过去几年不断上升,预计到2020年将分别达56亿港元及0.74港分,表明股东将收获更多股息。

派息率高,股息收益率不断上升

香港电讯在派息方面有着良好的记录。近年来,派息率稳定在100%左右。我们预计派息率在预测期内将维持在100%左右。预计股息收益率将由2014年的4.1%上升至2020年的6.9%。

香港电讯的股价保持强劲升势

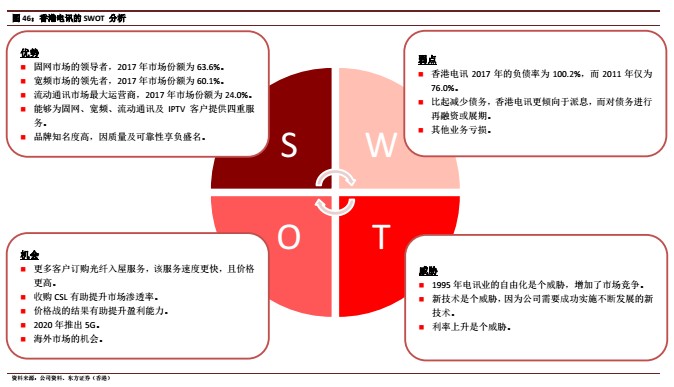

香港电讯的SWOT分析

首予买入评级,目标价为12.80港元

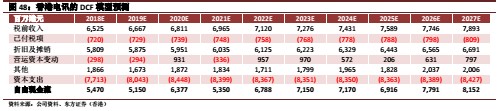

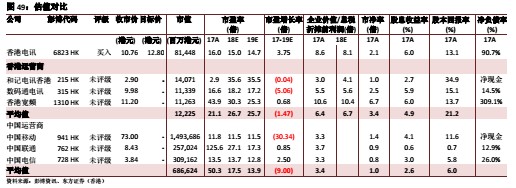

我们对香港电讯首予买入评级。我们采用10年DCF模型作为估值方法,其中加权平均资本成本率为5.5%,永续增长率为1.0%。我们估计每股资产净值为15.10港元。通过采用15%的目标资产净值折让率,我们的DCF模型得出每股权益价值为12.84港元。我们的目标价12.80港元相当于17.9倍2018财年预测市盈率及2.4倍2018财年预测市净率。与目前股价10.76港元相比, 上行空间为19%。

我们认为目前香港电讯的股票被相对低估,且股息收益率较高。因此,提供了一个有吸引力的投资机会。香港电讯的股价相当于16.0倍2017财年市盈率及 2.1倍2017财年市净率,与同业相比并不过分。2017财年的股息收益率为6.0%,属行业最高之一。

扫码下载智通APP

扫码下载智通APP