险企3季报众生相:被数据表象蒙蔽的现实

保险行业里有一个的常识:牛市越牛,熊市越熊,保险公司的业绩牛市是熊市的5-10倍,因此,股价往往也是上天入地,如今正是“熊途”漫漫,在3季报公布前夕,不少投资者都为保险公司们捏了一把汗。不过,当真相浮出水面时,投资者们长舒了一口气,心里默念到:“表现还不赖嘛”。

中国人寿(02628)不再是“老大哥”

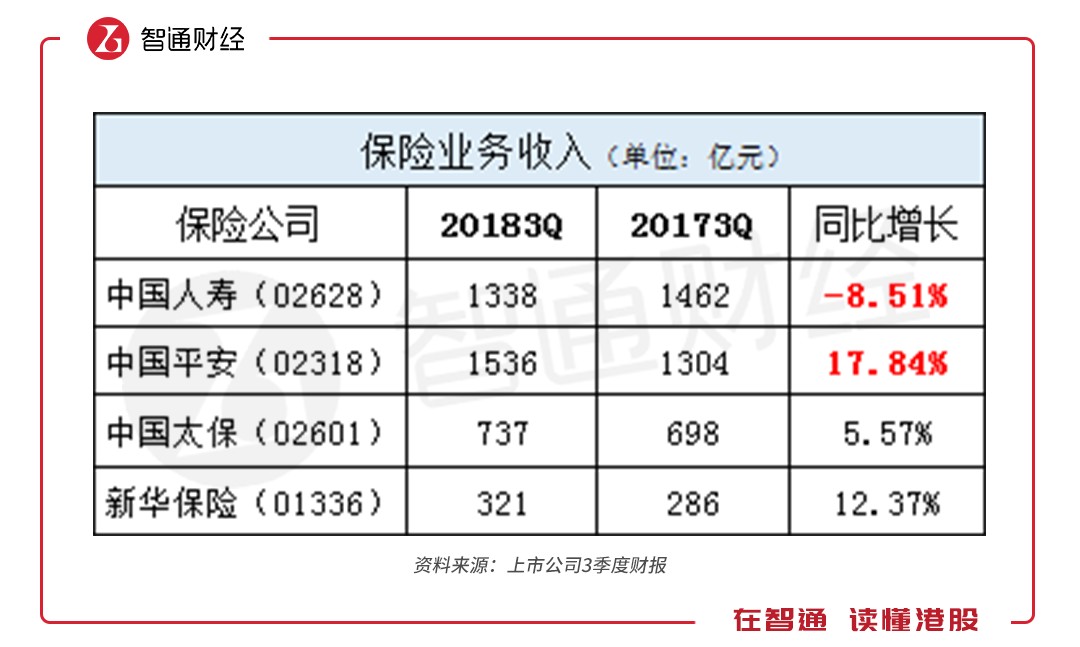

保险公司的业务收入对比采用同比对比的思路比较好,因为保险公司的每年的销售收入季度差异很大,第一季度是开门红阶段,是一年中最重要的时间段,所谓“开门红,首季定全年”。然后也会有个年底冲刺。

保险业务收入是保险公司已确认的保费收入,从总规模来看,中国平安已超过“老大哥”中国人寿,位居行业第一。当然这里中国平安的收入包括寿险收入和产险收入,如果单算寿险收入,中国人寿仍然排第一。从增速上来看,中国平安增长速度最快,达17.84%,新华人寿紧追其后。中国人寿表现最差,同比下降8.51%。

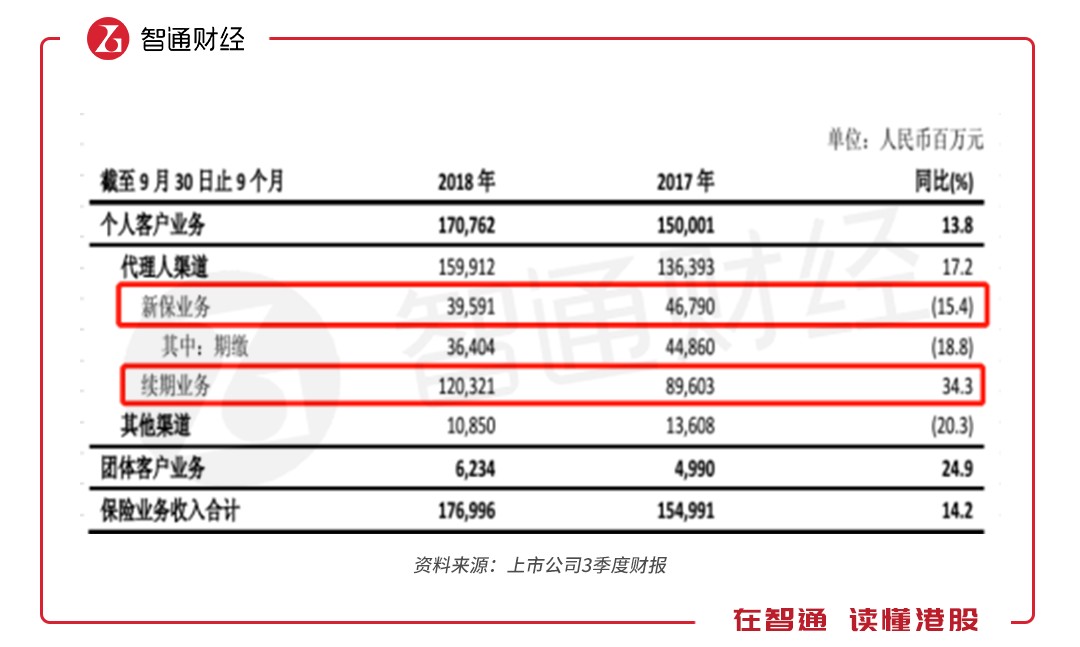

智通财经APP认为,关于保费收入,投资者不仅要关注规模增速,还要关注保费收入结构。具体来说,保费收入分为新保业务收入和续期业务收入。保险产品的购买方式分为趸缴(一次性交费)和期缴(多次交费,类似年金支付方式),因此每年保费收入中有很大一部分是往年保险产品的续期保费。

那么续期保费占总保费比例越高越好吗?答案是肯定的。续期保费占比越高,意味着未来的保费收入越稳定,因为续期保费早已被“锁定”。此外,以期缴方式支付的保险产品一般为长期保障性保险,例如重疾险、定期寿险等,而趸缴支付的保险产品一般是理财险和短期意外险等。前者的新业务价值率(相当于“净利率”)更高。因此,一般续期保费占比越高的保险公司盈利能力也更强。

中国太保在3季报中披露了续期业务和新保业务的相关信息,今年前9个月,中国太保的新保业务同比下降15.4%,而续期业务同比增加34.3%(得益于去年新保续期收入的高增长)。值得肯定的是,中国太保的续期业务占保险业务的比例,由去年前九个月的58%上升到今年前九个月的68%。说明中国太保的产品结构和保费结构都在改善。

保险公司的秘密武器:“保险浮存金”

保险公司和银行类似,都是在做“杠杆”的生意,截止到9月底,中国平安的保险资金投资组合近2.65万亿元,其中绝大部分都是巴菲特所称的“浮存金”。不妨听听巴菲特看待“保险浮存金”。

“保险公司预先接受保险费,在事后支付索赔。这种‘先收钱后赔付’的模式让我们能够持有巨额的现金,我们称其为‘浮存金’,这些浮存金并不属于我们,最终将会进入别人的口袋里。在持有期间,我们可以用这些浮存金进行投资,为伯克希尔公司赚取投资收益。”

“尽管从个体而言投保和索赔来来去去,但总体而言我们持有的浮存金的总额相对保费收入的总额的比例却非常稳定。因此,随着我们保险业务的增长,我们持有的浮存金也相应增长。”

“我们持有这些资金不但不用付任何成本还能因此获得收益。这就好像你让银行给你贷款,还能让银行给你付贷款利息。”

以上都是巴菲特在致股东的信里关于“保险浮存金”的经典论述。

保险公司的资产大部分是固定收益类资产,这部分资产收益很稳定,也有少部分是股票类资产,这一部分随着股市的波动而波动。

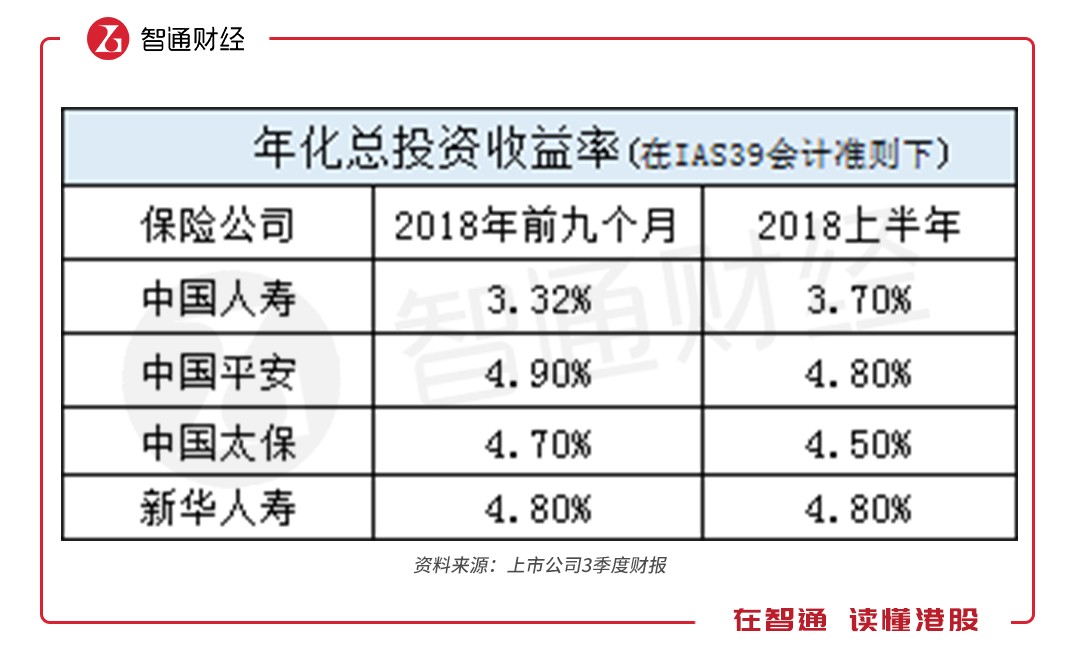

在IAS39会计准则下,第三季度,除中国人寿外的其他三家保险公司投资收益都有所改善。看来中国人寿不仅业务端落后于同业,投资端的表现也不尽如人意。

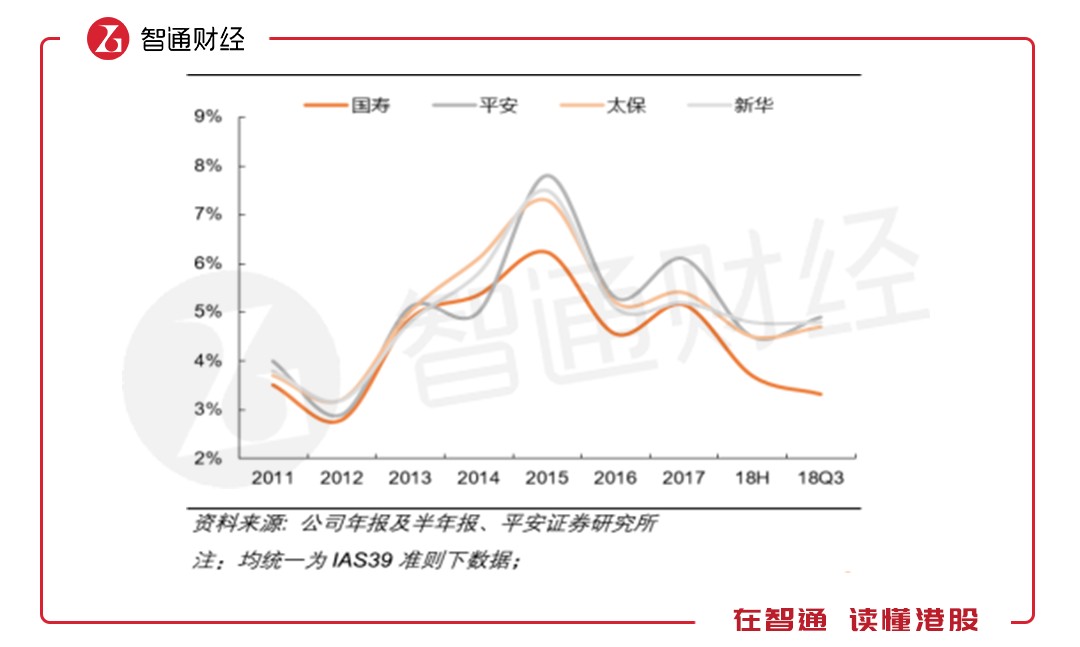

2018年的股票市场是典型的熊市,各家保险公司都在股票市场的账面价值都“缩水”了。由于保险资金主要配置在固定收益类产品,所以保险总投资收益率总能维持一个正的收益,由于中国股市过去十年波动极大,因此保险公司的总投资收益率也随之波动。

上图显示,保险公司的总投资收益率随着股票市场的波动而波动,例如2015年的大牛市和2017年底的蓝筹股牛市区间,各大保险公司的总投资收益率曲线都形成两个“波峰”。

用不同会计准则看平安的利润

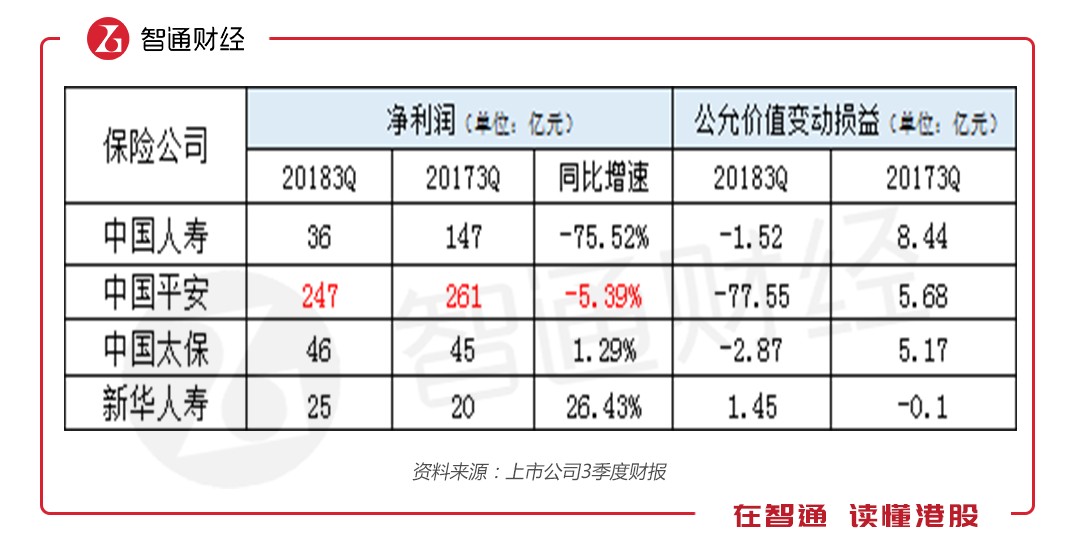

上表显示,中国人寿第三季度净利润同比大幅下滑75.52%,主要原因在投资收益,今年中国人寿总投资收益率为3.32%,同比下降1.80个百分点,其他保险公司的总投资收益率均在4.5%以上,智通财经APP猜测中国人寿在固定收益上的投资表现不佳。新华人寿和中国太保均实现正增长。

2018年中国平安开始采用IFRS9新会计准则(2017年采用的是IAS39),IFRS9强调信用风险损失的提前确认,对于保险公司而言,公允价值变动这一项将明显增多,当期损益的波动将会加大。上表可以看出今年3季度中国平安的公允价值变动为-77.55亿,明显比其他公司大很多。

因此,把在不同会计准则下计量的净利润进行对比是不合逻辑的,若统一按照IAS39的标准进行对比,加回因会计准则切换导致的投资收益差异-60.3亿,计算可比口径下3Q18归母公司利润同比增加19.3%,9M18归母净利润增速达35%,中国平安的高增长仍在持续。

但今年股市大幅下跌,保险公司的账面价值的确亏损了不少,完全不考虑这部分“损失”,看起来也不合理,那么应该如何对待这一问题呢?

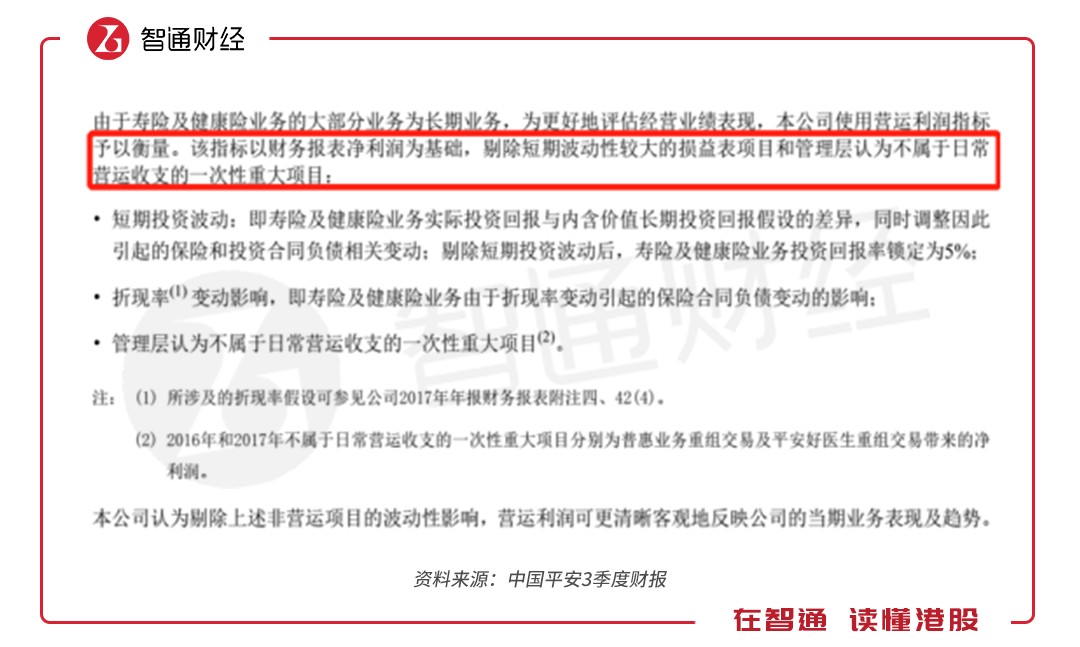

中国平安管理层替我们想了个解决方案,为此他们还发明了一个新词:营运利润。

简而言之,营运利润就是报表净利润减去上面三项,中国平安3Q18寿险营运利润同比增长20.4%,9M18寿险营运利润同比增长24%。

折现率变动和不属于日常营运收支的一次性重大项目可以看成“非经常性损益”,净利润减去这两项后相当于“扣非净利润”,这一点大多数投资者都能接受,但是短期投资波动可是“天天”都在发生,而且投资收益波动对净利润的影响极大(例如中国人寿3Q净利润-75%的跌幅),营运利润则直接将其忽略。

智通财经APP认为,若从长期投资的角度来看,仅仅关注营运利润的概念就够了,因为无论是股市还是债市,长期的投资收益总是在一个合理范围之间,完全符合保险精算假设。 但若从中期或短期来看,投资收益剧烈波动不可避免,营运利润则无法反映保险公司的“全貌”。

但若从投资的角度来说,以中国平安为代表的保险业务仍在高速增长,中国目前的保险密度和保险深度仍远远落后于发达国家,若投资者内心只想去赚企业成长的钱,而不是市场波动的钱,长线持有也许是个不错的策略。

扫码下载智通APP

扫码下载智通APP