英特尔和AMD掐架,但赢家是台积电(TSM.US)?

本文来自美股情报局,作者Jieming See,华盛学院达里奥翻译。

2018年将成为台积电(TSM.US)的重要一年。创始人张忠谋在领导公司31年后,于今年6月5日退休,他创造的晶圆生产模式永远改变半导体行业的格局。

更重要的是公司第一个采用7纳米FinFet制造工艺,首次超越其他竞争对手。

当英特尔将10纳米工艺推出时间延迟至2019年时,台积电已经在其7纳米平台上为苹果的2018年iPhone生产A12芯片。

台积电主导晶圆代工市场

作为全球半导体行业最大的晶圆代工公司,台积电在手机、个人电脑、消费和工业领域的芯片制造和供应方面占据主导地位。台积电是许多大型无晶圆厂半导体公司(专注于设计而非制造的芯片公司)的首选合约制造商,如苹果、高通、AMD、Nvidia甚至比特大陆等比特币挖矿公司。

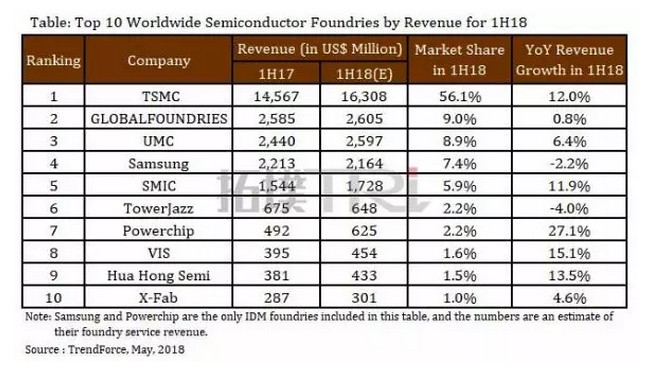

根据TrendForce预测,以收入计算公司在2018年上半年占全球晶圆代工市场的56.1%左右,具体见下图。

这一主导地位使公司在与众多无晶圆厂客户谈判时处于有力地位。

图1:今年上半年全球晶圆厂Top10

图2:台积电业务覆盖通信、计算机、消费和工业领域

同时,由于研发特别是在生产技术领域的优势,公司能比其他晶圆代工厂更好的进行战略执行。

例如,公司是首家推出7纳米制造工艺的代工厂,而UMC和格罗方德等竞争对手由于高资本支出而进展缓慢,所以公司因此在今年的移动和显卡市场取得重大成功。

手机芯片和显卡取得重大胜利

除了制造技术方面优势,台积电的战略优势也强于竞争对手。

由于苹果与三星在手机市场竞争,苹果将更多芯片从三星转移至公司。2018年新iPhone推出后,公司成功挤掉三星,成为苹果7纳米A12芯片的独家供应商。公司的纯晶圆代工战略和先进制造工艺已成为业界不可忽视的力量。

即使在三星拥有制造技术领先地位的显卡市场,台积电也因为制造成本低和稳定性更好而赢得订单。今年9月,Business Korea报道称在RTX 2080 Ti显卡上,英伟达选择台积电的12纳米工艺而不是三星更先进的10纳米工艺。

由于合作伙伴之一格罗方德放弃高成本的7纳米开发,AMD将所有7纳米CPU和GPU生产转移到台积电,公司正在凭借7纳米工艺改变游戏规则。

CPU之争

英特尔近期出现14纳米制造能力短缺以及10纳米制造工艺延迟,为AMD及台积电提供CPU市场的机会窗口,Jefferies研究报告预计AMD在CPU市场的市场份额将从10%增加到30%。

图3:AMD在CPU市场的份额很低,增长空间非常大

图4:截至2018年第二季度,台积电的收入仍主要靠16/20/28纳米的驱动,7纳米的影响尚未到来

甚至有传言称,英特尔可能会将部分低端CPU制造外包给台积电,以释放自己的14纳米工艺产能。无论传言是否实现,台积电已经准备好在高端CPU市场与英特尔竞争。

AMD已宣布其7纳米处理器将于2019年1月在拉斯维加斯举行的消费电子展亮相,在英特尔的10纳米CPU之前进入市场。作为AMD的7纳米制造合作伙伴,公司将受益于AMD增加的CPU订单,直到英特尔赶上其10纳米进度。

受其影响,计算机业务可能在2019年由目前的第二大业务变成最大业务。

利润率

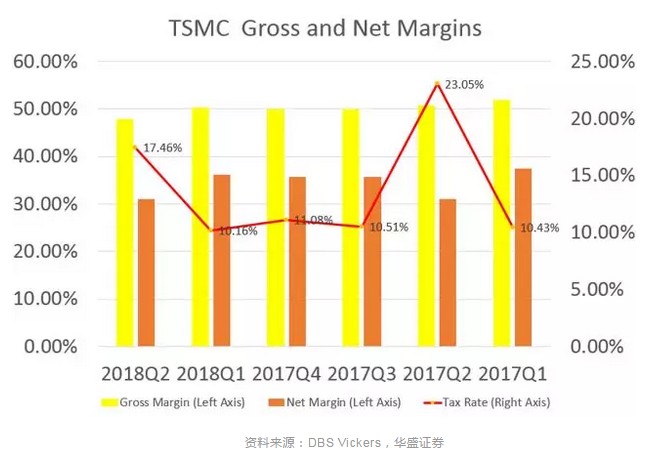

公司已经显示出强大的盈利转化能力,2009年以来毛利率保持在50%左右,净利率保持在30%以上,只有每年二季度公司税的季节性飙升才能对公司净利润产生轻微影响。

图5:台积电近年毛利率和净利润率

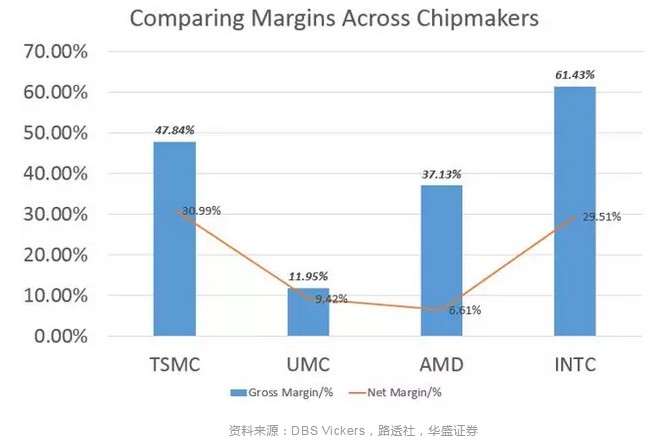

图6:上季度台积电利润率同业比较

这使公司成为为数不多的高利润率芯片制造商之一,竞争对手对手英特尔毛利率为61%,净利率为30%,而UMC和AMD在最近一个季度净利率不到10%。

估值

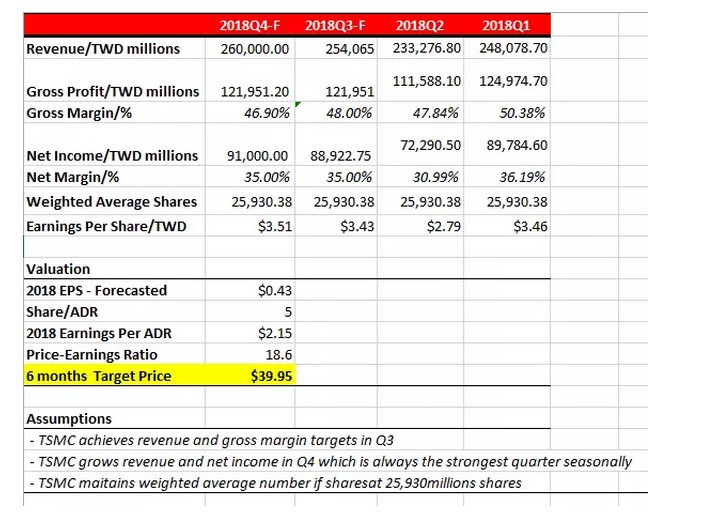

公司第三季度营收预计为84.5-85.5亿美元,毛利率在45-50%之间。

第四季度是公司是每年收入最强季,因此预计2018年下半年营收和利润都将增长。同时,在估值和目标价计算中,采用35%的历史平均净利率。

图7:拥有设备制造能力的半导体公司平均市盈率约为18.60倍

图8:按18.60倍的市盈率,预测得出每ADR盈利2.15美元,台积电公允价值为39.95美元。

预计公司EPS为0.43美元(或每ADS盈利2.15美元),笔者计算公司公允价值约为39.95美元,与当前价格水平非常接近,所以市场对公司估值很合理。

由于公司强大的业务基本面、盈利业绩和潜在市场机会,当价格低于当前水平时,可列入潜在买入股选单。

结语

公司将在今年年底成为苹果A12芯片的唯一供应商,表明公司正在以其7纳米制造工艺超越竞争对手。

同时,2019年AMD获得更多CPU市场份额将为公司带来更多订单。虽然许多投资者都押宝AMD击败英特尔,但相比之下笔者认为公司的增长潜力更加乐观。

更重要的是,半导体行业周期性和波动性很大,而由于在晶圆代工行业的强力地位以及盈利和分红历史,公司可能是更安全的投资选择。

扫码下载智通APP

扫码下载智通APP