一文看懂国庆降准让银行到底“赚”了多少

就在国庆假期的最后一天,央行公告自2018年10月15日起,下调五类银行人民币存款准备金1个百分点。降准所释放部分资金用于偿还10月15日到期的约4500亿元MLF(全称“中期借贷便利”,指央行向商业银行发行的基础货币),这部分MLF不再续做。

让众多吃瓜群众始料未及的是,次日上证指数跌幅高达3.72%,银行板块跌幅超过4% 。那么降准对银行是利好吗?答案显然是肯定的,那么降低存款准备金1%到底给各家银行增加多少利润?智通财经APP将在本文给出答案。

法定准备金和超额准备金

在现行的“中央银行—商业银行”二级银行制度下,存款准备金是商业银行存在央行的“钱”,这部分“钱”是商业银行的资产,也是中央银行的负债。

简单来说,就是央行欠商业银行的“钱”。而老百姓的“钱”(即存款)则是商业银行的负债。所以,我们通常说央行是“银行的银行”。

存款准备金由法定存款准备金和超额存款准备金组成,法定存款准备金=法定存款准备金率*客户存款总额,余下的存款准备金就是超额准备金,超额准备金的存在是为了满足意外的大额支付和资产投资的需要。

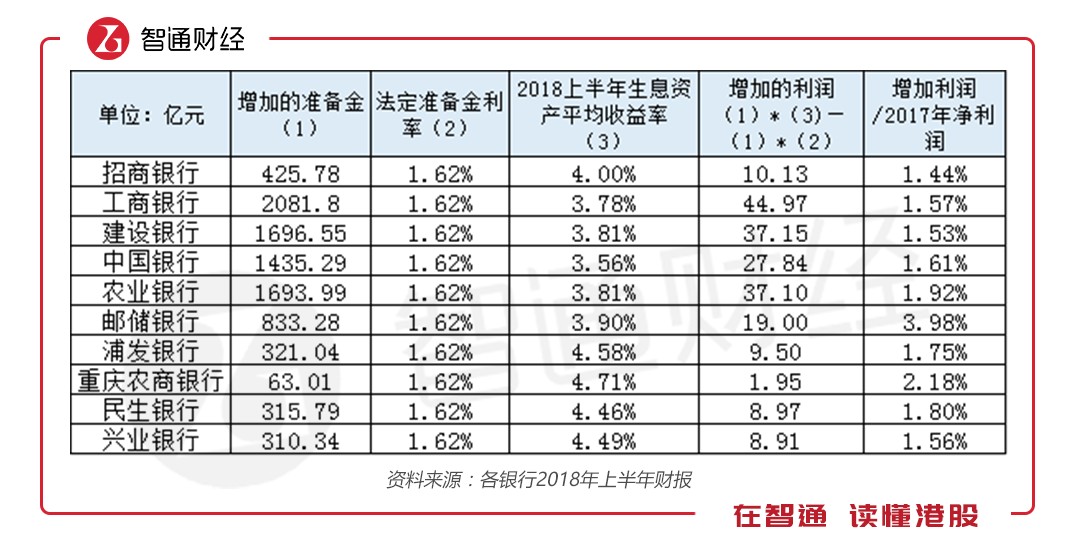

那么,央行降准对六类机构降低存款保证金1%的直接影响是增加了各个银行的超额准备金,同时也减少了等额的法定准备金。不同类型的银行对应不同的法定准备金率,智通财经APP计算过程如下表所示。

估算一年内银行增加的利润

央行需要为商业银行的“存款”(即存款准备金)支付利息。具体来说,目前,法定存款准备金利率是1.62%,超额存款准备金利率是0.72%。

智通财经APP在本文假设商业银行将此次降准增加的超额准备金用于资产配置(包括贷款、债券、同业资产等),且投资收益率为各银行2018上半年生息资产(就是能产生利息的所有资产)的平均收益率。

有了上述假设,此次降准可以理解为央行给商业银行一笔超长期的贷款,贷款利率为1.62%,然后商业银行用这笔钱去投资,投资收益率为该行今年上半年的生息资产的平均收益率,商业银行在一年内获得的净利息收入(投资收益—利息支出)就是此次降准在一年内给商业银行增加的利润。怎么理解1.62%的贷款利率呢?

因为这部分增加的超额准备金在降准之前是法定准备金,央行对这一部分法定准备金支付1.62%的利率,而降准后商业银行把这部分“钱”做了资产配置,自然也享受不到这部分利息,因此,从利润增量的角度,商业银行实际承担了1.62%的利率成本(经济学称之为“机会成本”)。

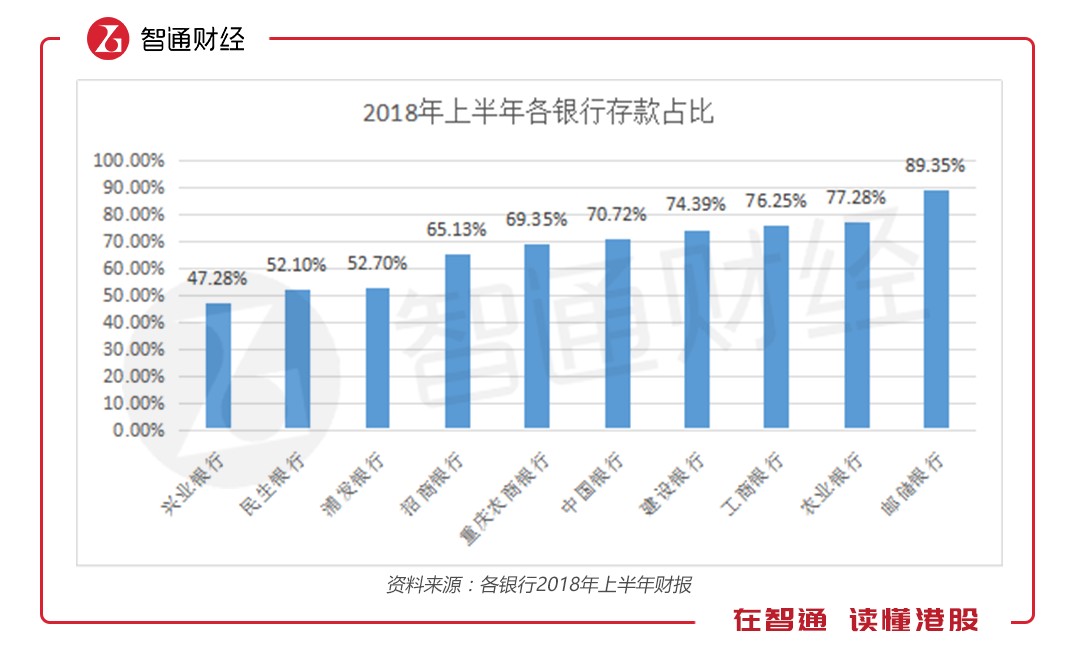

上表数据显示,邮储银行、农业银行和重庆银行的利润增加额占比最高,那么这三家银行有什么共同特点呢?智通财经APP通过整理各家银行2018年上半年存款占总资产比例的数据发现,这三家银行存款占总资产比例位居前列。特别是邮储银行,存款占比遥遥领先。

因此,在上述假设下,邮储银行和农业银行存款这类存款占比较大的银行受此次降准的正面影响更大。招商银行的存款占比比兴业银行要高不少,但利润增幅不如兴业,一方面是因为去年招商银行净利润基数要高很多,另一方面,招商银行的生息资产收益率要比兴业银行低不少。

银行长期受益更大

上文多讨论的时间范围限定在一年,然而货币政策对经济的影响是长期的,释放出的准备金可以用于放贷,而贷款又可以创造出新的存款,银行有了新的存款又可以发放贷款(即货币乘数效应)。因此,从长期来看,降准对银行的利润增速的贡献可能超过4%。

综上,银行毫无疑问是此次降准的受益者,银行股大跌至少不能用基本面变差去解释。

扫码下载智通APP

扫码下载智通APP