美联储加息后全球流动性面临拐点 新兴市场会否重演97年危机?

美联储一如预期,隔夜宣布加息。中金表示,值得关注的是,美联储2017年10月开启的“缩表”进程今年10月之后也将再度“加码”,另外欧洲央行和日本央行购买规模则明显缩减,因此,加总来看,按照目前主要央行的变化节奏静态测算,全球主要发达央行通过QE购买所持有的证券资产总量可能在2018年底附近出现绝对水平的拐点。换言之,这意味着全球流动性“水位”自金融危机以来将出现真正意义上的下降。

这种流动性的变化,会给近期“闹哄哄”的新兴市场带来致命危机吗?

新兴市场疲软 成为明确风向标

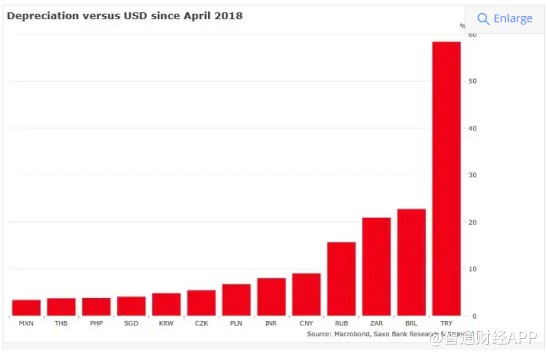

智通财经APP观察到,自4月中旬以来,新兴市场货币兑美元汇率大幅下跌,其中跌幅最大的是土耳其里拉(- 58%)、巴西雷亚尔(- 22%)、南非兰特(-20%)和俄罗斯卢布(-15%)。

当前新兴市场疲软,成为一个明确的风向标,指示全球信贷周期正在下滑,未来将面临更多风险。

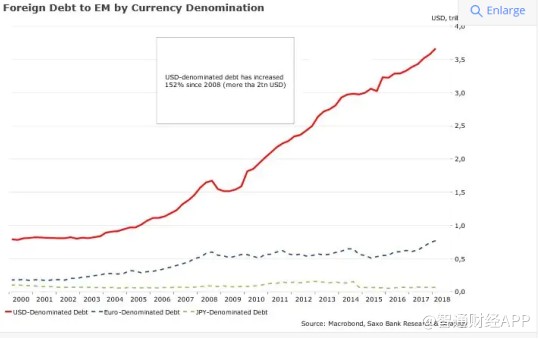

自金融危机以来,过剩的流动性支撑着全球经济增长,并流向新兴市场国家,导致债务增加。据智通财经APP了解,在此期间,以美元计价的债券增加了152%,即资金额超过2万亿美元。

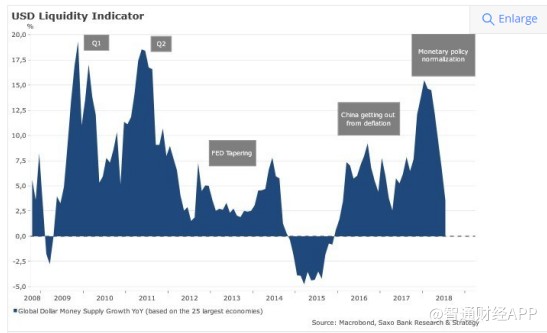

由于货币政策的正常化,自今年年初以来,流动性持续枯竭。盛宝银行基于25个最大经济体统计的全球美元货币供应量模型在2018年1月达到峰值,目前处于2017年春季以来最低水平。

随着全球金融环境收紧,美元流动性紧缩,推动新兴市场融资成本上升。首当其冲的是那些经常账户赤字高(意味着它们严重依赖向外国融资)和以美元计价的债务累累的国家。

若美元指数涨破95关口,就像今年夏季一样,将给新兴市场造成更大的伤害,因为这表明偿付美元贷款的成本越来越高。这必然会释放出一个巨大的避险信号,并导致更多的资金流出新兴市场。

美元流动性宽松的趋势只能通过更强劲的经济增长或央行的刺激措施来保持,而这两者在中期内都不太可能实现。

土耳其倒下后 就会重演97年亚洲危机吗?

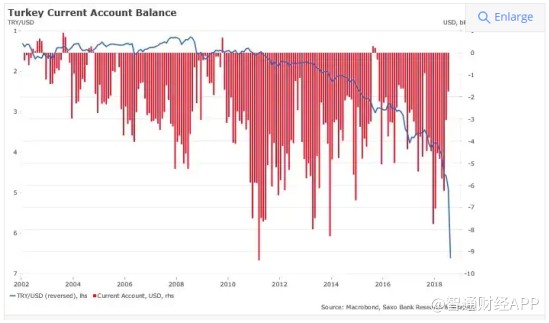

土耳其是第一张倒下的多米诺骨牌。这个国家与1997年的泰国有很多相似之处,当时泰国的外债达到国内生产总值的65%,再加上货币危机以及投资者信心的突然崩溃,使该国备受打击。土耳其的外债约占国内生产总值的56%,其以美元计价的短期债目前达到历史最高水平,约2000亿美元。土耳其里拉持续大幅贬值,另外该国的政治风险也使外国投资者撤出该国市场。

唯一好的一面是,1997年泰国危机中没有出现,目前的阿根廷危机中也尚未出现的就是土耳其居民正在遣返外国资产,以应对当前棘手的外部融资难的状况,这将在短期内为该国提供一些支撑。

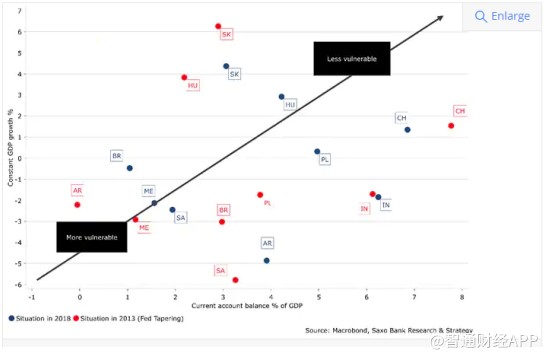

这是另一种1997年式新兴市场危机吗?不太可能。毕竟,并非所有新兴市场国家基本面都一样;我们注意到,国内生产总值和经常账户状况较好的国家,受当前流动性的影响较小。贸易开放程度也是一个关键标准,它比美联储2013年开始削减宽松产生的影响更大。

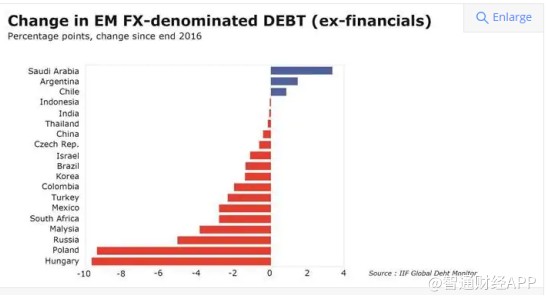

过去几个月,降低了对外汇债务的依赖程度的新兴市场国家,表现出更好的弹性,其中尤为值得关注的是中东欧国家,特别是波兰和匈牙利,这些国家以外汇计价的债务自2016年底以来已经减少了大约9个百分点。

政治风险高的国家有麻烦?南非最惨,巴西大选后或好转

除了政治风险高的国家(阿根廷、巴西、南非和土耳其)之外,这种蔓延性风险已经在全球范围内得到控制。对投资者而言,政治风险上升是一个更大的麻烦。

在上述四个政治风险高企的国家中,巴西的经济状况似乎算是最佳。该国的经常账户赤字仅占GDP的1%,并且拥有足够的外汇储备(3670亿美元)来有效地保护本国货币。该国唯一的负面宏观数据与巨额公共债务相关,但由于这主要由国内投资者(95%)持有,风险较为有限。

此外,最新的经济数据,尤其是巴西本地银行Itaú月度GDP数据等领先指标显示,巴西经济活动将略为加速扩张。我们认为,巴西经济目前的疲软性只是暂时的,因为它基本上是即将到来的10月选举(第一轮投票在10月7日,第二轮投票在10月28日)的不确定性影响下的结果。

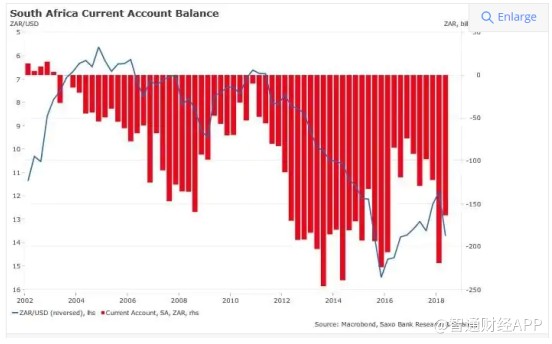

相比之下,南非接下来的日子可能会更难熬。该国总统Ramaphosa和投资者之间的蜜月期已经结束了。第二季度,南非首次陷入自2009年以来的技术性衰退,由于该国明年初将正式实施土地改革计划,政治风险不断上升。

这种土地改革对投资者产生了巨大的连锁反应,南非没有做好应对其负面影响的准备。自2014年以来,南非的经常账户赤字已经缩小,但仍占GDP的3.2%,而且南非没有足够的货币储备来抵御长期性的投机行为以维稳南非兰特。尽管南非国际外汇储备同比增长1.9%,但仅有420亿美元,相当于5个月的进口额。

结论:放心!新兴市场风险并未大肆蔓延

从整体来看,过去十年,新兴市场经历了一场急剧的经济转型。主要的脆弱性仍然源于这些国家对美元资金的强烈依赖,自2008年以来这些国家的美元资金大幅增加。

然而,许多新兴市场经济体,尤其是东南亚新兴市场经济体,面临的国内失衡问题没有2013年或上世纪90年代末那么严重,这使它们面对全球量化宽松政策的退出和美元流动性的收紧时更具弹性。

最脆弱的国家是那些财政状况薄弱、政治风险高的国家。南非可能步土耳其和阿根廷之后尘,国内紧张局势或加剧。另一方面,巴西选举结束后,局势可能很快就会稳定下来。到目前为止,这些国家的风险并未蔓延至其他新兴市场经济体。

扫码下载智通APP

扫码下载智通APP