读完中报,为何要长线持有融创中国(01918)?

融创中国(01918)2018年中期业绩会,可能是近年来最平静的一次,地产界“段子手”孙宏斌一反常态地低调。但从数据看,融创的中期业绩却很高调。

虽然今年内房企普遍增收增利,但没有一家的增幅能与融创中国相媲美。站在规模发展的高点之上,融创中国各项盈利指标数倍增长。

早在今年3月年报业绩会上,融创管理层就反复强调,降杠杆、控风险,让公司更安全,是今年一大目标。如今半年过去,管理层的承诺初步兑现:公司有息负债减少,杠杆下降,整体运营处于更加稳健、安全的状态。

根据孙宏斌在中期业绩会上的介绍,目前公司销售除以负债的比率在1.1至1.2,现金流处于非常安全的水平。同时,往后两年公司的净负债率会有非常明显的下降,净资产规模会持续明显提升。未来2-3年是公司业绩释放的一个阶段。

以融创中国近年的发展步调来看,公司掌舵者对于每次风向的把握都堪称精准。一快一慢、一张一弛,以此复盘公司的发展逻辑,或能寻觅一只牛股的成长脉络。

核心净利增长近4倍

众所周知,港股市场崇尚价值投资,核心要义是看公司的业绩增长情况。在盈利能力增长方面,融创中国令资本市场眼前一亮。

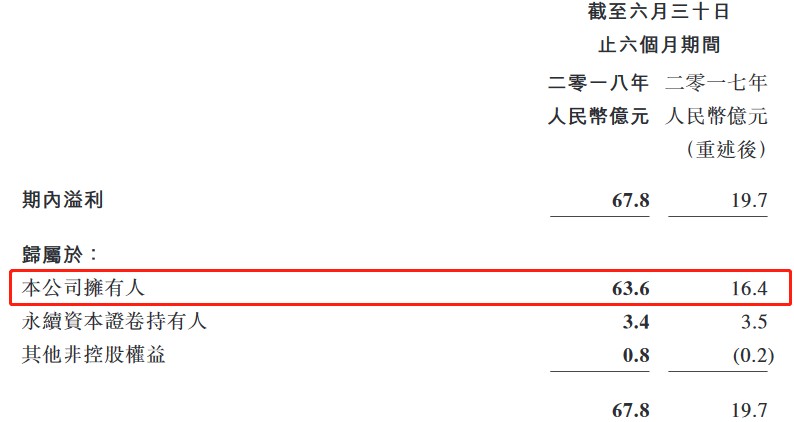

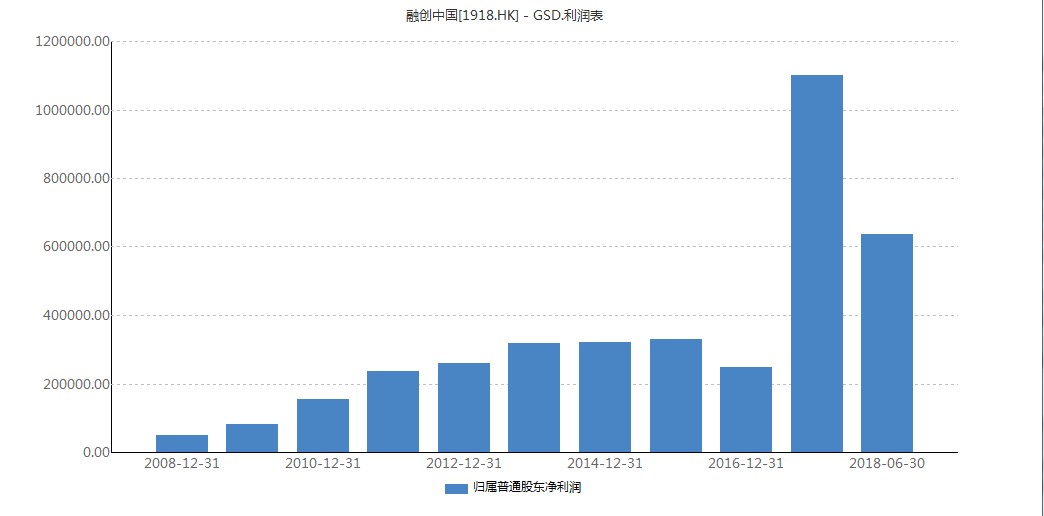

数据显示,上半年,融创中国实现营业收入465.8亿元人民币(单位下同),同比增长215.3%;归母净利63.6亿元,同比增长389.3%;核心净利66.1亿元,同比增长391.8%;毛利率24.7%,同比增长约2.5个百分点。

基于2017年的业绩高点之上,融创2018年中期的归母净利和核心净利都分别大幅增长近4倍。

融创的规模优势早在2017年底就凸显。年报显示,融创在2017年的收入为658.7亿元,增长约86.4%;归母净利110亿元,同比大幅增长344%,核心净利111.2亿元,同比大幅增长259.1%。

不难看出融创正处于业绩高速增长期,管中窥豹,智通财经APP认为,2018年全年,融创的业绩有望继续大幅增长,值得期待。

(自2017年开始,融创中国的盈利水平站上一个新台阶 数据来源:Wind)

一方面,融创中国的销售在2017年冲破千亿大关,以全年销售3652.6亿,为规模化发展铺路,沉淀大量已售未结转资源。公司管理层曾表示,截至2017年底,公司已售未结转的货值有3500亿,毛利率在20%-25%之间。除去中期结转的货值,也就是说这部分已售未结转货值还有3000亿左右,根据以往经验,这部分货值权益占比逾70%。

另一方面,上半年,融创销售继续强劲,整体合同销售额1915.3亿元,同比增长76%,权益合同销售额1378亿元,同比增长83.7%,去化率71%,回款率90%左右。此外,今年前7个月,融创实现合同销售2254亿元,完成全年销售任务4500亿的逾50%。

据了解,融创2018年下半年有共计369个项目共4912亿可售资源,根据融创的去化速度,全年超额完成4500亿销售目标是大概率事件。如若目标达成,这些销售,又为融创沉淀大量高毛利已售未结转货值。

(目前融创中国95%的收入来自物业销售)

从上述两方面来看,融创的已售未结转货值非常充裕。这为公司持续高增长奠定基础。另外,规模增长之下,融创盈利能力大幅提高。也就是说,融创的核心净利有望继续大幅增长,而这正是提高公司估值的关键筹码。

严控投资,土储量远超万科

相较去年在土地市场的风生水起,今年上半年融创略显安静。

这和融创的策略调整有关。早在今年3月,孙宏斌就表示,为了控制风险,公司会控制在公开市场的拿地节奏,甚至不买地。

的确,半年下来,融创中国买地动作很少。在史上最严调控期未见松动、宏观大环境去杠杆的背景下,企业发展现金为王。于房企而言,减少拿地,是保证现金流的重要举措。

另外,在土地市场,“收并购”较“招拍挂”更有成本优势。上半年,融创中国也充分利用自身在并购市场的优势来增加土储量,同时也提高了拿地标准:必须保证IRR高于50%,项目净利润高于15%。

数据显示,上半年,融创中国共获得新增土地储备约2920万平米,权益建筑面积 1545 万平方米,综合成本仅为3620元/平米,土储成本进一步下降。这些土地主要都由收并购取得。

值得一提的是,出货补货乃企业可持续发展之道,对于正处在强劲销售期的融创中国而言,有何底气对公开土地市场说“不”?智通财经APP注意到,融创中国土储庞大,且远超房企前三甲的万科。

公告显示,截至2018年6月底,融创中国包含新获取项目及旧改等协议状态的土地储备共计约2.31亿平方米,总货值约3.29万亿元,货值超过92%位于一二线及环一线城市,土储优质。

相比之下,统计期末,万科(02202)在建和规划中项目的总建筑面积约1.43亿平方米。此外,在万科参与的旧城改造项目中,其权益建筑面积合计约282.4万平方米。

除了赶超万科,融创中国的土储量与碧桂园(02007)、中国恒大(03333)的差距也在缩小。

截至2018年6月底,目前销售排名第一的碧桂园现有和潜在土储建筑面积为3.64亿平方米,货值共4.67万亿元。与之旗鼓相当的是中国恒大,总土地储备3.05亿平方米,加上未纳入土地储备的旧改等项目总规划建筑面积7285万平方米,中国恒大现有和潜在土储建筑面积共约3.78亿平方米。

可以说,即便融创中国完全停止拿地,目前丰富且优质的土储也足够支撑公司未来几年高质量的发展。

减负债降杠杆,安全边际提升

作为资金密集型行业,房企如何有效运用杠杆,是评判企业得失的标准之一。按照头部房企传统的发展节奏,前期高杠杆扩张,规模上去之后,再逐步降杠杆以保证有质量的规模发展。

反观融创中国,此前几年在市场环境较为宽松之时,公司把握机遇期迅速扩张规模。如今,金融收紧,融创也快速驶入降杠杆车道,以保证公司能够安全稳健地运营。高低之间的切换,可谓快速。

上半年在融创持续去杠杆、加强销售回款、严控投资的多项举措下,公司财务状况持续优化。截至6月30日,融创中国有息负债规模减少95亿元,净负债率较2017年底下降了9.5个百分点。目前账面现金874.2亿元,完全覆盖一年内到期的借款,借贷平均利率为6.74%。

值得一提的是,在融创中国的借款构成中,人民币借款占89.8%,外币固定利率借款占9.9%,外币浮动利率借款占0.3%,外币借款占比低,外币汇率及利率风险小。

智通财经APP注意到,2017年中报时,公司管理层就表示,融创中国未来要持续降低负债,希望2018年净负债率降到90%, 2019年降到70%以内。数据显示,2017年底,融创中国的净负债率比2017年中期大幅下降约60个百分点。

如果融创中国在这两年能顺利达到净负债率的目标,公司运营的护城河便多了一道防线。反映到股票上,其安全边际将大大提高。

业绩大增,减负债降杠杆,融资有优势,融创正步入业绩高速增长的快车道,盈利增长空间值得期待。而在资本市场上,仅以房企前三甲两三千亿的市值水平做参考,融创中国目前明显低估。换句话说,读完中报,可以考虑长线持有融创了。

扫码下载智通APP

扫码下载智通APP