百济神州(06160):全球化布局的创新药企

本文来自微信公众号“同方研究”。

百济神州是一家处于商业化阶段的生物医药公司,专注于用于癌症治疗的创新型分子靶向和免疫肿瘤药物的开发和商业化,于2016年初登陆美国纳斯达克,2018年在港交所上市,目前市值分别为106亿美金/825亿港元(2018年8月29日)。

公司在研产品线包括新型口服小分子类和单克隆抗体类抗癌药物,同时聚焦于抗癌治疗的药物组合方案。目前处于临床后期的三大药物分别是BGB-3111,BGB-A317和BGB-290。

● BGB-3111:是一种强效、具有高选择性的小分子BTK抑制剂(Bruton酪氨酸激酶抑制剂),治疗血液肿瘤,若成功上市后,BGB-3111直接和ibrutinib等竞争。目前全球最快适应症进展为III期,中国进展为II期,我们预计该产品的全球峰值销售在16亿美金。

● BGB-A317:是针对PD-1的免疫检查点抑制剂,有望成为国内领先PD-1获批梯队之一,目前中国的进展进入III期。适应症主要为非小细胞肺癌、食管鳞状细胞癌、肝细胞癌症(HCC)等。公司授予新基在美国、欧洲、日本和亚洲以外的多个国家针对BGB-A317实体瘤适应症开发和商业化的独家授权,公司针对海外的销售收取销售提成。目前我们预计该产品峰值销售(包括海外的提成)在9.3亿美金。

● BGB-290:是一种针对PARP的强效高选择性抑制剂,奥拉帕尼也为中国目前唯一获批的PARP抑制剂。根据我们的估值假设BGB-290的峰值在4.4亿美金(已考虑胃癌适应症50%的概率)。

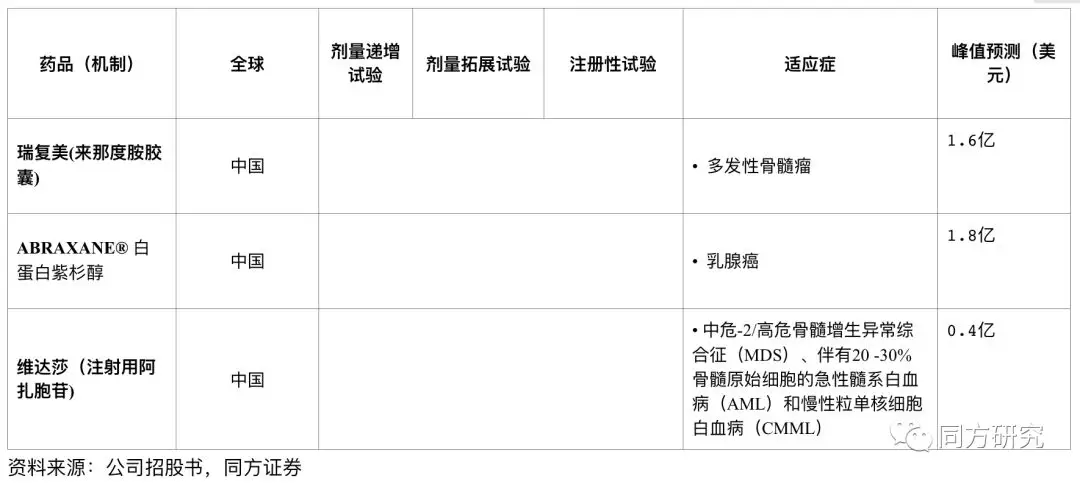

与新基达成战略合作。2017年,百济神州获得新基公司(Celgene)授予的独家经销,可在中国独家销售Abraxane白蛋白紫杉醇、瑞复美(来那度胺胶囊)和维达莎(注射用阿扎胞苷)。与新基的合作为公司的商业化肿瘤产品线、销售渠道奠定了基础,随着百济的销售推进,我们预计三大品种的峰值销售在3.5亿美金左右。

公司简介

百济神州是一家处于商业化阶段的生物医药公司,专注于用于癌症治疗的创新型分子靶向和免疫肿瘤药物的开发和商业化,于2016年初登陆美国纳斯达克,2018年在港交所上市,目前市值分别为106美金/825亿港元(2018年8月29日)。

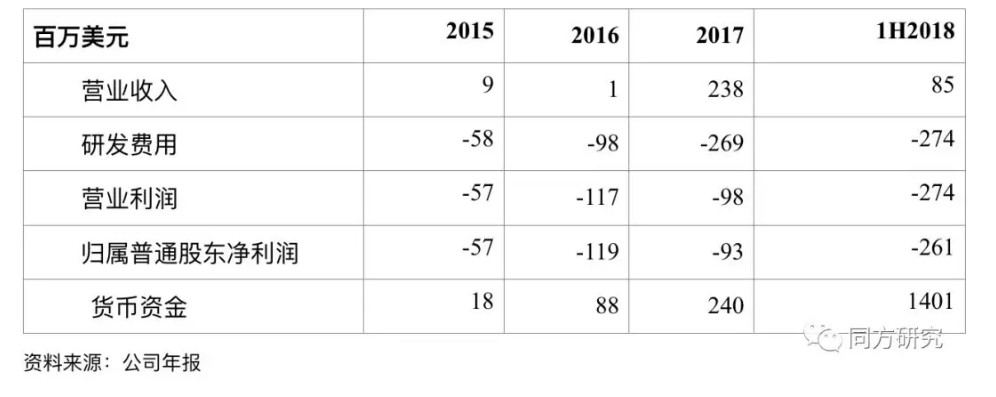

公司在研产品线包括新型口服小分子类和单克隆抗体类抗癌药物,同时聚焦于抗癌治疗的药物组合方案,目前进入临床后期的产品包括BTK抑制剂BGB-3111,PD-1 BGB-A317以及PARP抑制剂BGB-290。2017年,公司与新基公司(Celgene)达成战略合作,获得新基授予的独家经销,可在中国独家销售Abraxane白蛋白紫杉醇、瑞复美(来那度胺胶囊)和维达莎(注射用阿扎胞苷),改变了公司过去无收入的情形。截至2017年12月31日公司的收入为2.38亿美元,2016年同期分别为107万美元,该增长来源于与新基公司合作带来的产品收入和合作收入。

作为创新性自主研发型制药公司,我们认为,百济的商业模式的独特之处在于面向全球范围内寻求产品差异化的优势,注重产品线内部组合优势联合用药,将肿瘤免疫制剂与靶向疗法结合在一起,以实现更持久的效果。

发展里程碑

团队介绍

公司目前在全球各地拥有超过1100名员工,其中包括在中国、美国、澳大利亚和瑞士的超过650名科学家及临床医学专家。

高级管理层介绍

财务摘要

现有已上市产品

2017年至今,百济神州获得新基公司(Celgene)授予的独家经销,可在中国独家销售Abraxane白蛋白紫杉醇、瑞复美(来那度胺胶囊)和维达莎(注射用阿扎胞苷)。公司资料显示, Abraxane、瑞复美、维达莎在2018年2季度的销售为3143万美元。

峰值预测汇总

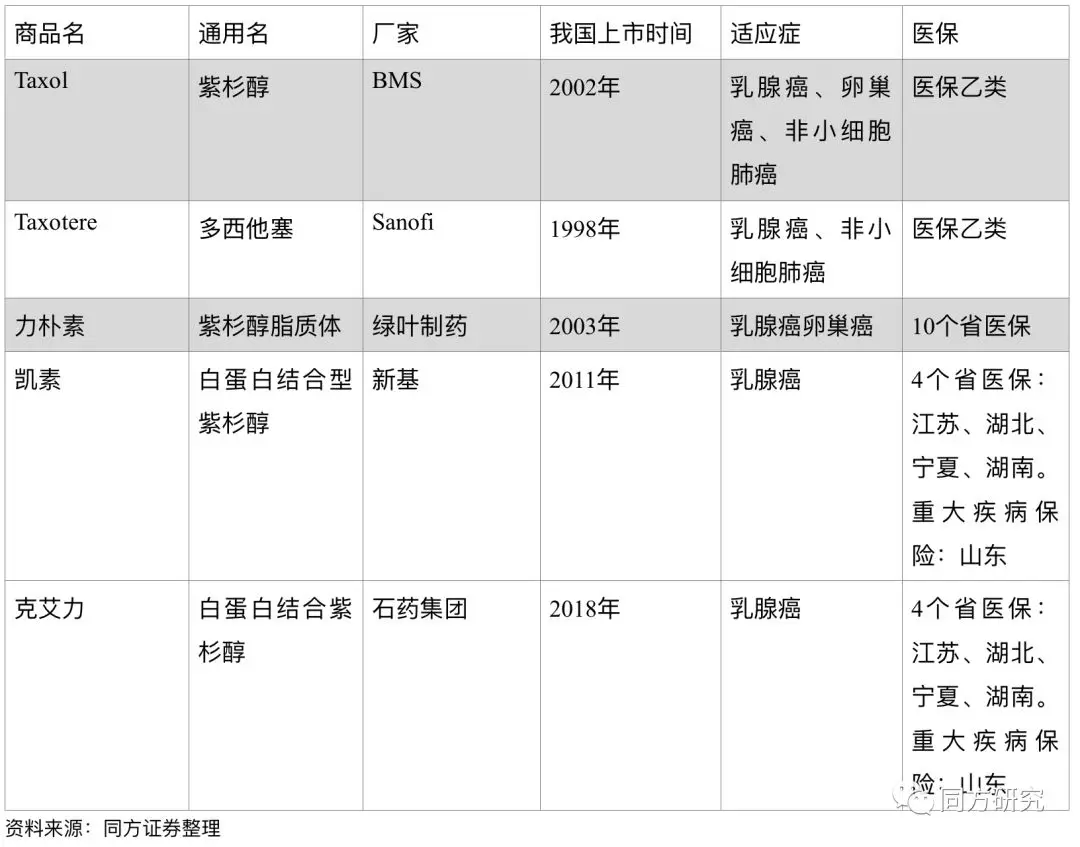

Abraxane白蛋白紫杉醇:紫杉醇类药物是一种广谱抗肿瘤药物,由于紫杉醇的水溶性低和不良反应,临床上针对剂型有多种改良,目前国内的紫杉醇分为四种,包括传统紫杉醇、多西他赛、紫杉醇脂质体、白蛋白紫杉醇,其中,注射用白蛋白结合型紫杉醇在耐受和过敏反应上都有较好的改善。2017年Abraxane在全球的销售为9.92亿美金。2018年2月石药集团的首仿注射用紫杉醇(白蛋白结合型)获批上市,价格为Abraxane的60%左右(Abraxane作为进口药的单价在5800元左右),目前恒瑞医药、齐鲁、海正都处于简化新药申请审阅的状态,新品种的上市将加剧市场的竞争。

百济年报披露力朴素大概占有1/3的市场份额,Abraxane大概占5.4%的市场份额,若按力朴素超过15亿的终端销售来测算的话,当前的紫杉醇市场总额应该在50-60亿之间。若按每年10%的市场增长的话,未来5年的的市场规模在90亿左右。

估值假设与结果:(1)按我们国家乳腺癌250万病人来算,假设产品的渗透率在20%。(3)我们预计百济团队接手商业化团队后将会继续推动Abraxane的增长,能够实现10%的市占额来计算的话,(2)按5800元人民币/支计算,4支疗程价为23200元人民币,即3625美元。根据我们预测,Abraxane峰值销售大概在1.77亿美元。

中国主流紫杉醇药物

瑞复美(来那度胺胶囊):瑞复美是一种口服免疫调节药物,由新基开发,于2013年首次在中国获得CFDA批准与地塞米松合用,为多发性骨髓瘤诊疗首选治疗方案。根据新基的年报显示,2017年新基的来那度胺的销售达到82亿美金。若公司原研能占到30%的市场份额的话,预计峰值将为10.8亿元。来那度胺去年通过谈判进入医保乙类,而国内双鹭药业的来那度胺胶囊作为首仿于2017 年 12 月获批上市,齐鲁、豪森等药物均在申报生产中。

估值假设与结果:当前我国多发性骨髓瘤(MM)患者以及新增患者合计大概12万人左右,参照过去来那度胺年费用18万元人民币左右的价格,若以15万元人民币/年的平均治疗费用,按20%的渗透率计算的话,假设公司原研最多能占到30%的市场份额。根据我们的预测,到2038年,瑞复美的峰值销售为1.65亿美元。

维达莎(注射用阿扎胞苷) :是一种核苷代谢抑制剂,现已在中国获得批准,可用于治疗中危-2/高危骨髓增生异常综合征(MDS)、伴有20 -30%骨髓原始细胞的急性髓系白血病(AML)和慢性粒单核细胞白血病(CMML)。2017年维达莎的全球销售为6.08亿美元,由于专利于2011年过期,因此2013-2017年之间有五个仿制药在美获批。目前国内市场来看,该产品仅正大天晴启动临床获得优先审评。我们预测,到2038年,该产品的峰值预期在0.4亿美元。

在研产品

BGB-3111(Zanubrutinib,在研小分子BTK抑制剂)

BGB-3111是一种强效、具有高选择性的小分子BTK抑制剂(Bruton酪氨酸激酶抑制剂),公司正将该产品作为单一制剂和组合疗法药物开发,治疗各种淋巴瘤(最常见的血液肿瘤类型)。在早期的临床数据中,BGB-3111显示出更好的安全性和耐受性、更持久的疾病源抑制效力等。

研发进展。国内II期和美国III期临床试验正在全力推进,包括(1)华氏巨球蛋白血症(WM):全球III期,中国II期;(2)MCL:中国II期完成,已递交NDA,此项NDA主要是基于针对86位复发或难治性中国MCL患者以每次160mg、每日两次剂量进行的单臂关键性2期临床试验结果。对这项试验疗效数据的独立评审结果显示总缓解率(ORR)为84%,包括59%的病人达到完全缓解。在中位随访时间为8.3个月的情况下,中位缓解持续时间尚未达到,因为研究中超过一半有缓解的患者仍对治疗有响应。安全性与先前公布的zanubrutinib临床数据一致。(3)CLL/SLL:中国II期,全球III期。

其他适应症进展方面,Zanubrutinib获得 FDA予的快速通道资格,公司计划根据全球临床1期试验结果于2019年上半年向FDA提交zanubrutinib作为针对WM患者的潜在治疗方案的NDA。除了全球临床1期试验外,zanubrutinib也在一项已完成病人入组的针对WM患者对比目前已获批治疗WM的BTK抑制剂伊布替尼的全球临床3期试验中进行评估。Zanubrutinib还在一项针对未经治疗的慢性淋巴细胞白血病(CLL)患者的全球临床3期试验,以及与GAZYVA®(奥比妥珠)联合治疗复发或难治性滤泡性淋巴瘤的关键性2期临床试验中进行评估。在中国,百济神州已经完成另外两项关键性2期临床试验的患者入组,分别用于治疗CLL和WM患者。百济神州正计划开展一项在复发/难治性CLL/小淋巴细胞淋巴瘤(SLL)患者中对比伊布替尼的临床3期试验。百济神州正计划开展一项在复发/难治性 CLL/小淋巴细胞淋巴瘤(SLL)患者中对比伊布替尼的 3 期临床研究。

同靶点的药物情况。若成功上市后,BGB-3111直接和ibrutinib、acalabrutinib竞争。从国内外在研的BTK项目来看,基本都是针对自身免疫疾病,不构成威胁。

国外在研BTK抑制剂(进入II期阶段的)

Imbruvica(ibrutinib)在2013/11/13首次获得FDA批准,是全球首个BTK抑制剂,用于治疗慢性淋巴细胞白血病(CLL)、套细胞淋巴瘤(MCL)等。产品由Pharmacyclics/杨森共同开发,pharmacyclics(2015年被AbbVie以210亿美金收购)享受着美国地区的权益,而杨森享受着除美国其它地区的权益。2017年,Ibrutinib在美国的销售为25.73亿美元。2017年11月于中国获批上市,目前为中国上市的唯一的BTK抑制剂。

另一个BTK抑制剂阿斯利康的Calquence(acalabrutinib)用于治疗罹患套细胞淋巴瘤且曾接受过至少一次治疗的成人患者,于2017年10月被美国FDA加速批准,2017年4季度的销售额为300万美元。

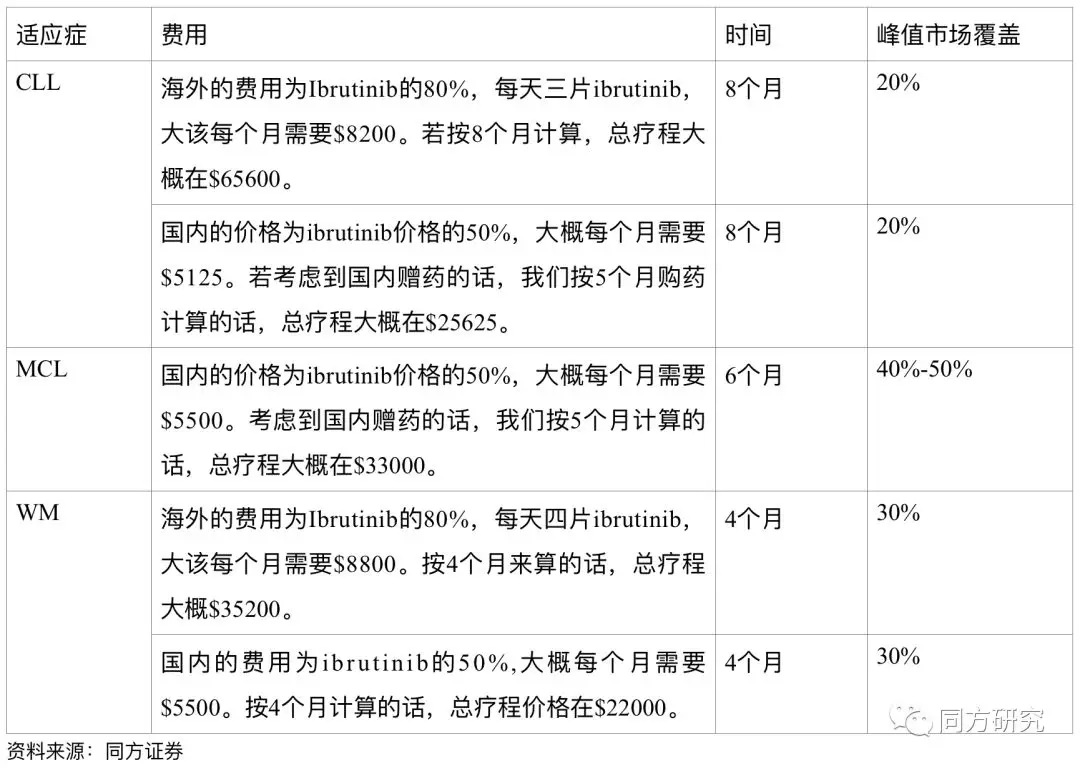

Zanubrutinib的估值

假设:由于BTK主要还是在B细胞血液瘤,因此我们主要针对WM,CLL,MCL三个适应症进行销售预测。

估值结果。

根据我们的估值结果,BGB3111的峰值销售在16亿美金左右。

BGB-A317(PD-1)

BGB-A317是针对PD-1的免疫检查点抑制剂,它能够与T细胞表面阻碍免疫激活的重要受体PD-1结合,抑制PD-1,并清除癌细胞激活免疫系统的阻碍因素,从而恢复T细胞的肿瘤杀伤能力。BGB-A317 与目前获批的 PD-1 抗体不同,公司通过生物工程技术去除了BGB-A317和Fc gamma受体 I的结合能力,这一设计或使其药效更加显著。此外,公司也通过增加联合用药的试验,通过多个特异性靶点控制形成竞争优势。

2017年7月,百济神州宣布完成与新基公司的肿瘤领域全球战略性合作相关交易,新基取得了在美国、欧洲、日本和亚洲以外的多个国家和地区针对BGB-A317实体瘤适应症开发和商业化的独家授权。针对PD-1,百济神州将从新基获得2.63亿美元的首笔支付费用,并有资格获得额外的9.8亿美元基于开发、药政和销售的里程碑付款,以及BGB-A317的未来销售提成(占每年销售低双位数到二十五左右百分比),大概的年限为上市后12年左右。

研发进展。公司的适应症布局较多,包括:(1)非小细胞肺癌:全球III期;中国III期。 (2)食管鳞状细胞癌:中国、全球III期(3)肝细胞癌(HCC):中国、全球III期。(4)T 细胞和 NK 细胞淋巴瘤:全球 II期。(5)用于复发性/难治性经典型霍奇金淋巴瘤患者和尿路上皮癌患者:中国II期。

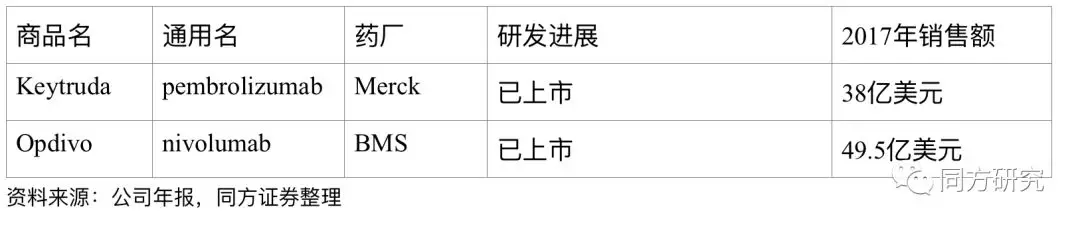

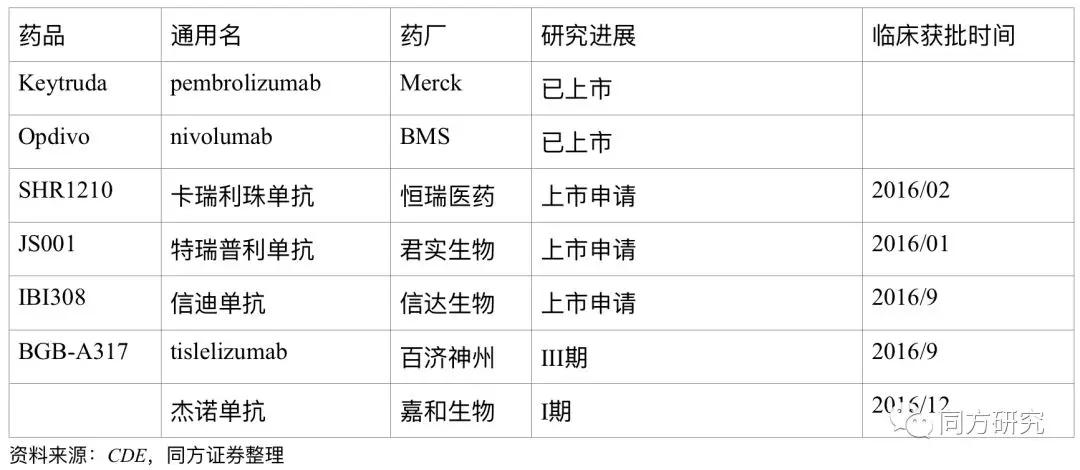

同靶点的药物情况。截至到目前,全球的PD-1抑制剂上市主要是Keytruda和Opdivo。Keytruda的适应症包括黑色素瘤、非小细胞肺癌、经典霍奇金淋巴瘤、头颈癌、晚期胃癌等,Opdivo的适应症包括黑色素瘤、非小细胞肺癌(二线)、肾细胞癌、经典霍奇金淋巴瘤、结直肠癌、头颈癌、膀胱癌、肝癌、晚期胃癌(PMDA)。随着国内PD-1/PD-L1的临床试验的推进,国内的竞争也是越来越激烈,除了百济以外,已经提交PD-1上市申请的企业有恒瑞医药、君实生物、信达生物。

7月,百济神州公布 Tislelizumab 治疗复发/难治性霍奇金淋巴瘤的关键性临床2期试验的初步主要结果。数据显示,评审结果显示:ORR 为 73%,包括 50%的 CR,中位缓解持续时间尚未达到。不良事件发生的频率和严重性与先前报道的 tislelizumab 临床 1 期安全性和耐受性数据总体一致。从该数据来看,百济的结果是已披露的PD-1数据在同一适应症的结果最优的。

已上市的PD-1产品

部分国内PD-1单抗

BGB-A317估值。2017年7月,公司与新基达成战略合作,新基将获得BGB-A317在亚洲(除日本)之外的全球授权。因此我们主要针对国内市场对非小细胞肺癌、肝癌、食管癌三个主要适应症预测。

假设:

(1)目前国外 PD-1/PD-L1 单抗的平均费用约为 1.25 万美元/月,假设国产 PD-1/PD-L1 单抗的价格约海外的40%,则大概0.5万美元/月。目前Opdivo在中国的建议零售价已公布,100mg/10ml规格为9260元;40mg/4ml规格为4591元。按60KG计算,患者月使用费用3.7万元左右,年使用费用约44.4万元。

(2)对于海外市场,我们假设从2021年开始收取销售提成17%,收取年限为上市后的12年,价格为国外PD-1的80%,即为1万美元/月。由于公司最多获得9.8亿美元的里程碑付款,按50%的概率计算,假设能获得4.9亿美元的里程碑付款。

结果:

根据我们的估值假设BGB-3111的峰值销售在9.3亿美金(中国地区包括海外的提成)。

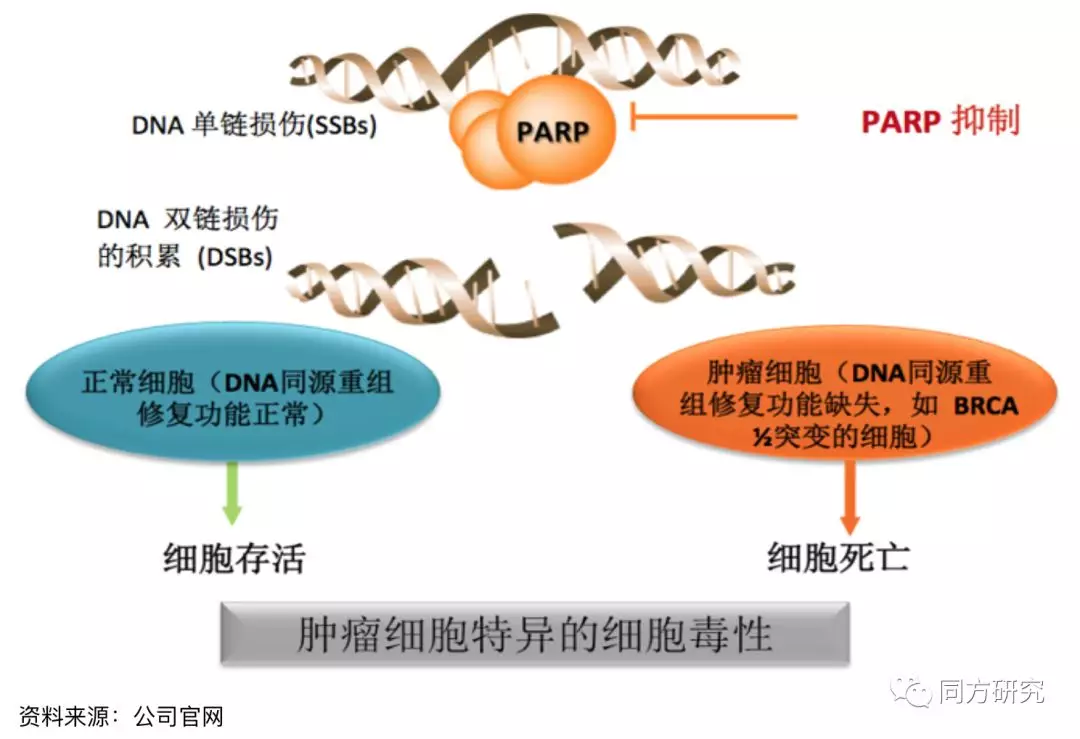

BGB-290

BGB-290是一种针对PARP的强效高选择性抑制剂,聚腺苷二磷酸核糖聚合酶(PARP)是一类在真核细胞中起关键作用的细胞核酶,具有保持染色体结构完整性、参与 DNA 的复制和转录、维持基因组稳定性等重要作用。PARP 蛋白具有保持染色体结构完整性、参与 DNA 的复制和转录、维持基因组稳定性等重要作用。近年来大量的研究发现 PARP 抑制剂单药对于 BRCA1 和 BRCA2 突变的乳腺癌及卵巢癌细胞有明显抑制作用,并且具有很好的安全性。

BGB-290的作用机制

BGB-290已在生化试验中显示出了良好的PARP1和PARP2选择性,跟其他奥拉帕尼之类的PARP抑制剂相比,BGB-290显示出了在细胞增殖方面的改进特异性。BGB-290在选择性、DNA捕获活性、口服生物利用度和血脑屏障通透性方面,具有区别于包括奥拉帕尼在内的其他PARP抑制剂的潜力。

研发进展。在研PARP抑制剂pamiparib (BGB-290) 针对治疗中国铂敏感复发性卵巢癌患者的临床3期试验实现首位病人入组。此外,公司已启动全球临床3期胃癌试验。

同靶点药物情况。目前FDA批准上市的PARP抑制剂有阿斯利康的Lynparza (olaparib)、Clovis Oncology的Rubraca(rucaparib)以及Tesaro公司的Zejula(Niraparib)。当前研发进度比较快的还有艾伯维的veliparib和辉瑞的talazoparib。

Lynparza (olaparib)为FDA和EMA首个批准的PARP抑制剂,用于以下两种情况下的卵巢癌等实体瘤:(1)对铂类化疗敏感的复发性卵巢癌、输卵管癌或原发性腹膜癌成人患者的维持治疗;(2)经3次或以上化疗的、BRCA基因突变晚期卵巢癌。今年1月,FDA批准了奥拉帕尼的新适应症,用于治疗携带BRCA突变的HER2阴性转移性乳腺癌。根据阿斯利康的年报披露,2017年Lynparza的销售为2.97亿美元。奥拉帕尼也为中国目前唯一获批的PARP抑制剂。除BGB-290以外,恒瑞的Fluzoparib、豪森的Fuzuopali、青峰的SC-10914、人福的WXFL10040340以及中科院上海药物所的希明哌瑞和美呋哌瑞都处在临床Ⅰ期研究阶段。

估值假设:由于目前已上市的PARP没有胃癌的适应症,因此我们给予胃癌适应症50%的概率

估值结果。根据我们的估值假设BGB-290的峰值在4.4亿美金(已考虑胃癌适应症50%的概率)。

估值汇总

Abraxane白蛋白紫杉醇、瑞复美(来那度胺胶囊)和维达莎(注射用阿扎胞苷)的峰值销售在3.8亿美金左右。根据我们的DCF测算(2%的永续增长,10%的贴现率),估值在14亿美元左右。

BGB-3111,BGB-A317以及BGB-290的合计NPV估算在92.7亿美元。

加上净现金11.9亿(14亿在手现金-2.09亿负债),公司的加总NPV为119亿美元。

风险提示

● 已上市的药物销售低于预期

● 重磅产品研发进展低于预期

● 市场竞争激烈,尤其是国内的PD-1市场

扫码下载智通APP

扫码下载智通APP