一文读懂2017年全球煤炭行业情况

本文来自“环保网”的媒体号“ERR能研微讯”,由“成功”翻译自国际能源署发布的《煤炭信息2018:概述》,原标题为《一文读懂2017年全球煤炭行业情况—国际能源署发布《煤炭信息2018:概述》》

7月31日,国家能源署发布《煤炭信息2018:概述》。

1、总结

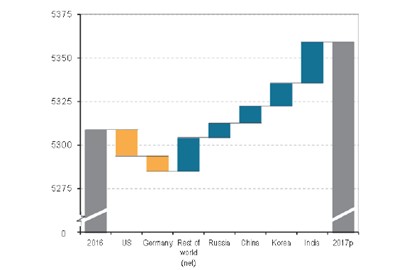

图1 世界煤炭产量变化2016~2017

2017年,世界煤炭产量同比增长了2.2亿吨(+3.1%),在连续3年回落之后出现首次增长。2017年世界煤炭产量为75.49亿吨,与2013年峰值产量的差距为4.26亿吨。

2017年中国的煤炭产量同比增长3.3%,为33.76亿吨,仍然低于过去6年(2016年除外)。

中国仍然是世界上最大的煤炭消费国,煤炭消费量同比增长0.4%。

在2015年成为第二大煤炭消费国之后,在2017年印度煤炭消费量增长了2360万吨标煤,同比增长4.4%。增长主要由电力部门对煤炭需求增长所导致。相反,美国的煤炭消费量连续第4年出现下降,再创新低(4.731亿标煤)。在2017年,印度和美国的煤炭消费量分别经历了最大幅度的增长和最大幅度的下降。

美国煤炭出口(由亚洲和欧洲国家驱动)的增长抵消了国内煤炭消费量的下滑,为2017年美国煤炭产量的提高做出了贡献。

在2017年,印度尼西亚和澳大利亚仍然是世界上最大的煤炭出口国,占比分别为28.5%和27.6%,尽管2017年澳大利亚经历了炼焦煤出口的大幅下滑,导致印尼煤炭出口量超过澳大利亚1160万吨。超过四分之一(28.9%)的印尼煤炭出口到了中国。

在2017年,俄罗斯和哥伦比亚创下了新的出口纪录,同比增长10.9%和3.4%。

在美国(+1300万吨)之后,炼焦煤出口的主要增长出现在蒙古和莫桑比克,蒙古炼焦煤出口同比增加了530万吨,而莫桑比克炼焦煤出口同比增加了310万吨。

由于努力推动电力部门去碳化,经合组织国家燃煤电厂的发电量同比下降了1.1%,为3011太瓦时。而总发电量几乎保持在10965太瓦时左右。

2、产量

世界煤炭产量

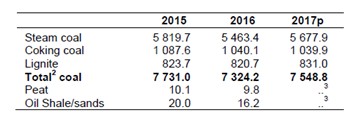

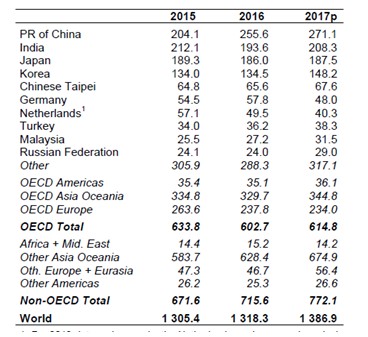

表1 世界煤炭产量

在2014年,世界煤炭产量在本世纪出现第一次下降,这种情况在2015年继续延续,并在2016年加速。然而,这种趋势在2017年发生了变化,世界煤炭产量同比上升了3.1%,增加了2250万吨,这主要是由于动力煤和褐煤产量增加所导致的。然而,与2013年世界煤炭产量峰值是相比还是4.26亿吨(5.3%)差距。

表2 主要煤炭生产国产量情况

自从1985年以来,中国就成为了世界上最主要的煤炭生产国。2017年中国的煤炭产量为33.76亿吨,同比增长1.079亿吨(3.3%)。

自2008年以来,美国煤炭产量出现了连续8年下滑,2017年煤炭产量出现反弹,增至7.023亿吨,同比增长6.3%。

尽管世界煤炭产量出现回升,但目前只有10个煤炭生产国的产量超过1亿吨/年;中国煤炭产量的增幅超过了2017年哈萨克斯坦全年的煤炭产量,而哈萨克斯坦是世界第十大煤炭生产国。

作为世界领先的动力煤生产国和出口国之一的印度尼西亚,2017年的产量增量为2410万吨,印度煤炭产量也出现了显著增长,同比增长1810万吨。

在2017年,蒙古和莫桑比克在世界煤炭产量增幅最大的几个国家中排名第6和第7位,煤炭产量分别增加了1600万吨和520万吨。

尽管在2017年世界煤炭产量出现了增长趋势,但在10个最大的煤炭生产国中,波兰(-400万吨)和德国(-50万吨)出现了产量下滑。

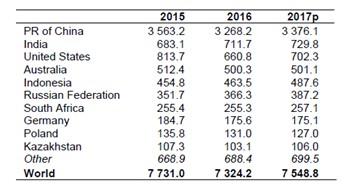

自2000年以来,中国的煤炭产量增长了149.2%,尽管自2013年以来下降了9.9%。相比之下,经合组织国家的煤炭总产量同期下降了14.7%。2016年出现了煤炭产量的最大下降(-1.85亿吨)。

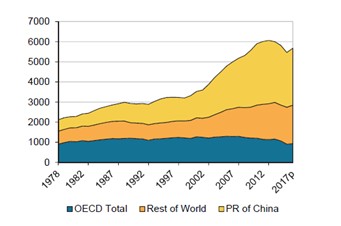

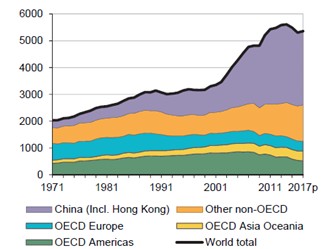

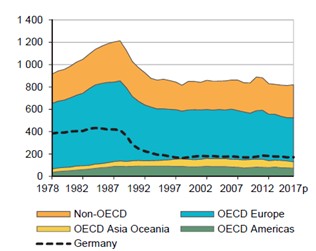

图2 世界煤炭产量

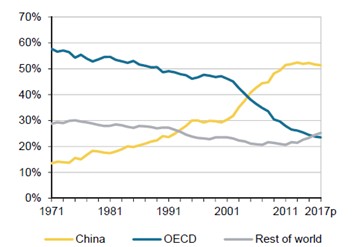

经合组织国家煤炭产量在全球煤炭产量中的占比从1971年的56.6%下降到2017年的23.4%。

动力煤产量

图3 动力煤产量(百万吨)

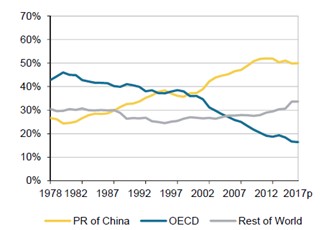

图4 世界动力煤产量占比(%)

在1978年,经合组织占世界动力煤产量的42.8%,而这一数字直到2000年仍保持在37%以上。然而,自那时以后,由于非经合组织国家增加了动力煤产量,经合组织动力煤产量占比有所下降(主要是由于2001年以来中国煤炭工业快速发展和经合组织国家动力煤产量下降造成的)。在2017年,经合组织国家动力煤产量占比(16.4%)已经低于其1978年占比水平的一半,其动力煤产量降至9.314亿吨。

炼焦煤产量

2015年见证了2002年以来世界炼焦煤产量的首次下降。这一趋势在2016年继续延续,当年炼焦煤产量下降到10.401亿吨,在2017年与2016年持平,炼焦煤产量为10.40亿吨。

澳大利亚是仅次于中国的世界第二大炼焦煤生产国,2017年炼焦煤产量小幅增长(+0.4%),在2015年达到产量峰值1.911亿吨后,2016年出现回落。

2017年,印度的炼焦煤产量大幅回落(-1620万吨),而美国(+1530万吨)、蒙古(+580万吨)和莫桑比克(+310万吨)由于出口需求增长,生产也出现较大幅度增长。

然而,迄今为止最突出的故事是中国炼焦煤的生产和消费。

自2000年以来,中国炼焦煤的产量增长了334.7%,2014年达到峰值(6.198亿吨),但随后降至2017年的5.396亿吨,同比下降1.4%。在同一时期(2000-2017),中国在世界炼焦煤产量中的占比从37.1%增至50.0%。

褐煤产量

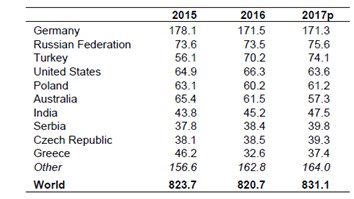

表3 主要褐煤生产国(百万吨)

在世界范围内,2017年褐煤产量同比增长1.3%,为8.311亿吨。这比1989年的褐煤产量峰值12.109亿吨下降了31.4%。

经合组织国家褐煤产量突破了连续四年下滑的趋势,同比增长0.2%,从2016年的5.261亿吨增至2017年的5.272亿吨。

其中一个主要贡献者为土耳其,该国褐煤产量增至7410万吨,超过美国、波兰和澳洲,并且成为世界第三大褐煤生产国。希腊,世界第十大褐煤生产国也增加了470万吨的褐煤产量。

虽然大多数褐煤生产国产量出现增长,但是美国和澳大利亚的褐煤产量分别下降了270万吨和420万吨。德国,褐煤的最大生产国,褐煤产量维持在1.71亿吨左右。

泥炭产量

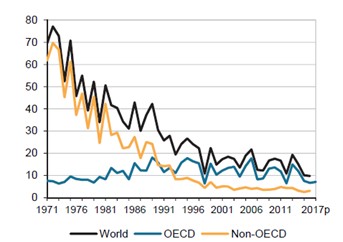

图5 世界泥炭产量

泥炭的产量是高度可变的,而且天气变化也会对其产生影响。2012年爱尔兰和芬兰的出现了明显的生产中断,爱尔兰的泥炭产量(150万吨)是自1960年以来的最低水平,而在1998年芬兰的泥炭产量从1997年的1040万吨降至170万吨,然后到1999年返回至810万吨。

尽管不同年度之间产量出现震荡,世界泥炭产量呈现了相对稳定的下降,从1971年的6950万吨下降至1990年的3050万吨,在2000年产量为1490万吨,而2016年为980万吨。而非经合组织国家泥炭的产量从1971年全球产量的89%下降至2016年的32.1%。

3、贸易

世界煤炭贸易

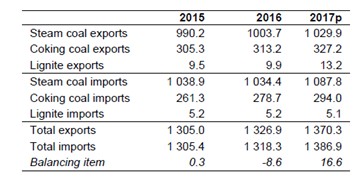

表4 世界煤炭交易

2017年,世界各类煤炭的出口贸易量同比增长了3.3%(2016年的贸易量为13.269亿吨),动力煤出口量增加了2620万吨(+2.6%),炼焦煤出口增加1390万吨(+4.5%)。2017出口贸易量较2010年水平增长27.8%,自2000年以来,总出口已翻番(+119.5%)。

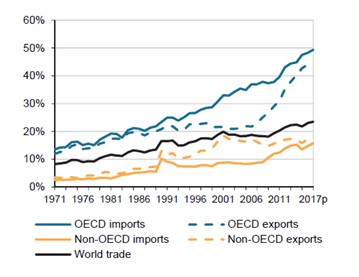

图6 动力煤和炼焦煤贸易在消费中的占比

总体而言,在2017年,全球的动力煤和炼焦煤贸易量达到11.921亿吨。

在相对一致的基础上,全球贸易比全球消费增长更快,如图6所示,区域贸易是能源消费的一部分。在2015年,世界贸易略有下降(21.8%),但2016年和2017年出现反弹(消费的23.5%)。

出口

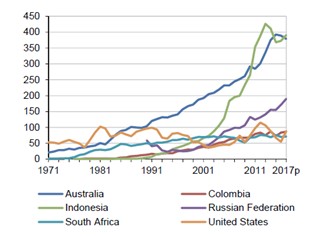

图7 主要出口国煤炭出口情况

印度尼西亚和澳大利亚在2017年仍然是世界上最大的煤炭出口国,其出口量在全球中的占比分别为28.5%和27.6%。在澳大利亚成为世界最大的煤炭出口国两年之后,2017年印度尼西亚煤炭出口量再次超过澳大利亚(出口量多1160万吨),而出口量的增长反映了印尼对向中国煤炭进口的增加。2017年,印尼对中国的煤炭出口达到1.130亿吨,在印尼煤炭出口总量中占比28.9%。对于印尼,其他主要出口目的地国家还有印度(25.3%)、韩国(10.5%)和日本(8.1%)。

表5 主要煤炭出口国

2017年,俄罗斯和哥伦比亚煤炭出口创新纪录,同比分别增长10.9%和3.4%。尽管其国内煤炭消费有所增加,但第三大煤炭出口国俄罗斯煤炭出口量达到1.897亿吨,占世界煤炭出口量的13.8%。对于哥伦比亚,虽然产量和国内煤炭消费量分别下降了1.2%和22.9%,但出口量增至8610万吨,该国煤炭出口量占全国煤炭产量的96.3%。

美国在2016年煤炭出口出现下降(较2012水平下降52.5%)后,在2017年美国煤炭出口量为8800万吨,同比增长61%。

在2017年,动力煤出口占美国煤炭出口增量的绝大部分,而印度、韩国和日本为美国动力煤的3个主要出口目的地。印度是美国最大的动力煤进口国,2017年印度从美国进口的动力煤同比增长近3倍,进口量增长了680万吨。

在2017年,十大煤炭出口国提供了全球煤炭出口的96.4%。

进口

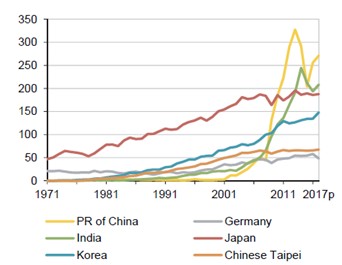

图8 煤炭主要进口国进口情况

2017年,世界煤炭进口总量为13.869亿吨,同比增长5.2%。这一上升的主要原因是2017年中国的煤炭进口量同比增长6.1%,至2.711亿吨,从2015年出现同比30.0%的下降后连续两年增长。

表6 主要煤炭进口国

作为传统意义上的煤炭出口国,越南在2005年转为了煤炭进口国。2017年越南的煤炭进口量增长达到了1650万吨,比上年增加330万吨。2017年,其他出现煤炭进口量增长的国家是巴基斯坦(+94%)和波兰(+59%),尽管这些国家国内煤炭消费量有所下降。此外,2017年德国煤炭进口量出现了显著的下降(-980万吨),这反映出德国发电部门煤炭消费量的下降。

在亚洲大洋洲地区(包括中国),煤炭进口量增至10.197亿吨(世界煤炭进口量的73.5%)而2016年亚洲大洋洲地区煤炭进口量为9.581亿吨(72.7%)。自2009年以来,世界前5大煤炭进口国均来自此区域。虽然中国进口占比最高的,在2017年,日本、中国台北和韩国的动力煤和炼焦煤进口量也占据的很大的比重。

之后的5个煤炭进口大国来自欧洲或欧亚大陆。然而,2017年它们的煤炭进口量仅为1.870亿吨,只等于当年日本一国的煤炭进口量。

动力煤贸易

在2017年,亚洲-大洋洲市场的动力煤进口量增加了5230万吨,至7.981亿吨,而经合组织国家的动力煤进口量为2.617亿吨。2017年,亚洲-大洋洲的进口量占世界动力煤贸易总量的73.4%,同比增长72.1%。

中国是世界最大的动力煤进口国,2017年动力煤进口量同比增长6.1%,至2.012亿吨,紧随其后的是印度,2017年印度动力煤进口量同比增长10.0%,至1.613亿吨。该地区内的其他主要动力煤进口国包括日本(1.401亿吨,同比增长1.8%),韩国(1.126亿吨,同比增长13.5%)和中国台北(6100万吨,同比增长3.3%)。

在2017年,亚洲大洋洲市场的主要动力煤出口国是印度尼西亚(3.830亿吨)、澳大利亚(2.056亿吨)、俄罗斯(8420万吨)和南非(6490万吨)。

2017年,欧洲/欧亚市场的动力煤进口量基本保持持平,为2.217亿吨。该市场在世界动力煤贸易总量中占比为20.4%,比2000年和1991年的39.7%,其中包括前苏联成员国之间的新国际贸易。

在该区域内,欧洲/欧亚动力煤主要进口国是荷兰(国家进口和中转库存共3600万吨,同比下降20.0%)、德国(3510万吨,比上年下降1040万吨,该国动力煤进口的最大降幅)。土耳其(3040万吨)继续延续2013年以来的增长趋势。

2017年主要动力煤出口国包括俄罗斯(7880万吨)、哥伦比亚(5000万吨)、美国(1890万吨)和南非(1120万吨)。

炼焦煤贸易

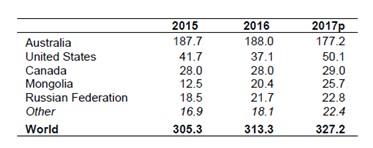

表7 世界主要炼焦煤出口国

2017年世界炼焦煤出口总量同比增长4.5%,至3.272亿吨。迄今为止,澳大利亚仍然是最大的炼焦煤出口国(1.771亿吨),占世界炼焦煤出口的54.2%,相对2016年的水平(60.0%)有所下降。

美国仍然是世界第二大炼焦煤出口国,2017年炼焦煤出口量为5010万吨,较2016年的3710万吨同比增长35.0%;而排名第三的加拿大,炼焦煤出口量为2900万吨。2017年蒙古的炼焦煤出口量同比增长26.0%,从2016年的2040万吨增至2570万吨,扩大了其与俄罗斯炼焦煤出口量之间的差距,俄罗斯2017年炼焦煤出口量同比增长4.7%,为2280万吨。

2017年前五大炼焦煤出口国炼焦煤出口量占全球炼焦煤出口总量的93.1%,同比下降一个百分点(这是由于莫桑比克Nacala-a-Velha港新的煤炭出口终端投运导致的)。

4、消费

总消费

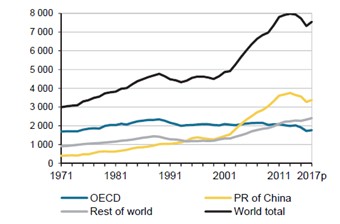

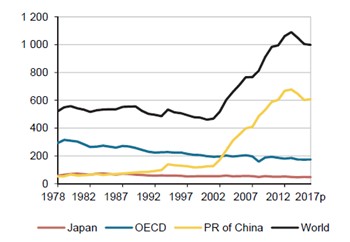

图9 世界煤炭消费量(Mtce)

2017年,全球煤炭消费总量同比增长1.0%(+5040万吨标煤),经合组织国家的煤炭消费量减少了820万吨标煤(0.6%),而非经合组织国家的消费量增加了5860万吨标煤(1.4%)。2017年经合组织国家煤炭消费量(12.574亿吨标煤)是1979年以来的最低水平,比2007年经合组织国家煤炭消费量峰值16.640亿吨标煤下降了24.4%。

2017年,中国的煤炭消费量同比增长0.4%(1050万吨标煤),至27.432亿吨标煤,是2013年以来煤炭消费量出现的首次增长。

图10 世界煤炭消费占比

钢铁生产和水泥生产都是较为依赖煤炭的行业,而在这些行业中,中国均是世界上最大的生产国。2016年,中国生产了4.49亿吨焦焦炭(世界产量的66.9%),8.08亿吨的粗钢(世界产量的49.6%),6.98亿吨的生铁(世界产量的60.0%)和大约24亿吨的水泥(世界产量的58.4%)。

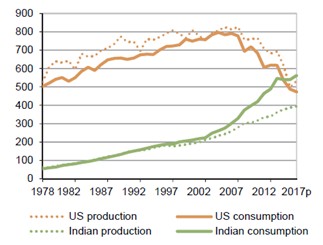

图11 印度和美国煤炭消费量

印度在2015年首次超过美国成为世界第二大煤炭消费国,在2017年煤炭消费量继续增长。增长主要是由于动力煤消费量的大幅度增长抵消了炼焦煤消费量的下降,总的煤炭消费量同比增长近4.4%(2360万吨标煤)。相反,美国的煤炭消费量连续第4年出现下降,为1978年以来的最低值(4.730亿吨标煤)。

2017年,印度和美国分别经历了煤炭消费量的大幅增长和下降。

2017年,印尼国内煤炭消费量同比增长了6.9%,达到6610万吨标煤。在过去六年中,该国保持了煤炭消费量持续增长的态势,自2011年以来增长了2770万吨标煤(72.0%)。

再来看看经合组织国家,美国、德国和英国一起见证了煤炭消费的大幅度下降(2680万吨标煤)。这3个国家的煤炭消费量变化抵消了韩国煤炭消费的增长,而韩国煤炭消费量达到了1.291亿吨标煤的新高,同比增长了1310万吨。尽管经合组织的其他国家煤炭消费量增加了550万吨标煤,但是经合组织国家煤炭消费总量却同比下降了0.6%。

动力煤消费

表8 主要动力煤消费国

2017年,世界动力煤消费量同比增长1.4%(7900万吨)。经合组织国家动力煤消费量11.580亿吨,较上年下降了620万吨,其中美国动力煤消费量减少了1560万吨,而德国下降了920万吨。

炼焦煤消费

图12 世界炼焦煤消费国

2017年,全球炼焦煤消费量较上年下降了670万吨(0.7%),至9.979亿吨;自2001年以来,已减少了5.365亿吨(116.3%)。中国炼焦煤消费量占全球炼焦煤消费量的60.9%。

2017年,经合组织国家的炼焦煤消费量1.745亿吨,同比增长0.7%,较2008年经济危机前的水平下降11.4%。

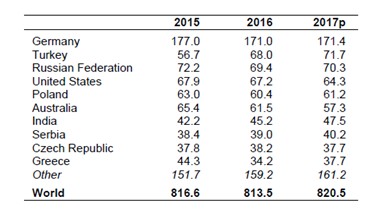

褐煤消费

表9 主要褐煤消费国

德国仍然是2017年最大的褐煤生产国和消费国,消费量1.714亿吨,继续保持在土耳其(消费量7170万吨)之前,2017年土耳其成为了第二大褐煤消费国,紧随其后的是俄罗斯(6980万吨)。美国褐煤消费量同比下降4.3%,澳大利亚的褐煤消费量减少了420万吨,为第六大褐煤消费国。

图13 世界褐煤消费情况(百万吨)

2017全球褐煤消费量为8.205亿吨,同比下降0.9%(700万吨)。经合组织国家的褐煤消费量跌至1978年以来的最低水平,为5.245亿吨,同比下降0.1%。

5、煤炭的使用

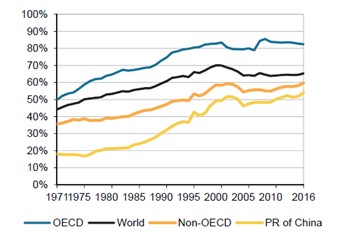

图14 用于电力和供暖的煤炭消费量占比

煤炭继续主要用于发电和供暖,2016年用于以上两种用途的煤炭消费量占全球煤炭消费量的65.3%,而在经合组织国家这两种用途的煤炭消费占比上升至82.4%。

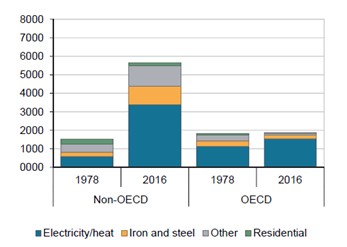

图15 经合组织国家和非经合阻止国家不同时间、不同消费部门之间煤炭消费情况(Mt)

过去40年来,经合组织国家在居民部门和商业用途的煤炭消费量的减少抵消了发电部门煤炭消费量的增加。经合组织国家的煤炭消费量比1978年增长了1.7%,而非经合组织国家的消费量在同期几乎翻了一番,这主要是发电、供暖以及钢铁部门的煤炭消费增加所导致的。

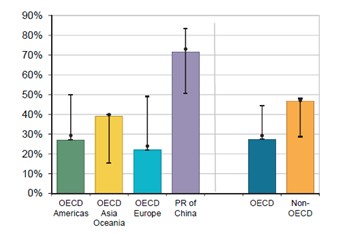

2017年,在经合组织国家,电力和供暖部门的煤炭消费量占比降至新低(26.9%),而2016年占比为27.3%和1985年占比为44.4%。

在经合组织的不同区域,煤炭使用方面大相径庭,经合组织欧洲从1971年的49.1%下降到2017年的21.0%,而经合组织美洲则从1971年的41.0%下降到2017年的26.6%。与此同时,在经合组织亚洲大洋洲,发电部门煤炭消费量占比从1971年的18.0%上升至2017年的39.9%。

尽管受到各种因素影响,但是在过去40年中,在发电和供暖部门中的煤炭消费量占比一直保持在40%左右。

在非经合组织国家,煤电发电量占总发电量的46.5%,而动力煤则是主要的电力燃料。

2017年经合组织国家的总发电量(不包括抽水蓄能电站的发电量)为10965太瓦时,几乎保持不变,同比增长0.2%。而经合组织国家燃煤电厂发电量为3011太瓦时,发电量占比同比下降1.1%,这也表明了经合组织国家电力部门去碳化的迫切性。

图16 2016年电力和供暖部门煤炭消费情况(%)

在这段时间里,热电联产或热电站生产的发热量仅为3159皮焦,同比下降3.8%(2016年3209皮焦),而经合组织国家燃煤电厂的总产热量降至在2016年716皮焦(2016年744皮焦)7。

煤炭对钢铁工业来说也是必不可少的,在过去的40年里,煤炭在钢铁行业中的使用量大幅增加,而这主要是由于中国钢铁产量增长推动的。非经合组织国家钢铁部门煤炭消费量占全球钢铁部门煤炭消费量总量的82.9%。

扫码下载智通APP

扫码下载智通APP