新股解读|穷人版“富士康”,恒达科技港股闯关记

6月8日,只用36天便闪电过会的富士康以工业富联(601138)的简称正式登陆上交所,成功在A股上市。

富士康不仅过会速度打破纪录,融资规模亦刷新历史,其以271亿元人民币的融资额成为了A股IPO规模最大的非国有企业,市场欢腾。熟知富士康的大众不少,但了解其背景的人却不多。其实富士康是鸿海精密在内地工厂的统称,经过逾四十年的发展,鸿海成为了全球最大的EMS(电子制造服务)供应商。

眼看鸿海这个行业大哥“越混越好”,EMS行业的“小弟”也心痒难耐,欲在资本市场一展风采。

据智通财经APP获悉,国内EMS供应商恒达科技已于8月2日通过了港交所主板的上市聆讯,德键融资有限公司为独立保荐人,即将跟随“大哥”登陆资本市场。

十五年奋斗史

与鸿海这样成立于改革开放之初的企业不同,恒达科技创立时间较晚。1997年7月,取得机械电子工程初级学院教育学位的马富军从西安理工大学毕业。6年后,已积累行业经验及人脉的马富军与妻子的弟弟程彬在香港注册成立了恒昌科技,欲干一番大事业。

2005年5月,基于对中国电子制造服务前景的看好,马富军又与程彬在深圳市成立了主要运营附属公司——恒昌盛,并开始为电子产品进行SMT(表面组装技术)加工、销售及技术开发等业务。

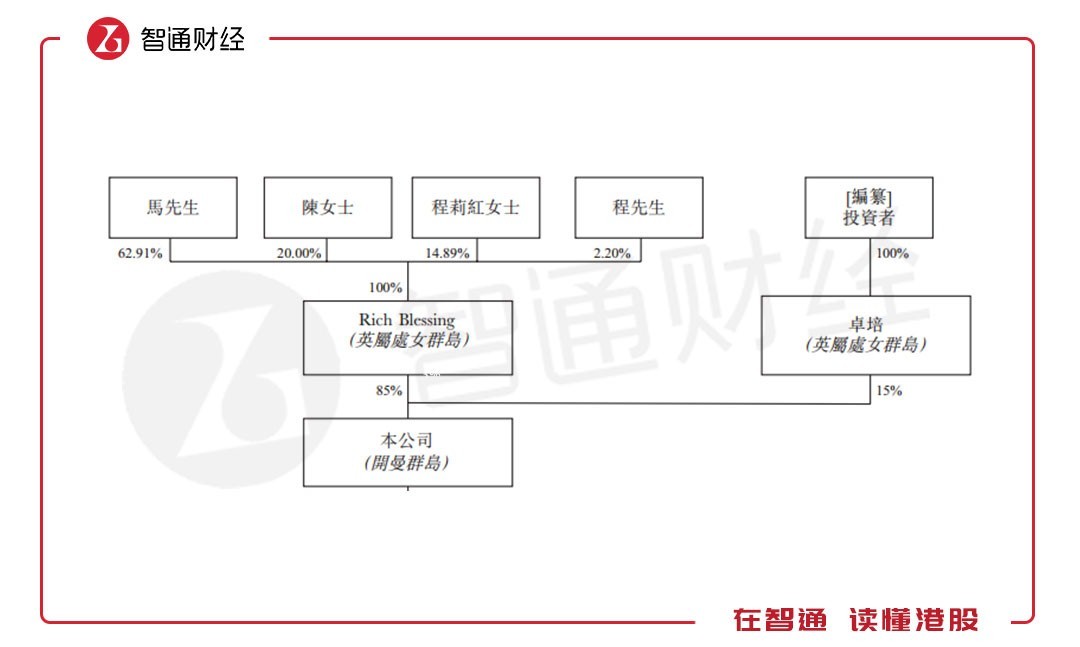

以恒昌科技及恒昌盛为根基,奋斗近15年终迎上市。为了满足上市条件,该公司进行了一系列重组,股权架构也随之变化。截止上市前,恒达科技由控股公司Rich Blessing及卓培分别持有85%、15%的股份。

图:恒达科技上市前持股比例

而Rich Blessing则由马富军(其妻程莉红)夫妻合计持股77.8%,陈筱媛持股20%,程彬持股2.2%,四人为一致行动人。与此同时,持有恒达科技15%股份的卓培实控人则是马富军的朋友,其在中国经营了长逾20年的包装纸制造业务,卓培作为独立第三方,将不被计入公众持股量。

重组后的恒达科技股权结构简单,并无机构投资者,控股股东持股比例大,彰显对公司业务信心,但2017年由于资金需求引入的卓诺持股比例高至15%,若卓诺并无战略投资打算,后期减持将使股价承压。

增长率超880%的细分领域

经过近十五年的发展,以SMT技术起家的恒达科技成为了EMS供应商,就装配、生产PCBA及全装配电子产品提供综合制造服务,其产品包括PCBA及全装配电子产品。

简单了说,PCBA产品是将元器件焊接至电路板上,完成测试后出货给客户;而全装配电子产品则是将已完成的PCBA产品经过一系列的组装制成成品,类似于手机的组装生产。以2017年收入计,恒达科技31.9%的营收来自于PCBA产品,68.1%则来源于全装配电子产品。

具体产品流向方面,该公司的PCBA产品目前主要用于生产银行及金融、电信及智能装置行业所用的电子产品,而内嵌使用该公司PCBA的全装配电子产品则主要面向于投影机、mPOS、移动电话及太阳能逆变器。值得一提的是,若全装配电子产品并未使用恒达科技的PCBA作为内嵌,纯粹的做产品组装,这样技术含量较低,毛利率也是比较低的。

与此同时,毛利率的高低也会受到下游市场需求的影响,若下游细分领域增长缓慢直至饱和,毛利率提升空间较小,公司的营收增长也将有所滞缓;而需求强劲的细分领域,由于供小于求,毛利率有溢价空间,且能带动公司营收快速增长。所以,对于EMS供应商来说,寻找并进入需求强劲的细分领域是业绩持续提升的关键。

显然,深耕EMS行业多年的恒达科技也洞悉此理,该公司逐渐将产能向下游需求更强劲的细分领域转移。目前,恒达科技所进入的强劲细分领域包括银行及金融的ATM产品、智能装置的IOT(物联网)模件、扫地机及其他信号放大器、控制器四大类。从2015-2017年,该四大类产品收入的年复合增长率分别为79.72%、112.84%、886.2%、353.33%,下游需求极为强劲。

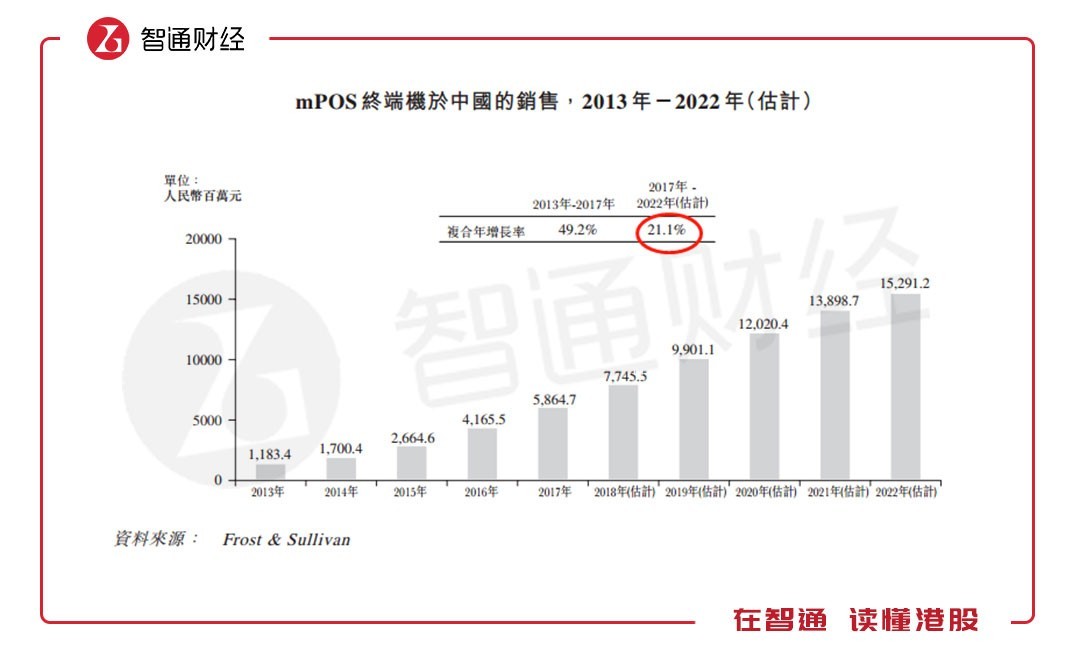

数据显示,部分该等细分领域仍将快速发展。mPOS作为新一代支付产品,成本较低且便利,预计到2022年时,中国mPOS终端机的销售额将达152.91亿元人民币,从2017-2022年,复合增长率高至21.1%。

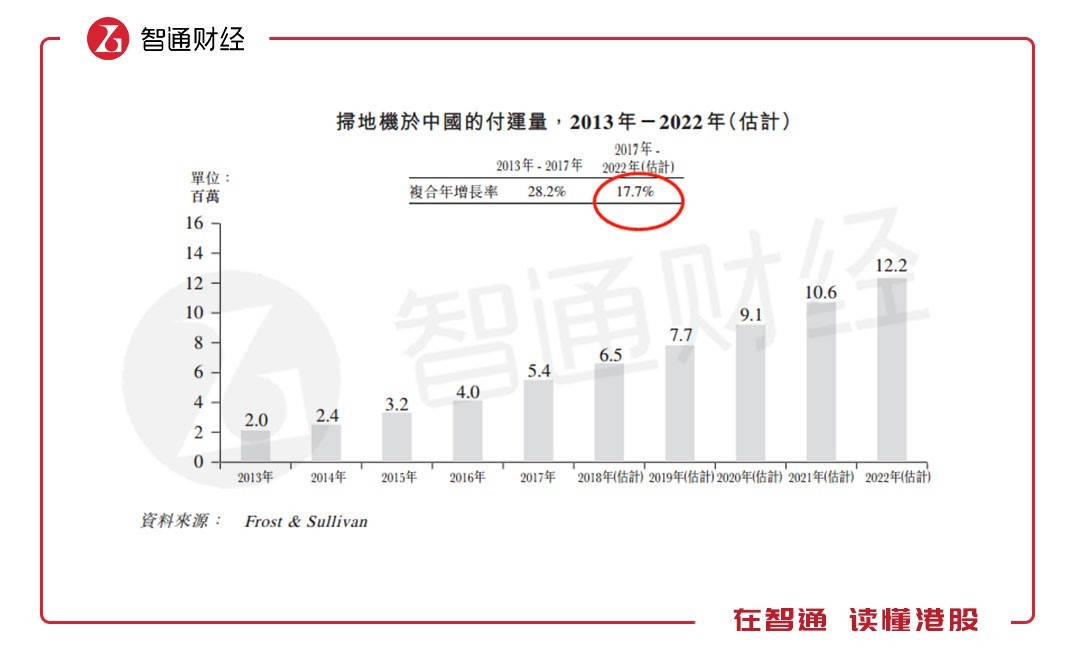

于此同时,扫地机市场由于技术的日益成熟,需求也在不断增加,预计从2017-2022年,中国扫地机的付运量年复合增长率超17%,增长也较为快速。

亮眼业绩

受益于对高需求细分领域的扩展,恒达科技近三年的业绩也较为亮眼。2015年-2017年,收入由1.83亿元人民币增长至3.7亿元,年复合增长率超42%,毛利由3459万增长至6033.8万,年复合增长率32%,股东应占利润由1386.7万增长至2826.1万,年复合增长率42.75%。

业绩快速增长后,恒达科技的财务状况有所好转。流动比率由2015年的1倍提升至2017年的1.7倍,速动比率由0.9倍提升至1.4倍,资金流动性增强,抗风险能力提升。

而资金流动性的增强,也与回款能力的提升有一定关系,贸易应收款项周转天数从2015年的119.5天下降至2017年的74.9天,贸易应付款项周转天数在65天左右,2018年前四个月上升至80.5天,便于资金流通。

与此同时,恒达科技的资本负债比率由2015年的88.9%下降至2017年的5.8%,资产结构改善明显。资产总值由2015年的1.4亿元增至2017年的1.83亿,截至2018年前四个月时提升至3.11亿元。

最大客户收入占比超60%

靓丽业绩的背后,经营风险也有所暴露。2015至2018年的前四个月,恒达科技的毛利率是持续下滑的,由18.9%下滑至15.4%,这是因为移动电话市场竞争加剧,导致移动电话产品的毛利率大幅下滑,若公司后续产品组合调整不能跟上市场需求变化,毛利率将有进一步下降的可能。

其次,SMT产线产能已接近饱和,截至2018年4月30日,SMT产能使用率高至92.6%,若在满产后不能新增产线,只能外包第三方实现持续扩展,这或许将影响公司盈利能力。

除此之外,对五大客户的极度依赖也是恒达科技的经营风险之一。2015年度至2018年4月30日,前五大客户的收入占公司总收入的比例持续提升,由75.3%上升至86.9%,截至今年4月30日,来源于最大客户的收入占比高达61.3%。若最大客户更改供应商,对恒达科技的业绩将是毁灭性的,且产品定价权或向最大客户偏移,这将对公司盈利能力有所影响。

虽有一定经营风险,但不可否认恒达科技的良好基本面,是否值得打新?据智通财经APP了解,恒达科技已于8月3日开始招股,8月8月结束招股,股票发行为7500万股,每股发行价1.7-2港元,每手5000股,即每手入场费8500-10000元,预期8月16日上市。

以1.7-2港元每股计算,恒达科技市值为5.4-6亿港元,典型的小盘股。若以2017年业绩计算,恒达科技此次上市的PE大约为16.36-18.18倍,略高于电子元件市场目前PE的中位值,但其ROE为市场最高43.32%。因此,定价也能接受。

鉴于良好的基本面及小盘股易爆炒的优势,恒达科技还是值得留意的。

扫码下载智通APP

扫码下载智通APP