典当行业香港IPO : 中安信邦借壳中国资源交通(00269)

本文来源于“瑞恩资本Ryanben Capital”微信公众号(ID:ryanbencap) ,文章由Ryanben Capital原创。

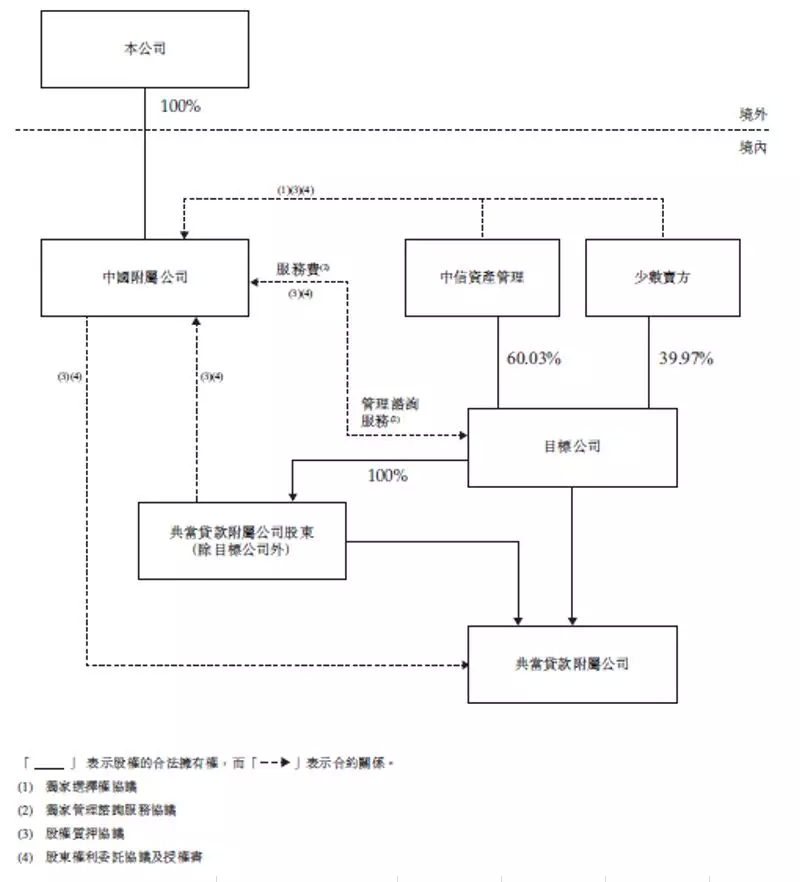

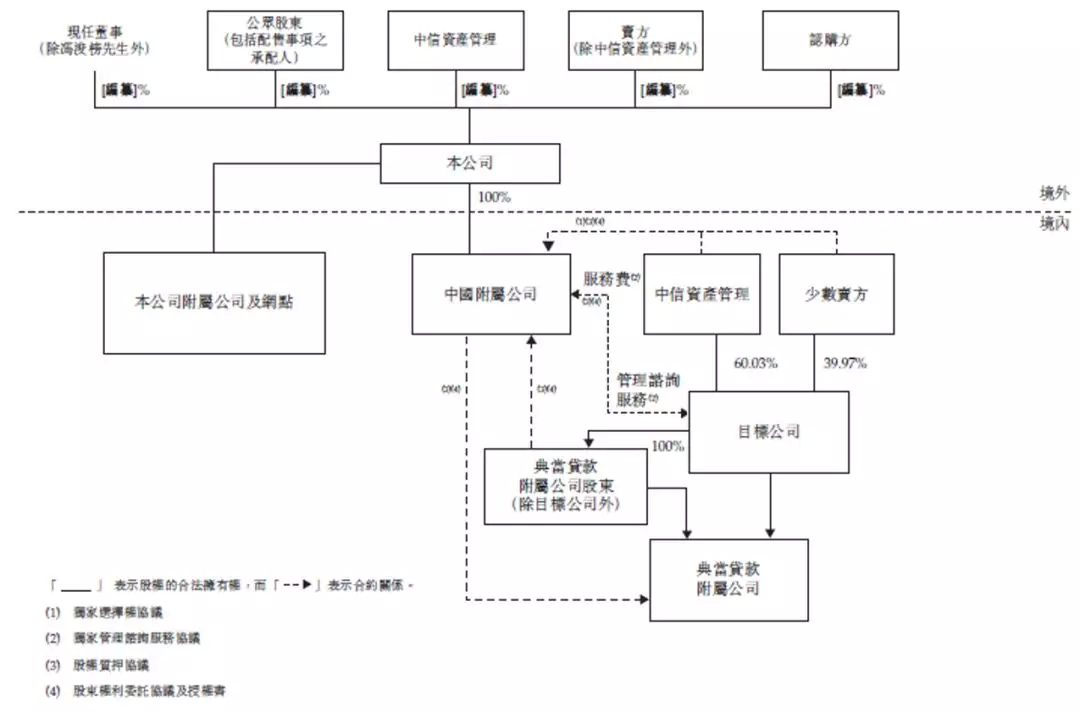

中安信邦资产管理有限公司(以下简称为“中安信邦"),拟借壳中国资源交通(02699.HK)于香港主板上市,由于借壳在香港被视同为新的IPO,中国资源交通(2月28日)已向香港联交所递交招股书。

是次交易,中国交通资源以每股0.23港币向中信资产管理等中安信邦股东发行142.69亿股股份,合计港币32.82亿元,占配发及发行代价股份后的49.7%。同时,与独立第三方签订股份认购协议,独立第三方以每股0.23港币认购新股份35.22亿股,总代价港币8.10亿元,发行上述新股份的同时,以每股0.23港币配售新股份34.78亿股,约得港币8亿元。

中国资源交通(02699.HK),该股份也是通过借壳取得上市身份,并于2011年8月更名为中国资源交通。主要从事高速公路营运、石油及相关产品贸易、压缩天然气加气站营运及木材营运。但其主要收入来自于间接控股的内蒙古准兴重载高速公路有限责任公司,该公司营收主要为其运营的内蒙古长度为265公里之重载收费高速公路——准兴高速公路的通行费。

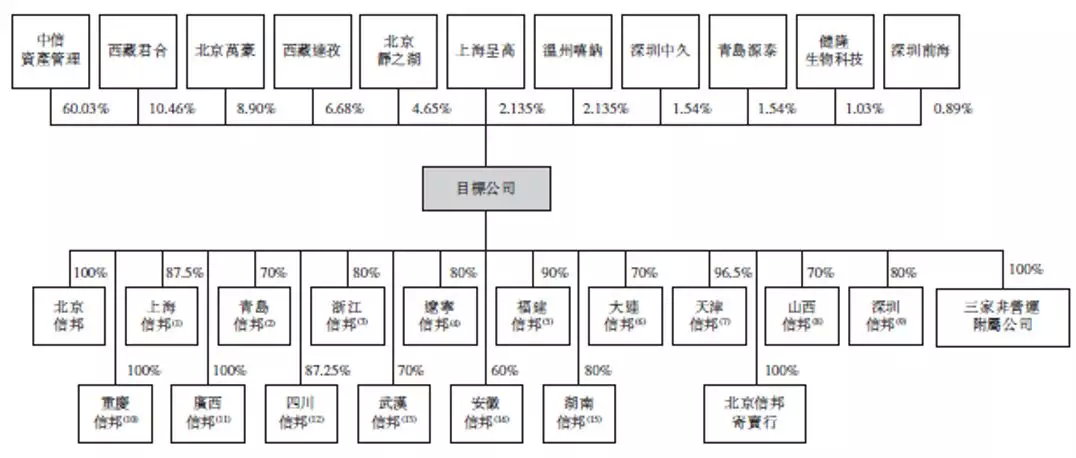

中安信邦资产管理有限公司(简称“中安信邦”),系中信资产管理有限公司控股子公司,是中信资产投资、管理典当,为中小微企业提供短期融资的平台,注册资本8.7亿元人民币。

截止至2017年底,中安信邦,在中国拥有由16家典当贷款附属公司和12家分公司组成的28家典当贷款网点,遍布中国15个省、直辖市及自治区,包括北京、上海、重庆和天津等主要城市。

根据弗若斯特沙利文的报告,截止至2017年底,按典当贷款网点的地域覆盖而言,中安信邦在中国排名第二,就典当贷款附属公司的注册资本而言,中安信邦排名第四。

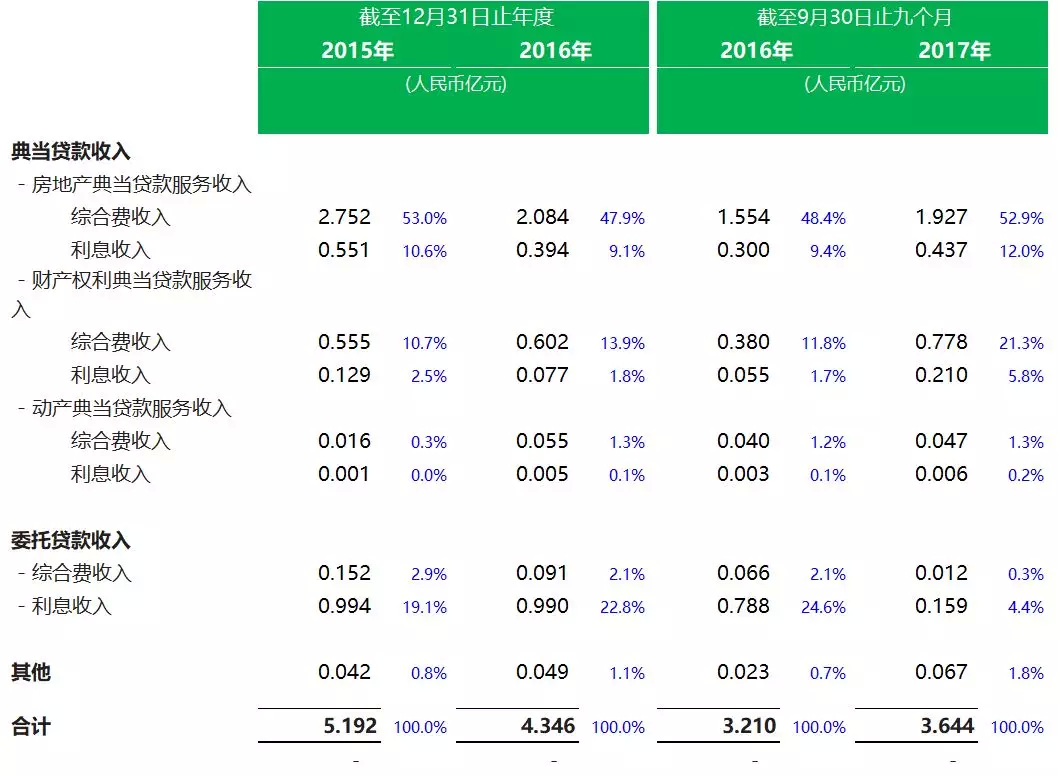

1. 经营业绩概要

其中收入明细:

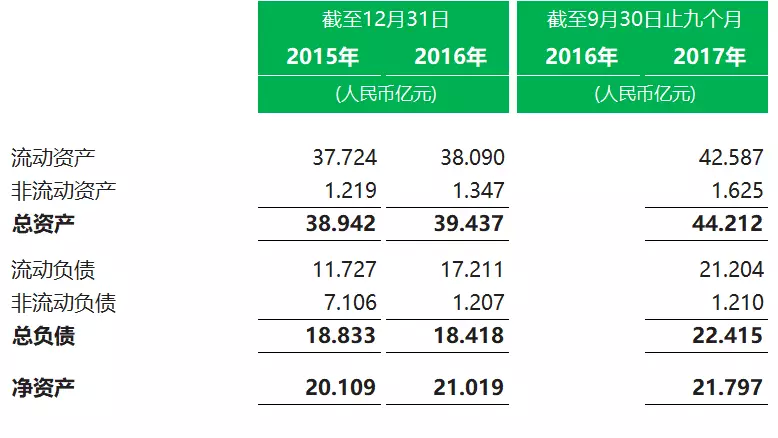

2. 资产负债表概要

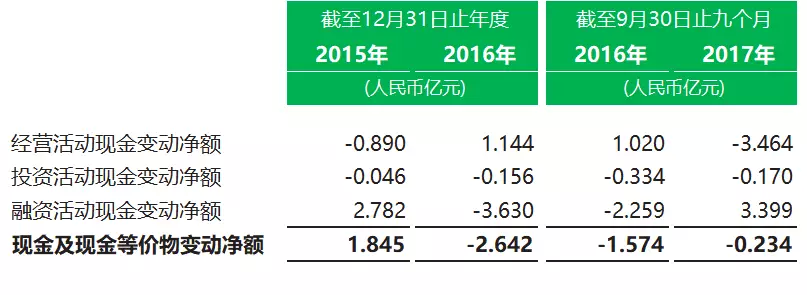

3. 现金流量表概要

4. 主要财务比率

扫码下载智通APP

扫码下载智通APP