新股速递 | 中国铁塔(00788),全球最大的通信铁塔基础设施服务商

本文由“华盛证券”供稿,文中观点不代表智通财经观点。

一、 招股信息速览

信息来源:招股书,华盛证券

二、核心观点

中国铁塔(00788)是全球规模最大的通信铁塔基础设施服务商,在中国国内具有绝对优势。截至2017年,按站址数量、租户数量及收入计,中国铁塔在全球通信铁塔基础设施服务提供商中均位列第一,而站址数量占中国通信铁塔基础设施市场中站址总数的96.3%。

市场规模不断增大,业务需求稳步增长。沙利文报告预计2020年通信铁塔基础设施服务行业市场规模将突破千亿。移动应用,包括电子商务、网络游戏及视频流服务等需求在中国迅猛增长,使中国市场的移动通信数据流量大幅增长,未来年均每用户移动通信数据流量将超过80GB。

共享为核心商业模式,降低行业成本,提升盈利能力。公司可以实现三大运营商采用共享方式使用同一站址,从而减少成本支出,提高边际利润。

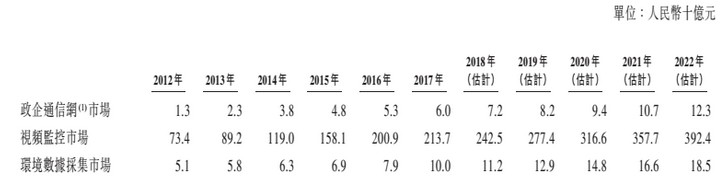

积极探索多元化业务发展。除三大运营商外,中国铁塔积极探索跨行业客户,随着中国信息化的建设,中国政企网市场、视频监控市场及环境数据采集市场等市场的客户,对站址资源服务及基于站址的信息服务的需求将维持快速增长,这些将成为中国铁塔的潜在客户。

三、公司概况:三大电信运营商联合成立

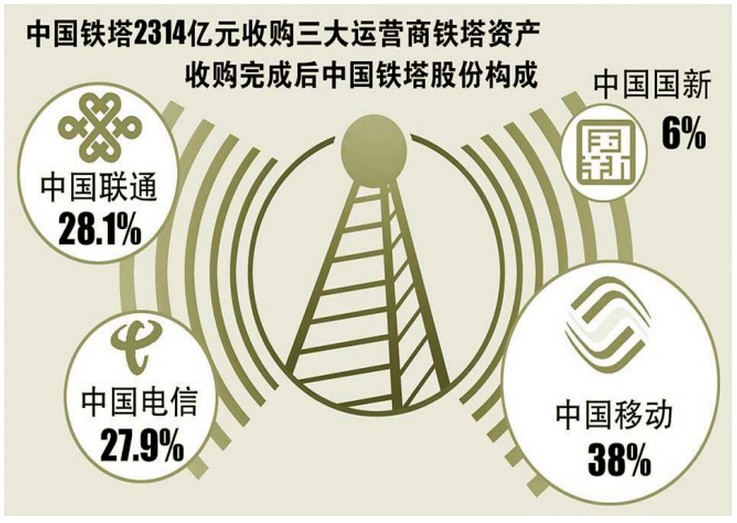

中国铁塔股份有限公司(简称中国铁塔)于2014年7月5日由中国移动、中国电信、中国联通三大电信运营商联合成立,目前是全球规模最大的通信铁塔基础设施服务提供商。2015年12月31日引进中国国新入股,目前中国移动、中国联通、中国电信和中国国新持股占比分别是38.0%、28.1%、27.9%、6.0%。

图:中国铁塔股权结构;来源:招股书,华盛证券

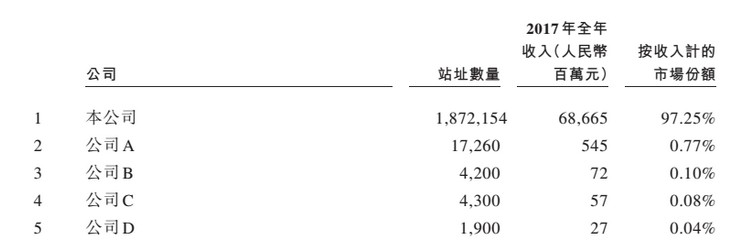

公司业务主要基于强大的站址资源为通信运营商开展塔类业务和室分业务。目前中国铁塔在中国通信铁塔基础设施市场中市场份额为97.3%。其中塔类业务是其主要的营收来源。截至2017年底,公司塔类站址数量接近190万座,资产规模超过3200亿元。

图:公司对比;来源:招股书,华盛证券

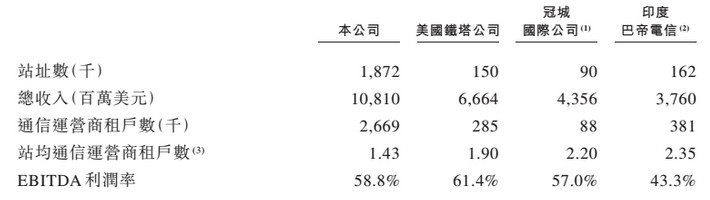

中国铁塔与全球主要上市通信铁塔基础设施服务提供商相比,无论在站址数、总收入、租户数等上都表现出一定的优势。

图:公司与国际主要公司对比;来源:招股书,华盛证券

四、行业分析:规模和需求增长可观

市场规模直指千亿。根据沙利文报告,2017年至2022年,中国通信铁塔基础设施市场规模将由706亿元提升至1091亿元。此外,中国通信铁塔基础设施市场的租户数量预期由2017年的280万户增加至2020年的490万户,复合年均增长率为11.9%;其中通信运营商租户数量预计由2017年的280万户增长至2020年的450万户,复合年均增长率为10.2%。

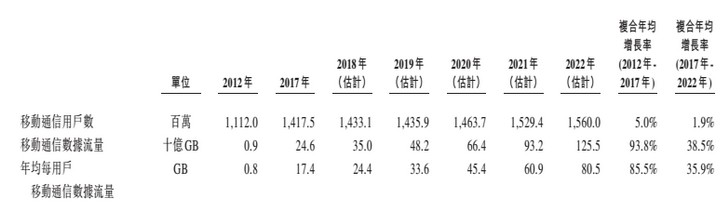

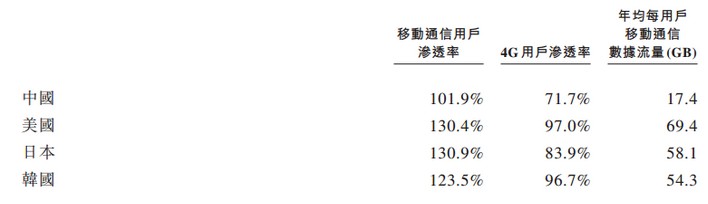

移动通信用户数量及需求稳定增加。移动应用,包括电子商务、网络游戏及视频流服务等需求在中国迅猛增长,使中国市场的移动通信数据流量大幅增长,未来年均每用户移动通信数据流量将超过80GB,复合年均增长率为35.9%。

图:移动通信用户数量及需求;来源:招股书,华盛证券

相较于全球主要移动通信市场,中国市场的移动通信用户渗透率及数据流量消费仍有增长空间。

图:全球对比;来源:招股书,华盛证券

5G网络将带动进一步增长。5G网络预期在2020年起在中国市场投入商业应用,将使运营商产生新一轮大规模组网需求。预计中国将在5到10年内共计投入1.2万亿元用于5G网络建设,2022年底,5G基站数量将会达到243.2万台。这将带动通信铁塔基础设施服务商的业务增长。

客户来源更加多元化。随着中国政府、公用事业及石油、电力等工商业的通信网络不断增加,中国政府推荐平安城市、智慧城市的建设,以及中国环保政策趋严,预计中国政企网市场、视频监控市场及环境数据采集市场等市场的客户,对站址资源服务及基于站址的信息服务的需求将维持快速增长。

图:客户来源;来源:招股书,华盛证券

五、业务特点:国内垄断地位

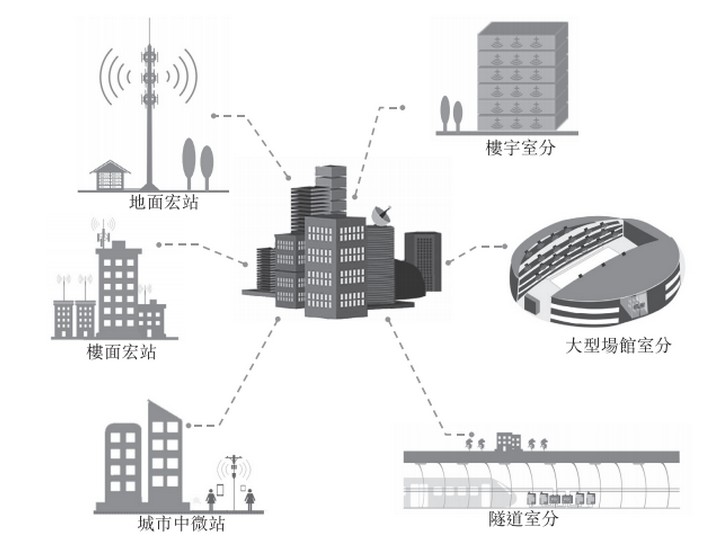

中国铁塔主要基于庞大的站址资源面向运营商开展塔类业务和室分业务。除向运营商提供站址空间外,还提供配套设备、维护服务及电力服务。同时,尝试不同运营商之间共享站址,并开拓不同行业的需求市场。

下图为塔类业务与室分业务的简要示意图。

图:塔类和室分业务简要示意图;来源:招股书,华盛证券

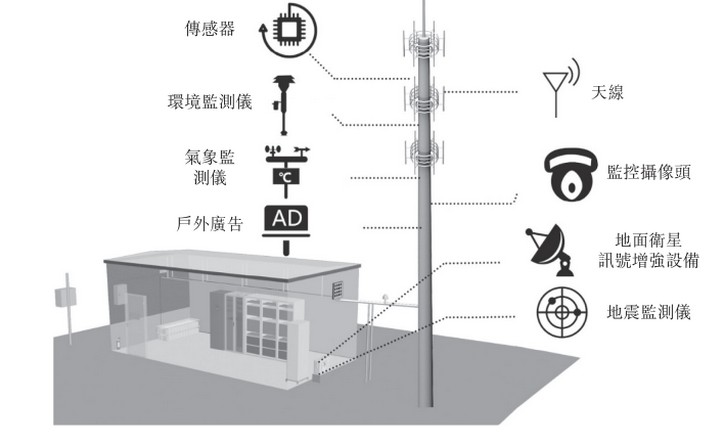

此外,借助遍布全国各地的站址,中国铁塔还在积极推进跨行业站址应用与信息业务,以满足来自不同行业的客户需求,并提高盈利能力。下图是跨行业站址应用与信息业务简要示意图。

图:跨行业站址应用与信息业务简要示意图;来源:招股书,华盛证券

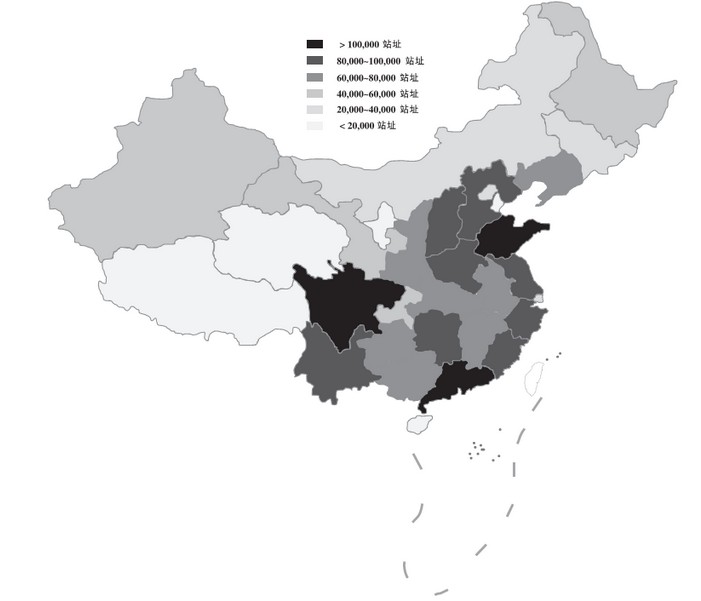

中国铁塔竞争优势明显,国内处于垄断地位。公司是全球规模最大的通信铁塔基础设施服务提供商,在中国市场上具有不可撼动的市场地位。截至2017年,按站址数量、租户数量及收入计,中国铁塔在全球通信铁塔基础设施服务提供商中均位列第一,而站址数量占中国通信铁塔基础设施市场中站址总数的96.3%。截止到2018年3月31日,中国铁塔的站址遍布全国31个省、直辖市及自治区,覆盖所有的城市及广大的农村地区,分布热力图如下图所示。

图:分布热力图;来源:招股书,华盛证券

与三大运营商紧密合作。中国铁塔与三大通信运营商签订了长期合作协议,具有稳定的合作关系,并规定了运营商需及时并定期地支付服务费及需承担由自身原因导致服务期限提前终止情况下的补偿费用。三大运营商在中国移动通信市场的市场份额合计约为100%,且信用良好,拥有较高的信用评级、良好的付款能力和充足的流动资金。由于中国铁塔在国内的绝对地位及更换服务商高昂的成本代价,通信运营商具有较大的粘性,续约风险比较低。中国铁塔绝大部分营业收入来自三大通信运营商,2017年收入占总收入99.8%,2018年一季度占比为99.4%。稳定的合作可以给公司提供稳定的收入及现金流,资金回款速度也很快。但是,另一方面,由于收入来源比较集中,客户的财务状况也将会影响到公司的财务状况。

共享为核心商业模式,提升盈利能力。公司可以实现三大运营商采用共享方式使用同一站址,从而减少成本支出,提高边际利润。成立以来,站址的站均租户数持续提升,截至2015年、2016年、2017年12月31日及2018年3月21日,在已投入使用的所有站址中的站均租户数分别为1.28、1.39、1.43及1.43,在已投入使用的地面塔站址中的站均租户数分别为1.36、1.49、1.52及1.52。

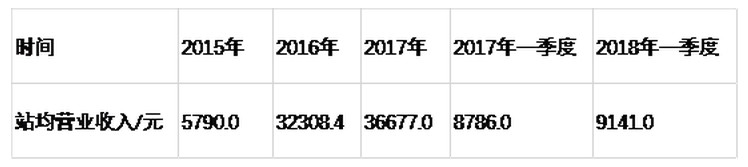

按照站均营业收入来看,截至2015年、2016年、2017年12月31日,在所有站址中的站均营业收入分别为5790.0、32308.4、36677.0。2017年、2018年一季度站均营业收入分别为8786.0、9141.0。共享模式的推广有效地提升了单位站址的收入能力。

图:站均营业收入;来源:招股书,华盛证券

集约高效和创新精细的管理模式。通过精简组织架构和提高团队专业水平,截至2017年12月31日每位员工管理站址数要远高于国际市场中的同类公司水平,达到124.8个,而国际同类公司仅为14.8个到43.6个。自主研发的一级架构的综合管理平台可以为需求获取、选址、建设及维护等业务流程提供高效支撑,同时搭建了资产全生命周期的管理体系。将收入和成本精准归集到每个站址,建立单站址核算系统,实现对站址的精细化管理和运营。通过一级架构的维护监控平台创新性地实施在线远程管理,8小时故障处理及时率在2016年及2017年分别达到了98.9%及99.2%。业内首创“一点服务全国”的电商化采购平台,对站址建设、运营和管理所需的物资与服务进行集约化和透明化线上交易,支撑各地分公司按需、即时下单采购,快速满足物资需求,有效降低采购成本。

高效的管理模式保证了运营效率,在扩大规模提升业绩的同事,运行成本保持稳定,2016年及2017年单站维护费用分别为3318元和3288元,占营业收入比分别为10.3%和9.0%;人工成本占营业收入比分别为6.7%和6.2%。而2017年一季度和2018年一季度数据显示,单站维护费用分别为816元和803元,维护费用占营业收入比维持在8.8%;人工成本占营业收入比分别为6.7%和7.2%。

六、 财务分析:盈利逐渐提升

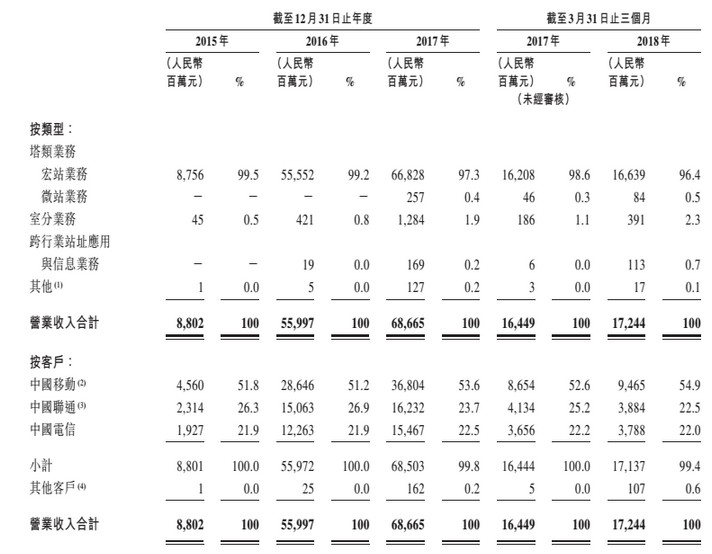

中国铁塔的营业收入主要来源于三大通信运营商,其中2015年、2016年、2017年、2018年第一季度来自它们的营收分别为88.01亿、559.72亿、685.03亿及171.37亿,其中中国移动是最大的客户,2018年第一季度占比54.9%。

图:营收来源;来源:招股书,华盛证券

业务规模稳步增长

2018年第一季度营业收入为172.44亿,2017年第一季度营业收入164.49亿,2018年第一季度同比增长4.8%,增长主要是由于租户数的增加,由2017年第一季度的2,483,918户增加至2018年第一季度的2,733,500户。此外跨行业站址应用与信息业务的收入有大幅增长,原因是2018年年初更加积极地承接更多跨行业站址应用与信息业务。

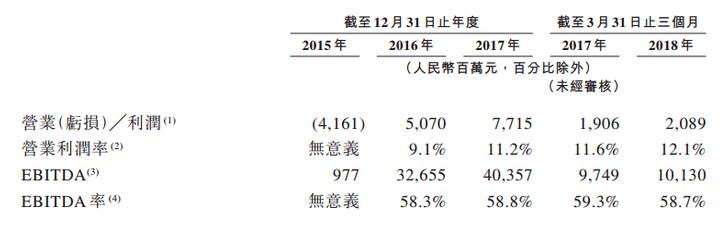

营业利润由2017年第一季度的19.06亿增加至2018年第一季度的20.89亿,同比增长9.6%,而EBITDA同期由97.49亿增加至101.30亿,同比增长3.9%,主要原因是租户数的增加及由于共享带来的站均租户数的进一步提升。站均租户数由2017年第一季度的1.40增长至2018年第一季度的1.45。

图:营业利润;来源:招股书,华盛证券

折旧政策的变化

铁塔、设备及配套设施以及其他资产的折旧及摊销是中国铁塔总营业开支的最大组成部分,对经营业绩和自由现金流的影响比较大。2015年、2016年及2017年及2018年一季度的折旧及摊销分别为51.38亿元人民币、275.85亿元人民币、326.42亿元人民币及80.41亿元人民币,分别占营业收入的58.4%、49.3%、47.5%及46.6%。自2018年1月1日起,折旧政策发生变动,自建地面塔的折旧年限由10年变更为20年,这样,2018年一季度来自自建地面塔的折旧支出减少了5.94亿元人民币,对公司的经营业绩及财务状况产生较大影响。

七、 估值与申购策略

中国铁塔可以参考对标美国三大铁塔公司,尤其是美国第一大铁塔公司AMT。AMT业绩一直表现优秀,自2015年以来净利率维持在17%以上,且维持高分红,最近五年平均分红增长率达24%,上市至今股价已经翻了几十倍,尤其是2003年以来股价一路攀升,而中国铁塔作为规模最大的铁塔公司,在国内拥有绝对的垄断地位,未来有希望在经营模式的优化下实现长期可持续增长,长期投资者可以积极关注。

图:美国三大铁塔公司对比;来源:华盛证券

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP