千亿万洲国际(00288)PE仅剩10倍 连大行也倍觉“委屈“

处于横盘状态的万洲国际(00288),兴许正在筑底。

6月的下跌行情让不少股票的打了折,猪肉产品上了关税名单的万洲国际首当其冲,其股价不可避免下跌了近20%。

(行情来源:富途证券)

贸易摩擦烽烟四起,万洲国际已从高点重挫30%有余,这个跌幅是否合理?在作出判断前,智通财经APP却发现,大行们的观点在此刻出奇一致。花旗、瑞银、大和等,均给出“买入”评级,高盛甚至认为万洲国际被过分低估了。

事实上,万洲国际的基本面并未发生明显变化,或许是多源自股价的杀跌消化了外部因素的悲观预期,以至在大行眼中有失理性。可就凭这一因素而得出“低估”的结论,恐怕情况并非那么简单。

美国业务业绩承压

受贸易摩擦影响最大的是万洲位于美国的屠宰业务。

由于美国向来通过低猪价的优势,带动出口业务持续攀升,而万洲国际美国业务的增长也主要来自于生鲜猪肉的出口需求带来屠宰业务的增长,尤其是与中国业务的协同效应。

不过,万洲国际管理层曾在业绩会上对智通财经APP表示,中国对猪肉制品加征关税对公司影响不大。有机构认为,贸易摩擦对万洲国际的业绩影响不会超过5000万美元。

话虽如此,但中国从美国进口的猪肉价格却不可避免地因为贸易摩擦及产能增加而开始下降,进而使万洲国际的屠宰业务利润承压。据数据统计,美国生猪价格于2季度以来同比下降约7%,猪肉价格则同比下降约12%,猪肉价格降幅明显超过生猪价格将挤压万洲屠宰业务的价差,进而导致该板块利润承压。

但在下游肉制品板块业务上,中金则预计万洲国际受益于销量温和增长以及吨利润提升,其2季度的盈利有望实现双位数增长,并减缓其在屠宰及生猪养殖业务利润上的下滑速度。

除美国业务,万洲国际在欧洲业务表现也平平。其于2季度欧洲生鲜肉板块和肉制品板块的增长,或难以抵消欧洲生猪养殖业务下降的影响,但考虑到欧洲生猪和猪肉价格已止跌、生鲜肉和肉制品板块产能释放、猪肉生猪价差和下游利润率改善等因素,万洲国际的欧洲业务运营利润或将在下半年转正。

中国业务支撑业绩

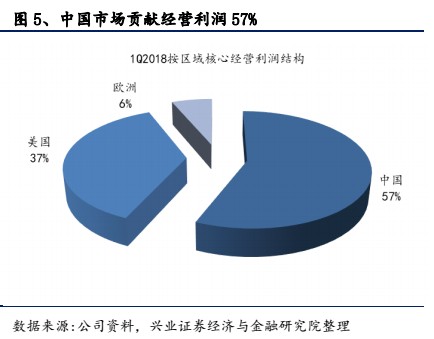

纵然万洲国际的国际业务虽不算出彩,可从其经营利润占比来看,中国市场才是其主战场。从国人对猪肉的超大需求角度,万洲国际2季度在中国地区的运营利润完全有望同比增长20个百分点。

智通财经APP从一季报中看到,中国业务对万洲国际的经营利润贡献最大,约占总利润的57%,而海外业务约占经营利润的43%。按业务结构划分,肉制品与生鲜猪肉为万洲国际贡献了94%的收入,肉制品以同比大增10.2%的收入拉动了总收入的增长,而生鲜猪肉则因猪周期持续下行而导致收入同比减少1.7%,拖累总收入的增长。

不过,中金预计屠宰板块盈利将在中期实现同比翻番、肉制品板块吨净利也将实现两位数增长。

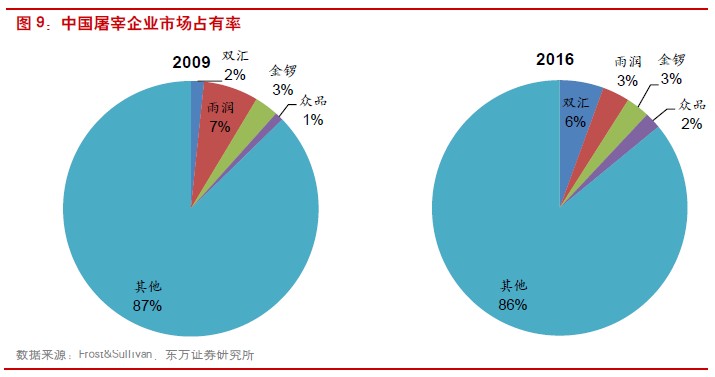

毕竟万洲国际旗下双汇的屠宰业务市占率第一,有券商预计其2016-2019年屠宰量复合增速将达到12%。从利润率来看,当生猪价格快速上行或下行时,屠宰业务的单吨毛利会同步收窄或扩张。但随着屠宰行业集中度提升后,生猪价格的波动率将下降,屠宰业务的毛利率水平也将趋于平稳,作为龙头企业的双汇屠宰业务的毛利率将因规模效应稳中有升。

在今年上半年,猪价仍处于下行周期,对于双汇这样的龙头企业来说,这一时期更是机遇。其通过快速扩大屠宰业务规模,可带来屠宰业务毛利率的提升。但另一方面,随着消费者对于健康食物的不断要求,专注于“方便快捷”的传统肉制品增长乏力,双汇需将开拓健康食品定为新的方向。

借助双汇,万洲国际足能证明自己的创新能力。据一季度数据,肉制品收入增加受益于销量增加及平均销售价格提升,其中,特优级产品表现良好,中国市场肉制品收入同比大增16.7%。万洲国际通过产品升级,积极推出美式、西式及改良中式产品,开拓了健康食品的新方向。

根据这一模式,万洲国际中期运营利润是极其有望同比增长23%,核心盈利或能超过去年。当然,人民币的不稳的可能导致增速较此前稍微放缓,但中国业务的持续增加足以覆盖美国及欧洲业务表现出的疲软,二者综合何愁业绩不向好?

终上所述,作为全球猪肉市场的龙头标的,万洲国际的估值已被杀到了地板。并且在同类型的肉制品公司中,该公司虽拥有第二大的市值、第二高的ROE、较稳健的盈利能力,但其估值却在行业中垫底,市盈率仅有10倍。也难怪高盛在研报中喊出“被过分低估”的观点。

扫码下载智通APP

扫码下载智通APP