轨交设备交付高峰到来 中国中车(01766)却还在低谷徘徊

高分红、低估值的中国中车(01766)一度被投资者看好,但反弹还未开始,近期其所在轨道交通板块又迎来了当头一棒。

智通财经APP获悉,7月13日,国务院发布《关于进一步加强城市轨道交通规划建设管理的意见》(以下简称52号文),提高了申报建设地铁和轻轨的相关经济指标。

其中,对于申报建设地铁的城市,一般公共财政预算收入、地区生产总值分别由100亿元、1000亿元调整为300亿元、3000亿元,门槛整整提高至原来的3倍,市区常住人口也要求在300万人以上。

按照新标准,43个已获地铁建设批复的城市中,兰州、乌鲁木齐、包头、银川、呼和浩特、洛阳、南通、芜湖和福州9个城市不符合标准。

至于城市轨道交通项目收紧的原因,51号文中提到,“由于城市轨道交通投资巨大、公益性特征明显,部分城市对城市轨道交通发展的客观规律认识不足,对实际需求和自身实力把握不到位,存在规划过度超前、建设规模过于集中、资金落实不到位等问题,一定程度上加重了地方债务负担。”

在“去杠杆”持续推进的背景下,这一举措也被市场分析人士认为,发改委对地方基建项目采取愈加审慎的态度,是为了进一步抑制地方的投资冲动,规避“地方债务问题”的风险。

实际上,去年下半年以来,城市轨道交通项目收紧的信号已经陆续释放,包头、西安多等地多条地铁项目被叫停,“地铁建设热”迎来降温。据BHI中国拟在建项目网统计,2017年四季度以来,全国新开工城市轨道交通项目占原计划比例不足30%,39个项目推迟或暂缓。

地铁项目申请门槛上升将影响相关企业订单,对轨道交通板块构成一大利空。但中金发表报告称,政策收紧好于预期,新政对在建城市轨交工程的影响小于预期,已批复的43城中,共有9城不符合标准,较于3月网传意见稿中的14城要少,不达标城市的地铁在建、规划里程占总体里程的比例分别为7.97%、8.56%。该机构同时指出,轨道交通板块经过年初以来利空影响,已经回调较多,中国中车和中车时代电气H股估值显著偏低。

轨道交通装备行业迎来交付高峰

智通财经APP注意到,本次轨道交通板块的回调最早可追溯至2015年6月,自“南北车”合并之后,中国中车开始从16港元的高点跌落。2015年下半年以来,中车时代电气(03898)、中国中铁(00390)、中国铁建(01186)、中国交通建设(01800)等轨道交通板块个股股价也在行业高峰过后,不约而同地下滑,近两年一直处于横盘状态,仍丝毫看不到反弹的曙光。

(行情来源:富途证券)

但从行业周期看,经过了连续多年的大规模建设后,高铁与地铁的通车里程将在近几年呈上升趋势,沉寂了三年的铁路装备股有望逐渐走出低谷。

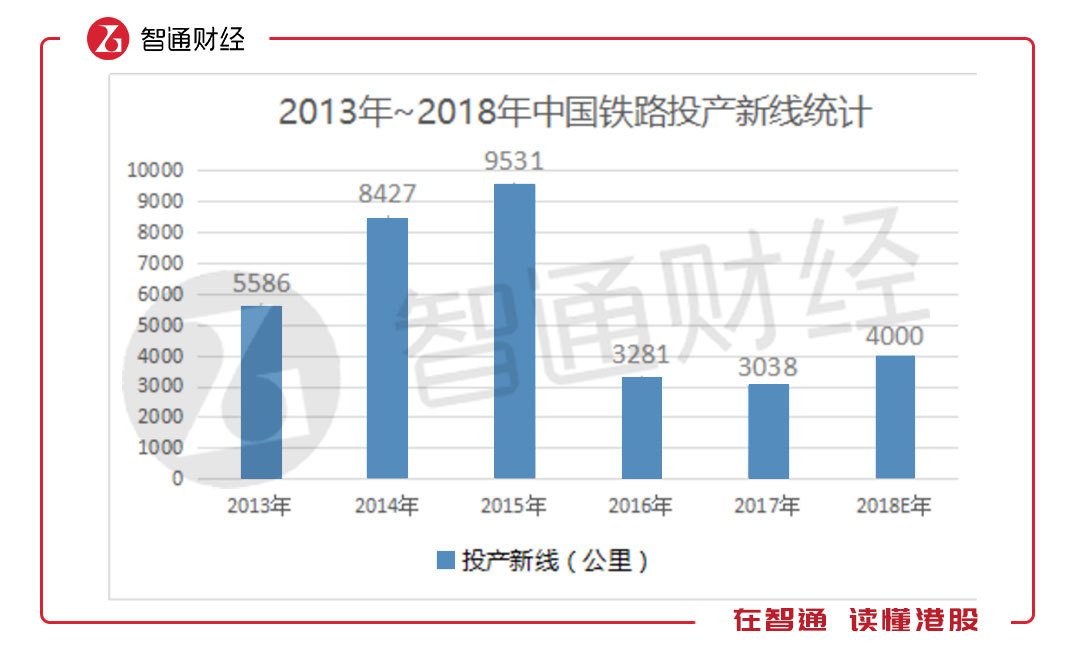

根据铁路十三五规划,到2020年,全国铁路运营里程要达到15万公里,其中高速铁路3万公里。而截至2017年,铁路运营里程才达到12.7万公里。

按照中铁总今年初的年度工作会议,2018年新增运营里程要达到4000公里,这意味着要完成十三五规划目标,2019年及2020年新增运营里程需平均各达到9500公里,分别是2017年的3倍。

据华创证券不完全统计,2018快速铁路(高铁+城际)通车里程将较2017年增长20%以上,2019年-2020年通车里程有望超过前期高点——2014年高铁通车里程数达到5428公里的高峰。

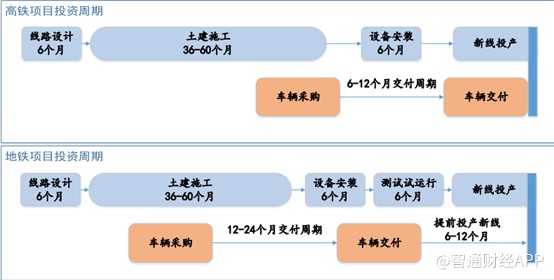

据了解,新铁投产的前一年正是轨道交通装备交付的时间点,随着下一轮通车高峰来临,设备采购及交付的高峰也即将到来。对于像中国中车、中车时代电气之类的轨道交通装备公司来说,其设备交付量也有望在近几年大幅增加。此前有机构预计,中车动车组交付在2018-2020年有望达到350-400列/年高位。

从开工里程看,轨道交通开工建设与购置车辆设备之间通常间隔3-3.5年,结合装备公司过去几年的订单量看,2018-2020年将迎来采购的高峰期。

数据显示,十三五期间高铁开工里程在2016年达到高峰,据此测算,高铁装备的采购高峰将出现在2019-2020年。城际铁路上一次新开工里程高峰在2015年,那么城际铁路装备很可能在2018-2019年达到需求高峰。城轨地铁装备也将在2019-2020年前后达到需求高峰。

由此可见,尽管消息面上缺乏催化剂,但整个轨道交通设备行业却正悄然迎来交付高峰期。

新签合同减少或拖累业绩增长

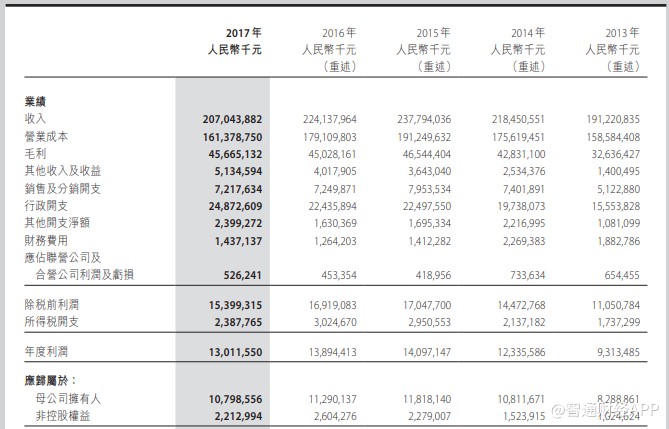

个股方面,中国中车是全球规模最大、品种最全、技术领先的轨道交通装备供应商,几乎垄断了国内轨道交通车辆产品市场。2015年-2017年,该公司收入和净利润均呈逐年下滑,其中铁路装备、城轨车辆订单与交付量是影响公司业绩的关键因素。

不过,去年这两大业务收入上升的情况下,现代服务业务收入大幅减少,拖累了整体营收。现代服务业务收入的下降主要由于缩减物流业务规模所致。

今年一季度,中国中车物流业务规模继续缩减,现代服务业务收入同比减少42%,但另一方面,由于动车组和机车交付量同比增加,铁路装备业务的营业收入同比增加21.05%,高毛利产品的收入上升,推动公司归属于上市公司股东的净利润同比增长10.36%。

订单方面,今年上半年中国中车新签合同金额合计约708.1亿元人民币,同比减少3.1%,其中地铁车辆销售占比最高,达39.1%;动车组维修占23.1%,动车组维修新签合同创历年新高,反映动车组开始进入大修高峰期,但动车组销售新签重大合同为零。

中国中车另一隐忧在于海外市场的拓展不如人意。海外市场收入虽然占比不足10%,但随着国内市场逐渐饱和,“天花板”效应显现,开拓国际市场成了保持公司业务增长的方式之一。去年中国中车海外业绩不及目标的一半,今年主动将目标压缩两成至70亿美元,但即便如此,在国际形势不明朗,贸易摩擦阴霾不散的背景下,中国中车能否完成今年的海外目标还有很大的不确定性。

总体来看,铁路装备交付量增加是中国中车为数不多的亮点之一,但在国内轨道交通投资降温,海内外订单增长动力不足面前,这一亮点对投资者来说显然不够有吸引力。

扫码下载智通APP

扫码下载智通APP