金蝶国际(00268)两日反弹逾11%,能否确认加仓的眼神?

金蝶国际(00268)自5月28日创下10港元高点后,最大回撤已超过20%,近两日7月6日及7月9日大幅反弹11.64%。

智通财经APP注意到,过去一年金蝶股价一路乘风上行,2017全年涨幅为50.95%,尽管今年碰上行情震荡,自年初以来,金蝶仍然累积上涨85.86%。

据富途证券数据,截至7月4日收盘,金蝶港股通持股比例为13.66%,持仓平均成本为7.116港元,持仓盈亏比列为14.53%。

(数据来源:富途证券)

尽管自前期高点已回撤20%,但是金蝶年初以来的涨幅仍超过80%,对比港股通的持仓成本及盈亏比例,目前似乎是一个比较好的买入时点。

在中国企业管理软件市场,用友网络(600588.SH)、金蝶国际、浪潮信息(000977.SZ)三大厂商撑起了“半壁江山”,对比A股的用友及浪潮,自6月22日均已出现反弹,并已连续上涨好几日。

智通财经APP认为,看多金蝶国际逻辑不变,鉴于其云ERP产品竞争力相当强,市占率加速提高。尽管7月份的投资策略仍以防御为主,但是考虑到接下来进入中报期,对于金蝶这种业绩稳定增长的品种仍不乏进入的机会。

估值并不高

如今,企业上云成为大趋势,SaaS初创企业雨后春笋般崛起,单单从2017年的财报看,经过最近五年的探索,金蝶已由追随战略向超越战略转变。

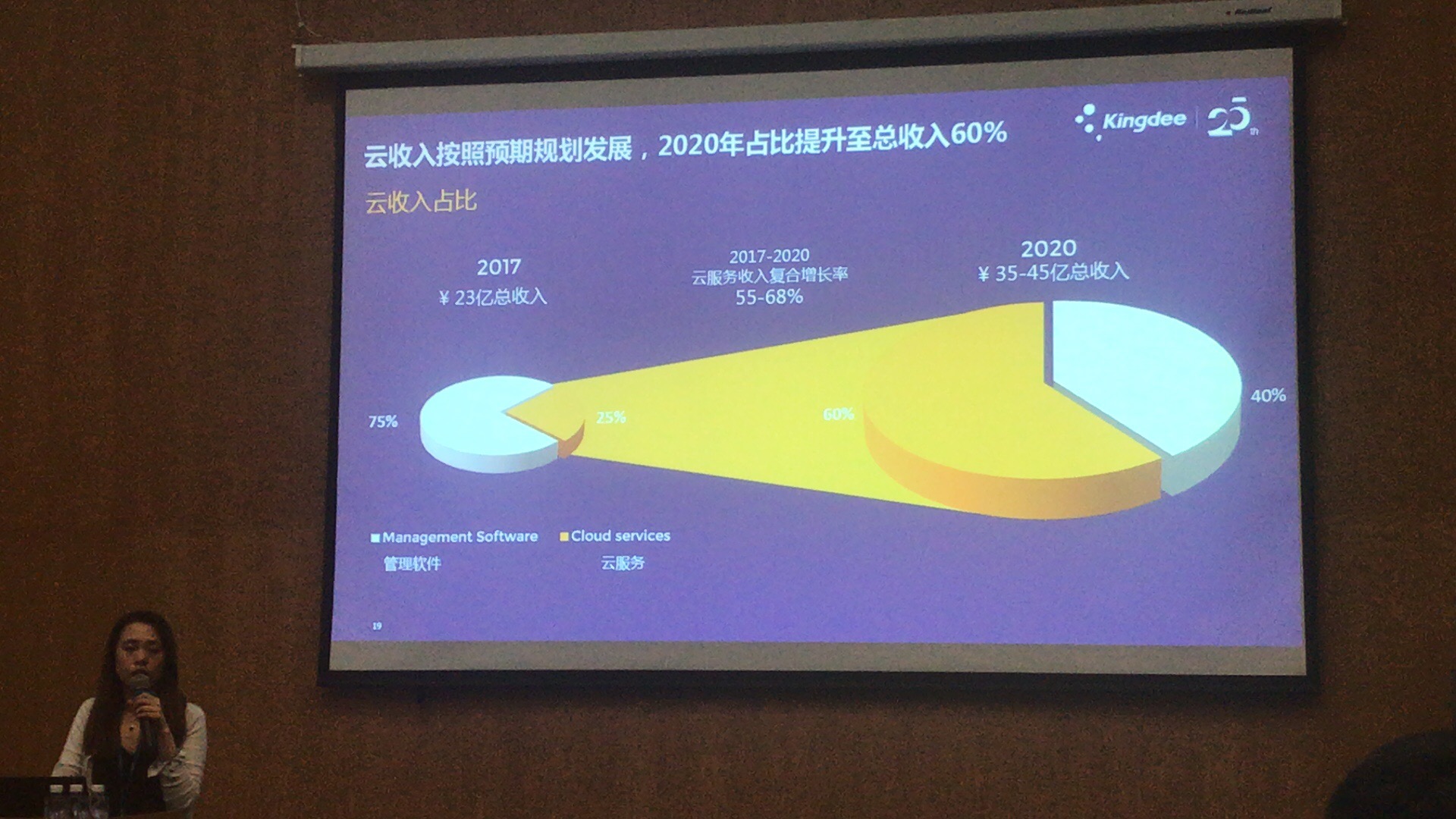

如果金蝶在接下来的三年里,非云业务年增长率为10%,云业务年增长率为82%,则2020年可达成目标,成为一家真正的企业云服务企业。

回过头来审视金蝶国际目前的股价,61倍的TTM似乎有点贵,但是对比其他市场相关标的估值,仍算合理。

如美股上市公司Salesforce作为SaaS行业龙头,目前已经进入收入稳定增长期,PS区间约为7-10倍,甲骨文收购的云ERP巨头NetSuite在收入增速最高年份PS高达20倍以上

考虑到金蝶业务由传统软件和云业务两部分组成,众多研究机构都对金蝶估值采取了分部估值法:其中,云业务处于快速增长阶段,净利将受累于前期较大的研发和推广,其估值亦不因盈利被巨额的研发和前期开支侵蚀而错误低估,该部分业务应采用PS估值法。而对于已相对成熟的传统企业软件业务,则采用PE估值法。

短期来看,据天风证券估计,传统业务方面,鉴于金蝶一季度业务景气度超出该机构预期,预计2018年接近4亿元人民币(单位下同),给予16倍PE,对应估值64亿元;云业务方面,预计2018年约为9.2亿元,同比增长62%,给予18倍PS,对应估值为166亿元,再加上预计公司年底净现金和等价物约为30亿元。

综上,天风证券预计金蝶2018年合理市值在260亿人民币,约324亿港元。

根据艾瑞咨询的研究,中国起步比美国晚了近五年,但是SaaS服务市场增长很快,中国未来几年市场仍会以40%左右的复合增长率增长,远高于全球增长率,市场占有比率也将从5%左右上升至9%,意味着中国的SaaS企业有着大机会。

智通财经APP经过梳理,考虑金蝶当前云业务收入处于快速增长阶段,各机构对于金蝶云业务的估值有所差异,如广发证券给予其16倍PS,方正证券给出2018年15倍的PS值,中金则更为谨慎,给出了10倍的PS值。

根据智通财经APP此前通过对金蝶国际调研,管理层亦预期云端业务将会在2019年转亏为盈,并将在2021年取代传统ERP成为主业务,2020年达成了云业务占比60%,并呈逐渐递增趋势。

金蝶预期2020年收入介于35—45亿元之间,因此可估算届时云业务收入为18-27亿元。

如果取各大机构的中间值,给予金蝶云业务13倍PS,该部分对应估值为234—351亿元。可见到2020年云业务的估值就已远高于目前金蝶国际268亿港元的估值水平。

金蝶云二代产品将夯实龙头地位

鉴于大型企业因为需求复杂以及对安全性需求更高等原因,对普适性的SaaS软件需求有限。但是对于中国广大的中小企业而言,方便、好用、按需收费是一个福音,这也是金蝶将中型企业定位其主要市场目标客户的原因之一。

但是定位中型企业的金蝶,尽管2017年用户数量很大,但是与国际云计算三巨头分别为:亚马逊AWS、微软Azure、阿里云相比,其产品单价更低。如2017年上半年,在SaaS ERP市场,按注册用户数计算,金蝶市场份额位居第一占18%;但按收入计算,金蝶市场份额为7%。

因此,金蝶只有进一步将业务进入到大型公司,才能赶上国际领先的SaaS供应商,进一步夯实国内龙头地位。

据悉,金蝶的二代云产品预计在八月上旬发布,相对一代云产品主要聚焦中小公司客户,二代云产品的目标客户则为大公司。二代产品的亮点为支持混合云,可协同于线下EAS系统的协作,或者兼容其他任何公司线下ERP系统协作,比如Oracle和SAP。相比一代云产品的单价仅为5-10万,二代云产品的单价将超过50万。

申万宏源证券此前表示,虽然目前大公司的ERP系统基本上都被国际ERP供应巨头垄断,但是金蝶在大集团内部的新业务和新结构的发展中仍然有机会,新业务的发展需求给予了金蝶逐渐在大企业内部扩展业务模块的机会。

消息方面,金蝶国际近期公布了与中国长城科技的一份战略合作框架协议,双方将在市场渠道、产品融合创新、方案设计、咨询服务等方面,开展深入合作。金蝶与长城的战略合作,给金蝶云二代的诞生又加上了一个强力的合作伙伴。

不宜过早博反弹

由此看来,短期内金蝶云业务数据向好且成长空间有望打开,长期来看行业增长前景巨大,又有公司管理层积极的业绩指引,2018年上半年业绩大概率也是符合市场预期,324亿港元对应目前最新市值268亿港元仍有约20%的上升空间。

但是,鉴于今年以来,南下资金净流出规模逾20亿元的已出现多次,再结合恒指走势看,投资者不宜过早博反弹。

此外,智通财经APP注意到,从技术和量能指标来看,虽然近两日恒指有所反弹,7月9日金蝶涨幅有所扩大,但是面临前期9-10港元的高位,还是需要量进一步提高,才有突破的几率。

扫码下载智通APP

扫码下载智通APP