高盈利数据VS悲观预期,当下的水泥该怎么看?

如今的水泥板块再度让市场陷入爱恨交加的境地,一边是伴随着大盘持续低迷,基建和地产投资走弱下的需求极度悲观,一边又是受环保、错峰限产等因素极力压制的供给收缩,和水泥持续高位引领一波又一波的行业数据走高,俨然一副逼死选择恐惧症患者的姿态。

不过,越大的争议之间蕴含机遇或者风险就越大,所以现阶段的水泥行业,还真值得好捋一捋。

需求悲观叠加价格走弱引发市场担忧

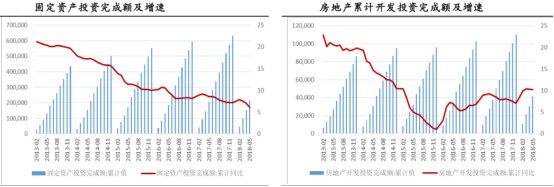

下游需求数据走弱,是市场一直挥之不去的乌云。智通财经APP了解到,2018年1-5月全国固定资产投资21.6万亿元,同比增长6.1%,增速低于去年同期2.5个百分点,环比1-4月回落0.9个百分点。

基建数据几乎是一路向下不回头。据了解,2018年1-5月全国基础设施投资(不含电力)同比增长9.4%,增速较1-4月份回落3个百分点,低于去年同期11.5个百分点。其中水利管理业投资增长3.9%,增速较1-4月份回落1.9个百分点;道路运输业投资增长14.8%,增速较1-4月份回落3.4个百分点;铁路运输业投资下降11.4%,降幅较1-4月份扩大2.5个百分点。

随着政府对PPP项目监管趋严,金融去杠杆,限制地方政府融资,国家正有意减小基建对经济的影响程度,在没有极端情况出现,基建短期很难为水泥带来需求增长。

而超预期的房地产数据,也不能提起市场的兴致。智通财经APP了解到,2018年1-5月全国房地产投资累计完成4.14万亿元,同比增长10.2%,增速较1-4月下降0.1个百分点,高于去年同期1.4个百分点。1-5月份,房地产开发企业房屋施工面积68.5亿平方米,同比增长2%,增速较1-4月份提高0.4个百分点;房屋新开工面积同比增长10.8%,增速较1-4月提高3.5个百分点。1-5月份,房地产开发企业土地购置面积7742万平方米,同比增长2.1%,1-4月份为下降2.1%。

受益于2017年房地产销售情况较好,开发商存在补库存动力,目前房地产投资整体的较高增速,普遍超出了市场预期。但从房地产施工面积以及购置面积来看,整体增速都低于去年同期,意味着房地产调控政策已经先影响前期的施工和购置层面。

再加上PSL审批权的收紧,提升市场对房地产相关产业链的风险情绪,棚改项目节奏放缓和增速预期走低将对三四线城市销售造成压制,支撑5月房地产融资边际改善的销售端资金改善预期难以持续,后续房地产投资增速或将有所回落。

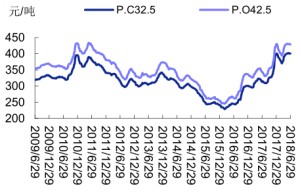

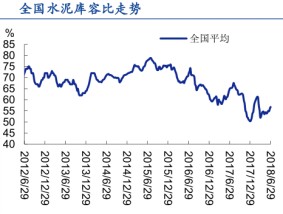

同一时刻,近期水泥价格增速减缓以及库存回升势头,终使市场形成一致低预期。智通财经APP了解到,最近一周全国水泥市场均价环比下跌1.2元/吨,均价跌幅为0.28%,其中低标号均价-0.7元/吨,高标号均价-1.7元/吨。价格下跌地区主要是安徽、福建和河南等地,幅度10-30元/吨;同时,全国周库位水平周环比上升0.9个百分点至56.8%,自底部有一定回升趋势。

需求走弱似乎成了板上钉钉的事,但是供给端的压制依旧能让水泥企业盈利性有保障。

供需两弱格局仍能维持水泥企业高盈利局面

水泥价格的高位运行,带领行业创出盈利新高。智通财经APP了解到,2017年至今,水泥行业营收和利润持续快速增长,2018年5月份水泥行业单月利润177.43亿元,同比增长75.92%,较4月份利润提高30.35亿元,再创单月利润新高点;1-5月的行业营收规模达到3327亿元,同比增长19.15%,累计利润514.91亿元,同比增长163.86%,处于历史同期最高水平,而煤炭价差也还处在历史的高位。

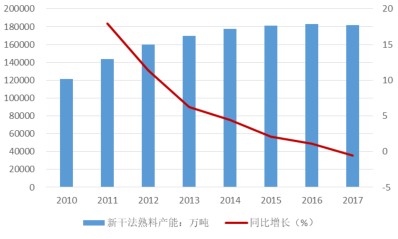

并且,供给端的持续性收缩将维持水泥行业的高盈利。智通财经APP了解到,截止到2017年底,全国新型干法水泥生产线累计1715条,设计熟料产能达18.2亿吨,同比下滑0.5%。其中,2017年全国新点火水泥熟料生产线共有13条,合计年度新点火熟料设计产能2046万吨,较2016年减少512万吨,降幅为20%,已连续五年呈递减走势。

而2018年1月,《工业和信息化部关于印发钢铁水泥玻璃行业产能置换实施办法的通知》更是直接表明,严禁新增产能的同时允许减量置换;6月《关于全面加强生态环境保护,坚决打好污染防治攻坚战的意见》再次确认严禁新增、减量置换的行业准则。

在产能供给收缩的背景下,各省还出台了大量全面推行错峰生产的政策,企业为了稳价也自发性的实行错峰生产,企业自律协同越发明显。随着水泥市场需求淡季来临,全国各地水泥企业陆续发布夏秋错峰生产计划,相比2017年,各省2018年错峰生产政策更加具体明确,预计对水泥市场供给端的收缩将进一步加大。

同时,针对废气排放的监管也将增加中小产能不达标停产的风险。2018年以来,京津冀通道城市、河南、浙江、安徽、广东、河北、山西等省份出台特别排放限制政策,大多规划于10月1日起执行尾气特别排放限值。据了解,日产5000吨熟料线粉尘和硫化物改造费预计1100万元、氮氧化物改造成本更高,在成本和技术等因素制约下,中小产线面临环保不达标而关停的风险,熟料供给有望进一步收缩。

另外,矿山整治虽然没有出台统一的政策文件,但由于矿山开采污染较大、修复问题多发,内蒙古、甘肃、山东、新疆等地分别出台矿山保护政策,其中内蒙古将在2020年6月份之前全部退出大青山呼市段采矿企业、山东规划到2020年全省大中型矿山绿色矿山建成率达到95%以上,矿山整治未来政策力度有望加码,再次为供给端带来好消息。

从目前态势来看,2018年全国夏季错峰停产计划趋严,叠加环保因素,整体供需有望维持紧平衡。短期来看企业维护价格意愿强烈,水泥价格仍可维持高位,2018年水泥行业盈利将能维持高位。

在行业并没有那么悲观的时候,水泥龙头企业还有自我提升的空间。

水泥龙头并不只是“背靠政策吃老本”

根据国际经验来看,完善水泥、骨料和混凝土等全产线业务将进一步提升龙头竞争力,一直是国际龙头企业惯常走的路。伴随着矿山整治、错峰生产、排放限值和产业协同,熟料龙头企业定价权和发展权得到进一步巩固,毛利更高、更加贴近下游客户的骨料和混凝土业务,将成为龙头企业新的利润增长点,这也就是为什么海螺水泥(00914)正在大力发展骨料、布局混凝土业务。

相信在2018年水泥行业盈利中枢仍将维持高位的期间,拥有打通全产业链、并购整合、拓宽业务领域等能力的海螺水泥、中国建材(03323)等龙头企业,依旧有不错的可关注价值。(文/江松华)

扫码下载智通APP

扫码下载智通APP