新股解读|纵使行业底部回升,FSM依旧没啥吸引力

近期,一家几乎纯以销售钣金产品为主业的新加坡企业——FSM即将登陆港股市场,目前已通过聆讯阶段。

虽然该行业新加坡市场有转向倾向,但就其行业增幅有限,以及公司大客户过于集中的现状而言,其未来业绩增长性还是有待商榷的,公司可打新价值并不是很高。

行业环境正处在底部回升时期

FSM是一家以钣金产品销售为主要业务的新加坡企业,钣金一般是将一些金属薄板通过手工或模具冲压使其产生塑性变形,形成所希望的形状和尺寸,并可进一步通过焊接或少量的机械加工形成更复杂的零件。钣金为金属制造过程中广泛使用的材料,通常可以切割、压弯、拉伸及成形为几乎任何形状,钣金部件尺寸范围可从半导体最小组件一直到飞机的框架。

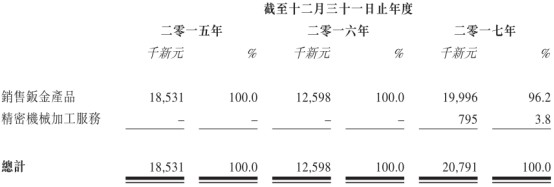

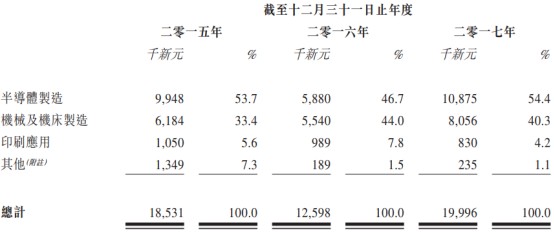

公司销售钣金产品业务于2017年录得营收近1.15亿港元(单位下同),占到全营收比重的96.2%,主要方向是半导体制造和机械及机床制造;剩下的3.8%是2017年才开始提供的精密机械加工服务,录得457万元收入。

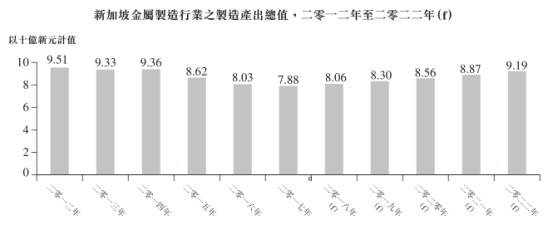

就行业而言,目前已从下滑转入微涨的态势。智通财经APP了解到,受累于生物医药制造及运输工程集群的产出值下降,2012年至2017年金属制造需求受到较大影响,新加坡金属制造的总制造业产出价值从2012年的95亿新元,下降至2017年79亿新元,复合年增长率约为-3.69%。

但自2018年起,受益于全球半导体产品之持续强劲需求及该地区精密工程产品的逐渐扩张及需求,以及新加坡政府产业转型计划,新加坡金属加工工程的制造业产出趋势将会增强,而作为新加坡制造业关键推动因素的精密工程,已被确定为主要增长领域之一。

根据机构预测,新加坡金属制造产出价值将于2018年后以约3.34%的复合年增长率增长,至2022年年底将达至约92亿新元。

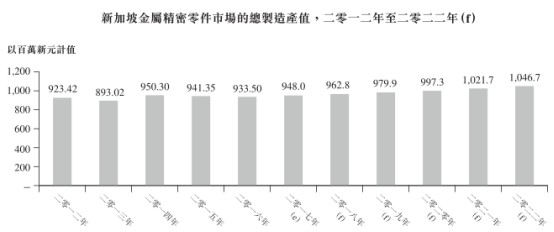

而对于金属精密零件市场来说,2017年其市场价值达到9.48亿新元,自2012年起的复合年增长率约仅为0.53%,预计2022年底市场规模将达到约10亿新元,自2018年起至复合年增长率约为2.11%。

虽然行业看似迎来底部回升,但其实对FSM的利好程度还是比较有限的。

利好程度其实比较有限

FSM市占率并不大,大概率只能跟着行业增长喝口汤。智通财经APP了解到,截至2018年2月8日,新加坡金属制造行业中有1200多家企业,其中被分类为金属精密零件市场的企业不到220家,然而就在这多的企业中,FSM的市场份额仅占到1.3%,这意味着FSM并不能享受到龙头企业在行业扩张时的业绩增长和估值溢价等待遇。

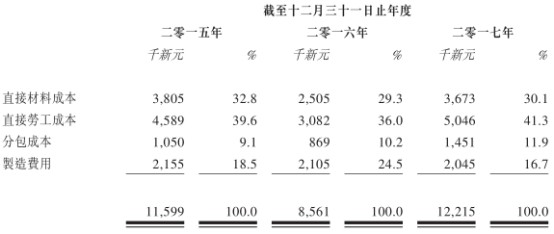

除此之外,成本占比最高的人工成本增长速度还高于行业。智通财经APP了解到,FSM2017年直接劳工成本占比最重,达到总成本的41.3%,而公司工厂主要所在地——新加坡和马来西亚人力成本还是较快的。

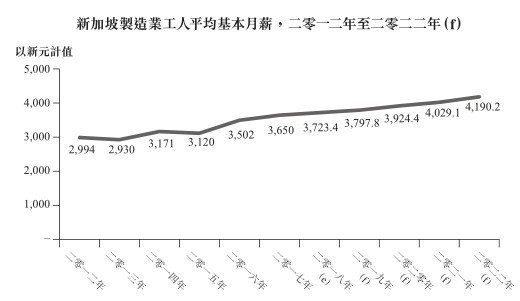

首先就新加坡而言,制造行业当地工人月基本工资由2012年2994新元,上涨至2017年3650新元,复合年增长率约4.04%。2018年后,新加坡正在努力减少对外籍工人的依赖性,当地技术工人需求预期将维持高水平,所以即使按照机构乐观预计,平均基本月薪仍将以3.00%的复合年增长速度,由2018年3723新元的月基本工资增至2022年的月4190新元。

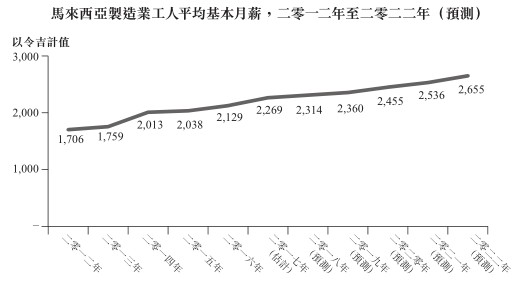

而马来西亚的增速就更加快了,当地制造业工人的基本月薪由2012年的月1706令吉,增至2017年的月2269令吉,复合年增长率约为5.87%。机构预测,2018年后仍会以3.50%的复合年增长率,由2018年月2314令吉增至2022年月约2655令吉。

两地人力成本增速均高于行业2.11%的年复合增长速度,这或许会对公司未来业绩增长形成一定压力,但这还些并不是限制公司扩张最大的因素。

大客户依赖度过强

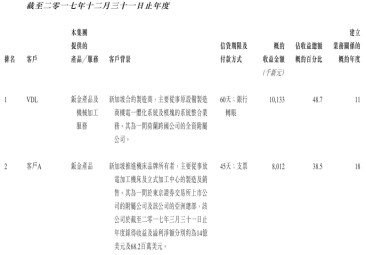

FSM前五大客户贡献营收占据了绝对比重,并且有更集中化的趋势。智通财经APP了解到,截至2017年底的三个年度,公司源于五大客户的收益总额分别约占收益的96.6%、98.9%及98.9%,所以公司业绩全部是由大客户支撑着,虽然公司表示已与主要客户维持六至十八年的业务关系,但是客户过于集中的风险以及对于后续扩张的限制,都将是公司的扣分项。

另外,公司最大客户的收益还在逐年提高,2015-2017年分别为32.9%、43.7%及48.7%,2017年主要两个大客户的收益占比以及达到87.2%,之后的大客户分别为9.8%、1.5%、0.4%;而在2015年大客户业绩贡献占比还是比较平均的,分别为32.9%、30.7%、22.4%、5.6%、5.0%,因此原本就过于依赖大客户的形势,还有加剧的趋势。

虽然公司表示于2018年第一季度,已完成了与新客户产品的第一次生产,并在4月份收到新客户订单,但是仅12000新元的订单金额,似乎并不能让投资者看到很好的改善预期。

另外,公司还曾表示2018年首四个月收入按年大幅增长了65%,但公司同样表示,无法保证本年度余下时间将能保持强劲的增长势头。

综上来看,马上要登陆港股市场的FSM,其并没有太多的可关注价值。

扫码下载智通APP

扫码下载智通APP