华兴IPO的“B面”:野望、估值和挑战

本文来自微信公众号“全天候科技”,作者为舒虹,文中观点不代表智通财经观点。

一边忙着帮美团点评上市做财务顾问,另一边,华兴资本自己也站在了赴港IPO的门口。

6月25日,港交所同日披露了美团点评与华兴资本的上市招股书。作为中国TMT行业首屈一指的FA(财务顾问),包凡创立的华兴资本过去参与了一系列行业融资、并购、上市“大案”,包括京东IPO,美团、大众点评合并,及近期的美团收购摩拜。

成立13年,华兴资本最早定位为私募融资顾问服务,后搭建了投资银行、投资管理及多牌照证券等业务线。随着港交所一纸公告,这只“独角兽猎手”也迎来了自己的高光时刻。

作为服务新经济的金融机构,华兴资本或将成为全球“新经济金融服务第一股”。

“包凡要创立一个立足新经济的投行新物种,这在全球资本市场没有对照系。”一位香港券商人士说。

华兴资本的上市,还可能带动一波国内新型投行的上市热潮。全天候科技获悉,至少有两三家民营投行机构目前已启动上市进程,香港与美国资本市场均在考虑范围之内。

为什么上市?

互联网创投界有个说法:如果你没听说过包凡,或者包凡没听说过你,那么说明你的业绩还拿不上台面。

在互联网江湖,华兴几乎可以跟所有人做买卖。它是京东、360、美团点评、赶集网等等公司的“御用军师”,包凡也被称为刘强东、周鸿祎、王兴“背后的男人”。

一家华南投行负责人Andy(化名)对全天候科技谈到华兴的成功时称:“华兴的先发优势特别明显”。

在包凡从亚信离开创业的2004年,大型国有企业的境外上市业务,几乎被中金公司垄断,而国内民营企业的境外上市则多由国际大投行包揽。但作为在中国新经济浪潮中成长起来的公司,华兴赶上了好时机。

随着新经济占比高速增长,源源不断的新经济“独角兽”被孵化而出。数据显示,当前中国新经济公司估值总额已达3.6万亿美元,中国独角兽的数量占到全球独角兽总数的40%,而在全球十大独角兽中有一半是中国公司。

华兴从FA起家,早期帮助中国新经济企业做私募融资。但是没有证券业务运营资质,就无法参与资本市场IPO或再融资当中的承销。2012年,包凡做出转型全业务投行的决定,并于2012年、2013年先后拿到香港、美国券商牌照,2016年又拿到了近十年证监会给民营企业的第一批券商牌照,此后成立华菁证券。

招股书显示,截至2018年3月31日,华兴资本已为约700项交易,逾1000亿美元提供顾问服务,所管理的资产管理规模约41亿美元,2013年至2017年五年期间,为中国新经济公司承销的香港及美国IPO数量于中国投资银行中排名第一。

但是华兴资本自身递交IPO仍出乎不少人预料。华峰资本CEO陈挺峰对全天候科技表示,美国精品投行中已有七八家上市公司,如Lazard、Evercore等,但中国尚未有登陆资本市场的案例。

陈挺峰指出,作为标准化程度不高的类金融行业,投行业务一些收入确认成本时比较复杂,同行的毛利率没有可比性,可变的因素也较多,因此国内还没有形成上市先例,但从监管来看是完全没有问题的。

据Andy分析,华兴IPO一方面是利用融资提升城墙和护城河,未来投行在牌照业务、人才引进、国际化等方面确实需要大量资金,另一方面则是为了提升华兴的品牌。“华兴的野心非常明确,要做一个世界级的华人金融机构,日后走向国际化,品牌肯定是少不了的。”

至于为何选择港股,Andy则表示,A股对于类金融行业上市把控仍比较严格,特别华兴还有基金业务;海外市场,未来大部分新经济企业都会往香港走,因此港股是一个自然的选择。

在市场看来,华兴资本是这一批新型投行的典型代表。据全天候科技了解,华兴资本之后,国内已有两三家新型投行正在启动上市进程,除港交所外,纳斯达克或纽交所也是可选项。有市场人士表示:“华兴上市以后,会对行业有一个示范作用,在这个效应出来之前,业内同行需要建立好壁垒,加快牌照的申请。”

未来,国内投行行业也将面临洗牌,集中度会越来越高。据陈挺峰保守预计,未来3-5年,行业头部的8-10家公司将占领50%以上的市场份额,未来比拼在品牌、口碑、专业度甚至延伸至牌照业务等方面。不过除了大公司,中国还有几千万的中小企业需要专业的金融服务,因此市场还很大。

估值逻辑

华兴资本上市后定位为全球“新经济金融服务第一股”,这在此前的资本市场并无对标。

从国外投行发展模式来看,华兴资本类似于Jefferies & Co、Lazard Ltd等精品投行。不同于高盛、摩根士丹利等大投行将重心放在传统行业大型并购或IPO上,精品投行以投融资、上市、重组、并购等咨询业务为主,自身规模和所服务企业的规模比传统投行小。

在国外,这类精品投行模式已经走得十分顺畅,Lazard、Greenhill等公司自2006年便承接了30%以上并购案的顾问工作。最新数据显示,Lazard市值为60.43亿美元,从Lazard分出来的Evercore市值也达到了45.35亿美元。

“精品投行现在是投行的领先方向,但华兴其实已经比Lazard做得好了,在‘中概股+TMT’的领域里,华兴是老大。”上述香港券商人士说。

华兴与同为投资银行的中金公司也不一样。“(华兴)类似于把中金的几个项目组拿出来单独做,但是做得很精品。”上述人士表示。2015年,中金公司在香港联交所主板挂牌上市,截至6月27日收盘,其最新市值为556.8亿港元。

虽然在并购交易的数量及规模上,华兴资本与中金不在一个量级上,但TMT领域的并购交易,华兴优势明显。招股书显示,截至2017年12月31日,华兴资本现有客户群在中国前20名新经济公司中占据15席,所服务的独角兽客户市值占中国独角兽总市值的56%。

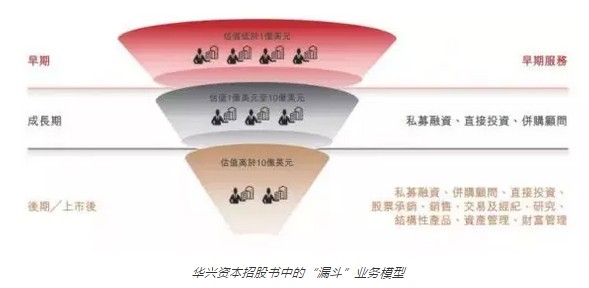

然而,华兴认为自己不仅仅是一家投行。投资银行之外,华兴还拥有投资管理、华菁证券等多条业务线。据招股书,华兴搭建了一个“漏斗式”的业务模式,从创业一直到IPO上市,可以提供私募融资、直接投资、并购、股票承销、资产管理等全生命周期一站式的金融服务。

“新经济”是华兴资本上市的关键词,也给了其赶超传统投行的机会。

据媒体报道,华兴资本的估值目标在40亿到50亿美元之间,亦有传闻称可能达到100亿美元。

“华兴的牌照比较齐全,它和大投行所做的事情区别不大,投行能做的,其实华兴也能做,反而华兴能做的,大投行不一定能做。例如,大的投行和券商没办法沉到下面去做FA业务,因为成本太高,也没有基因。”Andy告诉全天候科技。

华兴此次打了一个全产业链的概念,既能在一级市场锁定很多客户,做优势的收并购,又能在二级市场做股票承销,再到资产管理。因此,这一估值是有人认的。

根据招股书,2017年华兴资本总收入1.39亿美元,投行业务约占公司总收入71%。2018年第一季度收入3880万美元,同比增长65.9%;投行收入2140万美元,同比增长43.8%。

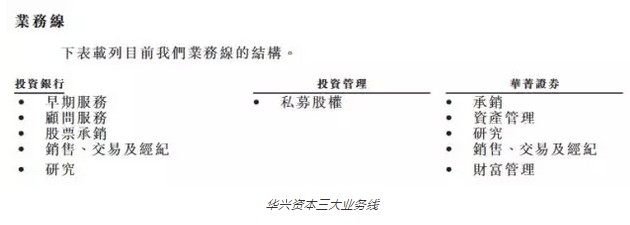

华兴资本目前构筑了投资银行、投资管理、华菁证券三大细分业务,主要提供顾问服务(FA)、IPO承销及投资管理服务。

其中,FA包括私募融资及并购顾问,截至2018年3月31日提供顾问服务累计交易额为902亿美元。

IPO承销,2013-2017年间,公司为中国新经济公司承销的香港及美国IPO数量在内地投资银行中排第一,在中外投行中排名第三。

而投资管理服务中,公司自2013年推出首只私募股权基金至2018年3月31日,华兴投资管理业务在新经济领域约90家公司投资额达19亿美元,资产管理规模达到约41亿美元,投资过的案例包括美团、滴滴出行、链家、商汤科技等。

华兴资本的主要收入来源包括三部分:作为投资银行赚取交易费、顾问费、承销及经纪佣金等,作为私募股权投资机构赚取管理费,通过华菁证券赚取交易及顾问费等。

据Andy分析,私募基金需要考虑较长的投资回报期,而牌照业务在国内外面临高盛、摩根斯坦利、中金等大投行的竞争,因此,FA仍是华兴最赚钱的业务。但从长远来看,品牌和产业链成熟后,最赚钱的肯定还是牌照业务。

华兴的挑战

上市将把华兴带到全新的阶段,但在行业竞争加剧的情况下,如何在开拓新业务的同时保持持续的盈利能力,也是其要面临的挑战。

成立于2016年的华菁证券,是华兴资本由一级市场进军二级市场的重要举措。数据显示,截至2018年3月31日,华菁证券已完成11个证券化项目,另有两个债券承销项目正在进行,融资总额约人民币176亿元,并有多个进行中的A股IPO项目。

但招股书显示,华菁证券在2016年8月成立后持续亏损。从2016年、2017年到2018年3月31日止的第一季度,华菁证券分别亏损1610万美元、2900万美元及2800万美元。

2016年以来,华兴资本投入大量资源发展和扩充华菁证券,也加大了公司的成本投入和业绩波动。

业内认为,华兴资本以私募融资顾问服务起家,如今进入二级市场,在产业链条、业务资质、服务周期上有所欠缺。亦有券商人士对全天候科技表示,从一级转向二级市场,会面临牌照、监管政策、大环境等多方面的挑战,券商业务不好做,也有大环境的原因,现在IPO越来越严格,资管新规、薪酬制度随时都有可能调整,事实上,国内的券商日子都不好过。

近两年,华兴资本进入了战略扩张期。其在招股书中称,在上市后将继续加大力度吸引顶尖人才,持续增加风控和运营的技术与硬件设施投入;同时,着力国际化业务拓展,助力新经济创业者开拓跨境业务,也为投资人提供全球资产配置选择。

包凡表示,华兴资本要做一家立足新经济的、世界级的华人金融机构。

此前,在中国企业赴美进行IPO选择承销商时,瑞银排在第一位,第二位就是华兴资本,超过瑞信和美林。但是,华兴资本走向国际化仍会面临较大挑战。

“国内投行对互联网的理解,还远不如国外投行。华兴在中国企业IPO方面已具备优势,但国际化最大的难度还是怎么能拿到本土的案子,怎么去和高盛、摩根士丹利竞争。要做到这一步的话,需要大量的沉淀。”Andy说。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP