在香港月入六万买得起房吗?看看香港人怎么说

本文由香港资深投资人“江恩小龙刘君明”供稿,文中观点不代表智通财经观点。

美联储六月份一如市场预期,宣布加息0.25厘,联邦基金利率升至介于1.75厘至2厘,这也是今年第2度加息,而当局官员最新预测今年的利率,由3月时估计的2.125厘上调至2.375厘,这意味今年再加息两次。今天网上都在讨论到底影响如何,对新兴市场的股汇债影响如何。笔者早前说过要小心债券市场,今年债市及汇市翻天覆地的变化,正好引证笔者的分析。

近日香港很多读者开始问及楼市的问题,笔者为香港人,过去多次用周期理论去分析楼市的周期,或者用一些数据去分析。

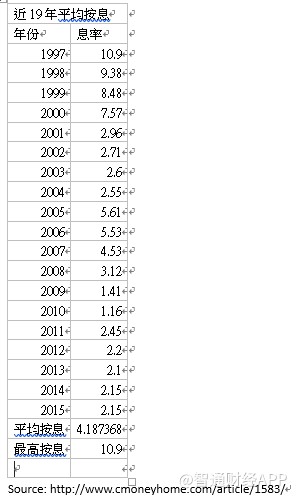

笔者曾经提出如果未来楼市出现下跌,可能会出现利率一直上调而楼价一直下跌的现象。首先我从网上的资料中整理出过去19年的平均香港房贷利息的图表,读者可见最高利率为1997年10.9%,而最低是2010年的1.16%。

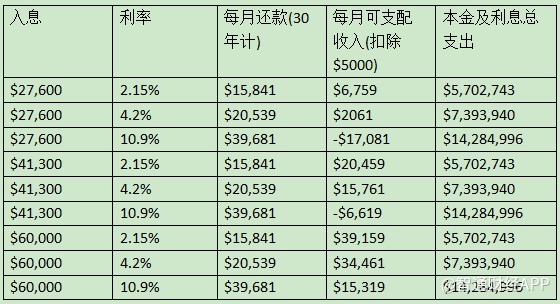

根据统计,香港家庭住户入息中位数为2.76万元,而按个人职业划分,专业人员月入中位数更增至4.13万元。笔者相信如果要客观地分析一般市民的负担能力,较可取的计算是用不同的入息及息率下业主的可支配收入。可支配收入(Disposable income)是指居民家庭获得并且可以用来自由支配的收入减去必须缴纳的刚性支出。

在执笔时香港仍然维持没有跟随美国加息。但1个月同业拆息续升至1.6厘,3个月同业拆息升至2.01厘。意味着银行成本不停上升。本次美国加息香港或再一次不跟随,但读者留意因为目前香港按揭贷款主要是20-30年。目前全球包括了美国都展开了紧缩及加息周期,相信未来20-30年息口应该不会仍维持在目前水平。

我们先将楼市会不会下跌这个因素放在一边先不作讨论,本次先讨论在不同的收入及利率情况下居民的承受能力。

在计数可支配收入之前,先说一下香港的房贷。主要有两种,一种是通过银行取得房贷,利率是相对便宜。但因为香港政府近年为楼市降温推出很多政策,所以政府要求银行对贷款人做非常严格的入息审查,又名压力测试。

基本上很多贷款人非常难通过这压力测试。而且很多人只能完成3-5成首付的房贷。即以600万的单位来说,要付180万的首付。所以近年房地产发展商推出由发展商的财务公司提供房贷,只要一成首付,头三年利率跟银行差不多,但是第3年之后的息率迅即提高至P甚至P+1厘﹙实际利率6厘﹚,即是如果目前银行利率是2.15,但三年后发展商的房贷即使香港利率不加,也会自动提升至5-6厘。但因为高成数的房贷及简单的申请,所以非常吸引年青人或想置业的家庭。

如我们上文提出香港家庭住户入息中位数为2.76万元,而按个人职业划分,专业人员月入中位数更增至4.13万元。同时过去十年的平均平均房贷利息为4.2%,目前约为2.15%,19年中最高的一年是10.9%。要了解业主的承担能力,我们可以计算不同的收入及利率下,并扣除一般统一约5000港元的固定开支(缴交政府的费用及管理费,政府费用如差饷及地租),看看业主在扣除供楼之后的可支配收入(即余下多少钱)。当然我们在此因为方便计算,不会考虑通胀,工资上升及银行目前政府要求的压力测试。

以7成按揭成数(即三成首付):

以9成按揭成数(一成首付):

读者不难想象$27600那一组入息的测试中,即使7成按揭成数下在2.15%的利率扣除$5000基本费用下,基本上每月余下的可支配收入不多,只有$6759,在香港,这作为基本生活费用来说应该是不够的。而在9成按揭成数下每月只余下2000元。

但$41300那组是代表专业人员月入中位数,这组又如何?读者不难发现在7成按揭成数的情况下的可支配收入仍分别有$20459(2.15)及$15761(4.2),但读者留意$20459及$15761,在目前,一般三人家庭来说每月可支配约$5000-7000(事实应该更少,因为水电,上网等基本费用仍未计算在内)。但在表中最多人忽略是本金及利息总支出,以4.2%的7及9成按揭成数分别总支出是$7393940及$9506494。如果收入$41300每月全数去供楼,要什么时候才可以供断9百万的楼?答案是19.1年。

但月入六万的一组又情况如何?当然,基本上不同的利率下六万那组的可支配收入仍然是最多。但有一个重要的问题,因为每个月大部份钱已去供房贷,而大部分储蓄已用于首付。一旦工作上有调动及失业,每个月剩下来的储蓄也不会多,所以即使六万的收入如果工作稳定基本上是没有问题,但一旦遇上失业潮,问题就大。(注:香港1997,2003,2008年都有大型失业潮。)

看完上图,读者不难发现。利率对房价的影响,虽然首付很低,但一旦利率上调起来,即变成利率加本金为千万。至于六万收入能不能买房,当然要看工作的稳定性,自己的储蓄率,家庭的背景及工作的前景。但如果一般来说,在香港,月入最少有六万或以上买房才算有持续性。

另一方面,很多买房情况其实跟国内的打工一样,供款是没有问题,但首付非常吃力,所以有些人买房是父母用养老金或者把房拎去银行贷款买房。所以一旦利率上涨,这些靠父母买房的人就要应对两边的供款利息上升。当然如果仍有工作在手基本上不算很大问题,但一旦失业或遇到经济危机,那可能自己和父母的房也断供。

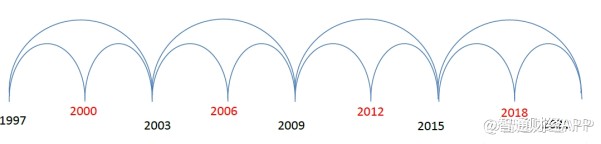

利用江恩理论分析香港楼市的周期,会发现香港楼市以6年为周期,如1997(顶)、2003年(底)、2009年(底)及2015年(顶)。而当中每3年又会出现分割,可见2000年(顶)、2006年(顶)及2012年(小幅回调)。那下一个循环就是2018年,并很可能出现低点。

今年情况跟97年新兴市场汇市下跌及热钱大幅流走的情况很相似,股楼齐跌的情况就可能在2018年发生。需要特别留意年中至2019年初的时间。

中原指数由1997年10月高位102点下跌3成,只用了3个月时间,下跌7成用了一年。

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP