维他奶(00345)纯利增长不及营收,什么因素左右了它的业绩?

本文为香港资深投资人“雨逍行”独家供稿,转载请注明来源为智通财经,文中观点不代表智通财经观点。

维他奶(00345)在6月15日公布了2017/18年年度业绩,纯利较2016/17年下滑5%,这是因为2016/17年有出售北美业务的特殊利润。若扣除去年的特殊利润,2017/18年收入增长达21%,毛利增长19%,经营费用只增加17%,分销成本只增加16%,经营溢利增长达24%。

看到这里,我对这份业绩是满怀期望的。可是看到最后,方知道归属本公司纯利只增长14%。为什么在毛利增长大于开支增加的情况下,归属本公司纯利的增长反而缩至14%?还有什么因素我们仍未察觉?而这些因素是持续性还是短暂性呢?

要回答这些问题,我们必须将2016/17和2017/18年损益表各细项并列比较。可是2016/17年的损益表已被出售北美业务的特殊项目所影响,让我们在分析维他奶主营业务表现时增添不少难度。幸好维他奶在2016/17年年报中也交待了扣除特殊项目后各细项的数据,以下整理了2017/18年和2016/17年扣除特殊项目后的营运表现,这的确需要花一点傻劲。

如前文所述,相比2016/17年,维他奶2017/18年无论在收入,毛利率和控制开支都十分出色,令经营溢利增长达24%,但最后的归属本公司纯利只有14%的温和增长,从表中清楚可见原因有三:一,合营公司亏损扩大,二,税项增幅较大,三,非控股权益大增。

先说一,合营公司亏损扩大。维他奶与Universal Robina Corporation成立各占50%股权的合营公司,以开拓菲律宾市场。既是经营新市场,前期亏损在所难免,2017/18年的亏损由上年度的600万大增200%至1800万港元,这轻微影响了维他奶的整体业绩。

可喜的是,2017/18中期业绩显示该项目亏损达1000万,换言之,下半年的亏损已收窄至800万了。要知道菲律宾的富裕程度不及现有市场如香港、内地和新加坡,能有如此成绩已算不俗。乐观地看,下年度若能收支平衡甚至贡献盈利,此一负面因素便能消除。

接着说第二因素,税项增幅较大。2017/18年维他奶的税项大增5500万至1.61亿,增幅达52%,这一方面是因为整体收入增加,更重要的是内地业务所占比重持续扩大。维他奶的两大市场,香港和内地,所征收的利得税是很不同的。从2016/17年年报的附注6(a)得知(2017/18年年报要待业绩公告后约一个月才发布),香港的利得税税率是16.5%,而内地则是25%。2017/18年维他奶的增长动力全在内地,内地占比的提高便将整体税率由16%拉升至20%。以下是从2017/18年分部业绩中推算出两地的利得税。

推算维他奶在内地所交的利得税比上年度增加超过一倍,大大超出维他奶整体收入增长的21%,这一定程度拉低了集团税后利润。随着维他奶在较高税率的内地市场持续扩大,在较低税率的香港则平稳或下降,利得税对集团税后盈利的负面影响会一直存在,直到内地市场远超香港,整体税率趋近25%为止。

最后说第三因素,非控股权益大增。非控股权益,又称少数股东权益,简单来说就是不计入上市公司的利润。举例上市公司甲拥有附属公司乙70%股权。若附属公司乙今年做了300万生意额和赚得100万税后利润,这300万收入和100万利润都会全数在上市公司甲的损益表列出。但因为上市公司甲只持有附属公司乙七成股权,所以到最后的归属上市公司利润便打了七折变成70万,而剩下的30万便是非控股权益,或称少数股东权益。

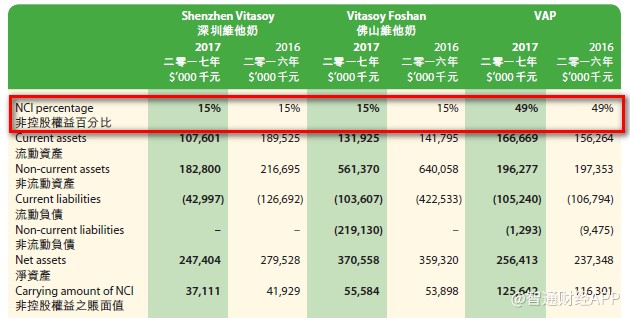

维他奶2017/18年非控股权益大增60%至5600万,这启示了公司有一部份的利润给维他奶以外的公司分享掉了。翻查2016/17年年报附注14,维他奶主要有三间非全资拥有的附属公司:持有85%股权的深圳维他奶,持有85%的佛山维他奶和持有51%来自澳洲的VAP(Vitasoy Australia Products)。

考虑到2017/18年澳洲分部业绩只有9%的温和增长,所以非控股权益大增的原因当属中国内地这两间非全资控制的附属公司。2017/18年维他奶内地业务增幅强劲,经营溢利增长达71%,从非控股权益大增60%得知,深圳和佛山维他奶的产能也大幅提升。因为维他奶只占85%股权,所以只能享有两间附属公司八五折的利润,从而拉低了归属上市公司的最终纯利。

至于非控股权益对利润的打折效应会否持续,便要看该附属公司的产能会否有提升的空间。从年报所知,维他奶较新的武汉厂房是全资拥有,而维他奶亦计划在2021年完成东莞新厂房的建造。这些迹象均显示现有厂房产能已满,非全资附属公司对利润的打折效应亦应缓解。当然我们也要持续关注新的东莞厂房是否全资拥有,虽然独资兴建的资金压力较大,但这确保往后能独享中国市场的高速销售增长。

随着维他奶的业务重心由香港转到内地,便出现了上述的因素左右公司的利润增长,总括来说这些因素都是较短暂或影响力随时间而减弱的。以维他奶现价约25元计,市盈率达45倍。虽然公司属稳定优质的内需股,但增长亦受上述因素和产能所限。市况不稳时避险资金会停泊该股,若市况好转应该会有更吸引的股票可以选择。

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP