油价飙升会导致股市崩盘吗?

国际原油期货价格从2014年6月份每桶108美元的高点,到2016年触底跌破30美元/桶,暴跌了令人难以置信的76%。但此后,油价开始一路上行,到5月布伦特原油盘中一度冲破80美元/桶关口,涨幅逾80%。

虽然这对大多数石油股有利,但也令很多人担心,不断上涨的油价最终是否会扼杀过去18个月里的经济复苏?这也是为什么如此多投资者担心股市已经到达,或即将到达峰值的原因之一。毕竟作为现代工业血液的石油,每一次的价格波动都牵动着世界经济的神经。

油价到底要涨到多高、多快,才会对全球经济构成威胁?这是当前投资者们最关心的问题。实际上,有好几家大型能源公司的估值都很有吸引力,在未来几年里有几率跑赢大盘。

为什么油价可能保持高位或持续上涨?

要了解油价上涨是否构成威胁,首先要了解油价为何一直在上涨。毕竟,供应中断导致的石油冲击与全球需求强劲增长导致的原油价格上涨之间存在巨大差异。

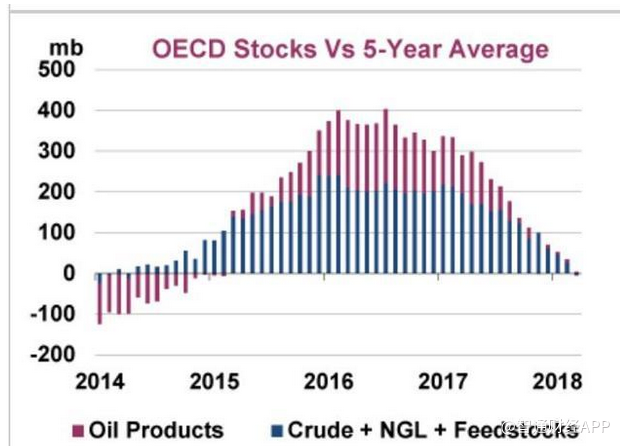

在这种情况下,油价上涨的整体趋势是由基本面因素所驱动的。在石油危机期间,由于第一批美国页岩油生产商过快增产,俄罗斯及沙特也加快原油生产以争夺市场份额,导致全球市场供远过于求,使得油价暴跌。然而,2016年末,欧佩克和俄罗斯达成了所谓的“维也纳共识”,同意每天减产180万桶,以结束价格战,耗尽全球原油库存。

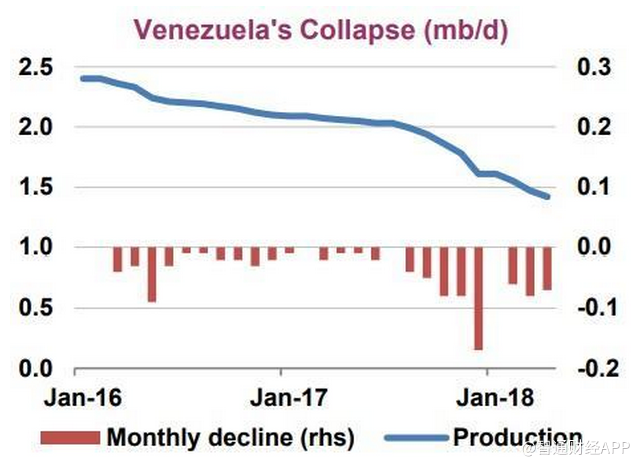

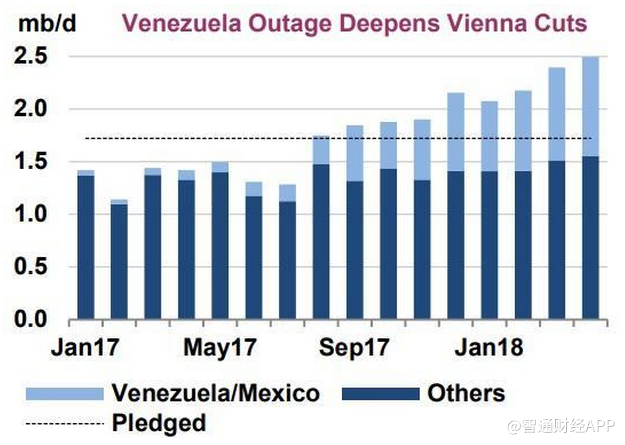

当时目标是将库存降至五年平均水平,起了最大贡献的莫过于委内瑞拉。因其动荡局势及经济危机,协议达成以来,该国石油产量每天减少约62万桶,减产幅度远超在减产协议中承诺的9.5万桶/日。再加上墨西哥、利比亚和尼日利亚出人意料的减产,导致欧佩克每日减产180万桶,产量下降至250万桶,国际原油价格因此受到有效提振。

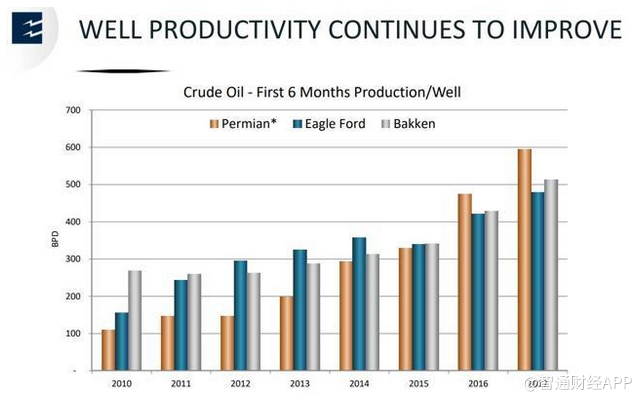

而美国页岩油生产商在这个过程中并没有被扼杀,反而变得更加强大。期间9000多家石油和天然气公司中,约有130家美国石油公司破产。在为生存而进行的绝望挣扎中,美国页岩油生产商被迫去杠杆化,效率变得比危机前更高。包括采用最先进的水力压裂技术:每个钻井平台多口井(最多8个);侧钻可达3英里;每口井有多个压裂阶段;每口井高达2万吨(相当于200辆火车车厢)的压裂砂(支撑裂隙,保持高导流能力,使油气畅通增加产量)。

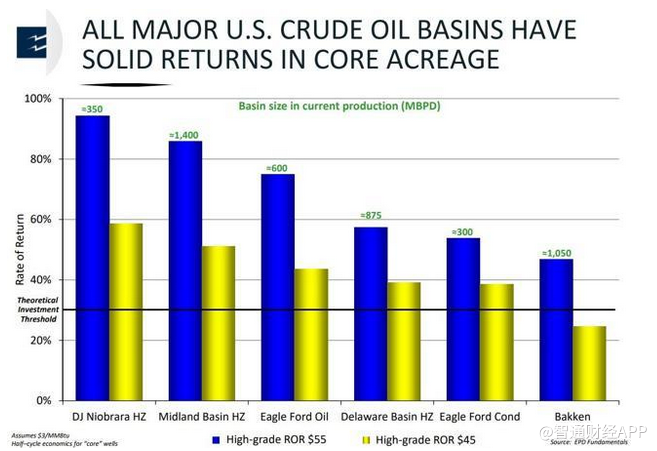

新技术带来的结果是,在某些页岩地层中,每一口井的产量提高了500%。盈亏平衡价格远低于崩盘前的60至85美元。

事实上,如今的页岩油生产商不仅能以每桶45美元的油价生存,甚至能获得足够的回报来证明持续的生产增长是合理的。在拥有700亿桶可开采原油的美国超级页岩地层——二叠纪盆地,EOG Resources等公司报告称某些油井的回报为每桶30美元。而埃克森美孚认为可以使用更先进的传感器和数据分析等技术,在2025年之前将盈亏平衡价格降至20美元。

话虽如此,美国页岩油生产商已经吸取教训,在资本配置方面高度自律。页岩油生产商在危机之前为了自身利益大举借贷,而现在则致力于最大化自由现金流。这被用来偿还债务,支付股息和回购股票。

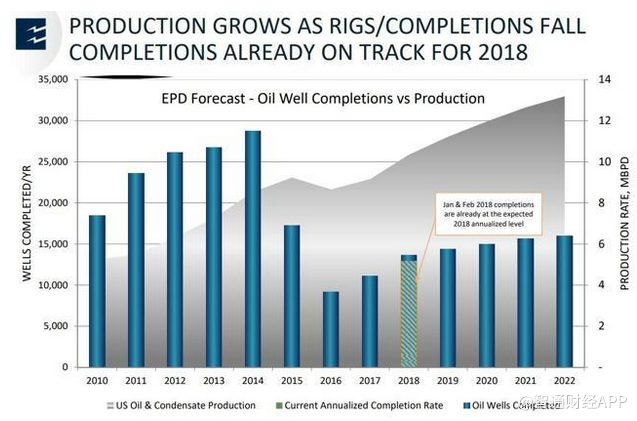

这就是为什么自油价触底以来,新采用水力压裂技术的油井完工及投产的量增长缓慢的缘故。

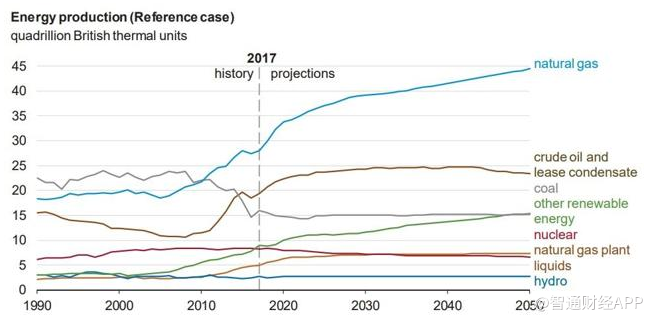

然而,美国的产量预计仍将大幅上升,因为每口井的效率都提高了很多。根据美国能源情报署(EIA)的数据,美国石油产量将从2017年的940万桶增加到2018年的1070万桶,2019年将达到1190万桶。目前全球最大的石油生产国俄罗斯日产1100万桶,这意味着美国将在2019年初成为全球最大的石油生产国。EIA的数据显示,归功于页岩层,未来十年里美国石油和凝析油的产量可能会继续以缓慢但稳定的速度继续增长。

那么,美国强劲但有节制的生产增长是否意味着油价将会下跌呢?可能并不会。因为全球经济强劲增长(根据IMF数据,2018年和2019年增长率约为4%)意味着石油需求将继续增长,尤其是来自中国和印度的需求。

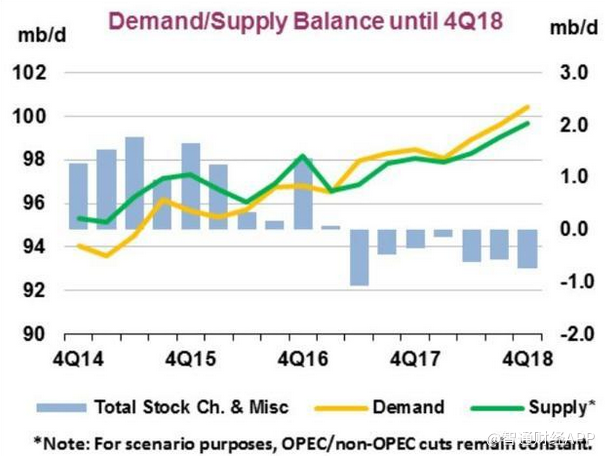

事实上,根据国际能源机构的数据,2018年全球石油需求可能会增加140万桶至平均每天9920万桶。相比之下,全球石油日供应量为9800万桶。这意味着我们仍处于石油短缺的状态,这将继续消耗全球石油库存。

好消息是,石油库存达到了29亿桶,而目前的供应缺口将需要6.4年才能完全消除。换句话说,我们不太可能真的用完石油。然而,价格的边际效应意味着库存下降,原油价格可能走高。

这似乎表明原油价格可能会激增,导致经济衰退?其实不是的,历史表明,除了极高的价格(远超100美元),否则石油的价格并不像增长速度那么重要。

并不足以引发经济衰退或熊市

特朗普政府5月宣布退出伊朗核协议,恢复对伊朗制裁,美国将继续致力于减少伊朗石油销售。奥巴马时期对伊朗的石油制裁导致伊朗原油产量减少100万桶/日,而很多人担心美国新宣布的制裁预计将使得每日减少120万桶伊朗原油供应,这将使得每日石油供应赤字翻倍。

摩根士丹利的数据显示,目前的油价预计意味着美国消费者2018年汽油成本将增加380亿美元,这是大多数工人预计能从减税和就业法案中节省下来税收的30%。当然,企业也感受到了能源成本上升的压力,再加上卡车司机的大量短缺,导致过去一年运费上涨了31%。

那么,油价到底需要涨到多高才会真正伤害经济,并可能引发经济衰退呢?据英联邦金融网络的首席投资官Brad Mcmillan称,从历史上看,油价在12个月内上涨80%是“经济衰退的可靠信号”。这意味着WTI的危险水平为每桶85美元,离近期72美元的峰值还有很大一段距离。事实上,油价从这一水平回落7.6%的真正原因是,达成“维也纳共识”的沙特和俄罗斯已经做出尖锐表态。

早在今年2月,外媒曾报道称一些沙特高层官员表示,每桶80美元甚至100美元的长期油价将是件好事。今年3月,又有报道称沙特和俄罗斯正在谈判,可能会将其合作关系永久化,削减石油产量的期限将延长至20年。

而现在,伊朗制裁的前景、委内瑞拉的持续崩溃以及利比亚和尼日利亚的供应中断,让“维也纳共识”考虑提前部分削减产量(原本这些减产将于2018年底结束)。有消息称,欧佩克将于2018年6月召开会议,届时可能会考虑每日增产100万桶。

这是否意味着油价可能再次暴跌?美国司机们不禁要为此欢呼,但很遗憾,这不太可能发生。最近油价下跌8%,对于那些希望从高油价和上涨的长期趋势中获利的投资者来说,实际上是一个潜在的买入机会。

尽管有反弹,但仍有很大的投资机会

首先,重要的是要记住,即使“维也纳共识”同意在6月份将日产量增加100万桶,来抵消委内瑞拉和伊朗的出口产量损失,别忘了欧佩克和俄罗斯的减产目标为每日减少180万桶,目前为250万桶,而如果对伊朗重新实施全面的国际制裁,将可能高达370万桶。

因此,即使在“维也纳共识”日产量增加100万桶的最佳情况下,欧佩克加俄罗斯将日产量削减至150万桶/天,全球仍面临80万桶的供应短缺。这意味着全球库存将持续下降,油价将继续维持目前长期上行趋势。

这就引出了油价在未来几年内不会暴跌的最大原因。在石油危机最黑暗的日子里,勘探开支大幅减少,至今仍未完全恢复。例如,在油价回升很久之后的2017年,石油公司在勘探方面总共花费了400亿美元。据国际能源机构数据显示,2017年仅发现40亿桶的新储量。这比去年的全球消耗量少了320亿桶,新探明石油储量跌至1940年以来低位。

平均而言,传统(非页岩)油井平均产量每年下降4%左右。这意味着,除非石油资本支出大幅增加,否则我们可能会在几年内看到全球供应开始大幅下降,超出美国页岩油生产的支撑能力。事实上,沙特阿拉伯能源部长Khalid A. Al-Falih对媒体表示:“我相信,如果我们仍保持在过去两三年里的投资量,到2020年石油供应将出现短缺。在需求增加和产量下降之间,我们每年需要向市场投放数百万桶石油,这需要大量投资。”

因此油价不太可能崩溃,但也无法像2018年这样继续走高。

结论

油价只有迅速大幅上涨,才有可能对经济和牛市构成威胁。

对于那些担心油价上涨的人来说,有好消息也有坏消息。坏消息是,全球经济和能源行业的基本面如此只好,以至于油价在一段时间内确实可能维持在当前水平附近,并在未来几年继续走高。而好消息是,这一增长速度可能会慢到足以让消费者、企业和世界经济都有时间去适应。换句话说,我们不太可能看到油价飙升引发经济衰退或熊市。

尽管油价已经从低点回升了近130%,但总体而言,能源行业,尤其是一些顶级企业,仍为长线投资者提供了获利的机会,可能实现超过市场预期的总回报。

扫码下载智通APP

扫码下载智通APP