铜油比价交易机会来了吗?——深度解析原油与铜价走势背后的逻辑关系

本文来自“对冲妍投”微信公众号,作者纪元菲 姚曦。

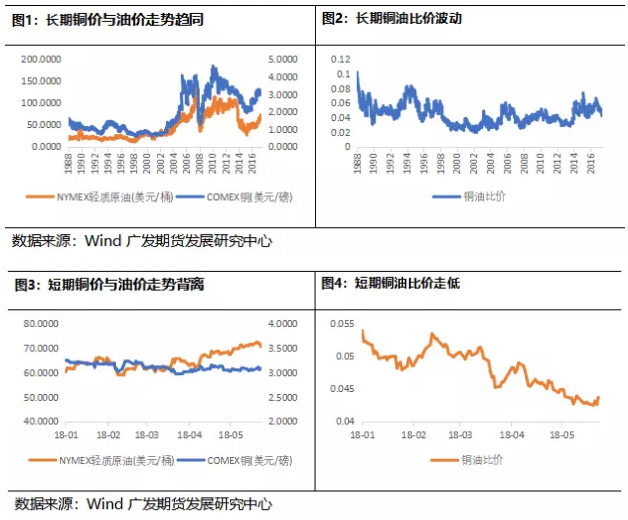

传统的教科书观点认为国际原油价格与铜期货价格之间为正相关性。从图1中,我们可以看到长期的铜价与原油价格走势相似。从经济的角度来说,铜的需求量随着经济的增长而上升,因经济的下滑而回落;而原油的供需直接折射全球的经济形势,即原油价格的涨跌在一定程度上反映了经济发展的快慢。因此,从长期趋势来看,铜价格与国际原油价格具有正向互动关系。

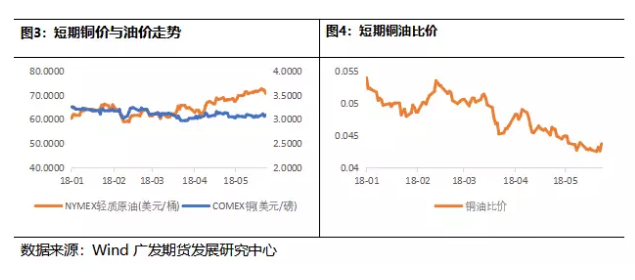

但是从实际市场的价格波动情况来看,短期两者的波动方向并不完全相同,甚至会出现短期的背离。从图2中,我们可以看到虽然长期铜价和油价的走势相似,但是铜油比价依然在较大的区间中波动。从图3和图4中可以明显观测到,2018年的铜价与油价走势并不一致,在油价上行的过程中,铜价呈现震荡走弱的态势,铜油比价持续走低。本文将以NYMEX的WTI原油期货(CL)及COMEX的铜期货(HG)在本次油价上升趋势中铜价和油价走势出现背离情况为切入点,分析相关交易策略。

影响原油与铜价格的因素

首先,既然铜价和油价的走势出现了背离,我们先来分析原油与铜价格的影响因素有何不同。影响原油价格和铜价的因素很多,我们主要分为宏观和供需基本面两个角度来看。

宏观角度

经济:石油和铜作为重要的工业原材料,其终端需求涉及到经济生活的各个方面,因而与经济增长相关。当全球经济持续繁荣,原油和铜的需求量就会总体增加,反之就会减少需求量。原油需求与全球GDP走势呈高度正相关关系。

美元/汇率:由于国际原油和铜的交易主要以美元为标价,因此美元汇率也是影响原油和铜价格涨跌的重要因素之一。当美元升值时,国际上原油、铜和黄金等大宗商品原料价格有下跌的压力;反之,当美元贬值时,此类大宗商品的价格将上涨。

通胀预期:因为原油对通胀的影响较大,在通胀预期增强的时候,投资者将增加原油的配比以对冲通胀。原油对全球通胀的影响包括两个方面:一方面是油价上涨通过直接影响油气产品的价格及以原油为原材料的化工品价格对PPI形成压力。另一方面是油价上涨对CPI形成压力,直接影响因CPI中原油分项占比较高,间接影响通过成本转嫁由PPI传递到CPI。

其他:地缘政治与战争,税收政策,成本等。

供需角度

从需求方面而言,原油和铜作为重要的工业原材料,其终端需求涉及到经济生活的各个方面,因而与宏观经济相关。但是,两者的供给和需求结构不同依然会导致由于供需结构不同的价格分化。

供应:原油主要关注OPEC和俄罗斯等产油国,以及美国页岩油供应释放,铜则主要关注铜矿和废铜的供应影响,其中原生矿依然是目前铜供应的大头。由于原油的投资开采周期较长,铜矿的开采周期相对较短,铜矿产出一般滞后资本投资增加3年左右,因此原油短期供给弹性较小。

库存变化:库存是供给和需求之间的一个缓冲,当期货价格高于现货时,商业库存会增加,刺激现货价格上涨;相反则将使得现货价格下跌。

铜油比价走势及其背后逻辑

1. 2018年铜油比下跌

从图3和图4中可以看到,2018年的铜价与油价走势并不一致,在今年NYMEX市场中的WTI原油期价上行的过程中,COMEX市场中的铜期货(HG)则呈现震荡走弱的态势,导致了2018年以来铜油比价从年初的0.0539走低至5月底的0.0437,跌幅近20%。今年买油空铜的策略收益颇丰,除了赚取绝对价格走势差异上面的高额回报外,还可享受展期带来的价差收益。

从宏观方面来看,全球经济同步复苏,需求稳健增长。全球特别是美国经济数据的向好,提升了市场的通胀预期,作为防御通胀的对冲品种原油受到了基金配置的青睐,使得油价持续上行。

而供需角度来看,供给方面,原油的供应受限,但铜的供应则充足。

至于原油方面来讲,自OPEC减产协议在2017年开始实施以来,全球原油供应增速大幅下滑;并且随着全球经济的复苏,国际原油需求增速也在加快。供应的收缩以及需求的增加使得全球原油库存出现了大幅度的下滑。最新数据显示OECD石油库存已经下滑至了五年均值的水平。

此外,不断出现的地缘政治风险以及供应中断事件也推动了油价的上涨。委内瑞拉国内出现的经济危机使其国内原油产量从最高接近300万桶/天下降到了不足150万桶/天,并且预计将持续下滑;美国退出伊核协议并重新恢复对伊朗的制裁使得市场对伊朗原油的供应出现担忧,从而进一步推动油价上涨。

从铜的方面来讲,供应方面并没有出现前期预期的铜矿供应收缩以及废铜进口大幅下降引起供应端紧张的问题。反而今年的全球铜矿供应正常,1-4月并没有因劳资合同谈判造成大规模罢工而影响铜矿产量,TC的走低主要与中国冶炼产能大量投放有关。中国市场供应充足,进口废铜虽然实物吨大幅下降,但实际金属比例提升导致金属量并没有出现大幅下滑;由于冶炼厂产能增加,检修减少,产量同比大幅增长。因此,虽然需求端向好,但供应端的增加使得铜的库存保持在较高水平,铜价偏弱震荡。

2. 历史铜油比走势

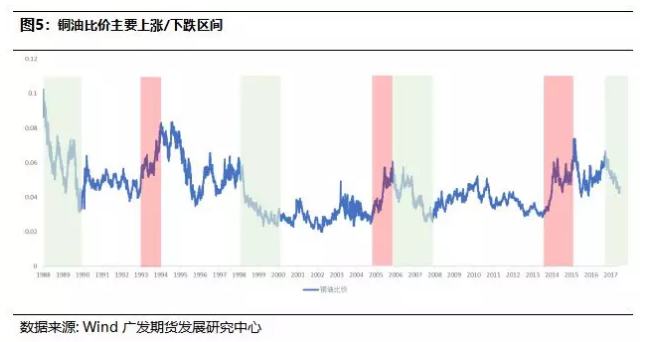

历史上共出现三次铜油比快速下跌且跌幅超过50%的记录:

1988年-1990年,铜油比值从0.1降至最低0.03,跌幅超过60%;

1998年-2000年,铜油比值从0.05降至不足0.025,跌幅达到50%;

2006年-2008年,铜油比值从0.05降至0.025,跌幅达到50%;

从油价与铜价的分项走势来看,铜油比值的下跌主要原因是铜价基本保持不变或有些许下跌,但油价快速上涨。且每一次铜油比见底或将要见底之后,均伴随着经济危机的爆发。例如:1990年开始的日本经济危机、2000年美国互联网泡沫破灭、2008年全球金融危机。这其中的主要原因是铜价对全球需求的反应更为灵敏。在全球经济发展到达顶点之后,由于需求增速开始放缓,铜价开始保持平稳甚至有所回调;而在同时,市场继续保持繁荣的乐观情绪推动油价继续上涨,并进一步推动通胀的升高,从而出现了经济过热并使得经济泡沫开始形成,最终导致经济危机的爆发。

历史上共出现三次铜油比快速上涨且涨幅超过100%的记录:

1993年-1994年,铜油比值从0.037涨至最高0.083,涨幅超100%;

2004年-2006年,铜油比值从0.027涨至最高0.056,涨幅超100%;

2014年-2015年,铜油比值从0.029涨至最高0.071,涨幅超100%;

从油价与铜价的分项走势来看,铜油比值的上涨大部分是铜油同时上涨,但铜的涨幅更大,如1993年-1994年和2004年-2006年。但2014年-2015年则是铜油价格同时下跌而油价跌幅更大。其中行情的主导因素主要是经济周期中的需求。

在经济复苏的周期中,如1993年-1994年和2004年-2006年,全球经济复苏带动需求回暖,中国基建和房地产快速发展,先带动铜价上涨。随后2014年-2015年,欧洲债务危机导致全球经济持续低迷,需求端增长低于预期。同时叠加基本面方面由于供应过剩,库存累积,施压价格下跌。原油由于页岩油增产导致库存大幅积累,成本支撑下移,跌幅更为明显。

目前市场情况及可采取的策略

从历史经验来看,铜油比上升的主要原因是需求主导的,在经济复苏的背景下,需求回升刺激铜价上涨幅度超过油价。目前从宏观方面,依然认为全球经济依然处于复苏过程中,因此对铜的需求依然有所支撑。

铜价从供需基本面角度来看,未来铜矿供应随着铜矿品位及产量增速的下降,预期将出现缺口,因而上涨周期仍未结束。从原油价格来看,供应收紧及需求的增加是导致油价上涨的主要原因,但是油价的迅速上涨推动了美国页岩油供应增加的预期,同时OPEC减产协议开始出现松动的迹象,油价未来保持快速上行的动力较低。

因而,叠加未来铜价上涨的预期,铜油比在未来1-2年内预计上升概率较高。(编辑:艾宥辰)

扫码下载智通APP

扫码下载智通APP