佳兆业(01638)进击粤港澳大湾区:手持212亿现金 1.5万亿货值

粤港澳大湾区规划纲要呼之欲出,大湾区建设即将驶入快车道。据相关人士透露,粤港澳大湾区规划纲要正在制定过程中,很快会出台实施。分析师认为,粤港澳大湾区建设将利好交通、地产等行业。

作为深耕粤港澳大湾区的龙头企业,截止2017年底,佳兆业(01638)旧改占地面积达2400万平,以容积率2.5估算,其建面达6000万平,加上大湾区土储建面1300万平,佳兆业大湾区总建面超7000万平,可释放货值高达1.5万亿,是真正的“大湾区地王”。厚积薄发,佳兆业主营地产业务有机会2年内规模翻倍,迈入千亿阵营,中长期可实现高质量增长。

据智通财经APP了解,截至2017年12月底,佳兆业有现金及银行存款212亿元,且净负债对总资产比率为42%,远低于中国房企普遍70%的净负债率。而如果考虑到1-4月总合约销售约121.57亿元,加之超过200亿的在手现金,对应公司境内一年内到期负债213亿,展现公司财务结构得到明显优化。

大湾区迎史诗级利好 佳兆业旧改货值大爆发

2017年,得益于专注全国一线及重点二线城市策略的成效,佳兆业销售业绩强劲增长,累计合约销售额约447.1亿元,同比上升49.8%,完成年度目标112%;已售总建筑面积为278.6万平方米,同比增长约22.8%。

立足于重点布局都市圈核心城市以及质量管控的溢价能力不断强化,报告期内合约销售均价同比增长22%,近每平方米16048元,其中粤港澳大湾区及长三角区域的销售贡献分别达56%及21%,包括深圳、上海及广州在内的一线城市销售贡献占合约销售的51%,成都、西安、南京、长沙等二线城市销售贡献占合约销售的44%。

过去一年,该公司总资产由2016年的1658亿元增加至2134亿元,杠杆比率维持在合理水平。公司录得股东应占溢利约32.8亿元,实现核心净利24.5亿元,毛利率由2016年的13%增加至27.3%,反映公司盈利能力稳健提升。

在土地储备方面,佳兆业积极把握“粤港澳大湾区”和“京津冀一体化”等国家重点政策导向所带来的机会,深耕一线和重点二线城市,深化核心城市周边的布局,在与国家战略的融合中寻找新的发展空间。

值得关注的是,佳兆业仅在大湾区旧改占地高达2400万平米,深圳广州两个核心城市占比超过50%(1200万平方米占地面积),其中深圳占比37%(890万平方米占地面积),广州占比24%(580万平方米占地面积)。若以容积率为5计算,仅深圳一地旧改面积即高达4450万平方米。

目前佳兆业基本实现大湾区城市全覆盖,已进入大湾区11个城市里的7个,除了香港、澳门及珠三角的肇庆外, 2017年杀入中山旧改市场,已经初步拿到一些大规模项目。

在城市布局上,佳兆业坚定实施聚焦都市圈、押宝大湾区战略。这个湾区目前有7000万人口,人口还在迅猛流入,远期预计一定会达到1亿,并且会成为全球最为富有的湾区之一。即便是在全行业规模增速逐渐平缓的情况下,大湾区依然大概率会保持旺盛和持续的房地产消费需求。以此衡量,佳兆业土储规模,是名副其实的“大湾区之王”,也为未来的高增长提供了充足的货源。

债务结构持续优化 现金流健康充裕

2017年在楼市调控政策不断趋严的大背景下,中国房地产市场呈现强者恒强的格局,优势地产企业侵蚀中小房企的市场份额。

以佳兆业为例,2017年其实现合约销售金额447.1亿元,同比上升49.8%,而2018年其销售目标是突破700亿元。

净利润来看,2017年净利润达30.44亿,净利润率为6.8%——较低的利润率源于部分旧有债务问题的解决,2018年的净利润率会有大幅度抬升。根据亿翰智库的统计,2017年房企整体归母净利润率均值达到18.32%。

根据此一基数,代入佳兆业2018年的700亿销售目标值,则其净利润或将为128.24亿元,将会在2017年的基础上实现超过4倍的增长。

当然,这是较为乐观的预期,不过考虑到其在大湾区特别是深圳的旧改拿地时间较早,则这一利润率并非不可能,甚至是更高。甚至保守而言,取用12%左右的净利润率,则佳兆业的净利润也有84亿之多。

再看负债率。

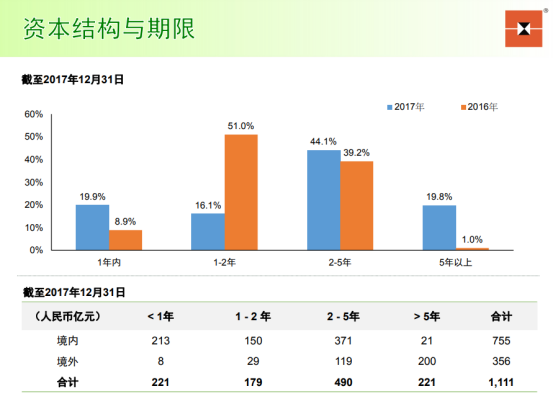

截至2017年底,佳兆业的现金及银行存款为大约212亿元,按年增长了约30%。公司须于一年内偿还的贷款约占总贷款的20%,期限结构合理。

再从整体借款结构来看,佳兆业目前1111亿元的借款中,境内借款大部分集中在2-5年内到期,而境外债务则多在5年后到期。公司的策略是逐步减少短期债项占比,而截止去年年末两年以上的贷款已经差不多占到总贷款逾六成,尽管此举虽在一定程度上增加了利息开支,但是却不失为现实宏观金融环境趋紧背景下的一个明智之举。

智通财经APP注意到,在资本市场,佳兆业积极把握境外市场机遇,于2017年6月30日完成交换要约,并成功发行票面利率分别为7.25%、7.875%、8.50%及9.375%的新二零二零年票据、新二零二一年票据、新二零二二年票据及新二零二四年票据,发行规模为34.5亿美元。其后,公司于2017年8月、9月及11月分别发行2.85亿美元、8.05亿美元及6.19亿美元的优先票据,用于再融资现有债务、拨支现有及新物业项目及作一般企业用途。融资安排有效延长公司债务的还款期,并强化企业的现金流管理。

再从管理层方面而言,前深圳人民银行行长、前国家外汇管理局深圳分局局长、经济学博士张建军自2018年3月20日已获委任为公司执行董事及副主席,使得公司在融资资源方面区获得最大助力。

继于2017年5月获纳入MSCI明晟中国小型指数及2017年9月获纳入恒生综合指数成份股,恒生港股通指数、恒生港股通中小型股指数及恒生港股通小型股指数后,佳兆业于2018年3月5日获纳入恒生综合大中型股指数成份股,反映公司价值备受市场肯定及投资者认同。

2017年度,佳兆业成功入股南太地产有限公司、广东明家联合移动科技股份有限公司及振兴生化股份有限公司,并取得佳兆业健康集团控股有限公司(前称美加医学科技有限公司)的控制股,以从增强自身综合运营管理能力,为集团在新经济形势下的可持续发展奠定基础。

未来,佳兆业将继续发挥佳兆业在大湾区的先行者优势,灵活调整销售策略及步伐,加快项目去化及现金回笼。另通过布局多元化业务,增强自身物业运营管理能力,以应对新趋势下市场变化带来的挑战。

扫码下载智通APP

扫码下载智通APP