投资绿叶制药(02186)的道与术

本文来自“雪球网”,作者为雪球号“迷行”,文中观点不代表智通财经观点。

记录一下自己关于投资绿叶制药(02186)的判断,供以后复盘用。

策略

先从道,也就是策略上来看:

1.国家层面的大势,先得选市场

虽然咱们是来赚钱不是来爱国的,客观讲中国还是很牛的,国运过去二十年都很好,但A股流动性太高,上市公司质地一般,管理层和股东的心态也更急功近利关注各种资本运作,认为流动性会逐渐回落,像退潮。近些年制造业不可逆转的逃离,房地产太疯狂,看不懂的时候不如暂时远离。

港股可选余地小很多,但是定价还是比较谨慎,风险补偿太高,所以内涵收益率相对高而定价相对低,随着内地投资研究能力越来越强,而且境外投资渐渐放松,是在一个长周期走向更合理定价的路上。积极参与。

美股很牛,看到那些伟大的公司就激动,可惜都是晚上要看,没休息了,不考虑。

东南亚会很牛,因为思维模式消费习惯都不一样,指数可能更好一些,越南和印度指数很牛,印度还有大概率的长牛。但是有印度朋友认为是莫迪废钞导致流动性过剩,所以暂时谨慎。

日本是个很牛的国家,近期研究一下,感觉这个国家的各种创业公司都很有里子。

欧洲就不要看了吧,欧洲会毫无疑问的塌陷,加上澳大利亚,都会成为边缘国家。

拉美太松散,不会有正经的工作意愿,加上时差,祝他们好运。

非洲是遗忘的大陆,祝他们好运。

俄罗斯失去的一百年早就开始了。

整体判断,东南亚崛起的世纪,港股雄起的十年,先去抓对岸的鱼。

2.行业和持股策略

长期持有比短线更容易赚大钱,也更轻松。

持有周期,一定要在景气周期,即风口,因为泥沙俱下的周期,首先大部分人选择了逃离,剩下的小部分人再分化出龙头定价,不景气的周期不是风口。最好能判断由弱转盛的拐点,从极度悲观到极度乐观,跨越整个估值提升的维度,又能吃到eps的增长的钱,是最好的投资策略。

长期持有的标的,一定一定必须要是一个好生意,总结下好生意一定要有四大特质里面的至少两个:1. 边际成本长久或者永远的递减,或者边际效应递增(生意本质)。2.能创造大的价值,同时能从创造的价值里面取到大的一块(收益法估值)。3. 有超级核心竞争力或者就是垄断,或者替代成本高(护城河,也是重置法估值)。4. 强现金流(垄断程度的显现)。

所以从这个角度看,哪些是合适的行业呢?

各行各业直接针对消费者的龙头,剔除掉供应商,一定要能掌握品牌和终端消费者的,能吃上游押款,吃下游压货,还能创造垄断。类似于格力,还有京东,亚马逊等。

互联网龙头,社交、电商的魂,没有边际,强者恒强,大而不死。FB, BABA, TENCENT,而现阶段的苏宁和人人网、聚美优品就不是。

创新医药,和一些永远无法放开政策保护的医药,剔除仿制药。专利、准入、批号,这些就是垄断的代言词。如东阳光的颗粒剂可威, 中国生物的首仿生物药,金斯瑞的CART等。

具有高溢价的消费品,剔除奢侈品和科技硬件企业。如星巴克,而都可coco就不是。

好的教育,医疗,枫叶教育是。

那么什么不是好生意呢?汽车;低值易耗品;通讯服务和设施;文书出版;“卖便宜的东西”。

一定要投好生意,在讨论估值之前,首先要判断这得是一个好生意。

那么估值呢?

PEPB不是全部,一个高成长(每年有个20%左右成长的)好生意,大市值龙头10PE以下大胆买,中等市值20PE以下大胆买,小公司嘛,就看市值,PE, PB这时候都是失真的。

3.一票否决制

遇到有任何一个这样的公司,再好都否定。不是收益率一定低,而是不敢长期持有,一个黑天鹅就灰飞烟灭了。

不专注的公司,就是类似于罗永浩一样把好好的一个上市企业搞得像大学生创业一样,以为资本市场看不透弄巧成拙的,比如到处并购的,以为增加了EPS市值就搞起来了?

比如京新药业买医用显示器,誉衡药业买pos机的,以为抛点儿回购吓唬一下,大家就都认可那个回购价就是股价的估值中枢了吗?

还有以为买了一个企业,讲一下“协同效应”大家就都信了?

不专业的管理层,比如不尊重股东的,聚美。比如对行业趋势把握不得当的,比如黑莓。

有诸多关联交易的,比如卖资产卖给好朋友的公司的,比如高价买公众号的那个公司,可耻。

玩财技的,你当分析师都不懂财务不知道生物资产的风险,不知道递延所得税资产和各种商誉的风险么,小99大家都明白,只是逢场作戏都不想拆穿,玩的过分,股价跌的永远不过分。

4.抓偏执狂,和成大事者

抓什么样的偏执狂呢,有商业头脑,成熟专注的偏执狂,乔布斯,Elon Musk,董小姐,孙飘扬,他们的公司不会差到哪儿去。

Elon Musk和贾跃亭实际上都是非常有谋略的人,老贾其实离成功很近,像是耗尽全身真气,把能借的钱都借了,可惜差一点天赋和灵光气,如果不是道德上出了点儿问题,这种气质的一把手的公司值得关注。

但罗永浩就不是,他有天赋,有偏执,可是能力维度缺了成熟和谋略以及审时度势还有领导力,学生气太重,可能是原来做老师和大学生呆一起时间太长,沉浸在自己小世界太久,没有感知力,做个发布会还要宣传我们这个海报怎么设计。

抓什么样的成大事的人呢,敢all in,坚持战略而且身边凑齐了专业的七龙珠的,在领导力判断力性格匹配度谈吐等个人素质都无可挑剔的那种人。马化腾和雷军是。

战术

然后从术,也就是战术的层面上,分析下绿叶制药。

1.行业是好行业吗?

医药永远的刚需,中国还有二三十年的老龄化趋势,几亿中产的消费力也都不断提高,预期寿命提高,都是拓展了医药消费场景,提高了客单价,和延长了单个用户的使用时间,行业肯定是个好行业。

2.绿叶是好生意吗?

经济学理论上认为通用名仿制药没有品牌,没有定价权,没有壁垒和专利,就是赚个辛苦钱,不可能有超额收益的,多进来几家瞬间价格和利润就下去了,使用PE法也没法准确估值,这也不是一个好生意。

新药吧,收益巨大,就是风险也巨大,国内如火如荼的开展的大多数新药都是首仿而已。要做真正的全球创新,需要全球规模的资本支持,全球水平的基础科研能力和人员支持,所以一般大公司做大创新,小公司做微创新。如果不是千亿市值的公司,基本可以忽略全球一类新药的NPV价值。一些200亿市值的还在做完全新的分子,有点怕。

绿叶做505b2微球,虽然可能100年内不是终极的最好的给药方式,但是目前看是不错的具有改善性的给药方式,是用相对低的风险和成本,去获得一个准新药,是相对ANDA和NDA提高收益降低成本的风险的一个途径,说是新药吧,它有独占期和专利,但是不是完全新的。说是仿制药吧,它利润高,而且不是能仿就仿,能仿就能做出来的,就像低风险高收益的优先股,满足边际成本递减,垄断性,高护城河,和高价值,是一个好生意模式。

3.绿叶有一个好团队吗?

从管理层拼盘式的凑齐了现在的绝大多数产品都是过亿的大单品,而且从千万级别做到十亿级别的量,以及上市公司守住了操守,专注了CNS和癌症慢性病领域,是医药行业有操守,又专业,专注的上等能力范围的管理团队。

关注到如下几个细节:

新加坡医院不放在上市体系免得拉低估值,厚道。

从非上市体系放进来两个生物类似物药,价格很厚道。

回购,说到做到。

最困难的时候每周发利好,手里牌多就是硬气。

IDO,这个热点不蹭白不蹭,不好就永远留在临床前研究嘛。

专注于CNS和癌症,专注于长效,专注于微创新。这个聚焦度可以了。

客观的看,绿叶的管理团队还是比较守规矩,专业,和接地气的。

4.现价是一个好估值吗?

静态看,恒生牛市启动前化学制药17PE均值现在已经妥妥的过25,而且龙头溢价率更高。现价25PE不高,属于行业中等。

动态看,2019年初的年报数据,大概率有个30%并表增长,回到20PE。也就是2018E大概是20PE,属于行业偏低水平。

从市值看,240亿是一个中型的盘子,在全球医药界属于中小型。绿叶在业内地位颇高,能怼翻诺华和强生的专利,创造和保护IP个人认为是评价医药行业创新能力研发能力的核心指标,比如双鹭和东阳光就很V5。

对标华海和恒瑞,业内很多人认为绿叶的能力现在应该是500-800亿人民币市值左右,市值还大有空间。

5.绿叶的成长性怎么样?能长多大

这种专业问题看研究报告吧,国信的已经很详细了。

首先对于绿叶这种微创新模式,本来成功率就比较高,先假设微球做啥能成啥,之后我们再看成功率。那么从2019年开始,就开挂了:

从EPS的角度,罗替戈汀先是会再造一个绿叶,安舒法辛又会再造一个绿叶,这两个在研产品也是券商在STOP法算出来的NAV里面比重最大的。

这些后期产品走出来后,同时在这4年里不断有新项目去立项也基本走到二期,新PIPELINE也赋予成长性预期。

从估值水平的角度,在利培酮下来后,就已经摇身一变创新药公司,在安舒下来后,全球的准一线药企药企。从2019年开始会大概率吃到估值水平的提升。

也就是接下来的5年,如果持有绿叶,可以吃到EPS和估值的双击。至于长多大嘛,得看市场有多热情,比如恒瑞的80PE。

6.那么,泼一下凉水,这些东西能成吗?绿叶all in了微球,这玩意儿有那么神吗?

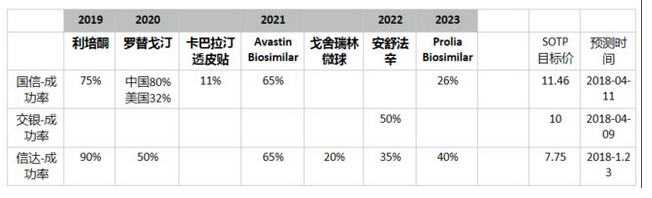

比如券商们这么看成功率:

其中利培酮,罗替戈汀和安舒法辛的NPV最大,其他品种没多少人在意的,什么IDO都知道失败了,废了也没人在意。而这三个品种成功率,尤其是前两个微球,非常高,安舒嘛,不好的话可以一直留在三期就不告诉你进度,再放个大的利好对冲嘛,血脂康美国进度又不是没做过,所以大可放心。

7.力朴素和思瑞康就不担心了吗?

恩,不担心,成熟大产品保持销售额是很简单的事,绿叶管理层不是傻子。就算思瑞康毁了,那也只是30亿,相比绿叶千亿的TP,都不是事儿,并表2年避免青黄不接就可以了。力朴素这个悲观预期本来就已经在那儿了,只要做的“不那么差“就可以了,进医保呗,或者不进医保也没那么差毕竟这个领域自然增速大。觉得现在这个PE本身就没对力朴素报多大希望。

8.绿叶就没有雷了吗?

力朴素如果断崖下跌,是巨雷,但改变医生的处方习惯哪儿是那么简单的事,改变利益关系哪儿是那么简单的事,这可是一个十年期的老品种了。

思瑞康如果断崖下跌,是巨雷,但本来收购PE就不高,而且从历史看品牌药也是稳定的生意,一两年雷大概率不会差哪儿去。

利培酮如果上市不了是天雷,但目前来看已经没有实质阻碍,顶多曲折一下,对长线投资者不是事儿。

其他没看到巨雷。

疑问

再记录一下自己的几个疑问:

a.药品国家医保会谈判降价。

国内的药我觉得还便宜了,之所以大家觉得贵是因为不管公立还是商业医保的支出比例小了,自己从口袋掏出来的比例多了。

民众永远需要更好的药,不管是质量还是更好的效果以及更新的治疗方案。这些都是成本,成本推动药价上涨也很普遍。

一致性评价,按病重付费,还有剔除中药注射剂等,在存量的基础上在改善国家医保支出结构,提高刚需人群的医疗质量。这个动作之后,仿制药的秋天就来了。

在满足刚需之后,现在的药政也已经同时注重创新保护了。而创新需要资本,也需要上市的价格保护来回收资本。相信新的医保局会更专业的平衡和保护改善性需求所用的高价药,从上市审批可以看得出新一届班子还是很成熟的。

回到降价,我认为刚需药物会长时间维持低价,而新药物,新治疗方案,本来就应该贵只有更贵,而政策以后也会支持创新,支持贵的改善性药物。同时要看商业医保的普及率,相信商业医保也会像美国一样成为平衡创新和刚需的一大支柱力量。大势总是向好的,相信GCD不是傻子,房价区分豪宅和刚需,限购区分刚需优先,教育放开民营高端教育,医疗也放开民营医疗,药价,也会支持高端和创新药。主打微球属于创新药。

b.力朴素会降价,会被白蛋白干掉。

这么多利益关系,没那么快被替代,还要招标进院,如果我是石药,先替代的肯定是最容易替代的celgene,几年后再磨刀霍霍向绿叶,那时候力朴素早就回医保了,绿叶也出新品大家不再看力朴素了。

恒瑞?那时候已经晚了,进院已经有一个国产一个进口挡在前面了,喝点儿浓汤吧。

c.思瑞康会被一致性评价后的国产干掉。

缓释片不会被干掉,另外过去几年思瑞康也很稳定,洞庭和泰凌相比AZ是渣渣,绿叶不傻,没那么简单的商业逻辑,世界不是非黑即白,还有50度灰呢。

d.微球会失败。

利培酮大概率成功,后面的就整体乐观了。

e.这几个微球又能支撑多少市值呢?

千亿,大产品战略是药企以后必须坚持的。

f.改剂型不是新药,改完这几个微球绿叶又能做什么呢?

现在所有的布局都是针对慢性病(癌症也算慢性病)和缓释药,做微创新。这个领域大着呢,所幸绿叶很专注,这个领域是海洋不是池塘。

g.短期会业绩青黄不接。

所以长期持有。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP