美元流动性退潮,新兴市场风险几何?

本文来自云锋金融公众号(id:majikwealth),经授权发布,不构成具体投资建议。作者马文慧。

还没有到世界杯,阿根廷提前吸引了全球注意。

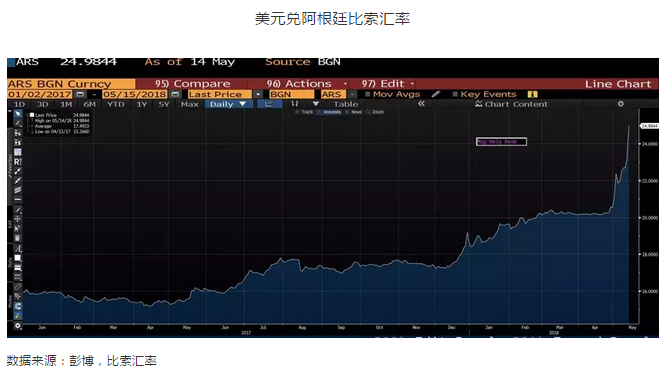

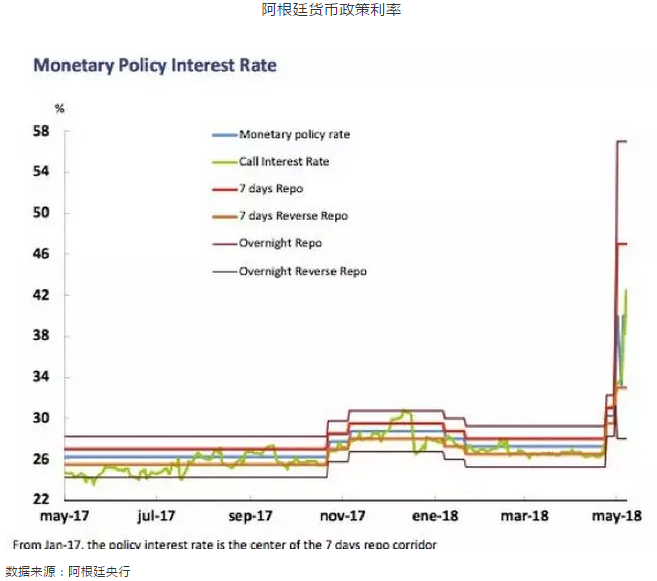

五月初以来,阿根廷遭遇外资流出,比索月初以来贬值20%,年初以来贬值三分之一。

阿根廷央行耗费超过50亿美元外汇储备、连续加息将基准利率从27.5%提高到40%;5月8日,阿根廷总统马克里向国际货币基金组织寻求救助。这些举措仍未能挽回货币颓势,比索兑美元本周以来跌幅扩大7%。

时间倒转到去年6月,当时阿根廷发行了27.5亿美元的100年期的“世纪债券”,利率仅为8%,可以说是乐观市场的标志性现象。

橡树资本的霍华马克斯曾就警示:

“你可能认为市场对这个百年债券难以接受,毕竟阿根廷在过去200年违约了8次,在过去100年违约了5次,最近一次是2014年陷入Eliott对冲基金的法律纠纷。但投资者似乎不在乎这些,申购金额高达97.5亿美元。”

马克斯一语成谶。

目前阿根廷的状况不啻于一场小型危机;货币贬值带来通胀高企超过15%,阿根廷人走上街头抗议。

与此同时,其他新兴市场货币也有不同程度的下跌,新兴市场债利差放宽。

阿根廷是一个孤例,还是美元流动性退潮后第一个暴露的裸泳者?新兴市场是否危机在前?让我们从回溯新兴市场资金流入开始。

宽松环境推升新兴市场资金流入

“search for yield”推升新兴市场债需求

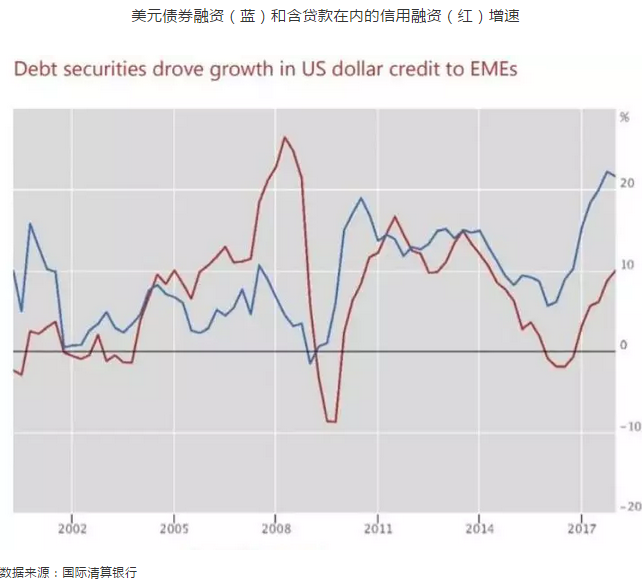

后危机时代,主要发达国家央行的量化宽松货币政策给市场注入了大量流动性。发达国家主权债零利率甚至负利率,投资级公司债利差极大压缩。新兴市场债,成了为数不多的利差来源。

尤其是2013年以来,低波动的市场环境叠加新兴市场经济走出衰退,资金快速流入新兴市场,尤其是债市。

投资者结构更加不稳定

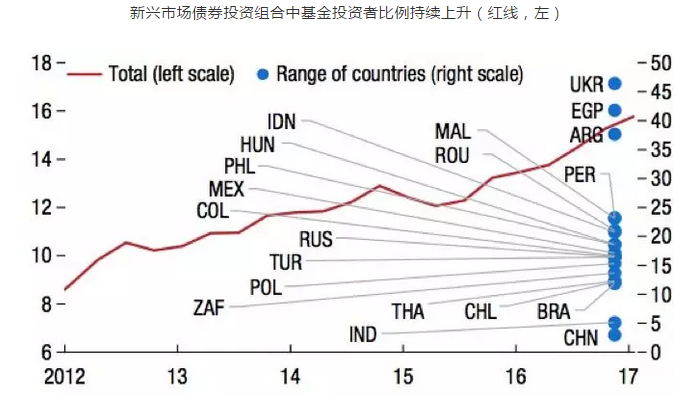

从债券的投资者结构看,相对稳定的是银行、保险等长期资金。基金投资者相对短期,更容易受情绪影响。新兴市场基金投资者占比增加,从2012年的不到10%增长到2017年的15%。投资者结构的变化也会加大资金流动和市场波动。

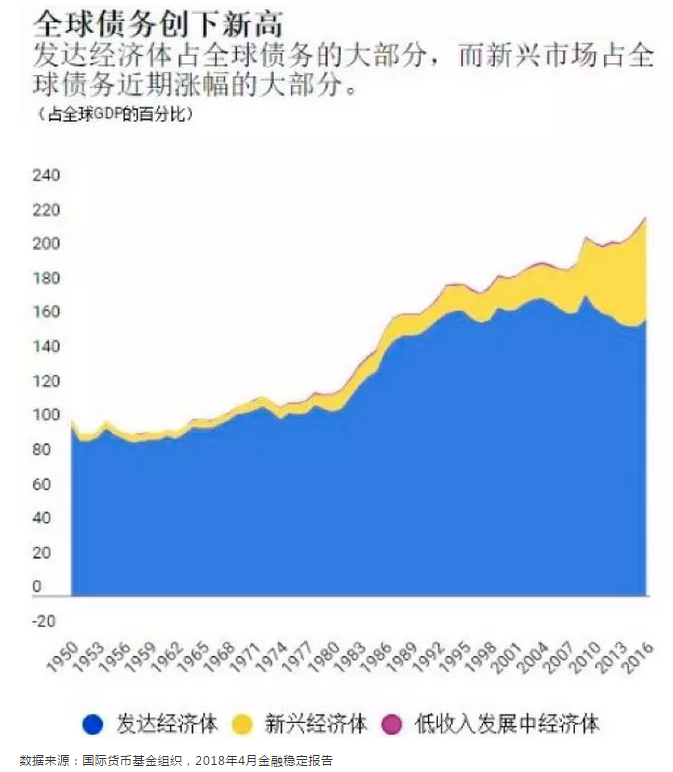

硬币另一面是新兴市场快速加杠杆

当资本市场环境宽松、融资成本下降,凡有能力加杠杆者,当然要充分利用机会。这其中,既包括发行长期公司债锁定成本的美国公司,也包括新兴市场。从2013年到2016年,新兴市场加杠杆的速度快于发达经济体去杠杆,带来全球杠杆率提升。

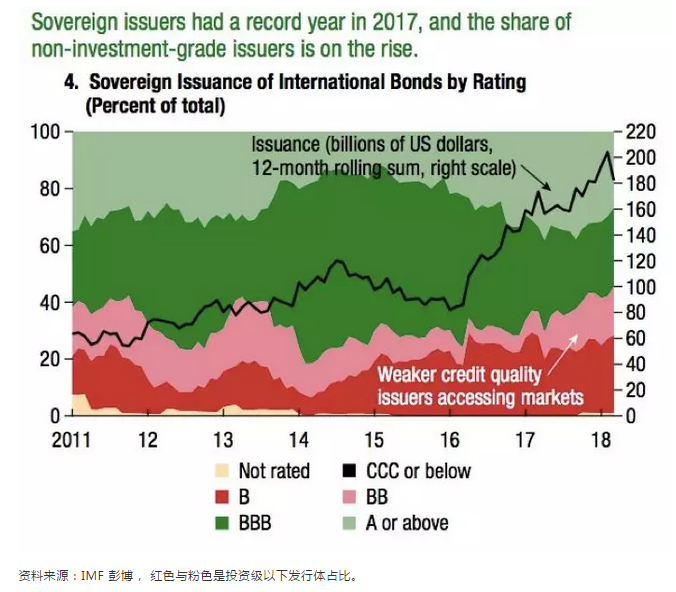

… 以及信用质量下降

当融资变得容易,成本和门槛降低,发行者很容易出现良莠不齐。进入2018年,新兴市场主权债滚动12个月发行量创下2000亿美元的历史新高,其中信用较差的投资级以下债券比例达到40%。这其中,就包括了阿根廷去年发行的百年“世纪债券”。

我们的货币 你们的问题

这是美国前财长约翰 • 康纳利的话。

近期,美联储主席鲍威尔也表达了类似的观点:

“美联储和其他发达经济体的财政刺激在新兴市场近年来的资本流动中起到的作用是相对有限的。我们有正当的理由认为发达经济体的货币政策正常化对新兴经济体的影响是可管控的。”

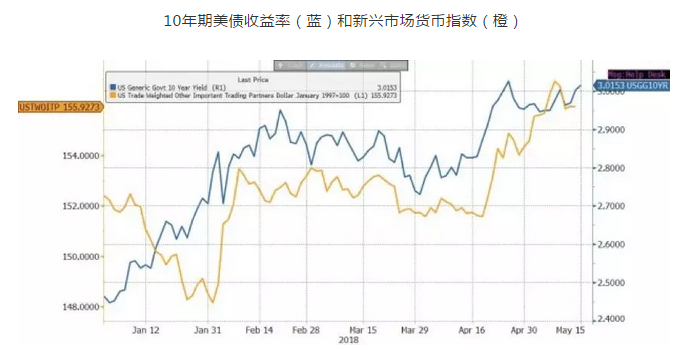

美联储的职责是促进就业和稳定通胀,全球金融稳定的确不是联储和美国的责任。然而,美元是国际储备货币并且是主要的融资货币,也是不争的事实。不管初衷如何,美国货币政策的收紧确实会影响全球的流动性,从而带来风险重估。当美国10年期收益率达到3%以上,投资者都会考虑,新兴市场债相对吸引力还有多少。近期新兴市场货币贬值与美债收益率上升的紧密走势也说明了这一关系。

国际货币基金组织预测,如果美债10年收益率2020年升到3.6%,则2018-2019平均每年新兴市场资金流入将减少400亿美元;如同时伴随风险厌恶情绪高涨,则资金流入可能减少600亿美元。

尘归尘 土归土

——新兴市场回归基本面,分化将加大

整体来看,新兴市场基本面在好转。全球经济的同步增长、大宗商品价格的回升,令新兴市场经济走出低迷。

较为高频的工业产出数据也没有看到放缓的迹象。

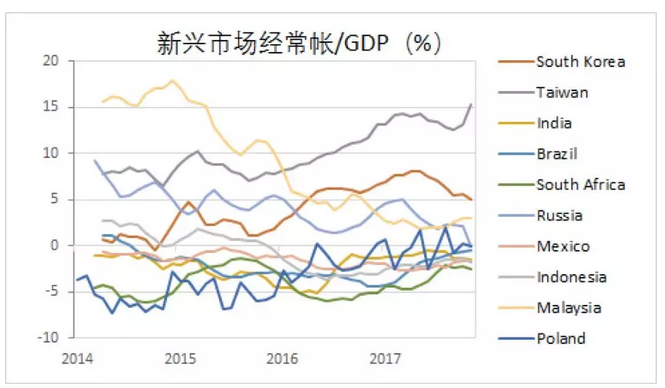

截止贸易争端之前,全球贸易复苏也是新兴市场增长的重要拉动因素。从经常账户占GDP比重来看,整体外部脆弱性改善,对外资依赖降低。

新兴市场总体财政状况也有所改善。

但是,“新兴市场”GDP总量已经增长到全球40%,对于这样庞大的经济体量,“新兴市场”已经是太过笼统的概念而不能体现出内部巨大的分化。

例如,经常账户占GDP比例,其背后是如此的分化图景:中国台湾的盈余比例高达15%,而南非赤字比例2.45%,阿根廷的赤字比例4.5%。

综合看新兴市场的内外部平衡情况,经常账户和财政双赤字国家,如左下角的土耳其、南非、巴西等情况相对较差。

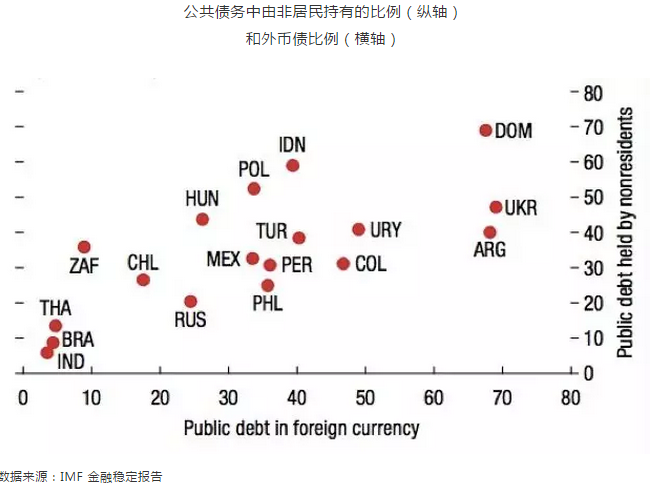

从受美元冲击的角度看,外部脆弱性更值得关注。外币发行的债务越多、外国投资者持有比例越高,经济体就越脆弱。例如下图中右上角的阿根廷(ARG)、乌克兰(UKR)。另一端则如印度(IND)、泰国(THA)。

市场往往跑在基本面前面。新兴市场基本面由坏转好带来的高额回报,如2017年 31%的股市回报 (MSCI新兴市场指数) 和14%的债市(巴克莱本币债指数)回报,2018年不大可能重现。往前看,新兴市场面临三大风险:美元走强、贸易争端带来的全球增长不确定性、以及内部政治风险。

今年的政治事件较为密集。五月的马来西亚大选,实现了建国以来首次执政党轮替,下半年还将有墨西哥大选、巴西总统选举等。

新兴市场政治2018年选举日程

这些风险不见得会演变为全面的新兴市场危机,但是正如我们对全球风险资产的判断:波动性将上升,分化将加剧。基本面脆弱的新兴市场还将继续面临资金流出的考验,裸泳者或许不是阿根廷一个。

(编辑:文文)

扫码下载智通APP

扫码下载智通APP