石油巨头沙特阿美IPO,缘何踌躇不前?

本文选自《能源杂志》,作者魏燃。

牵一发而动全身——这是沙特阿美公司IPO给沙特带来影响的真实写照。

3月11日,外媒报道沙特阿美的IPO有可能会推迟到2019年进行。这家备受关注的石油公司IPO大戏再度被推到公众面前。

自从2016年沙特阿美正式开始准备IPO,与其相关的新闻总是成为石油圈内的头条,这一次也不例外。

除了每次说到沙特阿美IPO总会提到的“估值”、“上市地点”等话题,沙特阿美IPO所隐藏的深层次内涵更值得关注。

绕不过去的死结

香港?纽约?新加坡?伦敦?这不是在选时装周的举办地,而是沙特阿美IPO地点的最热门选项。

早在2016年和2017年初,这项候选名单里面甚至包括有东京。能够有这么多的备选名单,证明沙特阿美虽然在公司估值上没有得到市场的一致认可,但其庞大的体量、潜在的发展空间都是各大金融中心所垂涎的。

然而硬币的另一面,是这些上市地点对于上市公司公开信息披露的要求成为阻碍沙特阿美选定上市地点的重要因素。众所周知,穆罕默德•本•萨勒曼王储最为中意的上市点无疑是伦敦和纽约,尤其是纽约,是王储心中的首选。

但是沙特阿美所掌握的石油储量、财务等信息,一直以来都被沙特政府视为国家机密,在沙特阿美国有化之后从来没有披露过。有分析认为,掌握了沙特阿美的石油储量等信息就能够有效的推测出沙特国内石油生产潜力等信息。

当然,退一万步说,即便是在非伦敦、纽约的地方上市,公司信息披露都是无可避免的。王储及其智囊团队一定对此有过充分的考虑,不可能因为死守信息披露就斩断沙特阿美的IPO之路。

从最近沙特能源部长法利赫接受媒体采访时透露的信息来看,沙特阿美IPO踟蹰不前有了更多的原因。首先,从去年起,接连有在美上市的石油公司,包括埃克森美孚、雪弗龙等,在美国遭遇诉讼。这些诉讼的内容包括碳排放、全球变暖、石油开采的污染问题等。沙特阿美很清楚,一旦上市,这些诉讼就会成为它们不得不面对的问题。

更糟糕的是,沙特政府担心沙特阿美在纽约上市之后,会遭遇911恐怖袭击遇难者家属的集体诉讼。时至今日,一直有相当数量的911恐怖袭击遇难者家属认为沙特政府曾经有意无意地对恐怖分子进行包庇。类似这样的诉讼不仅会让沙特阿美耗费大量的时间、精力和金钱,更有可能带来潜在的负面舆论风暴。这些都是沙特政府完全不想遭遇的。

随着时间的推移,沙特政府已经愈发认识到:沙特阿美的IPO似乎并没有想象中的容易。与此同时,有关沙特阿美将会在国内率先上市的消息也再度引爆了市场。

国内上市意欲何为?

恐怕在大家得知沙特阿美有可能在国内上市之前,没有多少人了解沙特国内的Tadawul交易所。这个“沙特A股”只有不到200家公开交易的公司(2017年8月数据),每天上午10点到下午3点交易,周五周六休市。

显然,对于一个除了能源工业几乎一无所有的国家来说,Tadawul也并不是什么王牌股票市场。沙特政府这是病急乱投医了么?

不是,这其实反映出沙特阿美上市的另一个目的:吸引投资。

我们都知道沙特政府的2030愿景,如此庞大的计划没有资本的投入是不可能。诚然,沙特政府并不缺钱,即便是油价暴跌,但只要不是长时间处于低油价状态,沙特政府的财政就不会长期失衡。

但问题在于,2030愿景需要的是长期、巨额的投资。沙特政府光是支付战争费用和处理王室宗亲就几乎耗尽了财政潜力,无力支付经济改革所需的长期投资。

此外,沙特吸引外资的能力是逐年下降的。根据位于华盛顿的智库国际金融研究院(IIF)最新报告显示,沙特从2012年到2017年,每年都有数百亿美元的资本流出。截至2017年第三季度,沙特资本已经外流640亿美元,预计2018年仍会有260亿美元流出该国。

很奇怪不是吗?要知道,油价暴跌在2014年的下半年才出现,但是沙特在2012年就出现了大规模的资本外流。要知道,沙特的石油服务市场是全世界最富庶的,斯伦贝谢、贝克休斯、哈里伯顿等一大批国际上最顶尖的油服公司都要在这里打破头去竞争,中国企业甚至只能拿到残羹剩饭。

实际上,沙特的经济除了2011年爆发式增长之后,并没有太多亮点。石油工业之外的一些产业部门甚至负增长。国际货币基金组织预测,2017年沙特的GDP增长将“接近于零”。长期的经济低迷显然是政府无法接受的。

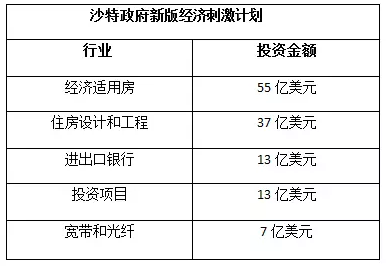

去年底,沙特政府公布了一项价值190亿美元的新版经济刺激计划,旨在帮扶陷入困境的私营企业。据悉,此次190亿美元的新版经济刺激计划只是沙特政府计划实施的一项为期3年、规模为530亿美元经济刺激计划的首个重要组成部分。沙特国王萨拉曼试图平衡推进雄心勃勃的改革计划,并在预算赤字扩大的同时,实施严厉的紧缩措施。

落点又回到了钱上。如果政府无力支出,就必须落到外资头上。而沙特阿美在国内的IPO则很可能可以为Tadawul带来600亿美元的投资,进而拉动整个沙特的外资吸引水平。

王储的野心

一直以来有一个说法:王储对于沙特阿美的估值是2万亿美元,而市场普遍对沙特阿美的估值在1万亿到1.5万亿之间。这是王储迟迟没有大力推动沙特阿美IPO的重要原因。

这个说法所给出的结论实在是难以让人信服。对于沙特阿美的估值,无非是两种可能,2万亿和非2万亿,如果沙特阿美真的能达到2万亿的估值,王储完全可以通过释放部门信息来说服市场。如果沙特阿美估值完全无法达到2万亿美元,王储也不会无谓的坚持。

说到底,这很大可能只是一个博弈。

对于萨勒曼王储,或者说沙特政府来说,目前的头等大事毫无疑问是在也门与伊朗之间的代理人战争。这场战争的最终胜利不仅能够奠定沙特在中东地区绝对的权威,更可以解放大批的军费开支。

所以我们能够看到,萨勒曼王储在3月无论是出访英国还是美国,军火购买都是头等重要的大事。而一旦战争有望结束,王储有了足够的业绩巩固地位,沙特阿美的IPO就将会是日程表中的下一项。

我们到底该怎么看待沙特阿美的估值呢?分析师们对于2万亿美元的估值各有看法,有分析认为60美元以上的油价可以维持这个估值,但也有人认为需要80美元以上的高油价。

根据油价网报道,Bloomberg Gadfly专栏作家Liam Denning认为,沙特阿美需要80美元/桶的油价才能达到其宣称的2万亿美元市值。全球石油巨头的平均边际自由现金流在5%至7%浮动。俄罗斯石油公司(Rosneft)以12.95%水平登顶,相比之下埃克森美孚石油最低,为5.194%。基于这些实际的数据,Denning的测算结果显示,为了以5%的边际自由现金流吸引投资者,沙特阿美需要以80美元/桶的价格出售原油,而这也是唯一能匹配得上2万亿美元市值的方法。

我们有理由相信,无论分析师们计算的结果如何,其计算工具和逻辑都是有理可循的。但我们不应该放弃思考另一个很重要的因素:油价高低不仅事关沙特阿美的估值,更与沙特本国政策乃至整个欧佩克息息相关。

对于欧佩克和沙特来说,油价并非越高越好。100美元的高价在现在会直接导致非化石能源替代的步伐加快。所以实际上沙特最希望的是油价的平稳而非暴涨。

“2030愿景”是沙特拜托石油依赖的重要规划,这何尝不是沙特政府拜托沙特阿美一家独大的举措?沙特阿美IPO只是沙特政府寻求解决资金来源困难的举措,只要能够达成目的,沙特阿美公司估值的高低并不是不可协商的红线。

萨勒曼王储正全面建立自己的威信:大规模的反腐针对的是来自王室内部的反对声音,在也门的战争是寻求树立自己的军事权威,而沙特阿美的IPO是其进行经济改革的基础。要知道,沙特阿美公司的股权结构极其复杂,除了沙特政府持有的股权外,一直有传言说来自国外的资本持有沙特阿美的相当部分股权。因此,通过部分股份的IPO来进行内部股权结构的梳理,进一步掌控国家的经济命脉,实际上也是王储推进IPO的另一大目的。

(编辑:姜禹)

扫码下载智通APP

扫码下载智通APP