新股解读|歌礼生物:长研发人志气,破“未盈利”威胁

“重赏之下必有勇夫。”

这不,雷军和他的小米刚痛饮完“同股不同权”头啖汤,未盈利的生物医药企业上市也剑拔弩张。

5月7日晚,在万特、诺华、安进、GSK等跨国药企担任过高管的美籍华人吴劲梓便带着他的歌礼药业正式向港交所提交了IPO申请书,让“未盈利的生物医药企业上市”实现了零的突破。

事实上,早在2015年时,智通财经APP便注意到歌礼了,因为吴劲梓曾不止一次公开阐述过他的回国创业的理想和抱负,即将最好的研发技术和一流的创新药物带给我国患者。而发展这么多年,歌礼的确在丙肝药物市场开创了一片新天地,不仅在技术上与老牌丙肝药企吉利德、艾伯维上演了一出“三国演义”;而且还让诺华、强生成为自己的“铁粉”。

不过,就算得到众多跨国药企“垂倾”,但因属研发型“重投入”的生物医药公司,歌礼“烧钱”的速度远大于回款能力,长期靠融资过活。所以,背负巨大的“投资客”压力,上市显然是其必经之路。

玩转跨国药企的职场达人

提及吴劲梓,相信熟知医药圈的人都比较熟悉。

1988年,地道的南京人吴劲梓带着自己那本“南京大学硕士”毕业证前往美国,继续自己的“象牙塔”梦。一晃眼,8年后,他又获得了美国亚利桑那大学癌症生物学博士学位。从那一刻起,他不仅成为了一名生物学专家,顺便也成了一名美籍华人。

学术的权威性也帮助吴劲梓在世界一流药企站住了脚。1997年,他出任诺华的高级科学家,主要负责药物筛选;2002年后,他又转战至专门做抗生素发现的PhageTech,担任研发副总裁。

从一个药物筛选的科学家到研发副总裁,吴劲梓仅仅只花了5年时间,不得不说他的技术、领导能力都是“一流”的。

2004年6月,不安在小公司的他,前往Ambrilia接任临床前及基础研究副总裁一职,主要负责监督抗病毒及抗癌药物的研发。

上市公司到非上市公司,再到上市公司,吴劲梓似乎始终都在追求自己职业上的进步。2008年6月,积累了11年研发经验的他再度选择职业新起点——GSK(目前市值高达近1000亿美元,世界500强),的HIV药物发现执行部门副总裁,主要负责多种临床前及临床阶段在研药物的发现与开发。

一路走来,吴劲梓所待的公司几乎清一色的“顶尖级、研发能力超强”的跨国药企。而这些经验也恰好为其积累了众多人脉。2012年10,鉴于其学术领域的超群、成熟的经验,吴劲梓入选我国政府评选的我国“千人计划”成员。

回国后,吴劲梓并未清闲下来,反而是想为“国人做贡献。”于是,2013年的早春,他与家人一起带着几个志同道合的伙伴,在离自己故乡274公里的杭州创办歌礼生物科技。并快速发展为一体化抗病毒平台,专注于针对HCV、HIV和HBV的同类最佳创新药物的开发、生产及商业化。

瞄准大且壁垒较高的丙肝市场

为何歌礼会选择HCV、HIV和HBV?的确与吴劲梓个人经历有关。

因为几年前,他亲眼看到,美国的一家小型生物制药公司,与当时的行业巨头葛兰素史克、罗氏、强生等一起,看上了一个还在临床二期研究的品种。但这个产品报价在当时来说绝对是天价,卖方开价是110亿美元。

能出得起这笔钱的大公司不少。但现实是,没有一家大公司敢最终拍这个板,那些精明的职业经理人,都无法为这个决策可能导致的失败向董事会交待。最终,这家小生物制药公司的创始人和CEO拍板决定贷款买下这个产品。之后的故事大家都知道了,吉利德凭借着这个产品——后来被喻为“丙肝神药”的索非布韦,超越葛兰素史克,成为全球制药公司十强。

当然,吴劲梓在看到别人成功,他更看到了抗病毒市场的广阔。

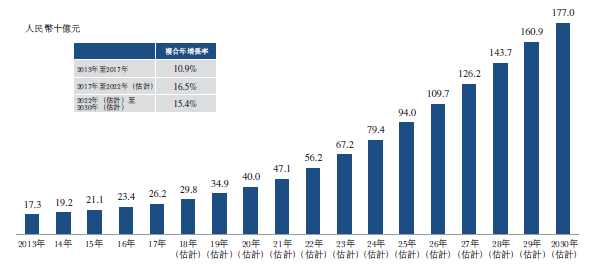

智通财经APP观察到,2017年,我国抗病毒药物的市场收入为人民币262亿元(单位下同),2013至2017年的复合年增长率为10.9%。单独拿丙型肝炎药物来说,预计2028年将达到约470亿元,占我国整体抗病毒药物市场约40%的份额。

首先,从病患人权来说,2017年,我国丙型肝炎的流行病发率为1.82%,估计有2520万丙型肝炎感染者。而且2017年此庞大的患者人群中仅约7.4万名患者得以获治疗,治疗率仅0.3%。新感染者及再次感染者于2017年分别约为35万名及2000名,而主要由于疾病认知、诊断率及治疗率较低,每年新增丙型肝炎感染及再次感染人数超过接受治疗的患者人数。

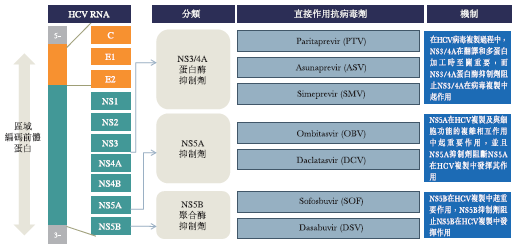

其次,从治疗技术来看,我国一直沿用着长效干扰素+利巴韦林的标准治疗方案,治愈率只有40-70%,不良反应明显,且治疗周期长达一年,患者的依从性差。虽然,近年来直接抗病毒药物(DAA)的出现给丙肝治疗领域带来了革命性的突破,只需12周,即可实现90%以上的治愈率,同时也大大改善了安全性。目前,在欧美等发达国家,以DAA为核心的新型丙肝治疗方案已经成为主流;但在我国,由于还没有DAA上市,标准治疗方案仍被广泛采用。

直到2017年,CFDA才就四项DAA疗法批准新药申请。目前,批准的治疗方案包括了DAA+PR方案以及DAA全口服方案。

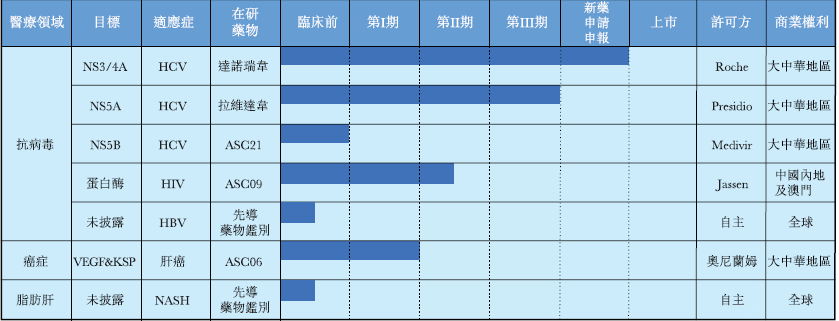

也正因这种“技术”的落后性,给了歌礼机会。发展至今,该公司目前已有了5项抗病毒药物发现及开发计划,包括两个临近商业化阶段的丙肝在研药物,当中“戈诺卫”便是一种DAA;另一个则是拉维达韦。是完全要好过长效干扰素+利巴韦林的标准治疗方案的。

出此之外,歌礼手中还有ASC21-待提出新药临床申请的HCV核苷类NS5B聚合酶抑制剂;ASC09-IIa期临床已完成的HIV-1治疗候选药物;ASC06作为第一种采用RNA干扰技术治疗肝癌的全身给药型药物等多款在研药物。

参考国外这些药物,全是十亿美元,百亿美元的重磅新药。简单理解,在CFDA加快新药审核的基础上,若全部能快速推进,歌礼轻而易举地能成为丙肝药物中的国际一线企业。何况部分产品已经做了独家许可安排:

智通财经APP看到,如2013年4月,该公司就达诺瑞韦与罗氏订立独家许可协议,获授相关独家权利,有权从罗氏收取最多至3100万美元的阶段性付款以及销售净额特许使用权费;7月,继承了世方药业于2012年6月与Alnylam订立的一份独家许可协议,内容有关ALN-VSP02(ASC06);

2014年9月,其与Presidio订立一份独家许可协议,有权获得最高达1700万美元的预付款和开发款以及销售净额特许使用权费;

2017年6月,与Medivir订立一份独家许可协议,取得相关专利等权益同时,并有权根据通过商业推出的成功开发收取最多890万美元阶段付款;7月,就ASC09与强生子公司订立独家许可协议。

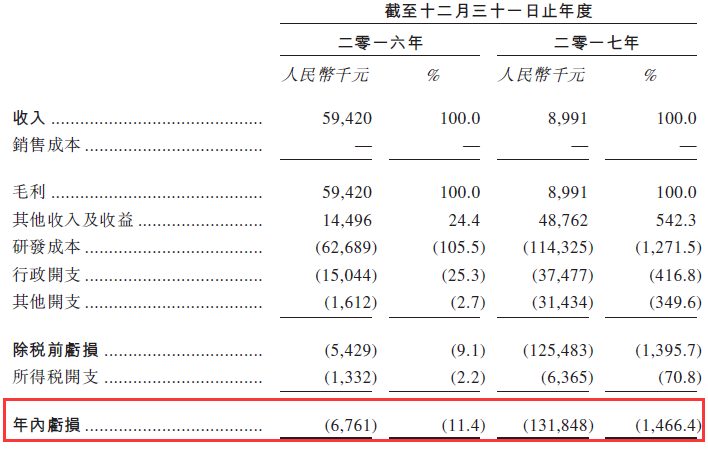

产品研发处于领先地位,且进行了独家许可安排,但源于研发属于“烧钱”的游戏。招股书显示,2016年及2017年,该公司分别录得在研药物研发成本6270万元及1.14亿元;在加上行政等其他开始,所以这几年来,歌礼业绩处于亏损较大。

其除税前亏损由截至2016年度的540万元大幅增至截至2017年度的1.25亿元。

融资估值缔造新纪录

亏损大幅度扩大,那歌礼究竟靠什么在支持其运营?

智通财经APP了解到,自歌礼成立起,为维持“花钱如流水”的研发体系,其融资便未间断过。

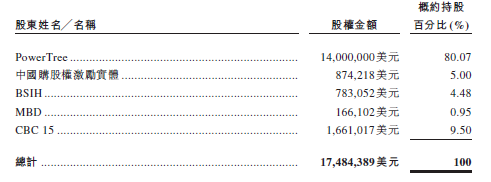

如2015年8月28日,CBCInvestmentSevenLimited便与歌礼订立股份认购协议。据此,CBC7认购期期100万股A-1系列优先股及75万股A-2系列优先股,现金代价分别为2000万美元及1500万美元。

要知道,CBCInvestmentSevenLimited可爱投医药行业了,比如多次投资A股的天士力,给其资金助其做研发。从其成功的投资眼光来看,显然是非常看好歌礼成长的。

3个月后,BSIH及MBD也争相投钱。据BSIH及MBD已分别按现金代价1237.5万美元及262万美元认购61.875万股及13.125万股A-3系列优先股。5天后,BSIH、MBD与吴劲梓签立一份股份过户表格,据此BSIH及MBD购买20.625万股及4.375万股股份,现金代价分别为412.5万美元及87.5万美元。BSIH及MBD购买的25万股股份于购回完成后转换为A-3系列优先股。

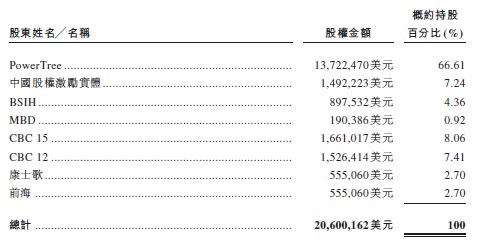

首轮融资完成后,2016年12月16日,PowerTree、中国购股权激励实体、CBC12、天津康士歌及前海股权投资基金与歌礼生物科技订立股权认购协议。也就是受,第二轮融资开始。

按协议,CBC12、康士歌及前海分别认购歌礼股权的约6.10%、2.71%及2.71%,现金代价分别为4500万美元、2000万美元及2000万美元。

2017年1月3日,Power Tree、中国股权激励实体及CBC12订立股权转让协议,据此,CBC12向Power Tree购买歌礼约1.36%股权,现金代价为1000万美元。紧接着,Power Tree、中国股权激励实体、BSIH及MBD与歌礼生物科技订立股权认购协议,据此,BSIH及MBD分别认购歌礼生物科技股权的约0.56%及0.12%,现金代价分别为412.4万美元及87.5万美元。

几轮融资下来,歌礼简直创造了我国海归新药创制企业的估值纪录,异常厉害。

综上所述,当前的歌礼虽然“烧钱”,但遥看大洋彼岸的几个丙肝药的销售利润,这点投入简直“九牛一毛”,结合吴劲梓个人经历、企业技术实力,潜力在研产品,歌礼绝对有实力成为港股“未盈利的生物医药企业上市”第一人。(田宇轩/文)

扫码下载智通APP

扫码下载智通APP