豪华车行情看涨,中升(00881)趁势而上?

本文来自东方证券的研报《中升控股(00881):豪华车行情看涨,中升趁势而上》,作者为东方证券分析师何梓瀛。

智通财经APP获悉,东方证券发表研报称,中升控股(00881)为国内领先豪华车经销商,其准确的市场定位将使其从快速发展的豪华车产业中获益。

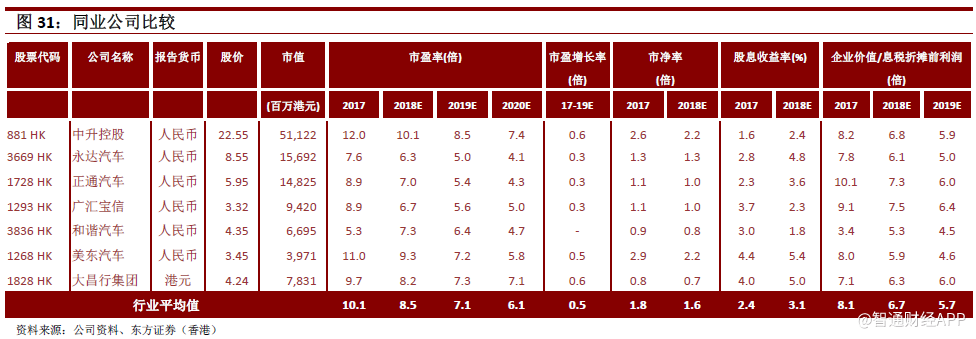

东方证券首予中升控股“增持”评级,将目标股价定位25.4港元,目标价较目前股价有13%的上升空间,目标价隐含2018年市盈率为11.4倍,市帐率为2.4倍。

豪华车市场增长动力维持稳定

根据中国汽车工业协会数据显示,2018年第一季汽车销量同比增长2.8%至7.18亿辆。受累1.6升及以下排量乘用车车辆购置税政策取消所影响,消费者购车热情降温。因此,2018年汽车销售增幅或将减少。

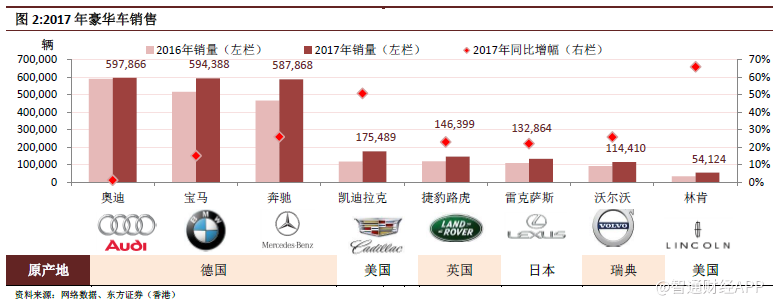

尽管2017年中国乘用车销售仅同比增长1%至2471万辆,中国市场排名前8的豪华车销量则同比激增17%至240万辆。究其原因,主要得益于消费升级,富裕人士数量增长。其中,奥迪、宝马、奔驰(“ABB”)为最受欢迎的豪华车品牌,2017年其占中国排名前8豪华车销售的74%。

除此之外,包括凯迪拉克、路虎、雷克萨斯、沃尔沃及林肯在内二线豪华品牌在2017年亦出现强劲增幅。其中,凯迪拉克和林肯销售分别增长50%及66%。随着品牌知名度不断提升,我们相信未来豪华车销售将继续维持兴旺。

中升集团拥有多元化豪华车品牌

中升控股为中国领先的4S汽车经销商。截至2017年,中升已开设286家4S经销店,所经销豪华车品牌包括奔驰、奥迪、捷豹路虎、沃尔沃、宝马及宝马迷你;所经销中高端车品牌包括丰田、日产、大众、克莱斯勒及本田。此外,中升还推出售后服务、二手车业务、汽车保险及汽车金融等以推动销售。

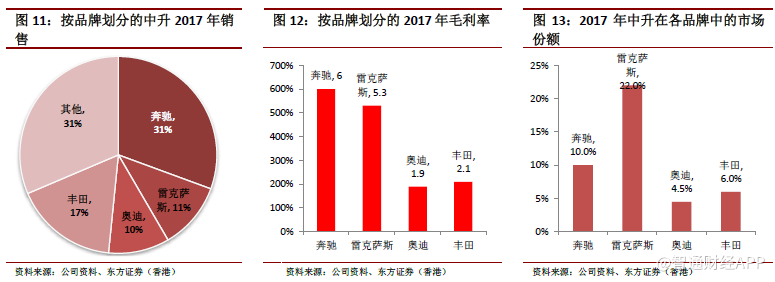

中升于1998年获得丰田及日产的经销权,成为第一家获得该两家汽车品牌经销权的公司。集团现在为丰田在中国最大的经销商并占约6%市场份额。2017年丰田销售(一汽丰田及广汽丰田销量共计达119万辆)占中国乘用车销售约4.8%。受惠于丰田的高销量,预计中升将从销售丰田中获得稳定的现金流。

中升为雷克萨斯在中国最大的经销商。中升于2005年成为雷克萨斯在中国的首批授权经销商之一。集团现于中国经营30家雷克萨斯4S店,2017年其占雷克萨斯中国销售约22%。鉴于中升所占市场份额高,我们相信其议价能力也较其他汽车经销商强。

中升为奔驰在中国第二大经销商。中升于2009年获得奔驰经销权。时至今日,其已成为奔驰在中国的第二大经销商,其市场份额达约10%。中升与奔驰关系密切,这将有助于中升获得更多开设奔驰4S经销店的授权。

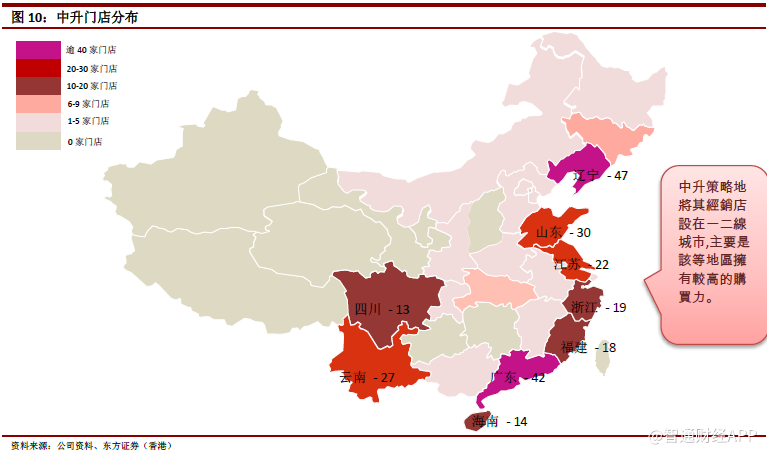

中升中国市场经销网络覆盖范围广

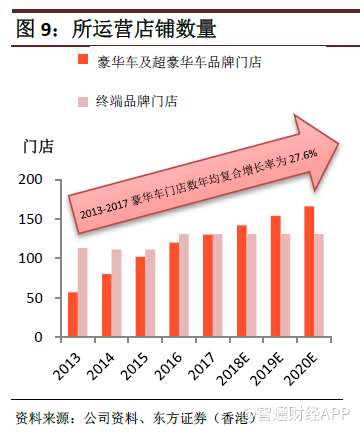

截至2017年,中升在逾24省内共开设286家经销店。为了进一步提升毛利率,公司将专注于豪华车品牌经销网络的扩张。

据统计,公司豪华车品牌门店从2013年的57家升至2017年的151家,2013年至2017年年均复合增长率达到27.6%。而中高端品牌车门店则增幅较缓,其从2013年的113家增至2017年的135家,2013年至2017年的年均复合增长率仅为4.5%。中升集团指出它们将继续专注于扩张豪华车品牌门店。我们相信客户消费提升将加快中升收入及毛利增长。

致力于经销ABB、沃尔沃及雷克萨斯

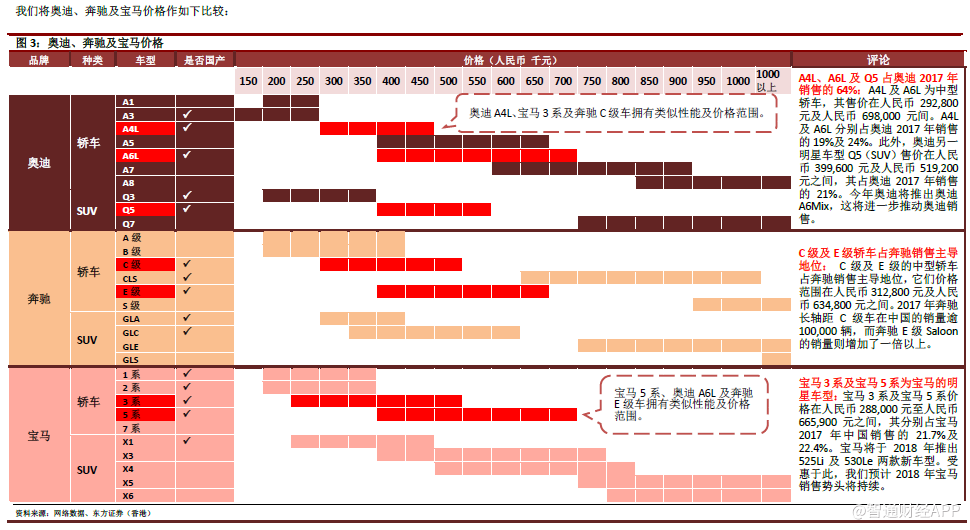

受惠于其在中国的品牌知名度,奥迪、奔驰及宝马的销量于2017年同比增长1.1%、15.1%及25.9%,均较行业整体增幅3%高。为了捉紧ABB销售快速增长的机遇,中升计划于2018年开始15家门店,并主要专注于ABB、雷克萨斯及沃尔沃的销售。因此我们预计集团将得益于ABB2018-2019年的强劲增长周期。

发展重点落在一线及二线城市以维持竞争优势

中升4S门店主要位于如山东、江苏、浙江、广东等沿海城市,究其原因主要是由于该地区购买能力高。鉴于一、二线城市消费者对奢侈品的消费需求大,中升指出其未来将继续扩张其在一、二线城市的经销网络以推动豪华车的销售。

加速开设梅赛德斯-奔驰经销店有助提升毛利率

梅赛德斯-奔驰为中升最热卖品牌,占集团2017年销售的30.6%。中升目前经营42间梅赛德斯-奔驰经销店。根据管理层指引,梅赛德斯-奔驰的毛利率约6%,远高于宝马(2.8%)及奥迪(1.9%)的毛利率。因此,我们相信加速扩大梅赛德斯-奔驰经销网络将有助提升集团的市场份额及整体毛利率。

中升豪华品牌销售增长势头保持不变

中升须在新车出厂之前向汽车制造商支付定金,并于车辆到达港口时结算所有款项,因此严格控制存货水平可避免现金流大量流出。中升的企业资源计划系统(ERP)可令其与汽车制造商不时监控存货水平。

管理层指出,梅赛德斯-奔驰及雷克萨斯的存货水平分别约为30天及20天,均属合理水平。鉴于来自这两个品牌的销售收入较高,低存货水平可加速集团的现金流转。此外,宝马及奥迪的存货水平均约为40天。由于奥迪与宝马进入新产品周期,我们认为2018年它们的销售将加速增长,存货水平将有所改善。

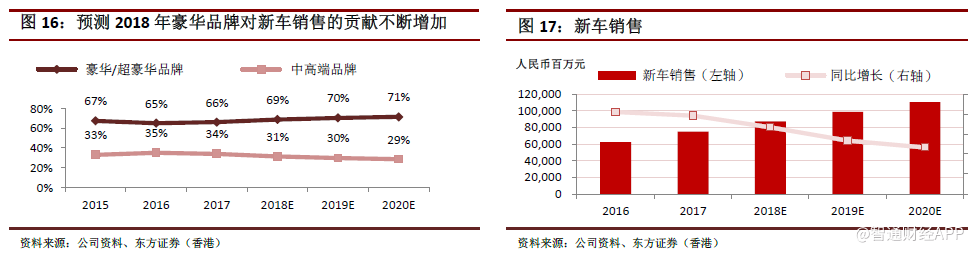

2017年新车销售为中升贡献86.6%收入及28.7%利润。受惠于豪华车销售增长强劲,奥迪、奔驰及宝马(ABB)发布多款新车型,加之豪华车经销网络持续扩张,我们预计2018/2019年中升豪华车销售将分别同比增长21.4%/16%,达人民币598.39亿元/人民币693.89亿元。

预计2018/2019年中高端品牌销售将分别出现同比增长7.5%及7.6%,达人民币273.02亿元/人民币293.65亿元。预测2018/2019年豪华车占新车销售的比例将由2017年的66.0%分别增长至68.7%及70.3%。鉴于豪华品牌汽车对收入的贡献较大,预计2018/2019年中升新车销量将分别同比增长11.9%/10.5%至382061/422059台,而销售则分别同比增长16.7%/13.3%,达人民币871.41亿元/人民币987.54亿元。

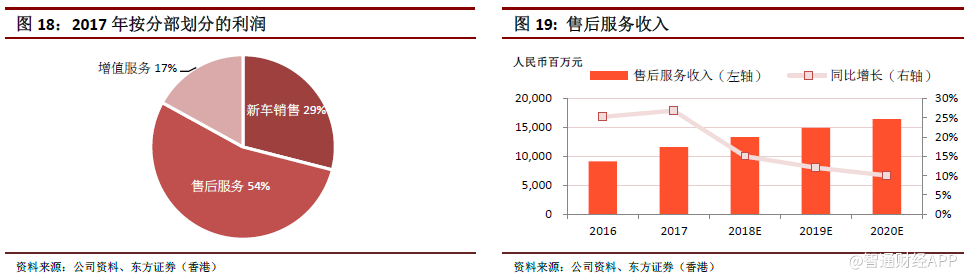

售后服务及增值服务销售具备上升潜力

2017年售后服务为中升贡献13.4%收入及54.2%利润。由于豪华品牌汽车保养费较高,豪华车经销网络扩张或将促进售后服务收入增长。我们估计该分部2018年及2019年收入将分别同比增长15%及12%,达人民币133.33亿元及人民币149.33亿元。据此,预计中升2018/2019年整体收入分别同比增长16.4%/13.2%,达人民币1004.74亿元/人民币1136.87亿元。

低渗透率推动金融服务业务增长。2017年汽车保险、汽车金融及二手车业务等增值服务的利润同比增长39.4%,达人民币17.89亿元。由于中国汽车金融的低渗透率;年轻车主的数量持续增长;及汽车制造商对汽车金融的大力推广,未来中升汽车金融的渗透率将继续扩大,因此预计2018/2019年公司汽车金融业务的佣金收入将快速上升。

保险及二手车业务增长空间较大。2017年二手车交易量同比增长41.2%达38484辆。鉴于二手车日益流行,预计市场对二手车的需求将持续增长。根据中升指引,其将尝试优化产品组合,预计2018-19年二手车交易量将同比增长50%。就保险分部而言,鉴于推测未来豪华车销售会不断上升,而保险佣金将随豪华车销售同步增长,所以预测2018年及2019年中升增值服务佣金收入将分别同比增长23.6%及18.3%,达人民币22.10亿元/人民币26.14亿元。

财务分析

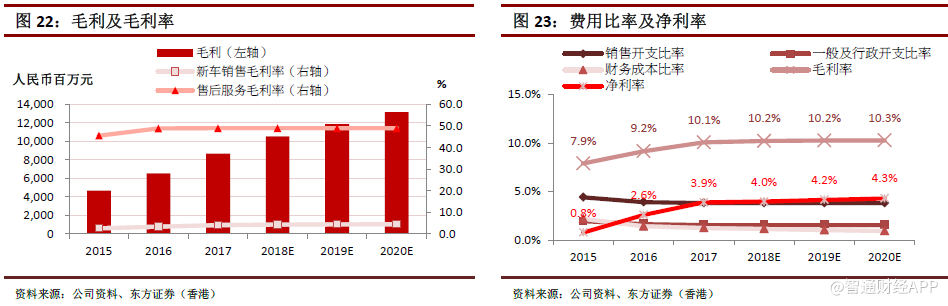

梅赛德斯-奔驰、宝马及雷克萨斯将成为中升未来扩张的主要品牌,由于该等品牌销售增长稳健,加上梅赛德斯-奔驰(6%)及雷克萨斯(5.5%)毛利率较其他豪华品牌的毛利率(约4%)高,该等品牌经销店数量增加将有助中升毛利率上升,预计2018/2019年新车销售毛利率将分别上升0.3/0.1个百分点,达4.3%/4.4%。此外,2017年售后服务毛利率为48.9%,远高于新车销售4.0%的毛利率。鉴于豪华车经销网络不断扩大,我们预计2018-19 年售后服务业务毛利率将稳定在48.9%。

预计2018/2019年中升整体毛利率分别上升0.1/0.0个百分点,达10.2%/10.2%,预计2018/2019年毛利分别上升18.1%/13.6%,达人民币102.55亿元/人民币116.52亿元。

鉴于2016-17年销售开支比率介于3.8%-3.9%,所以预计2018-19年该比率将保持在3.8%。此外,预计2018-19年一般及行政开支比率将维持在1.6%,与2016-17年相若。由于实现规模经济,估计2018年及2019年财务成本比率将由2017年的1.25%分别下降至1.16%及1.04%。

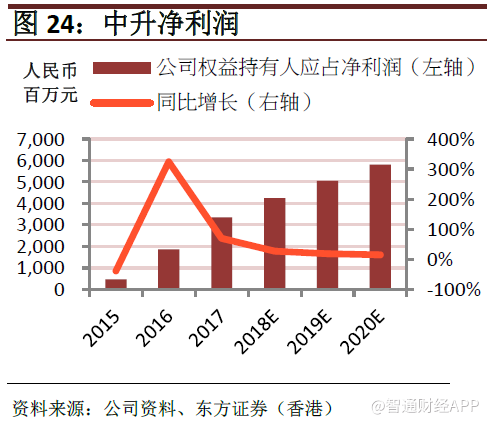

基于以上假设,预测2018/2019年净利润分别同比增长19.3%/18.1%,达人民币40.00亿元/人民币47.26亿元,预计每股盈利分别同比增长19.3%/18.1%,达人民币1.81元/人民币2.14元。估计2018/2019年净利率由2017年的3.9%小幅上升至4.0%/4.2%。

由于资本开支快速增加,中升面临现金流压力,所以将其派息率由2016年的31%减至2017年的20%。估计集团现金流将继续增加,因此取2016年及2017年平均派息率作为2018-19年预测派息率,即25%。因此预计2018年及2019年集团每股派息分别同比增长53%及18%,达人民币0.453元及人民币0.535元。

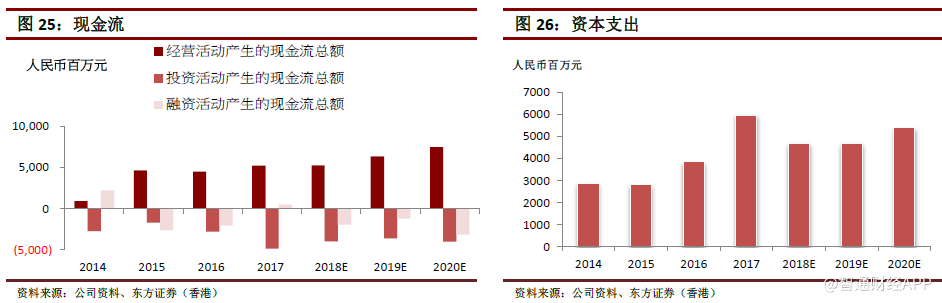

中升2017年经营活动现金流保持增长,达人民币52.35亿元。由于盈利增长及严格控制存货水平,预计集团2018年及2019年经营活动现金流将继续增长,分别达人民币52.63亿元及人民币63.40亿元。

中升过往3年资本支出加速增长,主要由于其经销店网络快速扩张。2017年其经销店数量达286间,较2017年增加35间。根据中升指引,今年公司将会新增15间自建门店,而每家豪华车门店的开设成本约为人民币6亿至7亿元,资本开支将会由内部现金流支付。因此预计2018-2019年中升的资本开支出将降至人民币46.9亿元,而其净负债率亦将会在未来数年持续改善。

与其他经销商不同的是,中升仅专注于传统汽车销售业务,直至现在,其尚未计划发展自营汽车金融业务,主要是它仍享往其汽车金融代理的角色,因为这为零风险及无须投入资金营运的业务。现时公司大部分借款主要用于拨支存货及资本支出,因此我们认为2018-19年中升借贷水平将保持稳定。鉴于预期强劲现金流入,我们估计2018年及2019年净负债率将由2017年的91%分别下降至78%及63%。

采用DCF模型对股票估值,预测每股资产净值为42.4港元,较目前股价折让47%,考虑到市场波动及不确定因素后将其相对资产净值的折让率设定为40%,即每股25.4港元。该目标价相当于11.4倍2018年预测市盈率及2.4倍2018年预测市净率,2018年预测股息收益率为2.2%。

主要风险因素:经济环境改变;激烈的竞争将推升一般及行政开支; 豪华车需求低于预期。

(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP