电解铝涨价,背后逻辑还有什么?

本文来自于中泰证券,作者为分析师谢鸿鹤,原标题为《【中泰有色丨金属观察】电解铝:涨价,背后逻辑还有什么?》。

引言

近期,电解铝价格表现抢眼,LME电解铝价格已经突破2400美元/吨,为2012年以来新高,国内电解铝价格也回升至15000元/吨水平。毋庸置疑,“俄铝事件”不断发酵是直接催化之一,但在我们的逻辑框架中,“俄铝事件”或改变的仅仅是节奏(参见周报《俄铝事件持续发酵:电解铝左侧过半,积极布局!》),铝价上涨背后还有更坚实的基本面变化。

成本支撑逻辑

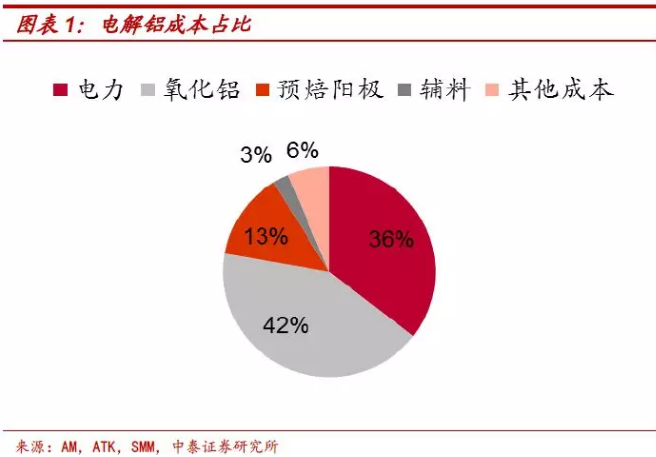

在电解铝成本构成项中,主要包含氧化铝、电力、预焙阳极等三项,根据我们测算,三项合计权重超过90%,其中,氧化铝、电力以及预焙阳极分别占比为42%、36%和13%。从成本占比看,氧化铝居首位,是影响电解铝成本走势的最核心因素。

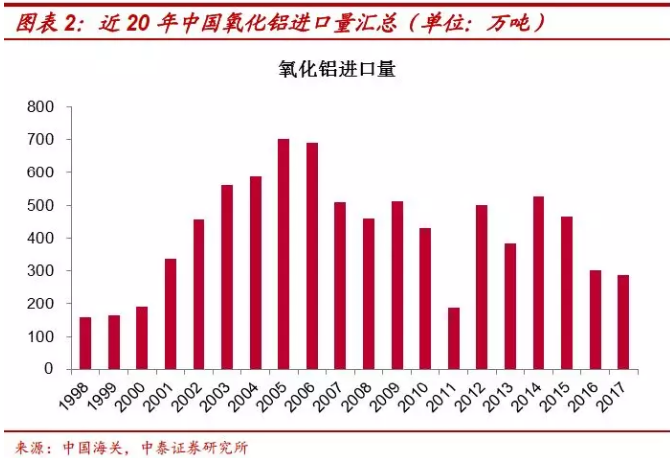

氧化铝价格已企稳回升,将成推动铝价上行的重要驱动力。2017年中国氧化铝产量约为7040万吨,居全球首位,但仍需从国外净进口280万吨,以满足国内电解铝需求,也即,中国实质上是氧化铝“短缺国”。

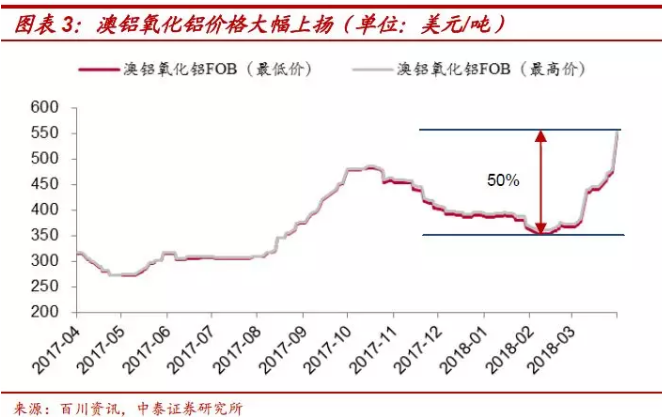

作为氧化铝输入国,外盘价格将对内盘走势产生极为重要的影响。今年以来,海外氧化铝供给格局发生了重发变化,标志性事件是海德鲁旗下Alunorte氧化铝厂(设计年产能为630万吨,号称世界上最大单体氧化铝厂)由于环保原因被动减产50%,而该企业2017年氧化铝产量超过600万吨,约占除中国外全球氧化铝产量的10%,受此影响,海外氧化铝市场供给出现短缺,进而刺激价格持续攀高。截止目前,澳铝氧化铝价格(FOB)已经大幅上涨至550美元/吨,较3月中旬上涨近50%,且上升势头仍在延续。具体如下图所示。

而反观国内,在前期在采暖季复产预期以及低迷铝价共同压制作用下,氧化铝价格持续低位运行,其走势与电解铝价格“负循环”,这也成为拖累铝价走势重要原因之一。但实际上,受价格低迷以及矿源供给紧张(河南氧化铝供应紧张、山西打击非法采矿)影响,部分氧化铝复产推迟,再叠加外盘价格上升的带动作用,国内氧化铝价格亦企稳回升。

综上,我们认为,中国作为氧化铝输入国,海外氧化铝短缺将进一步加剧国内供不应求格局(当前内外盘价差已经达到1300元/吨),国内氧化铝价格仍有进一步上涨动力,而氧化铝价格上涨,将进一步驱动电解铝价格上扬(成本支撑效应),二者有望形成“正循环”。

去库加速逻辑

当前,电解铝库存已经成为市场跟踪和研判电解铝板块走势的核心“风向标”,库存是验证供需关系最直接、最有力的指标:库存上涨,证明供给>需求;库存下降,证明供给<需求,简单明了、容易跟踪。

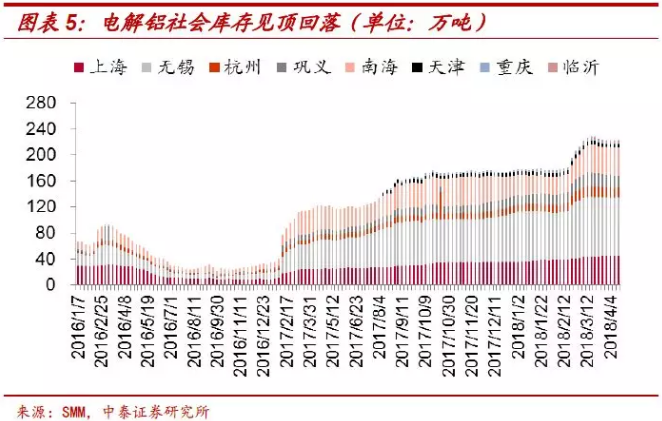

库存下行趋势已经基本确立,将迎加速去化阶段。经历季节性垒库以后,电解铝社会库存拐点已现(SMM统计数据显示,峰值库存出现在3月19日,228.6万吨),此后,电解铝社会库存接连下行,截止4月16日,为221.6万吨,较峰值下降7万吨。具体如下图所示。

看以后,支撑库存加速去化的因素主要有三:

①供给增量不及预期。按年初市场预期测算,4月中国电解铝运行产能应为3750万吨/年左右,而实际当前电解铝运行产能仅约为3650万吨/年,再进一步,产能投放不及预期将导致供给增量不及预期,也即,供给端比预期的要紧。

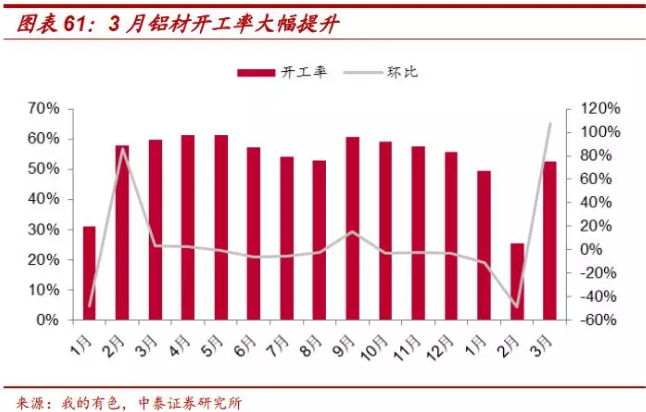

②消费旺季即将开启。从历史数据来看,2季度为铝传统消费旺季,春季过后,季节性影响因素逐步消退,下游加工企业开工率逐步回升,我的有色网统计数据显示,2018年3月铝材开工率为52.63%,而2月仅为25.34%;此外,从近期铝棒材等初级加工品加工费上涨(以佛山为例,当前铝棒加工费为480-560元/吨,较年初上涨近30%),均可侧面印证消费旺季已初露端倪。具体如下图所示。

③出口动力有望增强。今年以来,国际间摩擦(包括贸易)不断,其中,以中美铝贸易摩擦和美国对俄铝实施制裁最具代表性,关于中美铝贸易摩擦的详尽影响,可参见我们此前报告(《中美贸易摩擦,有色行业影响几何?》),总体结论是:形式大于内容,影响不大。海关统计数据显示,2018年Q1出口未锻轧铝及铝材126万吨,同比增长18.9%;2018年3月,中国未锻轧铝及铝材出口45.2万吨,环比增长21.5%,同比增长10.2%。若再考虑到俄铝事件影响,中国铝制品有望出口至国际市场填补缺口,如此,将刺激国内铝产品出口增加,进而间接提升国内原铝消费量。

综上,我们认为,在前述三方面因素共振作用下,电解铝社会库存将于2季度迎来加速去化阶段,预期去库幅度在40-60万吨。

格局优化逻辑

看国内,如果说2017是电解铝供给侧改革政策落地之年,那么,2018年将是收获之年。首先,被“砍掉”的违规产能在2018年或将无复产机会,更无产量贡献,这对电解铝行业的深远影响不可忽视(占总产能的10%);其次,总量“红线”约束下,新增产能无序、过度扩张已无可能,我们预计,2018年中国电解铝产量约为3800万吨,而在保守消费增速(7%)假设下,2018年国内消费量仍将超过3800万吨,也即,国内将出现小幅短缺或紧平衡。

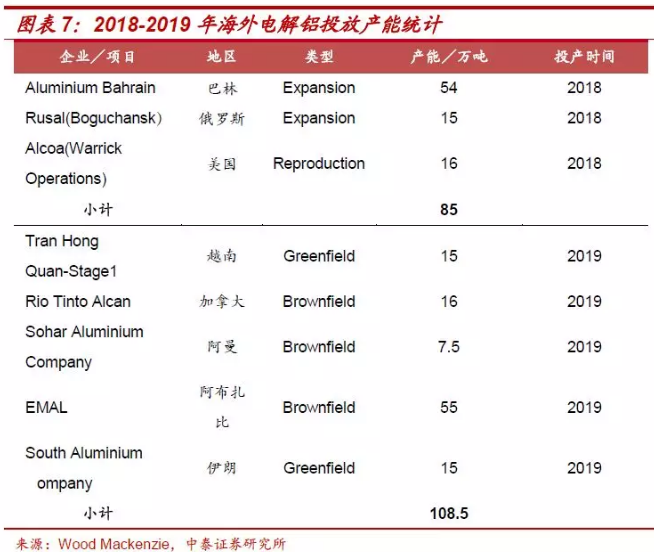

看海外,在高投建复产成本压制作用下,供给能力无法短时、大量释放(当电解铝价格在3000美元/吨以上,才会激发投产动力),这也是为何2018年海外仅有80万吨左右电解铝产能的投放,因此,海外将长周期延续“缺铝”格局。

我们认为,2018年铝行业结构性问题不可不察,特别是中国与海外的结构分化将不断打开上行空间,当前内外盘的价差即为最直接印证。具体来看,中国市场在供给侧改革政策引导下,将逐步向“自平衡”模式过渡,也即供需基本打平、不再过多依赖国际市场消化过剩产能(出口);而海外市场,由于投建成本高昂,将面临长周期“缺铝”的局面,如俄铝事件持续发酵,紧缺程度有望再度升级。我们预计2018年全球供需缺口进一步增扩至162万吨(未计入俄铝事件影响),其中,中国“自给自足”,海外极度短缺。

投资建议

成本支撑、去库加速以及格局优化,是我们继续坚定看好电解铝板块投资机会的三大逻辑,最终共同指向电解铝将告别供过于求的时代。当前,伦铝价格持续火爆,作为全球定价商品,内外盘终将联动(收敛)。由于投资者广泛担心国内宏观经济走势,电解铝价格和股票相互背离较为明显,但随着后续经济预期的走稳以及逐渐“适应”了新的经济环境,市场会逐渐重新评估电解铝这一消费金属正在发生的、以及中长周期基本面的变化。

我们认为,电解铝板块:短期有催化、长期有支撑,再次重申,“行业底+预期底”下,左侧过半,建议逢低积极介入。

风险提示

宏观经济波动、进口以及环保等政策波动带来的风险。(编辑:张鹏艳)

扫码下载智通APP

扫码下载智通APP