如何看待美元荒?Libor-OIS利差飙升背后的原因、分歧及影响

本文来自微信公众号“明晰笔谈”,作者明明。

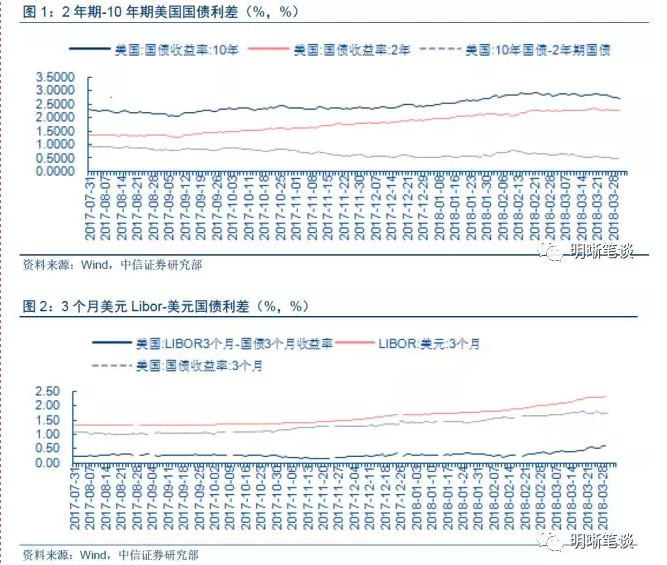

自2017年年底以来,全球金融市场上的“美元荒”不断加剧。截至3月29日,3个月期美元Libor涨至2.3118%,创2008年11月以来新高。美国3个月期Libor-OIS利差升破60个基点,刷新2009年5月以来的记录,达到2011年欧洲主权债务危机时的水平。Libor,指的是伦敦银行间互相拆借资金的利率,现在已经成为国际金融市场中大多数浮动利率的基础利率。OIS,是指将隔夜利率交换成为若干固定利率的利率掉期。Libor-OIS利差可用于衡量美元流动性松紧,利差扩大表明全球金融市场上美元流动性紧缺,即产生了所谓的“美元荒”。那么此次“美元荒”背后的原因是什么?美元长短端利率、利率与汇率存在哪些分歧?“美元荒”会给全球经济和资本市场带来什么影响?对此,我们分析如下:

一、多方原因引发“美元荒”

美联储加快加息步伐,收紧全球金融市场的美元流动性。北京时间3月22日,美联储宣布上调联邦基金利率25BP至1.5%-1.75%,这是2015年12月美联储开启新一轮加息周期以来第6次上调利率。美联储会后公布的利率预期点阵图显示,联储高官预计2018年将加息3次,但是加息4次概率增大。随着美联储加快加息步伐,基准利率的抬高促使Libor利率不断攀升,进而使得Libor-OIS利差走高。与此同时,全球大型银行纷纷惜贷。英国抵押贷款机构协会公布的最新数据显示,2月份英国BBA总抵押贷款127.75亿英镑,比1月减少4.35%,比去年同期下降了2.16%,银行惜贷进一步收紧了全球金融市场的美元流动性。

美国国库券供应量增加,银行被迫提高借款利率。由于美国实施减税+基建的积极财政政策,美国联邦政府收入下降,支出上升,需要借入更多债务维持生计。2018年1月9日,美国财政部部长姆努钦(Steven Mnuchin)要求国会在2月28日前提高债务上限,称如果不能及时提高债务上限,联邦政府将很快出现部分关门,并且最早将于今年3月底因现金耗尽而出现债务违约。2月8日,美国国会同意暂停债务上限并延长政府支出计划,与此同时,美国财政部加大了国库券和美债的发行力度。根据美国财政部数据显示,过去五周的美国国库券供应量超过了2017年全年净供应量的两倍以上。美国国库券供应量大幅增加,在需求端没有大的变化的情况下,国库券价格下降,这会引起货币市场产品价格下跌,最终迫使银行提高借款利率来吸引资金。

美国税改政策落地,海外企业利润回流。2017年12月,美国参议院通过了最终的共和党税改方案,企业税从35%削减至21%,对迁回海外利润的美国企业一次性征税10%。税改政策的落地吸引越来越多美国企业开始将海外利润返回美国本土投资。去年以来,福特汽车、苹果、富士康等跨国企业都先后宣布在美国投资建厂;税改法案通过后,美国电话电报公司和几家银行都宣布给员工发特别奖金。美国企业将海外资金汇回通常需要出售外币资产并买入以美元计价的资产,从而间接压缩了全球美元流动性。

二、“美元荒”下的两个分歧

1、为何美债曲线再次平坦化,短端利率和长端利率分化

短端利率上升,长端利率下降,美债收益率曲线趋于平坦。4月3日美债价格走高,收益率下行。其中2年期美债收益率下跌2个基点至2.25%,10年期美债收益率下跌1个基点至2.73%,2/10美债期限利差进一步收窄至0.48%。从最近一周的数据来看,2/10美债期限利差从0.54%下跌6个基点至0.48%,美债收益率曲线继续创逾10年最平。此外,伴随“美元荒”,过去一周出现了利率倒挂现象,三个月美元Libor目前已经超过2年期美债收益率。总的来看,此次美债期限利差收窄体现在短端利率上行,长端利率下行。短端利率方面,主要是由于近日美联储加息,提高了基准利率,推动短端利率上升;长端利率方面,主要是由于中美贸易战前景仍不明朗等因素,投资者对未来经济预期悲观,倾向于购入如长期国债等安全资产,推动长端利率下降。

2、为何“美元荒”与“弱美元”并存

按照传统上的汇率决定理论,在美元利率上升、美国经济平稳复苏、全球美元流动性收紧的状态下,美元应该升值,然而今年年初以来美元持续走弱,与理论发生背离。2017年12月至今,美元指数从94持续贬值到90.03,累计贬值幅度超过4.2%,并且在未来有进一步贬值的趋势。为何会出现“美元荒”与“弱美元”并存的现象?我们认为可能是由于以下原因:一是弱美元政策有利于扩大美国贸易出口,减小美国贸易赤字,改变美国贸易逆差国的地位,这与特朗普总统“美国优先”和“让美国再次强大”的主张是一致的。此前,美国财长姆努钦在达沃斯经济论坛的发言中也声称:美元走弱对美国有利,这与贸易和机遇相关。因此弱美元政策实质上可看作当前贸易战形势下美国的政治利益诉求。二是美国采取积极财政政策,扩大了美国的财政赤字,这也是引起美元走弱的一个可能原因。

三、“美元荒”对全球经济和资本市场的影响

就“美元荒”对全球经济的影响而言,libor的加速上涨会使新兴市场国家经济增长和资本流动面临一定压力。Libor上升会放大美联储的加息效应,使美国经济发展减缓。同时,Libor的加速上升会给美元带来升值压力,投资者对美元的未来预期产生一定分歧。此外,美元Libor利率持续走高也会对其他国家和地区的市场产生影响,例如Libor与Hibor利差不断扩大,金融机构在香港离岸市场上不断抛售港元,买入美元进行套利,这会使港元汇率不断走低。

利差扩大叠加中美贸易战等诸多不确定因素,使得全球投资者对于风险资产持谨慎态度,风险偏好下降,避险情绪上升。具体来看,美股大幅下挫,风险资产与大宗商品价格呈现下跌趋势,而债券、原油、黄金等避险资产出现上涨。4月2日中国对原产于美国的7类128项进口商品中止关税减让义务并加征关税后,上周稍有缓和的中美贸易关系再度紧张,与此同时,现货黄金出现小幅上涨0.27%,正是由于投资者避险情绪的影响。

四、债市策略

短期来看,投资者风险偏好下降,股票市场经历较大调整,债券收益率有所回落。但中期来看,短期因素的影响逐步化解,需要密切关注国内金融去杠杆进度和力度,和4月流动性环境,我们预计10年国债收益率将逐步回升至3.8以上。

扫码下载智通APP

扫码下载智通APP