处女座的招行(03968),年报该如何解读?

本文来自微信公众号“知常容”,作者为“知常容红糖”,文中观点不代表智通财经观点。

近日,招商银行(03968)发布2017年年报,营业收入2208.97亿元,同比增长5.33%,归母净利润701.50亿元,同比增长13.00%,净利息收入1448.52亿元,同比增长7.62%,非利息净收入760.45亿元,同比增长1.22%。

整体上看,招行的业绩已远远甩开其他股份制银行,作为招行小股民的我表示非常幸运能够遇到招行这支质优价美的股票,作为招行用户的我更切身体会到招行的服务越来越好。

很多股民说银行的年报很复杂,但我想说,招行的年报是银行年报中脉络最清晰可读性最强的,本文主要是详细解读一下年报内容。

利润表

1、收入端

营业收入2208.97亿元,同比增长5.33%,净利息收入占比65.57%,较上年增加1.39%,非利息净收入占比34.43%,较上年减少1.39%。

净利息收入1448.52亿元,同比增长7.62%。生息资产平均收益率上升0.06%至4.06%,计息负债平均成本率上升0.14%至1.77%,虽生息资产收益率增幅低于付息负债成本率增幅,但由于生息资产基数大于计息资产且增幅略大于计息资产,导致全年净利息收入同比增加7.62%。

利率上行的态势下,受“营改增”价税分离影响,生息资产收益率增幅并不高,而计息资产成本率增幅较大,使导致净利息收益率下降0.07%至2.43%,净利差下降0.08%至2.29%。

净手续费及佣金收入贡献最大的是银行卡手续费与结算清算手续。银行卡手续费收入增长主要是代理银联POS收入增长,结算与清算手续费收入增长主要是电子支付收入增长。

其他净收入占比最大的投资收益62.05亿元,同比减少57.48亿元,主要是贵金属交易价差收益、处置可供出售金融资产取得的投资收益、票据价差收益的减少。

由于新会计制度,将原计入“营业外收入”和“营业外支出”中的相关资产处置利得或损失计入“其他业务收入”中的 “资产处置收益”项目,将投资性房地产租金收入由“营业外收入”调整至“其他业务收入”,“其他业务收入”项目新增“经营性政府补助”项目,反映计入其他业务收入的政府补助等,导致本期其他业务收入明显上升。

2、成本端

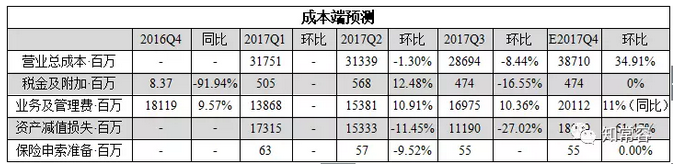

早在业绩快报发布之时,我就基于对招行业务的了解对第四季度与全年的成本端细项进行预测,如下表所示,为更好的了解招行,现对比年报实际值进行总结反省。

税金及附加。第四季度税金及附加实际值6.05亿,环比增加27.64%,全年实际值21.52亿,同比减少66.17%,预测值按第三季度计算而实际上第四季度的税金及附加通常较高,因此预测值比实际值要少。全年税金及附加较少是由于2017年收入为营改增政策实施后价税分离的结果。

业务及管理费。全年预测值663.36亿,同比增加14.3%,实际值667.72亿,同比增加15.05%,预测值较实际值要少,计算得出成本收入比为30.23%,同比增加2.56%。根据新的会计制度,本期业务及管理费已不包含投资性房地产折旧和经营性租赁租出资产折旧,在没有这两项的情况下,全年还能够增长15%,主要来自“员工费用”与“其他一般及行政费用”的增加。

员工费用的增加是由于招行为支持“轻型银行”和“一体两翼”的战略落地,增加了人工费用的投入,实现对优秀人才的激励、吸引与保留。2017年员工费用增幅20.42%,2016年的增幅才4.51%,2017年增幅非常明显。其他一般及行政费用中包括研发费用、宣传费用,去年招行以30周年庆及信用卡发卡15周年庆为契机,积极加大业务宣传力度,致使宣传费用增加,2017年增幅9.88%,2016年增幅5.30%。此外,为加快金融科技建设增加研发投入,研发费用47.41亿元,同比增长8.74%。

资产减值损失。预测全年资产减值损失619.07亿,实际值为599.26亿元,同比下降9.42%,实际值小于预测值,主要由于招行资产质量转好拨备计提减少,导致贷款和垫款减值损失同比减少6.98%。

保险申索准备。本期没有“保险申索准备”,新增了以前没有的科目“其他业务成本”,将投资性房地产折旧和经营性租赁租出资产折旧从“业务及管理费”调整至“其他业务成本”,将保险申索准备重分类至“其他业务成本”。实际值与预测值基本一致。

综上,2017年招行的员工费用、其他一般及行政费用的大幅增加,资产减值损失大幅减少,超出我个人的预期。

资产负债表

1、资产

总资产超6.29万亿元,同比增长 5.98%,实现平稳、健康增长。

贷款与垫款总额同比增加9.30%,公司贷款同比增加6.21%,票据贴现同比减少25%,零售贷款同比增加15.88%,其中住房贷款同比增加14.43%,信用卡贷款同比增加20.08%,小微贷款同比增加10.30%,可知贷款与垫款的增加主要依靠零售贷款中住房贷款、信用卡贷款的大幅增加。公司贷款占比下降1%至47%,零售贷款占比上升3%至50%。

以公允价值计量且其变动计入当期损益的金融资产同比增加15.77%,主要是交易性金融资产中商业银行及其他金融机构债券大幅增加677.19%,该类投资主要是把握债券市场交易机会的需要;应收款项类投资同比增加8.23%,主要是非标资产的增加,而非标资产的理财产品同比大幅下降96.45%,主要招行严控理财投资非标债权资产。

无形资产同比增加85.36%,主要由于购入深圳湾超级总部基地部分计入无形资产。

递延所得税资产同比增加61.63%,主要是贷款和垫款及其他资产减值损失准备不被税务局认可,导致该项的可抵扣暂时性差异增加48.32%,侧面反映招行在贷款减值准备的认定上比税务局还要审慎严格。

2、负债

负债总额58142.46亿元,同比增长4.97%,主要是客户存款稳步增长,占本集团负债总额的69.90%。

客户存款总额40643.45亿元,同比增长6.90%。活期存款占客户存款总额的比例为62.84%,较上年末下降0.10个百分点,其中公司客户活期存款占公司客户存款的比例为58.03%,较上年末上升0.78个百分点,零售客户活期存款占零售客户存款的比例为72.64%,较上年末下降1.44个百分点。

整体上看,资产负债表较健康,资产扩张稳健审慎。

贷款质量

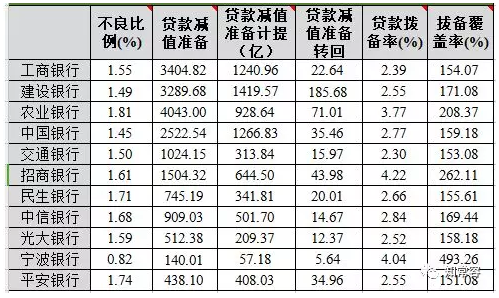

招行对贷款风险的控制可谓到了极致水平,不良贷款同比下降6.10%,不良贷款率1.61%,较上年末下降0.26个百分点,不良贷款与不良率维持双降,而贷款拨备率4.22%,较上年末上升0.85个百分点,不良贷款拨备覆盖率262.11%,较上年末提高82.09个百分点,超出我个人的预期(262%)。

从贷款监管五级分类来看,不良贷款的减少主要是次级贷款,次级类贷款同比下降29.66%。从贷款产品划分来看,不良率的下降主要原因是低不良率的零售贷款占比的增长,而零售贷款中增长最快的是信用卡贷款与个人住房贷款,而这两者的不良率在零售贷款中最低(信用卡贷款:1.11;个人住房贷款:0.33),同时公司贷款上压缩退出产能过剩、高负债等风险客户,优化信贷资源配置,不良率自上年的2.92降至2.50,零售贷款与公司贷款两者在贷款质量上并驾齐驱,拉低了招行整体不良率。

从贷款期限来看,逾期贷款同比下降11.48%,占比较上年下降0.4%,不良贷款与逾期90天以上贷款的比值为1.26,即不良贷款包括全部逾期90天以上的贷款,且这部分的拨备覆盖率达到了329.32%,招行在不良贷款的认定上可以说非常严格了。

贷款减值准备余额1504.32亿元,较上年末增加404.00亿元。当期计提的贷款减值准备较上年下降4.08%,降幅小于不良贷款的降幅,从不良贷款拨备覆盖率计算公式上看,招行对拨备覆盖率要求实际上是越来越严格,严格到把贷款收不回来的风险提至超乎常规的水平。

从前两年的数据来看,坏账核销自2015年逐渐降低,2017年坏账核销较上年下降32.44%,2016年较上年下降6.36%,可见核销下降幅度逐年增大,收回以前年度核销贷款逐年增加,充分反映招行贷款质量逐渐转好。对比国内几家已出年报数据的银行,招行的贷款拨备率最高,拨备覆盖率仅次于宁波银行,不良率也较低,贷款减值准备计提在其他股份制银行中最高,可见招行的贷款质量要比绝大多数银行优质。

资本充足率

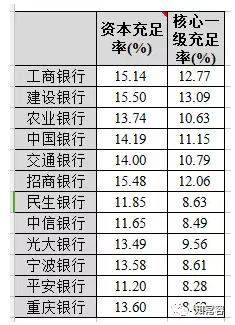

招行高级法下资本充足率15.48%,上升2.15个百分点 ,一级资本充足率13.02%,上升1.48个百分点,核心一级资本充足率12.06%,上升0.52个百分点,权重法下资本充足率12.66%,较上年末上升0.66个百分点,一级资本充足率10.81%,较上年末上升0.72个百分点,.核心一级资本充足率10.01%,下降0.08个百分点,远高于国家监管要求的系统重要性银行的核心一级资本充足率、一级资本充足率、资本充足率不能低于8.5%、9.5%和11.5%的标准。

2017年以前,由于没有其他一级资本,核心一级资本净额与一级资本净额是相等的,但并不影响招行符合监管要求,可能招行对自身的要求比较钻牛角尖,硬是通过发优先股来增加其他一级资本,来增加一级资本,从而提高一级资本充足率。对比已发年报的其他银行,招行资本充足率仅次于建设银行,核心一级资本充足率仅次于工商银行和建设银行,处于非常高的水平。

预测

从2017年报不良认定、资本充足率要求、拨备覆盖率等数据来看,招行对贷款风险的控制达到了极其严格的水平,开个玩笑来说,招行可能是属处女座的,自我要求高、吹毛求疵、特立独行。但对价值投资者来说,招行的这种审慎严格态度是不可多得的,无论从什么角度来看,招行在银行业中是鹤立鸡群的。

个人对2018年招行的业绩预测如下表所示:

收入端。年报展望中提到“2018 年本公司自营贷款计划新增10.30%左右,自营存款计划新增 11.30%左右,主动负债计划新增5.20%左右”,按招行追求完美的风格大概率会提前完成任务,预计2018年存款压力不大,但负债成本可能有所上升,贷款上招行依旧会偏好向偿债能力较强信誉度好的客户,收益率不会随着利率上行而大幅上升,预计净利差在2.22-2.25区间,净利息收益率在2.4左右,净利息收入同比增加8%,主要由于基数增加。

预计非息收入大幅增加,主要考虑净手续费及佣金收入平稳增加外,招行响应《关于进一步支持商业银行资本工具创新的意见》成立资产管理公司,投资收益可能有很大的发展空间。

成本端。2017年营改增已基本完成,营业税基本没有,预计2018年税金及附加与2017年大致相同;招行在业绩发布会上说招行对标的是科技公司,年报中也提到“2017年,我们核定上年税前利润的 1%(7.9亿元),专门成立金融科技创新项目基金;2018 年又提高到上年营业收入的1%(22.1 亿元),如果需要,未来投入力度还可以加大”,因此预计招行2018年要发投入还将持续增加,但为了控制成本端,除研发费用以外的费用还将得到严格控制,预计2018年业务及管理费增幅较2017年下降至14%;由于招行拨备覆盖率已经达到非常高的水平,预计2018年资产减值损失延续2017年的下降趋势,且下降幅度大于2017年。

另外,预计2018年招行的不良还将延续双降。个人之前给招行的估值是13倍PE,但招行在金融科技的发展似乎已超乎我个人的理解。同时作为国内几家银行的用户,我深深体会到招行在金融科技上的优秀发展,以APP来说,招行的用户体验就足以使其他银行APP望尘莫及,在贷款审核上,招行也比其他银行严格,出门吃饭掌上生活还能打折,招行的服务越来越好,越来越人性化。

招行高层说招行对标科技公司,那么对招行的估值定义将有所改变,但在招行还无法与国内BATJ媲美的情况下,个人暂给招行估值17倍PE。

风险:经济下滑超预期;资产质量恶化;金融监管力度超预期;利率风险。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)

扫码下载智通APP

扫码下载智通APP