美联储明天加息?中国跟不跟

本文来自“东方财富网”微信公众号,作者为安雅。

3月22日凌晨02:00,美联储将公布3月利率决议。目前,市场普遍预计美联储新任主席鲍威尔将在此次会议上宣布加息。

鲍威尔首秀来袭!今年四次加息逃不掉了?

周二至周三期间(3月20-21日),美联储将举行年内的第二次货币政策会议,这也是美联储新主席鲍威尔接任之后主持的首个政策会议。

目前,华尔街普遍预计鲍威尔将在其首次的政策会议上宣布加息,并将释放比去年更多加息次数的信号。

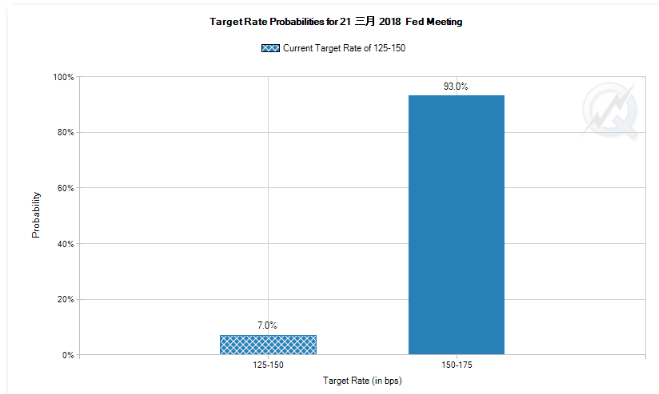

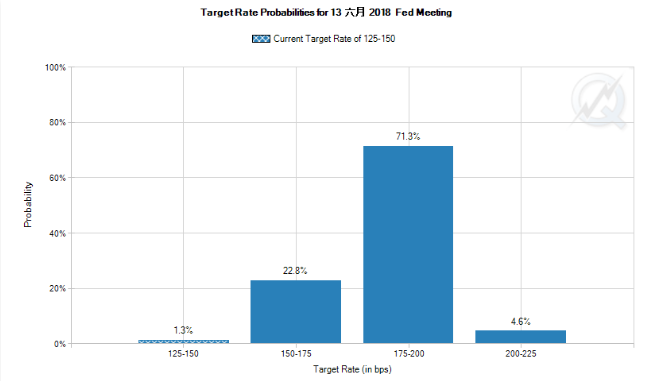

据芝商所“美联储观察工具”显示,美联储今年3月加息25个基点至1.5%-1.75%区间的概率为93%,6月至该区间概率为22.8%。

考虑到美联储3月加息几乎成定局,市场目前最大的关注点是,美联储是否会上调今年的加息次数预期。

去年12月,美联储预计2018年将加息三次,2019年和2020年各加息两次。不过,考虑到美国政府近期推出了减税和增支措施,加之经济增长稳定且失业率极低,越来越多的市场人士认为该央行会增加今年的加息次数。

目前,包括高盛、摩根大通、瑞银以及巴克莱在内的华尔街投行一致预计,美联储将在今年开启四次加息模式。这些投行认为,美国总统特朗普提出的财政刺激政策有望提振经济和通胀,这将令美联储加快收紧政策的步伐。

法国农业信贷银行外汇策略师Vassili Serebriakov表示:“当前主要的变化是国会通过了额外的财政支出预算,该项计划将帮助美国经济在今年实现近3%的增长,因此美联储是否会依据经济环境调整加息预期是主要的关注点。”

高盛近日在一封致客户的报告中指出,近期美联储官员们的讲话暗示,该央行可能会更快收紧货币政策,因此其预测美联储将在今年加息四次。

不过,也有少数市场人士认为美联储不会这么快就提高加息预测。比如,Fullerton Markets研究&教育主管Wayne Ko Heng Whye就表示,美联储本周可能不会暗示今年加息四次。

加息潮来袭,投资者做好准备

加拿大皇家银行资本市场对众多机构投资者和市场人士做了一项调查,调查显示,20%的受访者认为美联储将在此次会议上释放今年将加息四次的信号,而52%的人则表示美联储会在今年某个时候调整利率政策预期,这意味着近四分之三的投资者预计美联储今年将改变加息预期。

对此,加拿大皇家银行经济学家总结说,即便投资者认为美联储今年加息四次有些激进,但很显然,他们已经为此做好了准备。

虽然现在还不能确定美联储今年是否会加息四次,但瑞银和摩根士丹利分析师都期望美联储今年能在其八次的货币政策会议后再举行一次新闻发布会。

通常情况下,如果会议后没有召开新闻发布会,让美联储主席解释加息的合理性,那么美联储就不会在会议上宣布加息。

2018 年美联储将举行 8 次会议,在 8 次会议中,重要的依然是 3、6、9、12 月,上述 4 个月都有美联储主席新闻发布会,也是加息的关键月份。

分析师希望鲍威尔可以取消仅在季度会议上加息的限制,开始在美联储每年举行的八次会议后都召开新闻发布会。目前还不清楚美联储何时宣布采取这样的行动,可能最晚在今年年底的会议上进行披露。

美联储忙着加息,中国跟不跟?

在美联储忙着加息之际,中国会如何应对呢?

申万宏源在一份报告中表示,当前市场对美联储加息预期已较为充分,上周 MLF 续作并未调升利率已表明温和态度,整体不必过于担忧。

报告指出,相比于“价”,2018 年应该更加关注货币政策操作的“量”,在表外融资收紧、向表内转移的过程中,银行流动性存在一定压力,在资金面利率仍显著高于操作利率的情况下,如果操作工具利率小幅调升,但净投放量再度扩大,可能会出现操作利率确认上行与资金面边际改善并存的局面,因而不必过于担忧。

从年初以来的货币政策操作来看,央行货币政策操作持续呵护资金面流动性,预计年内资金面利率企稳态势可以继续持续。

原因有两点,一是表外融资需求结构性转移需要央行稳健中性货币政策配合;二是随着监管政策逐步落地,央行通过抬升资金面利率去杠杆的动力已经趋弱,监管更多向监管表外及非标转移。

监管扰动弱化后,资金面走势有望逐步向基本面回归,维持2018年资金面利率较2017年止升企稳的判断。

此外,渤海证券也认为,美联储在本周议息会议时宣布加息几无悬念,为此国内央行有望提前加大货币供给以应对可能的市场冲击,但是保量不保价依旧是加大供给的核心,而且在美联储宣布加息后,国内央行大概率会选择跟随措施,由此不仅推升货币市场利率,国债长端收益率还将面临更大的上升压力。

尽管1-2 月部分数据所显现的好于预期的经济增长态势无法持续,但是在实体经济对信用需求下降的同时,信用供给的收缩也会如影随形,于是资金因实体经济需求下降而流入债券市场并推动债市回升的预判在中期内或难实现,长期国债收益率高位运行甚至再创新高仍是未来一段时期内的主基调。(编辑:王梦艳)

扫码下载智通APP

扫码下载智通APP