负债大降派息率创新高,魏桥纺织(02698)“白菜价”宿命难改!

经过近3年的转型,魏桥纺织(02698)已经从一家专注于纺织制造业的龙头企业,成功转型成集纺织与电力于一身的双业务企业。

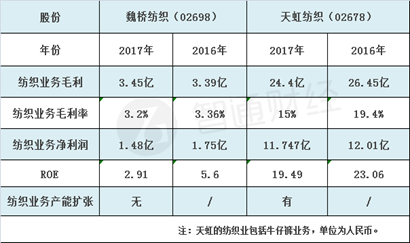

好景不长,受累于棉花以及煤炭价格维持高位,且纺织品市场需求疲弱,魏桥纺织2017年净利下滑47.4%至5.22亿元人民币(单位下同),与天虹纺织(02678)11.52亿的净利相比,差距已不是一点点。

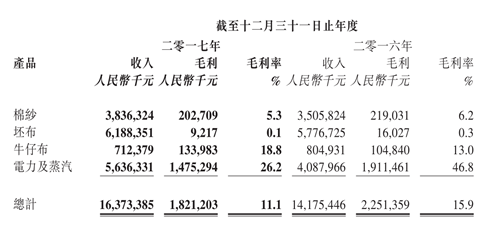

智通财经APP了解到,除了与天虹纺织差距拉大,魏桥令投资者内心焦灼的原因还包括:2017年棉纱业务毛利率仅5.3%、坯布毛利率也只有可怜巴巴的0.1%,电气业务毛利率更是由2016年的46.8%下滑至26.2%,近乎腰斩。

因此,尽管2017年魏桥纺织财务杠杆有很大改观,此外2017年派息率达34.31%创历史新高,但是鉴于棉花、煤炭目前处于商品强周期,其“白菜价”估值也难以有改观。

魏桥纺织估值一直以来处于行业低位,目前股价对应PB仅0.23倍。截止3月19日收盘,魏桥纺织报4.1港元,跌6.61%。

(行情来源:富途证券)

与行业“一哥”天虹纺织差距拉大

值得一提的是,魏桥纺织早于2月12日就曾发布盈警,当时的公告称除了因受棉花、煤炭等生产要素之外,还因棉纺织市场需求疲弱,导致公司净利大幅下降。

客观因素确实存在,如2016年对纺织业来说是一个不正常的年份,棉花价格位于低位,此外随着棉花价格逐渐上涨,公司仍能使用部分低价位的库存棉花。因此,2016年行业各公司业绩表现靓丽,同时其高基数也为2017年的增长施加了压力。

但是关于纺织品市场需求疲软的说法,天虹纺织与其基调完全相反,其主席洪祝波在2017年业绩会上曾表示,天虹的国内订单多的接不过来,接下来会持续寻求并购目标,以扩大纱线产能,并期望与行业第二名差距拉大。

从最新的财报数据来看,魏桥的纺织业务净利仅1.48亿,天虹高达24亿,因此从盈利的绝对值来看,行业老大与行业老二的差距也是日益明显。

(注:上表中天虹纺织的统计数据包括牛仔裤的营收,但是鉴于该业务2017年营收也只有6.34亿元,对整体毛利及净利润率影响不是很大,所以未剔除该部分毛利。)

此外,智通财经APP观察到,即使魏桥纺织业务毛利及净利微薄,但与2016年相比,下降幅度并不算大,毛利下滑近乎腰斩的反而是其电力业务,该业务目前已占魏桥近一半的营收。

即使电力业务只有近一半的营收,却贡献了14.75亿的毛利,而其纺织业务毛利仅3.45亿,这也表明,魏桥的净利下跌主要因为此前毛利较高的电力业务影响。

因此,这两年纺织行业光景不怎么样,在天虹纺织持续扩张纱线产能的同时,魏桥在2017年并无任何产能扩张计划,且纺织业务营收增长缓慢,再加上收购的火电资产也受到高企的煤价拖累,魏桥纺织的估值受到拖累也是情理之中。

派息率创新高,市场仍不买账

了解了两大主营业务后,再来看看投资者最为关注的财务杠杆及派息问题。为什么魏桥的财务杠杆及派息如此受关注,要追溯到2017年3月其兄弟公司中国宏桥(01378)遭爱默生做空一事。

魏桥集团与中国宏桥同为魏桥集团旗下的兄弟公司,中国宏桥被爱默生做空后,核数师安永卡财报,中国宏桥与其关联方魏桥纺织双双停牌。

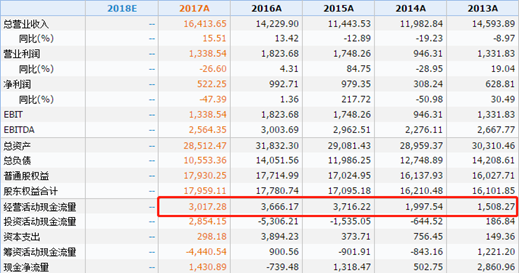

引起投资者诧异的是,自2011-2016年以来,魏桥的有息负债一直在110亿元以上,但公司近年来一直维持正向经营现金流,且没有重大资本开支,因此魏桥没有理由维持如此巨大的负债。而中国宏桥的有息负债从2011年的不到100亿迅速扩张到2017年中报的900多亿。

目前风险源中国宏桥已拿到了中信银行200亿元的综合授信额度,其流动性风险已基本缓解。

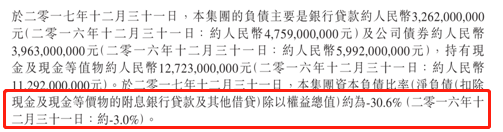

魏桥纺织最新财报数据显示,截止2017年底,公司的银行贷款为32.62亿,2016年为47.59亿,债券也由2016年的59.92亿降低至39.63亿,持有现金及现金等值物约127.23亿元,净负债比率由2016年的-3%大幅改善至-30.6%。

此外,2017年底,魏桥纺织与集团订立了资金合作框架协议,据此公司及母公司同意在不违反相关法律法规的前提下向另一方提供短期资金,以满足对方的短期资金需求。期限为3年,建议年度资金上限为40亿元人民币。

目前,魏桥手握逾百亿现金,远超运营所需,与其“借钱”予母企,倒不如派发特别股息。于是去年12月底魏桥股东Argyle要求魏桥纺织派发40亿元股息,受益于催息事件发酵,魏桥纺织股价于去年12底连续走强,直到2月中旬公司发布盈警,股价持续向下震荡。

翻看过去九年间魏桥纺织的派息情况,没有一年是低于25%的分红率,最低的2012年也有28.89%,2017年更是高达34.31%,为十年来最高派息比率。

尽管派息率为10年来最高,但是派息幅度与其股东Argyle要求40亿相比,可以说是微不足道。

因此继中国宏桥风暴之后,魏桥纺织的财务杠杆虽然有大幅度改善,但其派息比率与市场预期仍旧相差甚远。

“白菜价”宿命难改

谈到魏桥纺织的估值,很多投资者会形容其为“白菜价”或是“烟蒂股”。长期以来,港股市场给魏桥的估值都相当便宜,目前PB仅为0.23。

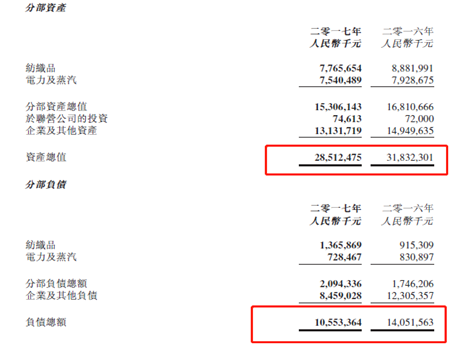

从公司近两年的纺织品及电力蒸汽分布资产来看,用资产总值减去负债总额,2017及2016年的净资产分别为179.59、177.81亿元。而魏桥纺织目前市值仅50.16亿港元,实际PB仅0.226,不到0.23。

其实自2013年起,魏桥在手现金就开始高于有息负债,可以说公司目前现金流充裕、财务杠杆大幅度改善,股息回报率也还可以,但鉴于目前处于大宗商品强周期,棉花及煤炭的价格仍将维持高位,因此其估值想要有的大的反转不大可能。

扫码下载智通APP

扫码下载智通APP