张忆东:上半年牛市蓄势休整,中性仓位逢低增持优质港股!

本文来自微信公众号“张忆东策略世界”,作者张忆东,原标题为“业绩持续好才是牛市正道——港股策略报告”。

春意乍暖,港股市场继续反弹。一方面,亚马逊等优质科技股带领美股回暖,海外风险偏好有所回升;另一方面,港股行情进入业绩密集发布期,港股行情重新回到自身的逻辑,即低估值加上盈利改善,另外,两会期间推进创新的政策导向、港股IPO制度改革,有助于推升成长股的乐观情绪。

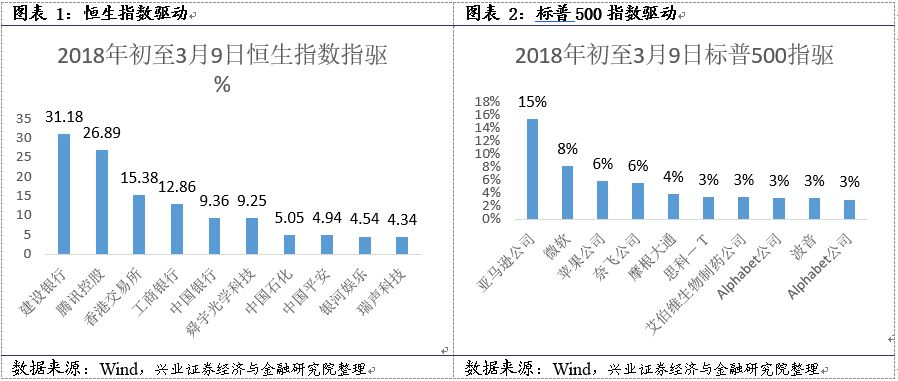

优质股扛着海外指数上行。我们统计了2018年初至今的指数贡献度,标普500指数中亚马逊、微软、苹果、奈飞四家公司贡献了35%的涨幅,其中亚马逊一家就贡献了15%;恒指前十家公司贡献了123%的涨幅,其中腾讯、舜宇、瑞声贡献了40%、建设、工行、中行贡献了53%。美股和港股都体现了核心资产推动指数上涨的特征。

恒指成分股大部分将在3月中旬到3月底披露2017年年报业绩,考虑到2017年中国经济复苏以及人民币升值因素,中资企业2017年业绩大概率表现较好(彭博计算的恒指2017年EPS一致预期同比增长28%)。

乍暖还寒,行情就像春天即孕育着美好的明天但又波折多变,3月底开始可能对行情产生扰动的风险来自:

1)中国“两会”结束后,金融监管进一步深化,导致信用风险结构性上升,甚至一定程度导致经济有下行压力;

2)3月21日联储议息会议后海外货币政策预期变化;

3)港股年报业绩季结束,基本面暂时缺乏推动力;

4)全球贸易摩擦。

策略上,上半年是牛市蓄势休整期,战略上围绕长期牛市的基本面逻辑来布局中国最优质的资产;战术上重视择时的反人性、选股的重要性、策略的前瞻性,直白地说,上半年仓位相对中性,逢低增持优质公司:

1)银行及保险龙头,估值具有较强的安全边际,逢低增持。

2)布局创新大周期,精选优质成长股,耐心地基于性价比进行增持,包括受益于科技创新的TMT,也包括受益于消费升级的成长股。

3)精选低估值高分红的地产股龙头及其他周期价值股。

风险提示:中美通胀、美国加息、中国去杠杆等风险超预期,引发强烈波动

正文

1、港股市场:核心资产盈利改善,带动市场反弹

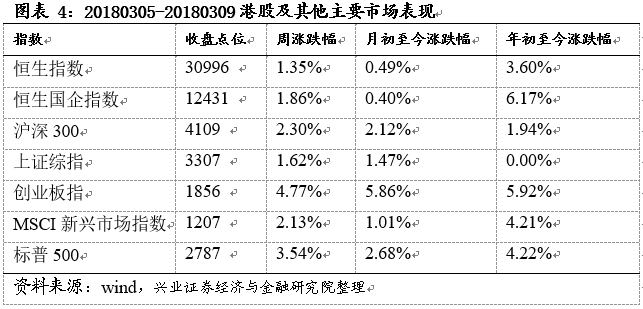

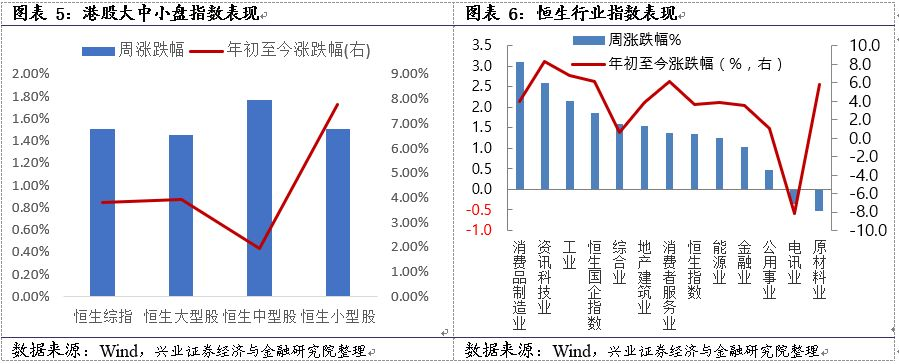

春意乍暖,港股市场继续反弹。上周恒指涨1.36%,国指涨1.86%。方面,亚马逊等优质科技股带领美股回暖,海外风险偏好有所回升;另一方面,港股行情进入业绩密集发布期,港股行情重新回到自身的逻辑,即低估值加上盈利改善,另外,两会期间推进创新的政策导向、港股IPO制度改革,有助于推升成长股的乐观情绪。

优质股扛着海外指数上行。我们统计了2018年初至今的指数贡献度,标普500指数中亚马逊、微软、苹果、奈飞四家公司贡献了35%的涨幅,其中亚马逊一家就贡献了15%;恒指前十家公司贡献了123%的涨幅,其中腾讯、舜宇、瑞声贡献了40%、建设、工行、中行贡献了53%。美股和港股都体现了核心资产推动指数上涨的特征。

展望后市,恒指成分股大部分将在3月中旬到3月底披露2017年年报业绩(见图表1),考虑到2017年中国经济复苏以及人民币升值因素,中资企业2017年业绩大概率表现较好(彭博计算的恒指2017年EPS一致预期同比增长28%),从而有助于港股市场的个股行情演绎。继续精选业绩超预期的价值股龙头,以及经过近期调整之后估值和盈利性价比较好的优质成长股的投资机会。

乍暖还寒,行情就像春天即孕育着美好的明天但又波折多变,3月底开始可能对行情产生扰动的风险来自:

1)中国“两会”结束后,金融监管进一步深化,导致信用风险结构性上升,甚至一定程度导致经济有下行压力;

2)3月21日联储议息会议后海外货币政策预期变化;

3)港股年报业绩季结束,基本面暂时缺乏推动力;

4)全球贸易摩擦加剧,以及特朗普和金正恩会面带来的政治不确定性。

策略上,上半年是牛市蓄势休整期,战略上围绕长期牛市的基本面逻辑来布局中国最优质的资产;战术上重视择时的反人性、选股的重要性、策略的前瞻性,直白地说,上半年仓位相对中性,逢低增持优质公司——长期看好银行及保险龙头,短期年报提供向上催化。

1)年报将进一步验证中资优质银行资产质量改善、净息差回升,推动银行股进一步重估。3月9日收盘港股工行、建行、农行及招行PB分别为1倍、1.07倍、0.91倍、1.73倍,银行A股较H股平均溢价26%,处于历史较高水平。

2)保险内含价值持续增长,受益利率上升计提准备金压力下降,年报利润有望加速增长。3月9日收盘,平安、太保、新华、太平PEV(以2017年中报EV计算)分别为1.69倍、1.05倍、0.82倍、0.94倍。年报发布后,PEV将进一步下降,具有较强的安全边际。

——布局创新大周期,精选优质成长股并耐心地等待增持机会:持有中国最优秀的成长股龙头,逢低战略性布局医药科技、TMT等新兴行业。

——精选低估值高分红的地产股龙头,防守反击。港股地产上市公司大部分公司将有非常靓丽的业绩以及丰厚的派息,主要上市公司2018年销售增速预期仍然比较乐观,恒生综指中股息率高于5%的公司集中在地产股。

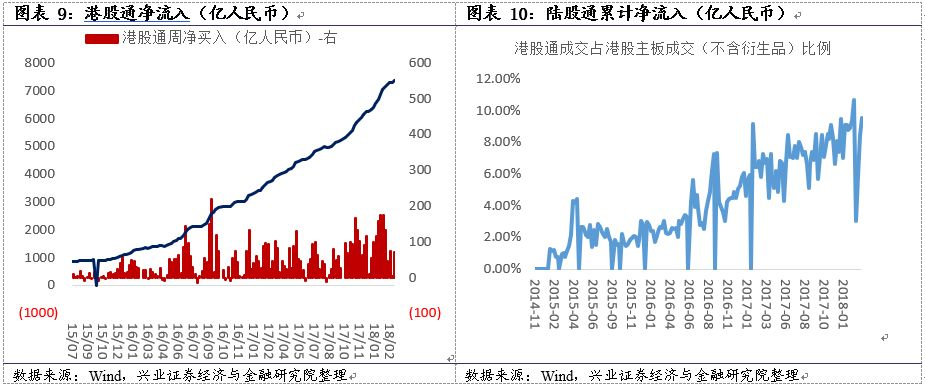

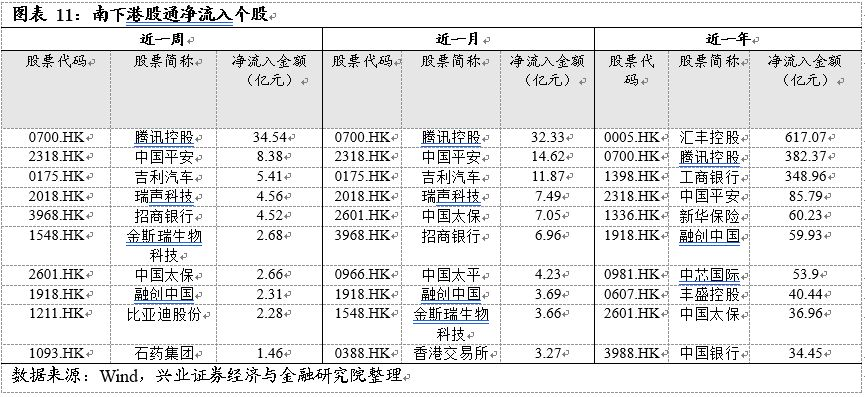

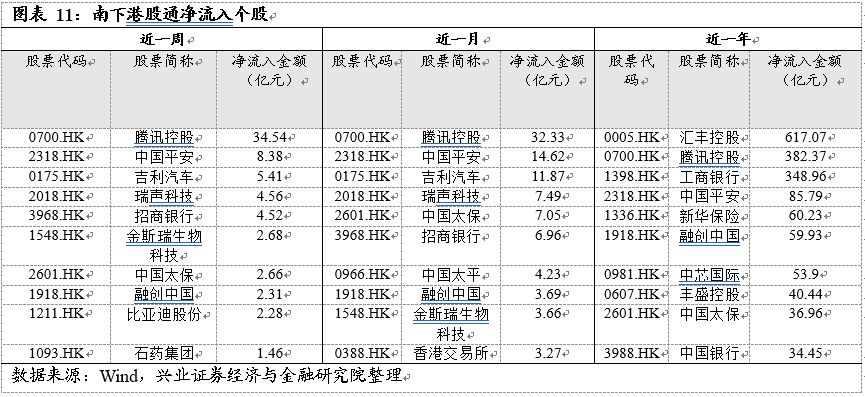

2、资金动向:港股通流出银行,成长股受青睐

3月5日至3月9日,南下资金周净流入72.89亿人民币。港股通周成交占全部港股成交金额的比例达到9.55%[1]。自开通以来港股通累计净流入7,366.79亿人民币。南下资金流向有变化,近1月银行股遭遇净流出,腾讯、吉利、瑞声等成长股受青睐,保险股维持净流入。

[1]港股通占全部港股成交占比=(港股通买入+卖出成交额)/(港股主板成交金额*2)

3、经济和政策动向:政策推动创新和去杠杆,经济数据出现减速苗头

政策着力推动创新。2018年政府工作报告中,创新驱动已上升到“加快建设创新型国家”的战略高度,2018年创新的相关政策将成为政府的重要发力点之一。资本市场改革助力创新企业发展。A股加速推进资本市场改革,证监会表示正在研究发行CDR,扶持生物科技、云计算、人工智能、高端制造“独角兽”企业上市。

两会期间政府工作报告及近期出台政策,显示2018年中国防控金融风险及改革将加速。

1)政府工作报告中GDP 目标虽然仍是6.5%左右的增长目标,但去掉了2017年报告中的“在实际工作中争取更好结果”;

2)赤字率2.6%,低于2017年的3.0%,显示出稳杠杆的意图。

3)银监会下调拨备覆盖率、贷款拨备率等监管要求,引导银行加大不良贷款处理力度、积极处理问题资产、真实反映资产质量,同时一定程度缓解未来金融监管趋严非标回表带来的资本压力。

港股IPO制度变革在即。港交所就新经济公司上市制度进行的第二轮市场咨询将在3月23日结束,如果无需大幅修改,预计4月下旬即将开始接受上市申请。最大受益者为同股不同权的科技公司、以及无法达到主板上市财务条件但是产品已经通过第一阶段临床试验的生物科技类公司。

近期中国部分经济数据已经显现减速的苗头。

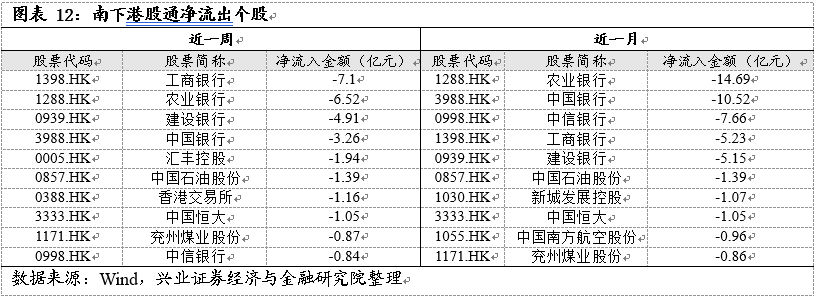

1)1-2月社融规模同比下降了11%,随着金融监管深化,社融增速可能进一步下降。

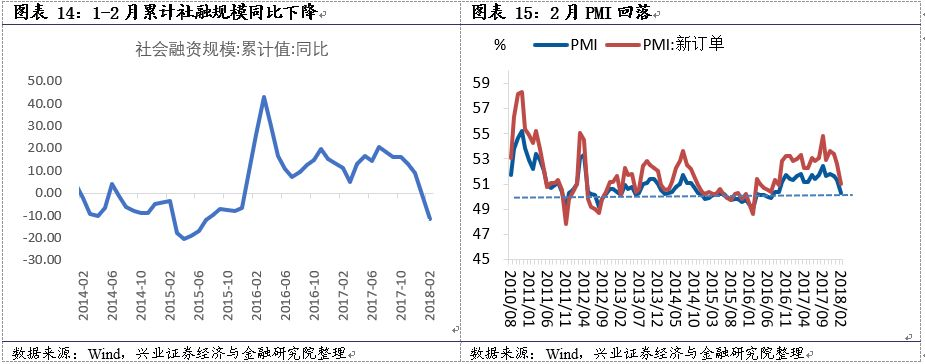

2)2月制造业PMI回落,根据兴业证券宏观团队分析,制造业PMI下滑超季节性加上非制造业放缓,需要警惕需求的边际性减弱。未来,随着这一轮库存周期步入中后期,以及金融监管深化,经济面临一定程度的下行压力,进入开工旺季后3月的经济数据是重要的验证点。

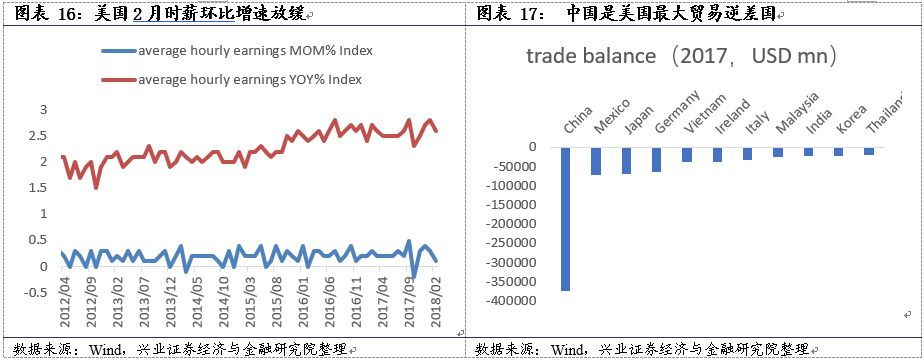

4、海外事件:美国时薪增长低于预期,美股回暖

美国2月非农大超预期,时薪增长却低于预期,传达经济或许仍处于高增长低通胀的美好组合,推动了美股反弹。但是,美国剩余劳动力逐步接近上限,美国工资增速已在逐步逼近上行拐点,最终将增加核心通胀上升压力。3月13日CPI数据以及4月公布3月的CPI及非农数据、3月21日联储议息会议对通胀和加息节奏的判断,都是重要的时间点。

特朗普签署了对进口钢铁和铝产品分别征收25%和10%关税的行政命令,掀起贸易战开打的忧虑。仅就钢铁和铝产品而言,对中国的影响并不大,2017年中国出口钢材数量占产量的比例仅8%,其中对美出口钢材占钢材出口金额的1.4%;2017年中国铝材出口占铝材产量8.8%,其中对美出口铝及制品占出口金额的17%。但是,在中期选举年,贸易政策可能成为特朗普重要的政治筹码,而中国作为美国最大贸易逆差国,后续可能仍会受到贸易争端的困扰,从而影响港股情绪。

3月8日白宫称,特朗普已接受与金正恩会面的邀请,会面可能在5月底举行。需要关注美朝领导人首次会面可能带来的政治不确定性。

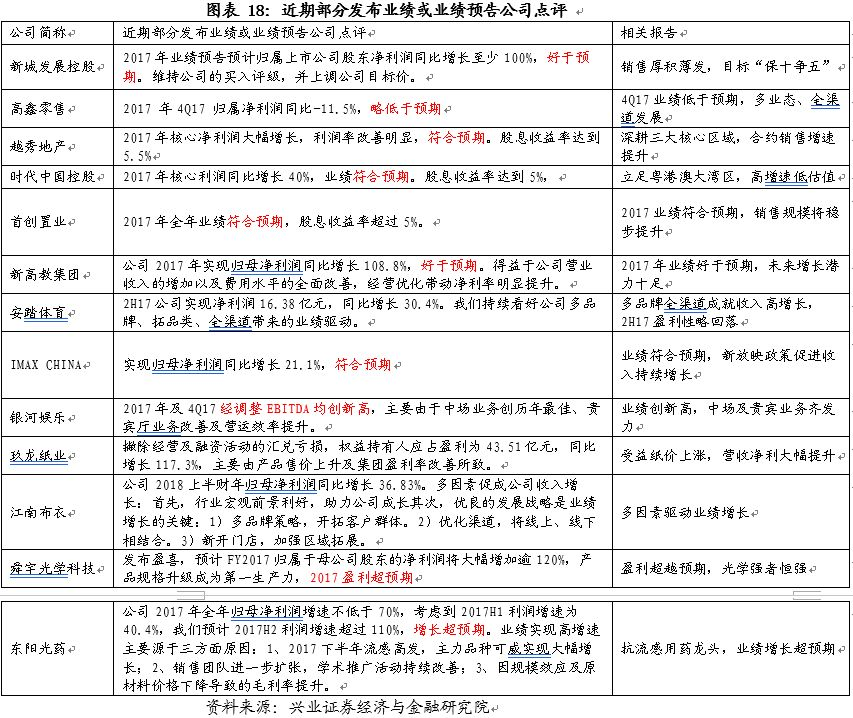

5、公司动向:近期部分重点公司业绩点评

6、风险提示

中美通胀、美国加息、“中国去杠杆”超预期,引发剧烈波动。(编辑:刘瑞)

扫码下载智通APP

扫码下载智通APP