业绩两极分化,你的小区物业还好吗?

地产换挡周期,与房地产高度关联的物业管理行业在近几年里也面对着规模增长趋缓、盈利压力增加等现实困境。

关于此,最直观的例子自然便是上市物企的业绩报告。通览重点企业的2023年报成绩单,部分关联方出现信用风险的物业公司业绩压力依然高企;而一些关联方经营稳健,抑或地产关联业务占比较小的物业公司,业绩则呈现出较强的发展韧性。

据智通财经APP观察,2023年港股物业企业业绩进一步分化。重点物企中,建发物业(02156)去年的营收、归母净利润增速分别达到了55.8%和89%,另外像万物云(02602)、保利物业(06049)、中海物业(02669)等亦均实现营利双位数增长;但与此同时,身处行业调整期,部分物企的规模却仍在持续萎缩,盈利压力也未见完全释放,对于这类公司而言“黎明前的黑暗”似乎比预想中持续时间更久……

行业调整期分化仍是关键词

回溯我国物业行业发展的历史进程,快速壮大的物业公司可以说是过去二十年房地产行业蓬勃发展的伴生产物。不过正所谓盈亏同源,由于头部公司几乎都拥有一个强关联的地产开发商,这就注定了当房地产行业进入调整期后,与地产关联方有着千丝万缕联系的物企也会受到或多或少的影响。

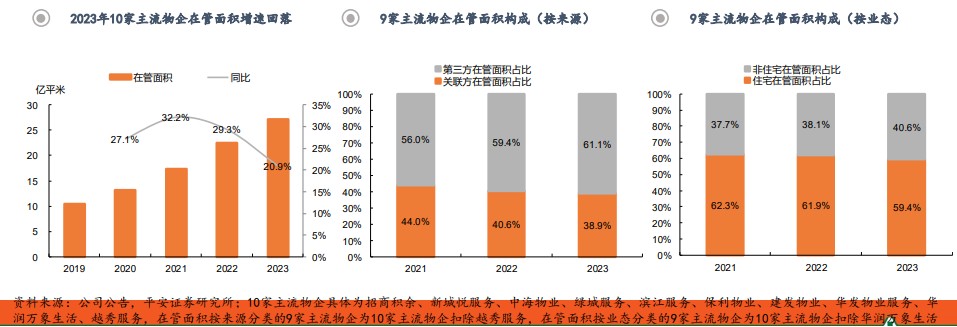

过去几年里,房地产开发商普遍出现销售数据的大幅下滑,根据克而瑞数据,2022年和2023年TOP 100房企的销售金额同比分别下滑42%和18%。受此影响,物业企业的管理规模扩张速度持续放缓。根据平安证券的研报,2023年10家主流物企整体在管面积升至27.2亿平米,同比增长20.9%,增速较2022年回落8.5个百分点。

另外,值得关注的是,样本物企里在管面积中第三方占比、非住宅占比持续提升,这表明相关物企正尝试降低对关联房企的依赖度。数据显示,2023年9家主流物企第三方在管面积占比同比提升1.6个百分点至61.1%,非住宅在管面积占比同比提升2.5个百分点至40.6%。

行业步入低速增长时代,上市物企的业绩出现两极分化现象也就在情理之中了。2023年,关联房企风险可控的央国企物业企业普遍取得了稳中有进的业绩表现。比如,保利物业的收入增加了10%至151亿元,归母净利润增加了24%至13.8亿元,核心财务数据呈稳健增长态势。其余又如中海物业等物企亦实现了营收和归母净利润的双位数增长。

作为对比,部分房企关联方经营压力较大的物企则在过去这一年里继续面临着考验。以融创服务(01516)为例,23年该公司的收入为70.1亿元,同比下滑了1.6%;归母净利润则为-4.4亿元,尽管同比口径下有所减亏,但依然深陷亏损泥淖。金科服务(09666)亦存在相似问题,去年该公司的收入、归母净利润分别为49.8亿元、-9.5亿元,收入增长停滞的同时还得继续面对着巨亏的困扰。而像雅生活服务(03319)、永升服务(01995)等物企虽然营收仍有小幅增长,但同期归母净利润则均有较大幅度的减少。

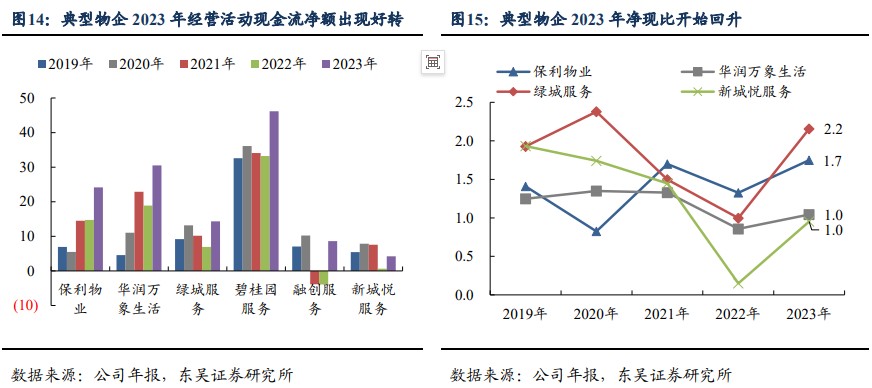

综合各家物企的财报看,2023年物业行业另一个突出的特征在于行业正在回归到现金流业务的本质。一个例证是,23年物业公司的经营性现金流普遍出现好转,扭转了2021-2022年逐年下滑的趋势。另从净现比指标看,也有越来越多的物企实现了1倍以上的覆盖。

经营转向价值等待重估?

在过去的地产上行周期里,开发商狂飙突进、遍地开花的发展态势也“感染”了一众物业企业,物业行业里同样适用“规模即正义”这一铁律。然而,时过境迁,随着近几年地产行业深度调整,各家物业企业也开始思考后地产时代的出路。

结合头部公司的动态来看,近年来物企并购浪潮已有退潮迹象,而与之对应的物业企业们则转而把更多精力放在第三方拓展上。以行业头部玩家保利物业为例,2023年该公司新拓展第三方项目单年合同金额达到29.7亿元;截至当年底,保利物业来自第三方项目的合同管理面积约为5.8亿平方米,较上年同期的合同管理面积增长约1.22亿平方米,占总合同管理面积比重达到62.9%。

与此同时,在传统的“四保”服务(即保安、保洁、保绿、保修)基础之上,物企们也开始探索各类增值服务,以此来为自身注入新的增长动能。据了解,目前物企的增值服务已从早期的社区租赁、购物协助,发展到如今的社区生活服务(社区零售、家政服务、社区养老等)、资产管理服务(房屋经纪、停车服务、美居服务等)、社区空间运营服务以及其他衍生服务。

经营层面各显神通的同时,另一个值得投资者关注的现象是众多物业公司都提高了2023年的分红率。根据东吴证券的研报,该机构选取的样本公司大多在23年大幅提升了分红率,其中多只个股股息率超过6%,显然已符合高股息标的的特征。

站在当前时间节点,资本市场在经历大波动过后,投资者偏好已开始向高胜率的板块倾斜,今年以来市场风格明显转向青睐红利资产。而随着头部物企有意识地提高分红率,高分红特征或将帮助优质物企吸引到更多投资者的目光。

总而言之,现阶段重归现金奶牛逻辑的优质物业公司或许可以凭借稳健经营和高分红重新俘获基本面投资者的青睐;而对于风险偏好更高的投资者而言,那些在第三方外拓和培育增值业务方面持续取得进展的物企或也已具备较高的关注价值。随着股价阶段性消化完悲观预期,物企的未来或许已无需过多悲观。

扫码下载智通APP

扫码下载智通APP