港股CXO迎集体降速时刻,下行周期何时结束?

4月4日,Endpoints发文指出:美国生物安全法案(The Biosecure Act)所覆盖的企业名单可能会覆盖更多的中国CRO/CDMO企业。消息传出后,早已是“惊弓之鸟”的港股CXO板块集体下挫。

智通财经APP观察到,4月5日,港股昭衍新药收跌10.92%、康龙化成收跌7.52%,泰格医药和凯莱英则分别收跌5.27%和5.52%。这一跌幅显然大于各家3月末年报发布时的股价跌幅。

实际上,二级市场如此表现,表面上反映的是市场情绪受地缘政治等非理性因素困扰,但深层上反映的却是近3年全球生物医药终端的“融资寒冬”最终传导至上游,推动CXO板块步入下行周期。对于投资者来说,与其赌大洋彼岸的制裁政策走势,不如从往期业绩和下游发展方向看看哪家企业能率先穿越周期。

CXO下行周期中的业绩分化

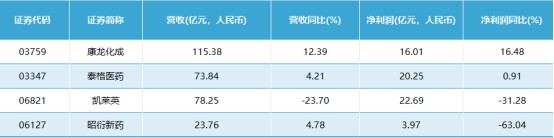

虽然2023年国内CXO板块集体承压,但作为港股CXO板块的四大头部企业,康龙化成、昭衍新药、凯莱英、泰格医药在2023年的业绩表现却分化明显。

智通财经APP了解到,以上四家企业中,仅有康龙化成仍保持收入和利润的两位数增长。其2023年实现营收115.38亿元,同比增长12.39%;实现归母净利润16.01亿元,同比增长16.48%。

在康龙化成之后,便是仍保持营收利润双增,但增长乏力的泰格医药。2023年泰格医药实现总营收73.84亿元,同比增长4.21%;归母净利润20.25亿元,同比增长0.91%。

相较以上两家营收利润双增,昭衍新药、凯莱英业绩则出现明显下降。其中,昭衍新药当期实现营收23.76亿元,同比增长4.78%;实现归母净利润3.97亿元,同比下降63.04%。而凯莱英当期营收为78.25亿元,同比下降23.70%;归母净利润为22.69亿元,同比下降31.28%。

虽说以上四家企业营收利润表现不一,但其导致业绩变化的因素却并不相同,究其原因在于各家CXO的业务布局存在差异。

以康龙化成为例,作为在药明康德之后业务线第二全的国内CXO企业,康龙化成的业务涵盖临床前CRO全链路以及早期临床CRO的业务线。其与药明康德一样,是国内最早提供一体化全流程药物开发服务的CXO之一。公司业务板块分为实验室服务、CMC(小分子 CDMO)服务、临床研究服务、大分子和细胞与基因治疗服务四大板块。

康龙化成之所以能在2023年仍保持营收利润双位数增长的一个关键点在于,其四大板块能够为公司分摊压力,大幅提高公司抗风险能力。

从2023年财报来看,康龙化成的基石业务实验室服务收入增长9.38%至66.6亿元,在当期营收占比达到57.72%。自2018年以来,该业务营收贡献率首度降到6成之下,增长率也是首次降至10%以下。在实验室服务之后,康龙化成的CMC业务和临床研究服务当期增长率分别下滑至12.64%和24.66%。也就是说,即便实验室服务业务增速大幅下滑,仍有其他业务为康龙化成的整体收入增速兜底。

这与专一于安评和临床CRO早期的昭衍新药表现显然完全不同。据智通财经APP了解,药物非临床研究服务的主要工作是研发企业IND申报所必须的GLP毒理和PK研究,其作为昭衍新药的核心业务,当期收入占比高达97%。由于2023年下游的新药研发企业递交IND项目数没有爆发性增长,因此昭衍新药的营收增长仅微增4.78%。

至于昭衍新药的净利润则是因为猴价波动。此前智通财经APP曾分析指出,昭衍新药在2020年将年报中的实验猴生物资产计量方法,从之前的"成本法计量"改成了“公允价值法计量”。这一会计政策的变化结果是,当生物性资产出现持续价格上浮时,其价格浮盈在当期报表中进行释放。但作为一把双刃剑,一旦猴价暴涨周期结束,公司净利润也将受到负面影响。

此次昭衍新药净利润暴跌正是受市场猴价暴跌影响,根据昭衍新药2023年报,其生物资产公允价值变动带来的净损失为2.67亿元。但这对公司正常经营和安评业务并无影响。

海外业务是一道过不去的坎?

近段时间以来,提到国内CXO企业,便不得不提地缘政治影响,从二级市场来看,投资者也确实改变了对于CXO企业的投资策略,海外业务占比过高的企业股价下跌明显。

据智通财经APP统计,康龙化成和凯莱英作为海外业务收入占比超8成的企业,不可避免受到今年年初美国“生物安全法案”风波波及,且受到的影响相较海外业务占比小的如泰格医药这类企业更大。

但从全球生物医药发展规律和CXO板块周期角度来看,地缘政治因素不可能成为所谓“脱钩关键手”。

回顾全球医药行业发展历程,投资者不难发现,医药技术及产品创新是医药企业发展的根本,而由此产生的研发和生产投入则持续驱动了CXO行业的不断发展。

Frost&Sullivan数据显示,一家创新药企与CXO企业合作可将新药研发时间缩短 25%-35%并节省 30%-70%的研发费用。在当下创新药赛道热点不断且企业成本控制需求不断增强的市场背景下,创新药企业进行研发外包的动力越发强烈。海外咨询机构预测,预计到2025年中国和美国的创新药企业外包率将分别达到52%和60%。

简言之,海内外创新药企经历“融资寒冬”后对研发成本控制存在强需求,因此从预算的角度来说,国内高性价比的CXO服务商对于全球下游创新药企存在供应链存在不可替代性。

另一方面,根据近期美联储传递的信息,今年首次降息的时间窗口或在6月份。这也意味着,在资金流动性会有所释放的情况下,全球医药一级投融资数据有望逐步改善。因此在下游市场的后续驱动下,地缘政治带来的市场波动难以撼动中美CXO行业中长期发展的核心逻辑。

虽说全球CXO板块中长期发展趋势不会改变,但对公司来说,海外业务增长的同时,业务及收入结构或许难免会出现变化。例如,2023年康龙化成北美地区收入占总收入比重为64.14%;欧洲地区收入占比仅为15.99%;凯莱英2023年营收80%以上来自美国。因此对这两家公司而言,2024年的重心或放在业务结构调整方向。而对于泰格医药和昭衍新药来说,等待下游全面复苏或许比关注海外业务更为重要。

扫码下载智通APP

扫码下载智通APP