跑赢97%同行的基金经理重仓台积电(TSM.US)核心逻辑:AI+高分红

智通财经APP了解到,对于一些担心AI投资狂潮所驱动的科技股过热的亚洲投资者来说,一位顶级基金经理给出了另一个令人惊讶但是极具说服力的理由:高分红。亚洲股市围绕AI的这波投资狂潮可谓势不可挡,不断推高台积电、三星电子以及联发科等科技股股价与估值,除了AI这一核心驱动力,在这位跑赢97%同行的基金经理看来这些科技股的高分红也是重要驱动力。

据了解,来自Jupiter亚洲收益策略的联席经理康拉德(Sam Konrad)近日接受采访时表示:“我们在亚洲股票市场所持有的科技公司都拥有净现金等级的资产负债表,它们直到今天未间断地支付股息,我们预计,随着它们未来几年在AI时代助力下的盈利增长趋势愈发强劲,它们都将不断增加股息。”“相比之下,来自美国的多数科技公司同行对支付股息没有给予同样的关注度。”康拉德表示。

康拉德还表示:“当我们观察我们所持有的亚洲科技股的估值,并将它们与美国科技股甚至与历史数据进行比较时,它们真的非常有投资吸引力。”统计数据显示,康拉德主管的总规模达20亿美元的Jupiter Asian Income亚洲科技股策略主题收益基金在过去五年里的投资业绩表现击败高达97%的基金经理同行。

台积电——以一己之力卡着英伟达与AMD这两大AI芯片领导者的脖子

康拉德表示,就这股席卷全球的AI投资狂潮而言,他所领导的投资策略团队更加青睐那些在高端制造业,尤其是芯片制造技术方面能够全面超越美国同行的“全球领导者”。康拉德强调,虽然英伟达(NVDA.US)、博通(AVGO.US)以及AMD(AMD.US)等美国芯片巨头以其备受瞩目的芯片设计架构引领AI浪潮,微软(MSFT.US)以及亚马逊(AMZN.US)等巨头则以面向消费者与企业端的软件产品而闻名,但他们成功的背后都离不开这家全球“芯片代工之王”——台积电(TSM.US)。

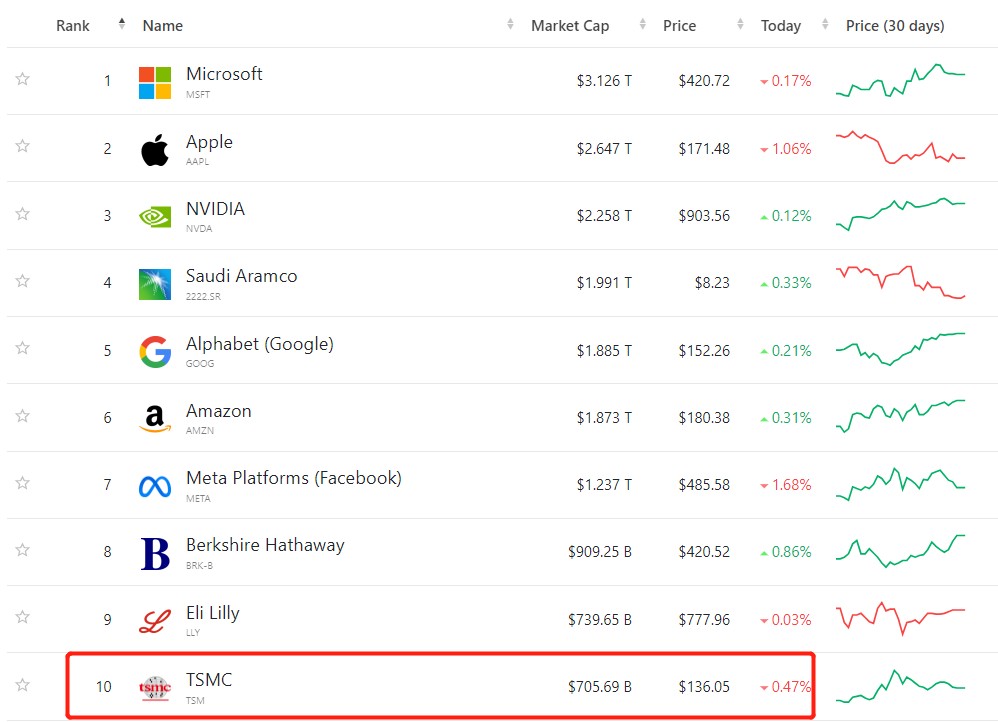

时隔四年之久,有着“芯片代工之王”称号的台积电3月份重返全球上市公司市值前十之列,台积电美股ADR今年以来涨幅高达32%,大幅跑赢费城半导体指数,并且ADR股价在3月份创下历史新高。

在当前AI芯片需求激增背景下,作为全球AI芯片领导者英伟达以及AMD AI芯片唯一代工厂,以及微软和亚马逊等云巨头自研AI芯片唯一代工厂的台积电势必持续受益。手握全球最顶级造芯技艺以及最顶尖Chiplet先进封装,台积电的“英伟达时刻”——即股价与业绩开启同步激增的时刻,或许已经到来。

台积电(TSM.US)凭借在芯片制造领域数十年的造芯技术积淀,以及长期处于芯片制造技术改良与创新的全球最前沿(开创FinFET时代,引领2nm GAA时代),以领先全球芯片制造商的先进制程以及超高良率长期以来霸占全球绝大多数芯片代工订单,尤其是5nm及以下先进制程的芯片代工订单。

目前需求最为旺盛的AI训练/推理端高性能AI芯片,比如英伟达H100、AMD MI300系列GPU,全线应用于全球各大数据中心的服务器端。而台积电,可谓以一己之力卡着英伟达和AMD的脖子。

英伟达(NVDA.US)和AMD(AMD.US)这两大AI芯片领域最强势力均集中采用台积电5nm制程,后续新推出的AI芯片有望采用基于台积电chiplet 2.5D/3D先进封装的3nm搭配4nm制程。台积电当前凭借其领先业界的2.5D/3D先进封装吃下市场几乎所有5nm及以下制程高端芯片封装订单,并且先进封装产能远无法满足需求,英伟达H100供不应求正是受限于台积电2.5D级别的 CoWoS封装产能。

因此,凭借着无与伦比的3nm、4nm和5nm先进制程工艺,台积电对全球AI芯片供应规模的影响可谓巨大。台积电高管们预计在未来几年内,AI相关芯片的营收年复合增长率将达到50%,凸显其在AI领域的重要性和营收增长潜力。

台积电当前是英伟达旗下需求无比强劲的AI芯片——H100 GPU的唯一芯片代工商,而英伟达则是全球AI芯片市场的绝对主导者,占有高达80%—90%的市场份额。华尔街大行花旗预计2024年的AI芯片市场规模将在 750亿美元左右,同时预计AMD最新推出的旗舰款AI 芯片MI300X能够占据约10% 份额,而台积电同样为AMD的独家芯片代工商。这些都显示出台积电在为顶级芯片公司提供代工服务方面无与伦比的重要性。

当前AI芯片供给远无法满足需求,在2月英伟达业绩会议上,CEO黄仁勋表示,今年剩余时间,英伟达最新产品将继续供不应求。黄仁勋强调,尽管供应不断增长,但需求并没有显示出任何程度放缓迹象。

市场预期方面,在“Advancing AI”发布会上,英伟达最强竞争对手AMD将截至2027年的全球AI芯片市场规模预期,从此前预期的1500亿美元猛然上修至4000亿美元,而2023年AI市场规模预期仅仅为300亿美元左右。

13F披露数据显示,高盛、野村以及老虎环球等多家华尔街投资机构第四季度纷纷斥巨资加仓台积电美股ADR。根据TipRanks汇编的华尔街分析师目标价,台积电ADR最高的看涨价位高达185美元(最新收盘价为136.05美元);知名投资机构Susquehanna近日将台积电ADR 12个月目标价从130美元大幅上调至160美元,维持“跑赢大盘”评级;汇丰研究近日将台积电ADR目标价从119美元大幅上调至164美元,维持“买入”评级。

“我们确实无法预测哪家美国科技巨头能够开发出杀手级应用、杀手级产品或服务,”他表示。“但我认为这些无关紧要,因为无论是谁,他们都需要我们所持仓的芯片制造商们所生产的芯片。他们需要亚洲的芯片制造商们的产能来布局他们的高性能人工智能数据服务器。他们还需要从我们所持仓的三星购买AI数据中心所必须的HBM存储系统。”

高分红——台积电等亚洲科技股吸金背后的另一逻辑

虽然收益型基金以投资银行或公用事业等低风险、收益稳定的股票而闻名,但康拉德表示,他所主导的策略团队将亚洲科技股的持股比例提高到了创纪录的32%左右,目前是该基金的最大配置板块。芯片代工之王台积电以及存储巨头三星电子(Samsung Electronics Co.)都在其最大规模的投资持仓之列。

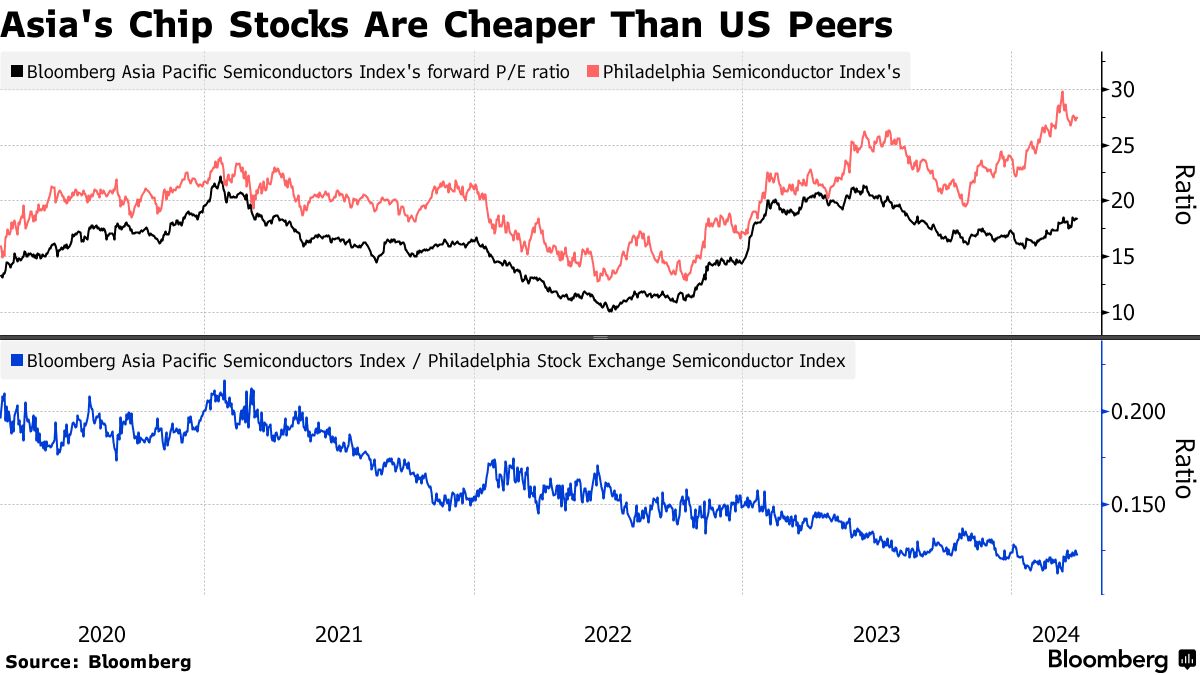

围绕人工智能的投资繁荣推动了亚洲地区科技股的反弹,尽管它们在很大程度上落后于英伟达与AMD等美国芯片巨头的“史诗级涨幅”,但这使得它们的估值显得相对便宜并且相比于多数美国芯片巨头具备高分红属性,而且很少有投资者准备结束这种将许多股票推至创纪录高位的势头交易,这也就意味着从英伟达以及AMD等热门AI领导者获利了结的资金更有可能流入台积电等估值相对便宜的AI受益标的。

预期数据显示,台积电明年基准下的预期市盈率仅仅约为19倍,与该公司的五年期平均水平一致,而美股芯片股基准指数——费城半导体指数(Philadelphia Semiconductor Index)的市盈率高达27倍。

台积电以及联发科(MediaTek Inc.)是康拉德截至2月份投资组合中持股最多的公司。统计数据显示,台积电季度股息近几个季度不断增加,最新股息支付率高达35.30%,然而AI芯片领导者英伟达股息支付率仅仅为1.34%。

总体来看,康拉德强调,在股息支付方面,台积电等亚洲科技巨头拥有更强劲的增长前景。机构汇编的数据显示,未来12个月,彭博亚太半导体指数(Bloomberg Asia Pacific Semiconductors Index)成分股的整体股息预计有望增长约30%,而费城半导体指数成分股整体股息涨幅预期则不到20%。

扫码下载智通APP

扫码下载智通APP