解码中国宏桥(01378)亮眼高分“答卷”:23H2盈利环比大增2.7倍 成长弹性备受市场肯定

中国宏桥(01378)刚披露的2023年报,交出一份亮丽的成绩单,盈利再一次突破百亿人民币的关口,充分确认了公司业绩强势回归到了高质量增长的轨道上。

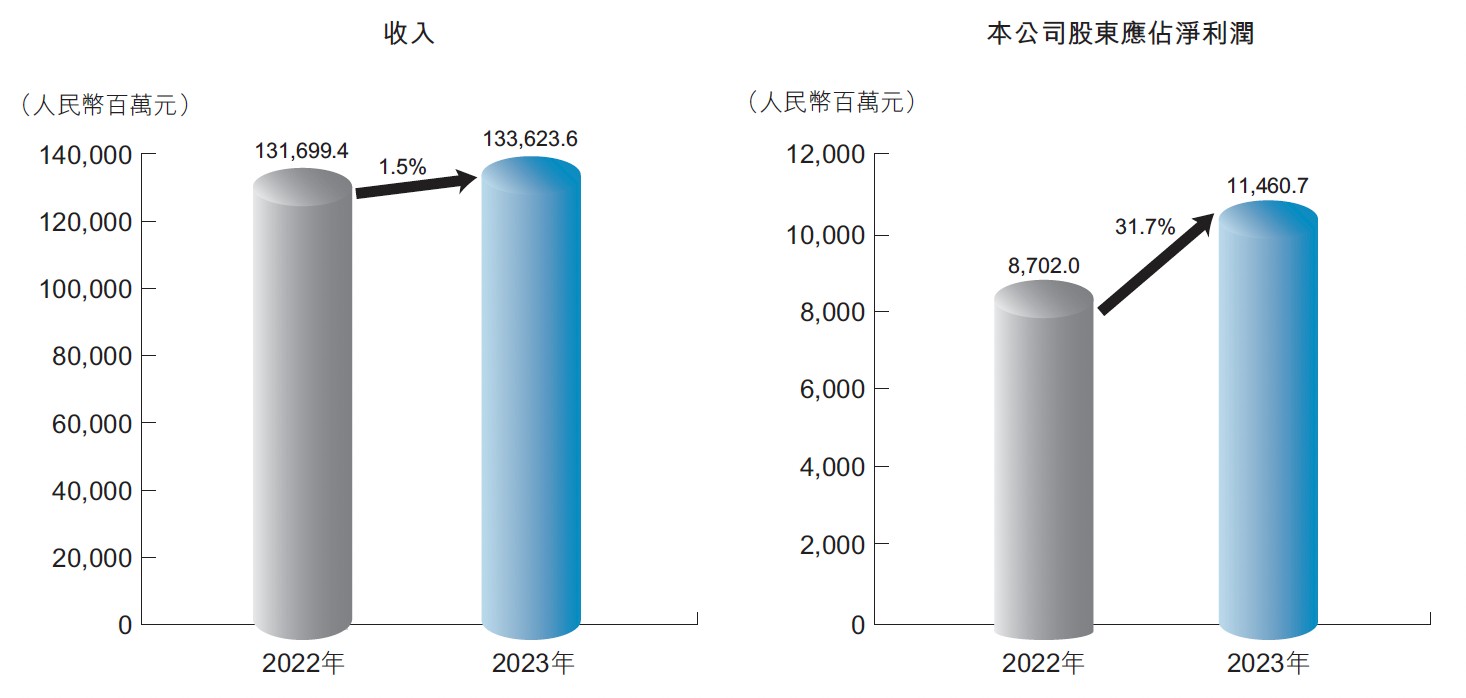

根据财报,2023年中国宏桥实现收入1336.24亿元(人民币,单位下同),同比增加1.5%;归母净利润114.61亿元,同比增幅高达31.7%。

值得一提的是,回溯公司去年上半年的表现受限于外围经济等多重因素迭加所影响,彼时公司的收入和归母净利润分别仅为657.34亿元、24.57亿元。这意味着,该年下半年公司的业绩“火力全开”,收入环比上半年增加了21.56亿元达到了678.9亿元,对应增幅约为3.3%;归母净利润环比上半年增加了65.47亿元达到了90.04亿元,增幅更是高达266.5%。

强劲的增长表现,不仅确认了中国宏桥基本面正式迎来向上拐点,另从超出市场预期的利润增长幅度来看,公司的业绩弹性和内生增长能力显然比大家预想的更加强悍。

“逆风期”业绩强势拐头向上

在经济史上,2023年显然是极不平凡的一年。这一年里,全球经济在国际力量与秩序经历深刻调整、贸易局势与供应链面临重大重构等不利因素的影响下,步入了缓速增长轨道。

上述背景下,包括铝在内的大宗商品走势仍主要受宏观因素主导。受到地缘政治等不利因素的干扰,全球供应链的恢复进展缓慢;同时,美联储激进加息策略在抑制通胀的同时,也向市场传递了更多不确定性,进而导致了海外市场供需疲弱。

供需双弱的市场格局之下,去年全球铝价格整体呈下降走势。根据公开数据,2023年伦敦金属交易所三月期铝的平均价格为2288美元/吨,较上年同期下降约15.7%。与此同时,得益于国内铝产品供给受限,同时内需有所恢复,国内铝价保持偏强震荡走势,跌幅相对较小。数据显示,年内上海期货交易所三月期铝的平均价格约为18473元/吨,同比降幅约为6.9%。

尽管行业依然处于深度调整期,但全球规模最大的电解铝生产商中国宏桥却“迎风而上”,全年交出了一份业绩先抑后扬的“高分答卷”。

拆分收入结构来看,铝合金产品依然是中国宏桥的主要营收来源。受市场需求疲弱影响,年内中国宏桥的铝合金产品的销售单价有所下滑,但得益于公司广开销路,全年该产品的销量同比强劲上升了5%至574.8万吨,最终公司该板块的收入与上年相比基本持平。数据显示,期内中国宏桥铝合金产品共实现收入946.41亿元,占公司总收入的比重约为70.8%。

回顾年内,氧化铝可以算作是贡献了中国宏桥主要业绩增量的板块。2023年,氧化铝板块为中国宏桥带来收入265.57亿元,同比劲增24.1%,收入占比升至19.9%。年内,氧化铝的平均销售单价为2560元/吨,同比微降0.8%;销量则较上年增加了25%至1037.4万吨,从而带动了整个板块的收入增长。

由于铝合金市场景气度不佳,2023年中国宏桥的铝合金加工产品表现略为下降。数据显示,期内公司该产品的销量为58万吨,同比减少了4.8%;平均销售单价为19834元/吨,降幅9.2%。全年,铝合金加工产品产生的收入为115亿元,占比约为8.6%。

另外,中国宏桥还有少部分收入来源于蒸汽业务。期内,该业务贡献收入约为9.25亿元,收入占比0.7%。

收入稳中有进,而在此基础上中国宏桥的盈利表现则更是迎来了全方位的优化。数据显示,2023年中国宏桥的毛利润为209.55亿元,同比增加了14.9%;对应毛利率15.7%,较上年同期上升了1.9个pct。同期,公司的归母净利润为114.61亿元,同比劲增31.7%,如文首所述在该年下半年公司的盈利状况如期拐头向上,且增长的弹性更优于外界预期。

成本优势“打底”增长势能或再进阶

复盘中国宏桥近年来的业绩变动,公司的利润变动主要受到铝价及成本变化影响。基于此,对于二级市场的投资者而言,后市把握中国宏桥投资机会的关键便在于跟踪铝价及公司内生增长动能的边际变化。

铝价方面,鉴于国内电解铝供给刚性已逐步显现,未来需求复苏带动下铝价料将在中长周期内呈现易涨难跌的格局。

供给侧,据了解2023年底中国电解铝建成产能4508.85万/年,预计2024年底中国电解铝建成产能4522.85万吨/年,现有产能基本接近合规产能上限,未来总供给量增幅将十分有限。

库存方面,2023年由于云南限电限产带来的供给扰动,以及“保交楼,保民生”使得地产这一传统需求有所企稳,而以汽车轻量化、光伏板块以及特高压建设为代表的新需求则在“双碳”政策下实现高速增长;同时海外价差的变化使得净进口数量锐减,多重因素重叠下,供给受限而需求恢复使得铝锭的显性库存以及社会库存始终处于近几年来低位水平。

时钟拨到2024年,在供给面临产能“天花板”压顶,而建筑地产用铝需求有望边际向好,以及“双碳”背景下新能源行业用铝需求预计持续释放的背景下,低库存现状预计还会为铝价运行“托底”,易涨难跌或成为新常态。

回看中国宏桥作为铝行业的龙头企业,业务涵盖了铝土矿、电力、氧化铝、电解铝和铝合金加工等,并已形成了上下游一体化的全覆盖供应链。得益于此,中国宏桥有着优于行业的成本控制能力。比如,中国宏桥打通了铝土矿远洋联运通道,运输效率高且成本优势突出。又比如,依靠廉价进口矿和集团自备电厂蒸汽,公司氧化铝生产极具成本优势。而且,中国宏桥还组建了区域独立电网,这使其用电成本低于行业平均水平。

另外,需要指出的是,锚定全产业链绿色生态目标,近年来中国宏桥也在全力推进能源结构优化升级。举例而言,2019年公司便启动了云南绿色铝创新产业园暨200万吨绿色水电铝项目,依托云南丰富水电资源优势发展铝产业。

目前,中国宏桥云南文山电解铝项目一期已经建成投产,设计产能107.40万吨/年;云南文山电解铝项目二期95万吨/年产能已基本建成,待丰水期再逐步后续投产。同时中国宏桥还有在建的云南宏合项目,设计产能193万吨。

据了解,云南绿色电力优势突出,发电结构中水电占比达81.1%,与煤电铝相比,碳排放仅为煤电铝的20%。在国内“碳达峰、碳中和”战略背景下,高耗能行业纳入碳排放交易已是势在必行,随着国内、国际碳排放市场的逐步建立和碳关税的征收,市场更加关注供给端的单位能耗和碳排放水平,云南绿色铝优势将会进一步凸显。

智通财经APP认为,中国宏桥同时布局了水电铝和火电铝,这既可以让其在供电不稳定而导致水电铝减产时能用更为稳定的火电铝来最大程度满足市场供应,又使其能在未来“碳关税”落地后继续保持竞争力,从而实现可持续的发展。

小结

中国宏桥的2023年财报,充分突显出公司在行业调整期仍具备逆势增长的能力,同时,得益于自身突出的规模优势、成本优势,公司的成长弹性也超出了市场预期。配合公司扎实的资本运营工作,令公司的资产负债率持续下降;以及于ESG范畴持续投入屡获业界殊荣,均是值得投资者留意的亮点。后市来看,鉴于未来电解铝供给明确受到约束而中长期需求又有望扩张,从投资视角来看中国宏桥的业绩增长确定性极高,具备较大的投资价值。

年报基本面“报喜”以外,中国宏桥还计划派发末期股息每股29港仙,连同2023年中已派发的股息每股34港仙,全年公司累计派息达到了每股63港仙。作为对比,2022年公司累计派息为每股51港仙,这也意味着2023年公司大幅提升了分红力度。

考虑到受行业调整影响,2023年上半年公司利润基数较低,随着目前铝价企稳回升,2024年中国宏桥的利润预计将较2023年还会有较大增长。由此,市场预期所派发的股息绝对金额还有进一步增长的空间,因此获得更多中长线国际投资者青睐,成为股价向上的支持。

扫码下载智通APP

扫码下载智通APP