鲸吞瑞信一年后 瑞银(UBS.US)市值突破1000亿美元

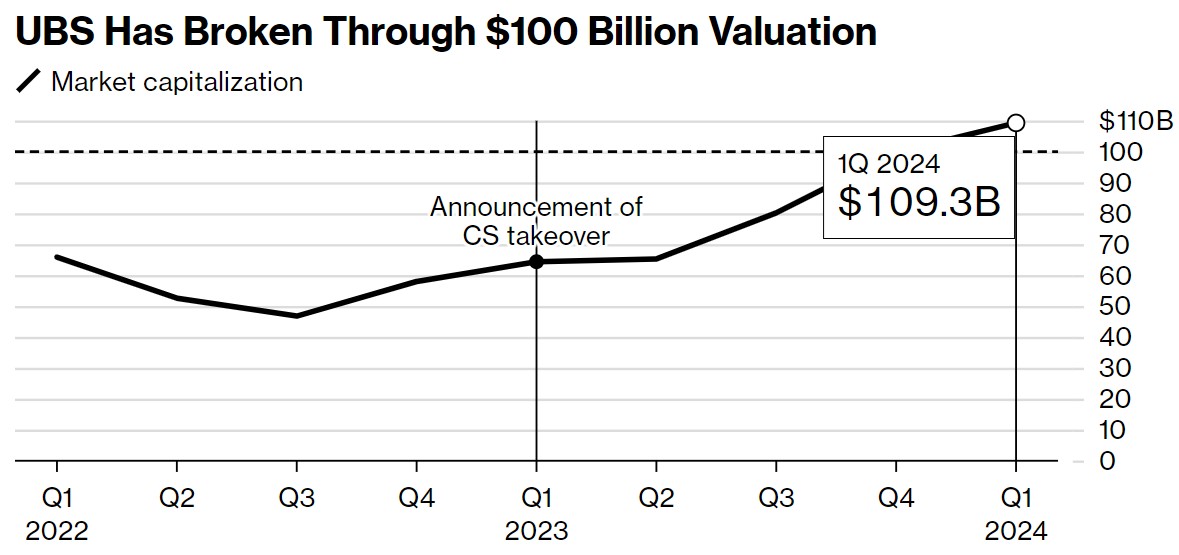

智通财经APP注意到,在瑞银集团(UBS.US)历史性收购前竞争对手瑞士信贷一周年之际,投资者越来越清楚地看到,这笔交易给瑞银带来了多大的好处。该公司市值超过1000亿美元,达到近16年来的最高水平,巩固了其在全球财富管理领域的领先地位。

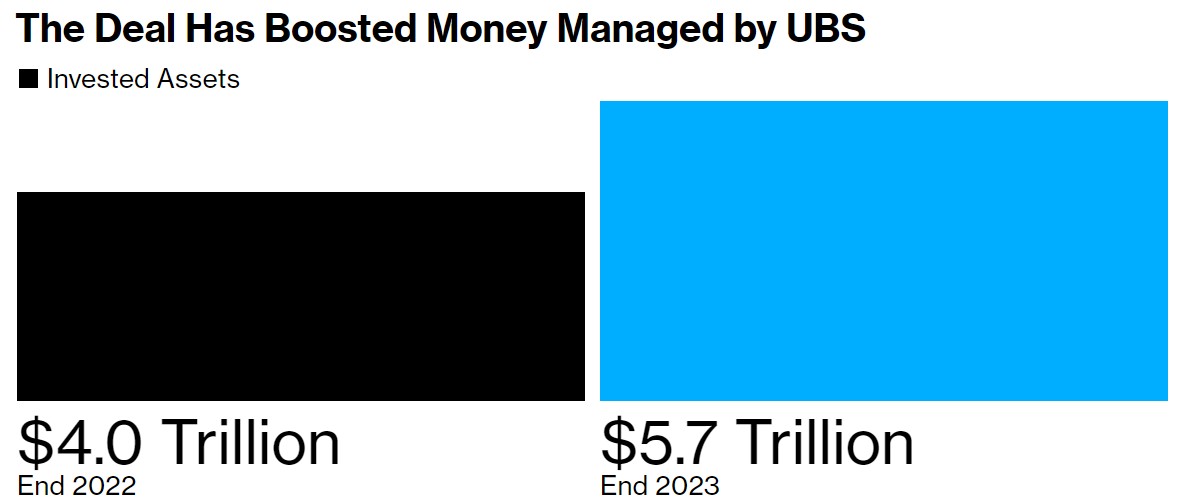

对瑞银来说,最明显的影响是规模的增长,如果要实现有机增长,则需要多年的艰苦工作来建立客户关系。一夜之间,其财富部门管理的客户资金激增约五分之一,达到3.4万亿美元。

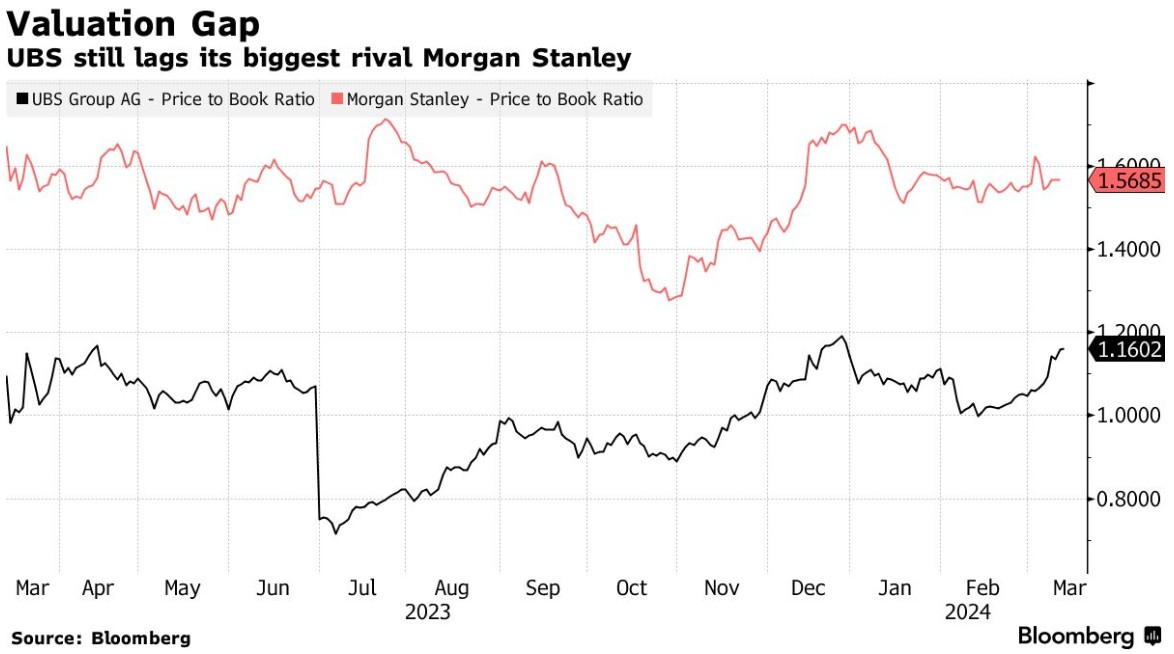

这使瑞银更接近摩根士丹利(MS.US),后者财富管理部门的资产规模约为5万亿美元,尽管瑞银在美国以外的大多数地区规模都更大。

瑞银市值突破1000亿美元

一年前由瑞士政府撮合的紧急收购宣布时,瑞银股价并未受到提振。由于不确定这笔交易对瑞银意味着什么,该银行的股价在第二天暴跌了16%,使其估值降至600亿美元以下。

由于投资者看到了低廉的价格、政府担保的存在,以及瑞信客户数量的迅速扩大,这种不安情绪并未持续太久。一些观察家称其为世纪交易。

在那之后的12个月里,瑞银领导层归还了担保,剥离了许多不想要的瑞信资产,并开始着手研究如何通过合并来实现其雄心壮志。

随着瑞士信贷交易的规模扩大,该行还在努力争取更多。该银行现在寻求到2028年底将其财富管理部门的投资资产增加到5万亿美元以上,相当于在目前的水平上增加约1.2万亿美元。

这笔交易提振了瑞银管理的资金

瑞银的核心业务是管理全球富人的现金储备,其管理的客户资金规模远超地区同行。美洲约占其中的一半,而瑞士、亚洲和包括欧洲和非洲在内的欧洲、中东和非洲地区(EMEA)的份额大致相等。

这一细分有助于解释瑞士银行目前为何将重点放在一个规模庞大但与国内竞争对手相比仍规模较小的市场。首席执行官埃尔莫蒂(Sergio Ermotti)表示,在华尔街竞争对手的主场赶上他们将是他未来几年战略的关键部分。

正如埃尔莫蒂上周所说,瑞银最近试图“缩小”与摩根士丹利及其同行之间的差距。此前,瑞银曾以14亿美元收购机器人咨询公司Wealthfront,试图在美国扩大影响力,但以失败告终。去年 Ermotti重新执掌瑞银时,该计划已被放弃。

以所谓的市净率(price-to-book ratio)衡量,瑞银的估值仍远远落后于竞争对手。

埃尔莫蒂表示:“我们的成本基础相当于美国一家规模大得多的公司,但我们还没有能力充分利用我们的全球特许经营权。”“我们需要在美国有更好的足迹。”

这一次,该战略的关键在于利用新扩大的投行业务,为美国客户带来更多的全球产品和服务。

瑞银并不讳言,整合瑞士信贷还有很多工作要做。埃尔莫蒂和董事会主席 Colm Kelleher 都警告说,在降低成本方面,2024年将是更加困难的一年。最大的挑战之一将是关闭瑞信的IT系统,让数据在瑞银的IT系统上运行。

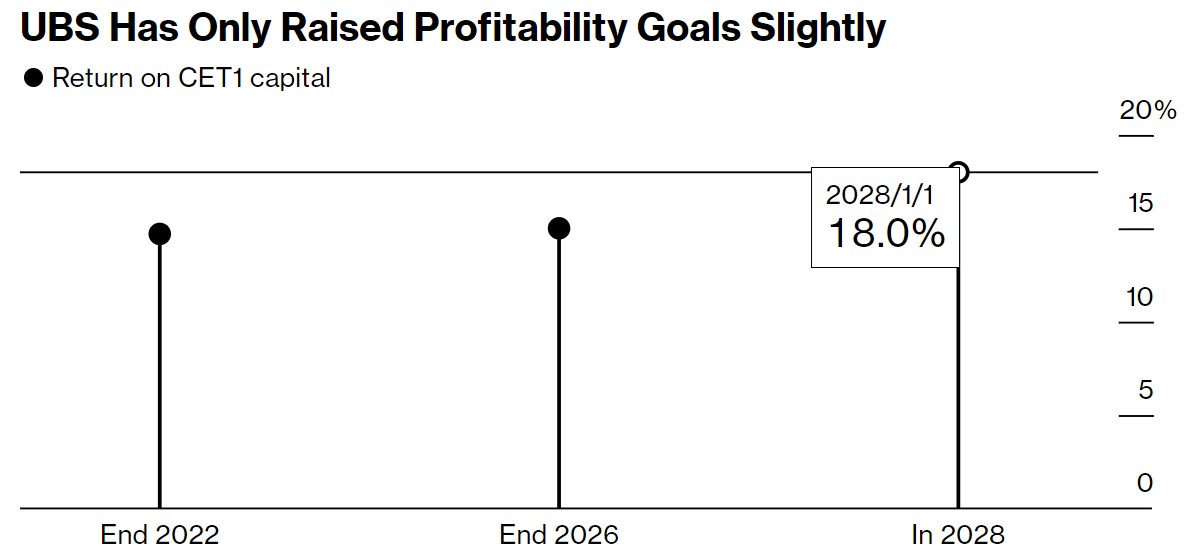

2023年最后两个季度的连续两次亏损,也将注意力集中在了盈利能力上。维权投资者Cevian Capital AB已大量持有瑞银股份,并表示将努力实现雄心勃勃的目标。今年2月,瑞银承诺到2028年实现CET1的监管资本回报率达到18%,但这一承诺在推出时并未令分析师感到兴奋。

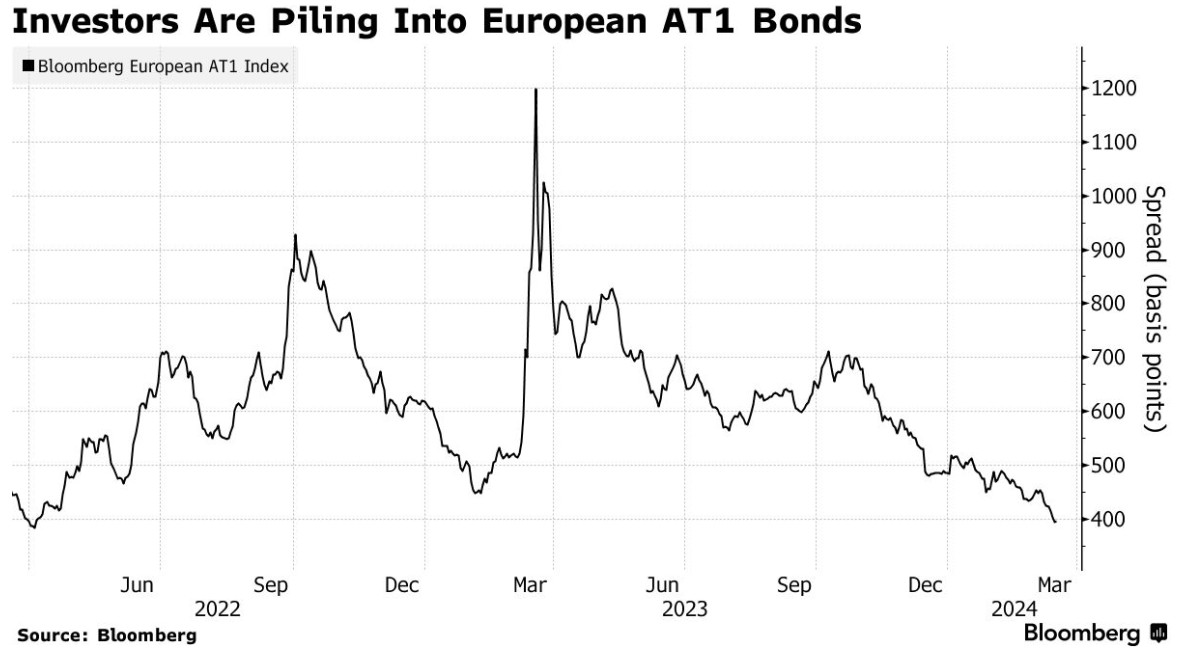

不管怎么说,被瑞士信贷紧急交易摧毁的高风险债务证券市场正像多年来一样火爆。瑞士监管机构当时取消了瑞信所有价值约170亿美元的所谓AT1债券,这基本上为瑞银的交易提供了便利。

由于投资者重新评估了这类证券的风险,这一决定最初对市场造成了影响,但后来当投资者认为瑞信案具有独特的特点,不适用于整个资产类别时,他们成群结队地回来了。

衡量此类票据的一个关键指数的价差已降至近两年来的最低水平。这使得欧洲银行今年迄今为止推出了121亿美元的AT1债券,使其成为该产品有史以来第二强劲的季度。

瑞银还在适应自己作为瑞士唯一一家具有全球系统重要性的银行的新角色。瑞银的资产负债表规模是瑞士国内经济规模的两倍多。政府将在未来几个月提出一项金融监管改革方案,有关是否有必要对这家巨型银行提出更严格的资本和流动性要求的辩论正在进行中。

瑞士银行家协会首席执行官Roman Studer表示,利率上升和政府对救助方案的支持,帮助国内银行度过了瑞士信贷救助的不确定性。

“一年过去了,我们看到的变化比人们想象的要少,”他表示。“尽管瑞士信贷破产,但我们看到了持久的稳定和一个成功的银行中心。”

扫码下载智通APP

扫码下载智通APP