净利润同比大增约80%,被欧美“假牙生意”支棱起来的现代牙科(03600)

随着国内外老龄化阶段的到来,假牙市场成为牙科市场高速发展的一个细分赛道,而作为国内义齿加工龙头,现代牙科也靠着全球化的“假牙生意”不断捞金。

3月11日,现代牙科披露了其2023年业绩盈喜。公司预计2023年实现收益31.25-32.25亿港元,同比增加10.4%-14%;净利润实现3.9-4.1亿港元,同比大幅增长76.5%-85.5%。在盈喜公告中公司表示,当期净利润创新高主要由于公司营运效率提升及牙科行业数码化趋势推动数码化解决方案个案比例增加。

从二级市场来看,投资者对于现代牙科的义齿加工主业持续增长反馈积极。从去年5月16日盘中触及阶段性股价低点2.19港元后,现代牙科的股价便一路走高,截至今年3月13日,公司股价已达4.02港元,区间累计增长83.56%。

据智通财经APP了解,当下全球超60%的义齿在中国生产,国内义齿加工企业数量突破4000家。对于现代牙科来说,通过扩大市场份额、持续降本增效从日益白热化的竞争中突围才是发展的关键。

“假牙技工所”的技术逆袭

实际上,市场对于现代牙科在2023全年实现近80%净利润增长并不感到奇怪,早在去年中报业绩披露后,现代牙科就显示出了较强的利润增长水平。

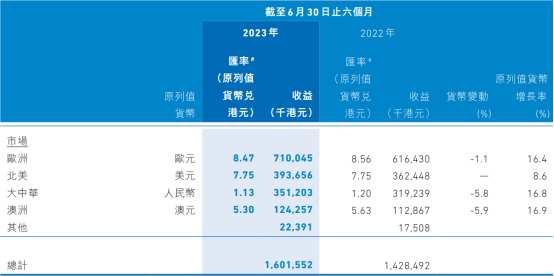

数据显示,去年上半年,现代牙科收益便同比增12.1%至16亿港元,纯利同比增加109.3%至2.1亿港元。之所以其能实现净利润的大幅增长,也正是公告中提到的假牙生意的“数字化转型”。

据智通财经APP了解,假牙,又称为义齿,指单颌、上下颌或全部牙列的自然牙齿拔除或脱落后,用以替代缺失自然牙齿的修复体总称。从产业链来看,义齿上游原材料包括树脂、金属、陶瓷、钛合金、氧化锆等,原材料成本占生产成本的80%左右。

另外,固定义齿产品需要定制化,对生产流程的要求较高,例如在义齿设计和制造过程中,关键材料氧化锆由于其硬度较强和成本较高的特点,制备过程中个性化和数字化程度较高,加工制备过程需要经过口腔扫描、数据传输、建模、3D打印、铸造、涂瓷、车瓷、上釉、抛光等十多道工序。因此对生产企业来说,通过技术提高生产效率降低收入成本不是选择题而是必答题。

现代牙科集团从2007年开始使用CAD/CAM技术,目前拥有四个数码化生产中心,已经形成中央数码化流程、设备和网络。资料显示,目前现代牙科在国内口腔内部扫描应用领域排名第一。数码化提高了生产效率,降低了现代牙科集团的生产成本,竞争力更强,利润会更迅速地增长。

但另一方面,在数字化生产尚未成熟的阶段,义齿加工主要依赖牙医和技师的专业技术水平,而在数字化转型则面临着对人才的需求从单一技师需求向跨界人才扩展的问题。因此,义齿加工行业的发展还受限于人才的严重短缺,反映在财报上则主要体现在费用端的增长。

所以从现代牙科披露的关键财务数据也可以看出,在2023年上半年公司在营收带动下毛利率水平同比显著提高,但在费用端受限于销售行政费用增长,公司净利率水平在2023年才超过10%。

但这也从侧面显示出现代牙科作为义齿加工龙头企业,能够凭借其规模、技术、品牌、融资能力等优势在提升市场份额和营收规模的同时,拉升利润水平,拉开与后续梯队企业的差距。

拒绝内卷,选择出海?

上文提到,目前全球有6成的义齿加工来自国内,相关企业数量超过4000家,从白热化的国内竞争中突围成为该赛道内企业发展的关键。而现代牙科之所以能业绩利润双位数增长,选择出海是一个重要因素。

从市场角度来看,全球义齿市场规模超过300亿美元,而中国为义齿出口大国,近年来国内市场增速同样较快,且老龄化趋势下对义齿的刚性需求能持续提升治疗渗透率。数据显示,中国义齿行业市场规模从2015年的54.1亿元增长到2021年的100.99亿元,年复合增长率为10.96%,2022年中国义齿行业市场规模达到108.42亿元。

不过当前现代牙科主要还是以海外市场为主,公司持续并购实现欧洲、北美、澳洲等地区的国际化布局,海外营收占比近80%。

之所以选择走向海外,除了因为中国是义齿出口大国外,还有一个重要原因在于义齿市场渗透率。

因为从市场空间来看,欧美市场一直处于一个总量相对稳定的状态,虽然市场随技术的发展有一定的增幅,但总体增幅并不明显。例如,美国义齿市场从2012年的44亿美元增长至2019的 83.36亿美元,复合增长率为9.56%,2023年市场规模约115亿美元;而,欧洲在2011年至2019年间的整体市场规模则从167.53亿美元上升至221.76亿美元,复合增速仅为4.15%。

虽然整体市场增长缓慢,但渗透率高是欧美市场的一大特点。全球范围内来看,按植牙数量占人口的比例,欧洲发达国家渗透率较高,大约有100颗/万人的渗透率。所以目前,北美、欧洲是国内对外义齿加工企业的最主要销售地。

目前来看,得益于海外义齿修复市场的稳定与增长,固定义齿器材和活动义齿器材合计收入占到现代牙科总收入的9成以上,是其当前的核心收入来源。

虽然现代牙科在义齿加工主业上发展的风生水起,但在新赛道上却谈不上顺利。实际上,在2020年左右,现代牙科还通过推出自研产品透明正畸品牌TrioClear进军隐形正畸行业。

据智通财经APP了解,全球的隐形矫治市场由2015年的40亿美元增长至2020年的122亿美元,CAGR达到25.3%。国内的隐形矫治在2019年成为世界第二大市场,2020年在整个正畸市场中的占比从6.9%提升至19.0%,预计2030年国内的隐形矫治市场规模将达到119亿美元,占比达到40.3%。

然而,国内隐形正畸赛道经过多年发展早已成为“寡头赛道”。但从市场竞争格局来看,根据中国大陆隐形矫治市场2021年的达成案例数计,隐适美与时代天使占据超8成的市场份额。因此对于新入局者,能够快速寻求突破的途径就是寻找差异化。

虽然现代牙科在该赛道的布局也涉及了欧洲和大中华区,但从财务角度来看,目前其在隐形正畸上的增长还难以撑起公司的第二增长曲线。

扫码下载智通APP

扫码下载智通APP