股价跌9成后遭剔除港股通,海螺环保(00587)仍在等待“困境反转”

2024年2月16日,恒生指数有限公司宣布截至2023年12月31日恒生指数系列季度检讨结果。据智通财经APP了解,此次有32只个股被剔除出港股通指数,其中危废处理头部企业——海螺环保(00587)赫然在列。

复盘海螺环保K线图,公司被剔除出港股通的原因非常直观。2022年,公司上市之初股价便上攻至15.1港元,随后,股价开启漫长的震荡下行走势。近期,海螺环保的股价一度下探至1.02港元,较历史高点最大跌幅超过93%,公司当前市值仅20亿港元出头,较巅峰时期将近300亿港元市值相去甚远。

增收难增利

智通财经APP了解到,海螺环保于2022年3月从海螺创业中拆分上市,目前实际控制人为海螺水泥。海螺环保历史可追溯至海螺创业于2015年注资尧柏环保及于2016年成立芜湖海创环保。海螺环保的业务主要采用水泥窑协同技术提供工业固危废处置服务。

根据弗若斯特沙利文报告,2020年,海螺环保为中国最大废物处置服务供应商。同年,公司还是中国使用水泥窑协同处置技术处置工业固废及危废的最大服务供应商,按营运中的处置能力计算占总市场份额的约21.7%;按处置量计算占总市场份额约31.3%。

遗憾的是,海螺环保上市后,背靠海螺水泥的“先天优势”并没有让公司估值获得持续的价值增长。其主要原因之一,是公司陷入到“增收难增利”的境地之中。

海螺环保财报显示,公司营收从2018年的3.97亿元(人民币,下同)增长至2021年的16.98亿元,复合年增长率超过62.3%;同期,公司股东应占净利润从2.34亿元,增长至5.79亿元,复合年增长率为32.3%。2022年,公司实现营收同比增长1.85%至17.3亿元,股东应占净利润下滑44.25%至3.6亿元。2023年上半年,公司营收达到9.71亿元,同比增长11.79%,股东应占净利润下滑19.7%至2亿元。

行业增速下滑,竞争压力加剧

据智通财经APP了解,海螺环保近年来出现“增收难增利”甚至“增收不增利”的情形,其外部主要原因之一是行业增速放缓。

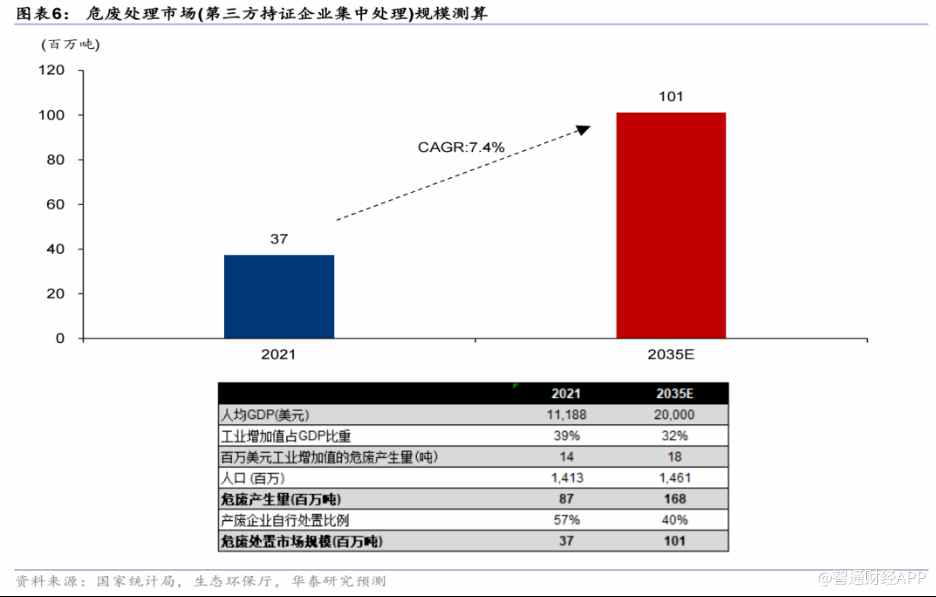

弗若斯特沙利文报告显示,中国危废处置总量由2015年的3220万吨增加至2020年的8390万吨,复合年增长率为21.1%,并预期增至2025年的138.9百万吨,复合年增长率下降至10.6%。水泥窑协同处置行业收入由2015年的6亿元增加至2020年的48亿元,复合年增长率为51.6%,并预期增至2025年的121亿元,复合年增长率下降至20.3%。根据华泰证券的测算,2022-2035年危废处理市场(第三方持证企业集中处理)规模将达到1.01亿吨,复合年增长率为7.4%。

另一方面,在危废市场发展过程中,供给端供应逐步过剩。2016-2022年许可危废处理产能的复合年增长率达18.7%,许可证对应的危废处理年产能2022年末达到1.75亿吨。华泰证券认为,虽然资质的增长近年来有所放缓,但危废处理行业总体仍面临了产能过剩的困境。预计供给侧调整或不可避免,在调整基本完成前,处理价格或持续承压。

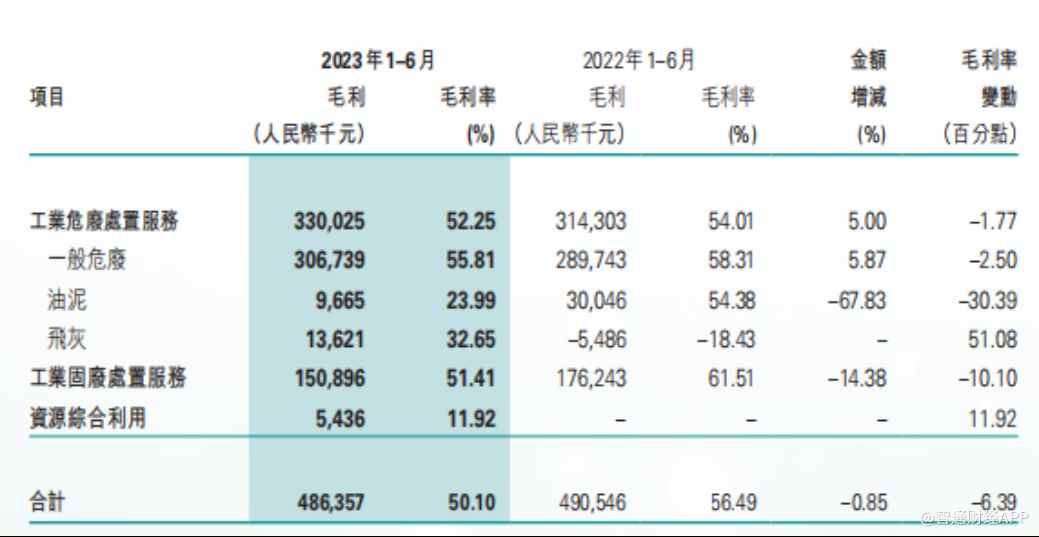

智通财经APP注意到,危废处理行业供给过剩带来的竞争压力,体现在海螺环保的基本面中。以毛利率为例,2018年海螺环保的毛利率一度高达77.21%,2023年上半年毛利率下滑至52.62%。

海螺环保2023年半年报显示,公司业务主要涵盖三大板块:工业危废处置服务、工业固废处置服务、资源综合利用。其中,工业危废处置服务业务中的一般危废和工业固废处置服务业务为公司主要毛利来源。

2023年上半年一般危废处置服务业务的毛利率为55.81%,同比下滑2.5个百分点,主要因市场竞争加剧价格下行,广东、江西等省份危废处置价格下行;工业固废处置服务业务的毛利率为51.41%,同比下滑10.1个百分点,主要因污染土业务竞争激烈进厂不足导致收入减少。总体来看,2023年上半年,公司危险废物的综合处置均价为1157元/吨,同比下降19.3%,环比下降12.9%。

基本面触底反弹会有时?

危废处理价格疲软等因素影响下,海螺环保股价持续“寻底”反映了公司基本面的变化。未来,公司基本面能否触底反弹是投资者关注的话题。

首先从行业增长前景看,中国危废处置总量仍在稳步增长,其中蕴含着结构性的增长机会。据华泰证券在2023年预计,水泥窑协同处置市场在2022-2035年的年均复合增长率有望达到14.0%。2023年上半年,海螺环保危险废物综合处置量达到54.6万吨,同比增长34.5%,其中水泥窑协同处置同比增长43.6%至48.6万吨。

危废处理价格方面,华泰认为鉴于不少大型危废处理企业业已亏损,在经历2018-2022年的不断下行后,预计危废处理价格已基本见底。然而,在供给侧完成重新洗牌之前,危废处理价格短期内大幅反弹的可能性同样较小。

在此背景下,海螺环保的成本控制能力值得重点关注。据了解,海螺环保采用水泥窑协同处置工艺,其他处置方式(如焚烧)有着明显的成本优势。因此在其他同业亏损时,海螺环保仍可保持盈利。2023年上半年,受益于良好的管控和利用率提升带来的规模效应释放,公司协同处置成本同比下降18.3%至500元/吨,水泥窑协同处置项目的成本优势进一步巩固。

此外,在激烈的竞争环境下,部分使用传统工艺的高能耗、高污染、高成本的处置企业或将逐步退出,而以协同处置工艺为核心的处置企业有望逐步占据更重要的市场地位。这将有助于海螺环保抓住行业整合机会。海螺环保在2023年中报中表示,危废及油泥处置业务方面,公司将巩固自身核心竞争优势,把握行业整合契机,适时开展项目收购兼并,进一步完善市场网络覆盖。

截至2023年上半年,海螺环保在全国19个省、市、自治区共投运、建设环保项目66个,所涉及的处理规模约731.67万吨/年(不含报批待建,尚未建设的项目),其中在建项目63.8万吨/年。

短期来看,丰富的项目储备有利于公司扩大规模效益,巩固成本优势,但在危废处理价格下行走势下行的当下,上市有利条件有望助力公司基本面反弹,但要实现反转或许还有很长的路要走。

扫码下载智通APP

扫码下载智通APP