卸下包袱一身轻 汇控(00005)业绩没你想得那么糟

港股戊戌狗年第一个交易日,汇丰控股(00005)公布2017年全年业绩摘要,母公司股东应占利润同比增长6.45倍至96.83亿美元;每股基本盈利0.48美元,较2016年的0.07美元大幅增加。

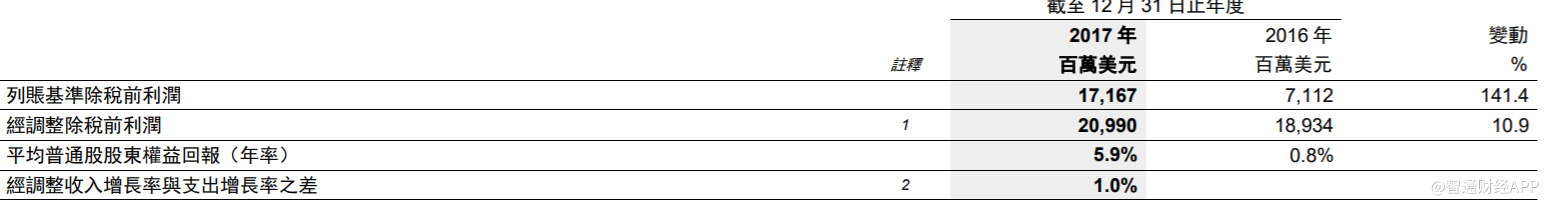

财报还显示,汇丰控股2017年列账基准除税前利润为172亿美元,同比增长141%,部分反映重大项目的有利变动。经调整除税前利润为210亿美元,同比增长11%,原因是收入增长和贷款减值及其他信贷风险准备下降,将营业支出上升的影响抵销有余。

期内营业收益净额为496.76亿美元,同比增长11.5%。经调整成本效益比率从2016年的61%降至60.4%,经调整收入的增长速度高于经调整成本的升幅。

尽管业绩数据看上去亮眼,但仍不及市场预期。此前综合10家机构预计,汇控去年列帐基准除税前利润介于173.88亿至185.26亿美元,同比增加1.45倍至1.61倍,中位数为180.27亿美元,同比增加1.53倍。

业绩公布后,汇控股价由升转跌,截止今日收盘,报80.95港元,跌3.11%,创去年2月以来最大单日跌幅。汇控的业绩真的那么糟糕吗?

卸下包袱一身轻

智通财经APP获悉,欧洲环球私人银行业务商誉大幅减损、本身信贷息差产生公允值亏损,以及出售巴西业务等重大项目,曾是导致汇控2016年利润大幅下滑的“罪魁祸首”。

2016年7月,汇控完成出售旗下汇丰银行巴西业务,连同汇兑亏损,这次出售交易使得汇控产生17亿美元会计亏损。此外,环球私人银行的欧洲业务于2016年录得商誉撇减32亿美元。而到2017年,已经甩掉这些包袱的汇控,不管在列账基准除税前利润、收入方面,还是在营业支出方面,均有大幅改善。

集团主席杜嘉祺表示,“2017年业绩展现了集团的实力与潜力。列账基准之除税前利润大幅增加,反映集团业务稳健,以及2016年的重大项目不复再现。”

此外,汇控还在报告中披露,超额完成风险加权资产削减目标,2015 年初以来合共从各项业务削减 3380 亿美元风险加权资产。截止2017年底,汇控的风险加权资产为8713.37亿美元,较2016年底略有上升。

三大环球业务表现良好

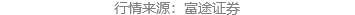

具体业务方面,汇控2017年各项环球业务的经调整利润全面增长,其中三大环球业务的经调整收入均告上升。

其中,利润贡献最大的是工商金融,环球资金管理业务表现尤为出色。据汇控称,目前环球资金管理业务已成为集团业绩的重要功臣。

业绩摘要显示,工商金融经调整除税前利润为67.8亿美元,同比增长14.83%,在整体除税前利润中占比32.3%。另外,环球贸易及融资业务经过2016年的困境后收入回稳,并于2017年扩大于主要市场的份额,包括香港的贸易融资市场和英国的应收账融资市场。

此外,受利率上升带动,零售银行及财富管理业务实现经调整除税前利润增长23.72%,至64.78亿美元,是各项业务中增长最快的业务。

正是受益于工商金融和零售银行及财富管理业务的不俗表现,汇控经调整贷款减值及其他信贷风险准备得以减少8亿美元,降至18亿美元,创近6年以来最低。

亚洲市场继续发力

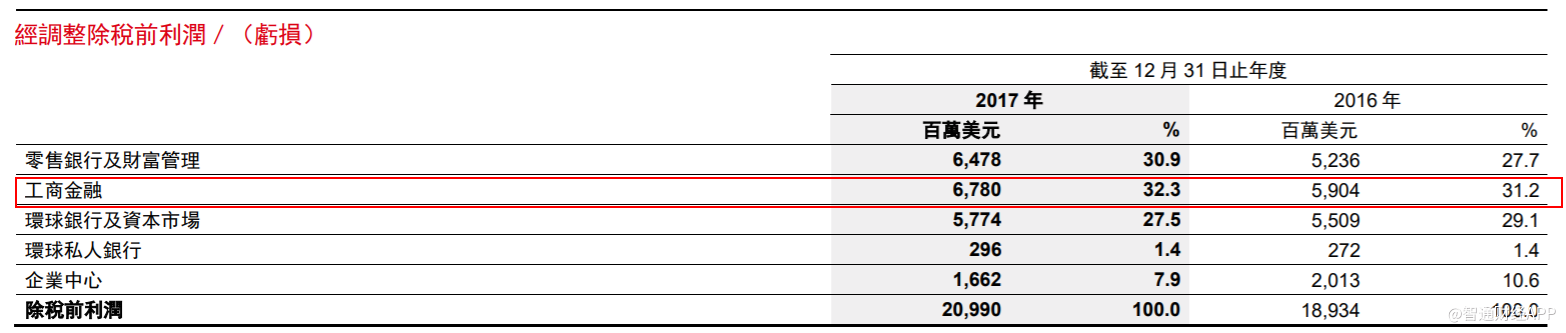

在汇控五个主要营运地区中,有四个的经调整除税前利润和收入均实现上升,其中亚洲地区作为集团一直以来的策略重心,继续成为盈利贡献最大的地区,为集团带来逾75%的列账基准与经调整利润。

智通财经APP了解到,2017年,汇控在亚洲地区的列账基准除税前利润达到153.29亿美元,占该集团整体除税前利润的89.3%。

汇控行政总裁欧智华今日提到,集团将进一步将业务重点转向亚洲,继续于中国内地开拓业务,推出多项零售银行产品,以及于珠江三角洲地区增加贷款规模。目前,该集团设有24个中国业务组,其中有20个位于“一带一路”沿线国家。

值得一提的是,汇控在北美洲地区的表现可谓突飞猛进,该地区的列账基准除税前利润大幅增加7.6倍至16.01亿美元。欧智华指出,缩减美国既有消费及按揭贷款组合的工作已告完成,美国业务继续改善,可为其他地区带来有价值的协同效应。

此外,汇控在拉丁美洲地区实现扭亏为盈,在欧洲地区的亏损则从2016年的67.74亿美元收窄至18.64亿美元。

回购和派息仍值期待

过去几年,由于业绩连续下滑,汇控不得不依靠派息和回购来留住投资者的心,达到稳定股价的目的。从股价走势看,尽管已是万亿级别市值的“大笨象”,过去两年汇控股价依然稳步上涨,并且跑赢大市,这与其大手笔的派息和回购不无关系。

自从2016年8月首次进行回购以来,汇控宣布的股份回购金额已累计达55亿美元。由2011年至2017年底,集团累计派息647亿美元,加上股份回购,股东总回报达到70.3%。业绩报告附带回购和派息“大礼包”,已成为投资者对汇控的惯性期待。

然而,汇控在2017年的业绩摘要中并未宣布新一轮回购行动,仅提到“于适当情况下回购股份,视乎针对性资本措施的进度及监管机构批准而定。”这也是汇控今日股价大幅下挫的原因之一。

行政总裁欧智华在电话会议中解释称,由于技术及监管原因,集团因此未有详细公布股份回购计划,但不代表回购政策有变。

他还补充道,因为集团计划在今上半年发行额外一级资本证券(AT1),监管当局不会容许集团同时发行AT1及进行股份回购,所以要等待发行完成。

派息方面,汇控宣布派发第四次股息0.21美元,维持全年每股普通股0.51美元派息水平,2017年股东总回报率为24%。

值得注意的是,汇丰控股2017年普通股权一级比率达到14.5%,较2016年上升0.9个百分点,继续维持在业内最高的水平。在资本相对充裕下,汇控未来继续回购和增加派息的可能性依然比较大。

美银美林预计,当汇控完成发行一级资本债,公司将公布新一轮回购行动,该行维持今年20亿美元的规模预测。摩根士丹利则估计,汇控未来两年回购股份,每年涉资50亿美元。

耀才证券研究部总监值耀辉表示,汇控最大卖点在于资本充裕下,未来仍可持续回购股份及累进派息。另外界对主席杜嘉祺寄望甚殷,近日便有消息指,集团或会收购资产管理或保险业务,透过收购扩张业务。加上现价息率仍有接近5厘,适合追求稳健之投资者,现价依然值得吸纳,并作中长线持有。

随着全球进入加息周期,银行业息差扩大也将令汇控受益。德银此前表示,美国加息100点子,对汇控年度化得益约21亿美元,该行预测美国今年加息4次,英国加息1次,德银还认为汇控现价处2018年预测市盈率14.4倍,相对欧洲银行估值偏贵,但便宜过恒生银行(00011)及东亚(00023)。

不过需要注意的是,汇控净利息收入已连续6年下降,2017年同比下降5.5%至281.76亿美元,而2011年,汇控净利息收入规模为406.62亿美元,这一主要收入来源何时才能回升仍是个未知数。

(图片来源:智通财经APP)

扫码下载智通APP

扫码下载智通APP